オプションの建玉情報からマーケットを読む

仮想通貨市場でも伝統的なアセットクラスと同様の商品ラインナップが揃いつつあります。その中でも「オプション取引」というものが早い段階で個人投資家でも利用できるようになりました。

しかし、オプション取引に対して馴染みのないユーザーも多いことでしょう。しかしオプション取引を利用しなくてもオプション取引を行なっている投資家のフローというものは、ダイレクトにスポット市場(直物取引・現物取引)に影響を与えるものです。そのため、仮想通貨取引を行う上では、オプション取引のプレイヤーが行なっている基本的な情報や動き方を理解するべきでしょう。

ここではオプション取引のデータから何が読み取れるのか、そしてどのような投資行動が予測できるのかを解説したいと思います。

オプション取引とは?

まずオプション取引とは何かについて解説したいと思います。

オプション取引とは「ある一定の期日に定めた価格で売買する権利を売り買いすること」です。あくまで「権利」を売買しているだけであり、現物は一切売買していません。(※オプションの権利を行使するタイミングで現物決済が発生します。)

その将来の権利の売り買いをする投資家のヘッジフロー等がスポット市場に影響を与えるという一部をここでご紹介したいと思います。

オプションの基礎用語

次に、オプション取引における基礎用語についてそれぞれ解説します。

ストライクプライス

ストライクプライスとは「権利行使価格」のことを指します。文章では「10,000ドルのストライクが満期を迎えます」というような言葉で使われたりします。これは10,000ドルの権利行使価格の満期が到来するということを意味しています。

コール/プット

「コール」とは買う権利を指しており、「プット」とは売る権利を指しています。「BTCUSD10,000ドルのBTCコールの買い」という文章の意味は「BTCを10,000ドルで”買う権利”を購入する」という意味です。プットはその逆となります。

ATM(アットザマネー)

これは原資産価格とオプションの権利行使価格(ストライク)価格が同じ状況を指しています。これが意味するところは、「その状況はオプションの本質的価値は0」ということを意味しています。

この他ITM(インザマネー:本質的価値がプラスの状態)やOTM(アウトオブザマネー:本質的価値が0)という言葉もあるため、併せて覚えておきましょう。

オプションの建玉情報の見方

ここから、オプションの建玉情報からどのようなマーケット心理が読み取れるのかを解説していきます。

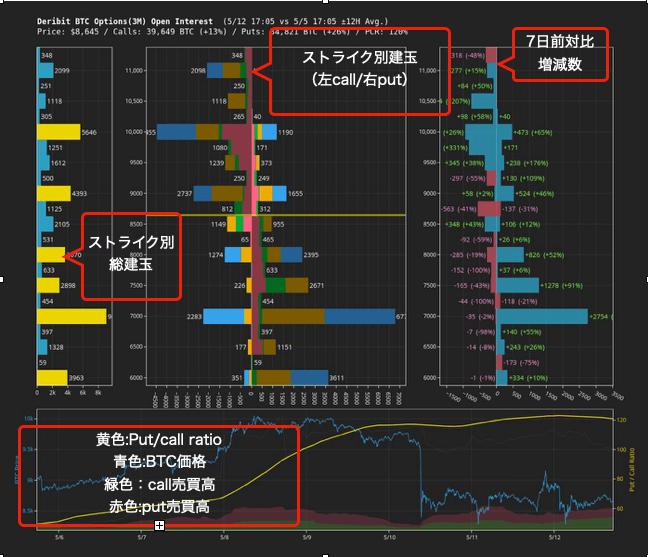

下記は、仮想通貨トレーダーがTwitterでフォローしている「BTC情報アラート」から抜粋した画像を使って説明します。

まず画像の説明から行います。

画像の左側が「ストライク別のコールとプットの建玉の総数」です。真ん中の棒グラフは「ストライク別のコール(左)とプット(右)それぞれの建玉」になります。

右側は「7日間におけるストライク別のポジションの増減」を示しています。最後に下段は「put/call ratio(プット・コールレシオ)」です。これは簡単に説明すると「オプション市場でどちらにマーケットが傾いているのか」を示しているものです。

では、上記のポジション状況を実例として、ここから10,000ドルまでスポット価格が上昇した場合を例に考えてみたいと思います。

上図から、オプションの建玉一覧から10,000ドルストライクのポジションが積み上がっていることが把握できます。

このポジションのロング/ショート比率まではわかりませんが、もしcallポジションのショートを持っていたケースを仮定した場合、

- callを誰かに売っており、「買う権利を売る=相手に権利行使され場合、その価格で売る必要がある」という状態

つまり「BTC価格が期日に10,000ドル以上の価格まで上昇していたとしても、10,000ドルで売らないといけない=上昇した分損失を被る」ということになります。

では、その場合どのような動きになるでしょうか?

1. callの売りポジションを保有している大口投資家の場合、原資産価格(スポット価格)の市場で強引にショートポジションを作りながら、期日の時間まで力技で10,000ドルに到達しないようなトレードをする

2. 10,000ドルを超えてそのまま上昇した場合におけるリスクを排除するため、callの売りポジションのリスクヘッジのために、スポット市場でロングを作り、10,000ドル以上の損失部分にヘッジを行うトレードをする

この2つがあると考えましょう。

1のケース

1.のパターンとしては、callオプションをショートしている機関投資家が期日ギリギリになった時に、巨額の売り注文を出してレートを下げるというようなケースが考えられます。

外国為替市場は巨大な流動性があるため、強引にポジションを作ってレートを操作するのは大変なことですが、選択肢としてパワープレーを行う場合もあり得ます。ましてや現在の仮想通貨市場は、外国為替市場と比較すると、まだまだ流動性が低く市場規模も小さいです。

一方「期日が分単位で迫っている中で、ATMに近い場合に限り、残り少ない時間を耐え忍ぶために行なっている」だけであり、このようなケースは多くはないとも言えます。もしもこれで無理にスポット市場でもショートポジションを作ると、その後上昇した場合オプションで損失を被りながら、スポット市場のショートポジションでも二重に損失が出るため、大きな損失が出てしまいます。

2のケース

2.のケースは、マーケットでもよく発生する投資家の動きになります。

10,000ドルを超えると、オプションの損失部分をヘッジするためにロングポジションを構築する動きがオプションプレイヤーから発生します。つまり上昇トレンドで10,000ドルを超えて上昇し、callオプションを売っているプレイヤーからリスクヘッジの買いフローが出始めると、価格の上昇速度がより加速し、一気にブレイクアウトする動きが出やすいということです。

筆者自身もcallオプションを売っていて、上昇トレンドが継続すると考えた場合は、10,000ドル以上でロングポジションを作りオプションのリスクヘッジのトレードを行うでしょう。

このトレードにより、一旦は10,000ドルを超えた部分に関しては損失は出ないことになります。しかしこの時点でcallオプションを売っている投資家はかなり不利な状況です。

もしも価格が10,000ドルを再度下回ってくる動きとなると、リスクヘッジのために10,000ドルよりも上で保有したロングポジションは損失が出始めます。つまり10,000ドルよりも高い位置でロングポジションを作った場合、そこで損失がある程度確定することになります。

今回は実例として10,000ドルのcallポジションが積み上がっていることからご紹介しましたが、これはストライクが下のputでも同様の投資家フローが発生するため理解しておきましょう。

マグネット効果

オプション市場の重要な動きで「マグネット効果」と呼ばれるものがあります。これは巨大なピン(オプションの建玉が大きいストライクのこと)に吸い寄せられるように、そこからなかなか価格が離れない動きを指しています。

例として、先ほどの10,000ドルの大きいピンを例に考えてみましょう。もしも10,000ドルのコールオプションを買って保有している場合、10,000ドルを超えた部分については利益となります。

しかし、オプションは期日のみ権利を行使できるタイプ(ヨーロピアンタイプ)といつでも行使できるタイプ(アメリカンタイプ)の2種類があります。個人でトレードできるのはヨーロピアンタイプが多く、期日のみ権利行使ができるパターンです。

この場合、権利行使前に10,500ドルまで上昇したとすると、コールの買いを保有している場合、ここでオプションで購入した総量の半分だけ利益確定したいと思う投資家も多くなります。その場合にスポット市場でショートポジションを作成します。

このようなフローが様々な投資家から湧き出てくるのが、巨大なピンの付近で多くなることが予想できるでしょう。

これはputの買いを保有している投資家も同様です。期日が近づいてくる中で9,800ドル辺りまで下落し、再度10,000ドルまで戻ると利益がなくなってしまいます。

その可能性が高いと思えば、9,800ドルでロングポジションを構築し10,000ドルで利益確定することで、200ドル利益を上げ、また9,900ドルまで下落すれば再度ロングポジションを作り、10,000ドルで利益確定をするというフローが繰り返されます。

このように期日が近づいてくる中で、ピンを挟んで両サイドから細かいポジション操作が行われるため、磁石のマグネットのように10,000ドル付近に価格が行ったりきたりしながら収斂することを「マグネット効果」と呼んでいます。

オプション市場はスポット市場に影響することを頭に入れておく

これまでの説明からオプションプレイヤーのポジションが、現物取引のスポット市場に影響を与えていることはイメージがついたのではないかと思います。そのため、巨大な建玉が積み上がっているストライクのポジションはチェックしておくべきでしょう。

今回はオプションのポジションやトレーダーがどのような意図でポジション操作を行なっているのかを中心に解説しました。この心理的背景を理解することが大切なので、投資家心理を常に考えて価格の値動きを見ながら調べることが大切です。

「オプショントレーディングはしないから関係ない」と思わず、オプションプレイヤーの背景を理解することで、マーケットの動きの理解がより深まることになります。基礎知識をしっかりと覚えておくことで、今後のトレードの役に立つことでしょう。