株、為替、金など、他市場との相関をどう活かすか?

これまで仮想通貨というのは伝統的なアセットクラスである株や、金利、コモディティ等とは一線引かれていた別世界のマーケットでした。

2017年後半のバブルまでは投資家のほとんどは個人投資家のマーケットであり、商品のラインナップの現物市場とちょっとしたレバレッジ市場の2つがメインとなるマーケットでした。

しかし、2018年の仮想通貨バブル崩壊以降、商品の多様化とともに機関投資家が参入する過程で、マーケット参加者に大口の機関投資家が参入する動きが継続しています。

伝統的なアセットクラスに投資を行なっていた機関投資家も仮想通貨市場のマーケットの時価総額から無視できないプロダクトになってきており、様々なアセットクラスと仮想通貨の相関が強まるようになりました。

そこで、ここでは伝統的なアセットクラスの基本的な相関関係、そして仮想通貨と現在どのように繋がっているのかを解説したいと思います。

伝統的なアセットクラスの相関関係の基礎知識

まず、株式など伝統的なアセットクラスとそれぞれの相関関係について理解しましょう。

株式市場と債券金利の関係性

基本的な株と債券金利の関係性について説明します。簡単な説明になりますので、マーケットに知見のある人からすると議論の余地がある説明になるかもしれませんが、ご了承ください。

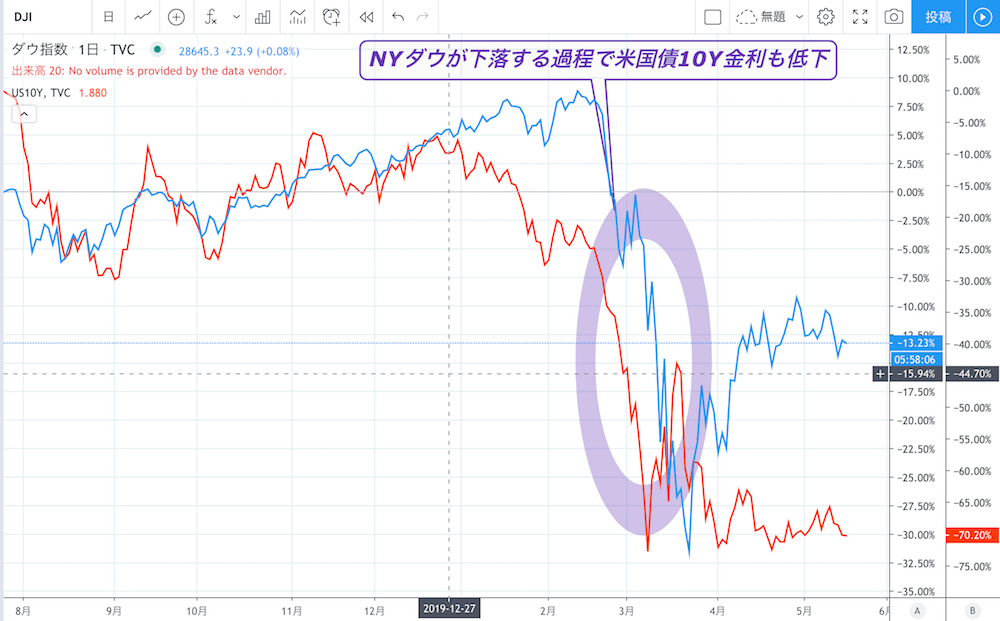

米国のNYダウと米国債10年金利について、下記のチャートをご覧ください。

上記のチャートは、青色が米国のニューヨークダウ、赤色が米国債10Y(10年)金利です。ご覧の通りNYダウが下落する過程で米国債10Y金利も低下(債券価格が上昇)していることがわかります。

この動きを端的に説明すると「株価が下落→景気が悪化→利下げ期待の高まり(利上げ期待が後退)→株から債券へ資金が移動」という流れがマーケットで起きていると想像できます。

株式市場と外国為替

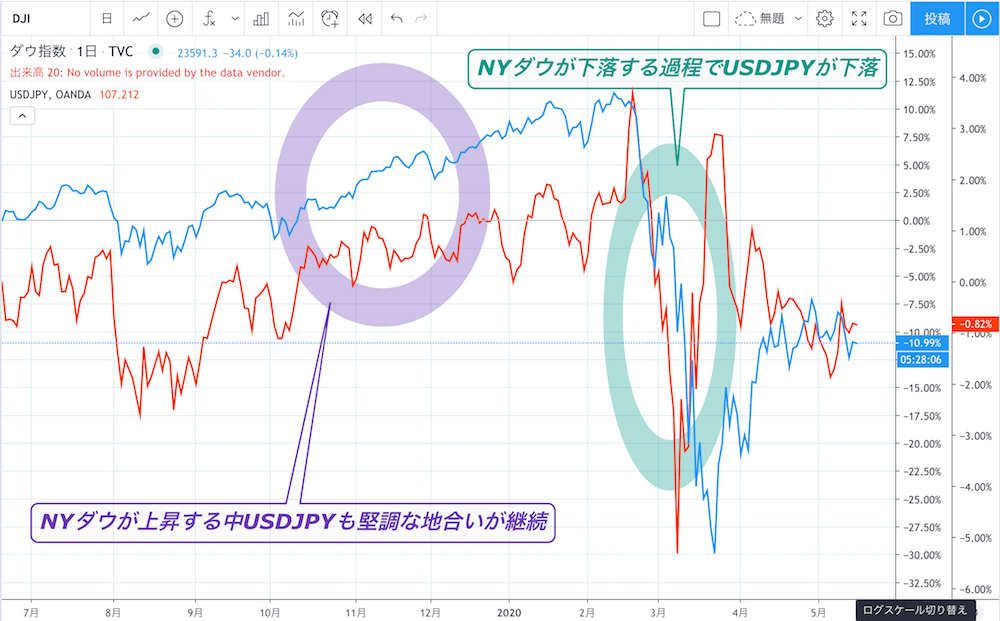

次に、株と外国為替の値動きの相関についてチェックしましょう。 下記のNYダウとUSDJPYのチャートをご覧ください。

上記のチャートは青色:NYダウ 赤色:USDJPYのチャートになっています。

まずNYダウが堅調な動きで推移している中、ドル高方向でUSDJPYが推移していることがわかります。一方でNYダウが急落する動きの中でUSDJPYがリスク回避の円買いによって同じように急落する動きとなっています。

まずここで重要な基礎知識として、「米国株の上昇はドル高要因」ということです。米国株が上昇しているということは、どこかで利上げが意識されるのではないかという連想が投資家心理で働きます。

政策金利を引き上げした場合、通貨金利も連動するため、ドル金利が上昇することによって米ドルに資金が集まりやすくなるという動きが強まることを相場が織り込んでこのような動きになっているということです。

一方で、「株安=円高」というのも基本的な動きの一つです。

為替のプレイヤーは、金利の低い通貨(上記の場合日本円)をショートしつつ、高金利通貨をロング(上記の場合米ドル)することで2通貨間における金利差を享受する「キャリートレード」というものを行なっています。

しかし、上記のようにロングしている国の株が下落すると、「利下げ方向が意識されるのではないか」とか「景気悪化の可能性」という思惑から、一旦キャリートレードを解消する動き(米ドルを売却し日本円を買い戻すフロー)が出ることで上記のチャートの動きが発生します。

株式市場と金価格

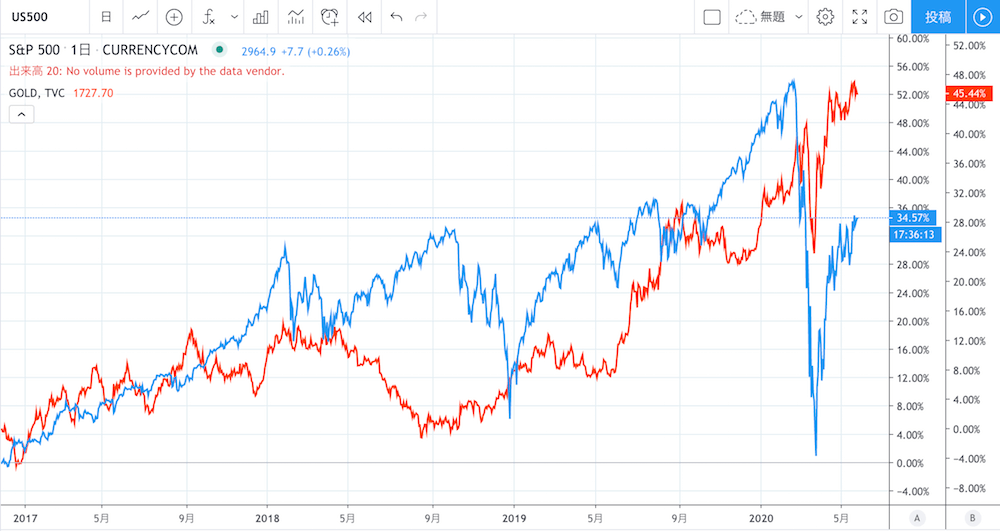

最後に、株と安全資産の代表とも言える金(ゴールド)価格をチェックしましょう。

青色:米国S&P500指数 赤色:金価格のチャートです。

2018年辺りまでは、株と金価格が逆相関で推移する場面も見られていますが、総じて金価格は上昇しており、足元は順相関のようにも見えるチャートになっています。

リスク回避資産のゴールドと言われてますが、直近は下がると拾う動きが続いており、かなり安定したプロダクトになっていると感じる動きでしょう。

株式市場と仮想通貨

最後に、株式市場と仮想通貨の相関関係です。

青色:米国S&P500指数 赤色:BTCUSDのチャートです。

仮想通貨は発行上限があるため、ゴールドと同じでリスク回避資産であるということが度々言われており、一方で足元は株式市場と連動性が高まってきており、リスク資産という主張も聞かれます。

率直にいうと、まだ歴史の浅い状態でリスク回避資産かどうかと定義するのは時期尚早であり、トレーダーとして大事なことは「現状の動きが株式市場と相関が高ければついていくようにし、相関が逆相関の動きになれば、その動きを利用するようにトレードする」ということ以外ないと思っています。

仮想通貨をトレードで利用するには

やはり、仮想通貨を他の伝統的なアセットクラス(株式市場や債券、外国為替やゴールド等)と併せて利用するには、全体の投資リターンを向上させるために資産として組み入れている商品の割合のバランスを取りながら、一部だけ仮想通貨をポートフォリオに組み入れたりするような利用方法がオススメです。

例えば、日本株のみで運用しているとするならば、その数パーセントを仮想通貨に入れ替えて仮想通貨の大きな上昇を期待できる可能性を取ったり、ゴールドのみ保有しているのであれば、株式市場が上昇して仮想通貨も追随する動きになった場合、ゴールドの価格下落によって資産価値が減少する部分を補完する役割を仮想通貨を保有する部分が果たしてくれたり、使い道はさまざまにあると言えるでしょう。

大事なのは、それぞれの商品が他のプロダクトとどのような相関性を有しているかをチェックして、その値動きの幅を考えてどう使うか自分で決めないといけないことです。

当然、仮想通貨はまだ歴史が浅いためにきっちりとした定義や認識がされていないものです。市場環境によってどこの商品と相関するのか、逆相関となるのか変化することはあり、臨機応変に対応せざる得ないのが現状と言えるでしょう。

そのため、まずは伝統的なアセットクラスにおける相関関係を理解し、その次に仮想通貨の株式市場や、仮想通貨とゴールドの価格の相関関係等を見ていくことで、仮想通貨の理解が深まり利用する手段が多様化できると思います。

トレード上級者を目指すための記事一覧

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX