2025年、ステーブルコイン市場が大きく動いています。国内ではJPYC株式会社が初の発行ライセンスを取得し、メガバンク3行の共同発行計画やVisaの決済導入も進行中。市場規模は約3,000億ドル(約48兆円)に達し、ブラックロックやJPモルガンも注目する存在となりました。

本記事では、ステーブルコインの仕組みや種類、主要銘柄の特徴から、リスク、将来性、購入方法まで、初心者にもわかりやすく解説します。

◆目次

ステーブルコインとは

ステーブルコインは、価格が安定(ステーブル)するよう設計されたブロックチェーン上のデジタル通貨です。多くは米ドルや日本円などの法定通貨に1:1で連動(ペッグ)しており、「1コイン≒1ドル」「1コイン≒1円」のように価値が一定に保たれます。

銀行を介さず低コストで送金でき、24時間365日いつでも利用可能な点が特徴です。代表的なものに米ドル連動のUSDT・USDC、日本円連動のJPYC、金価格に連動するPAXGなどがあります。

ステーブルコインの仕組み

ステーブルコインは、価格を安定させる仕組みに基づき、主に4種類に分類されます。

| タイプ | 担保資産 | 代表例 | 特徴 |

|---|---|---|---|

| 法定通貨担保型 | 米ドル、ユーロ等 | USDT、USDC、PYUSD | 最も普及。価格安定性が高い |

| 仮想通貨担保型 | ETH、BTC等 | USDS、sUSD | 分散型。過剰担保が必要 |

| 無担保型(アルゴリズム型) | なし | FRAX、AMPL | 供給量調整で価格維持 |

| 商品担保型 | 金、銀等 | PAXG、XAUt、ZPG | 実物資産に連動 |

法定通貨担保型

米ドルやユーロなどの法定通貨を担保に、1:1の比率で価値を裏付けるタイプです。例えばUSDCは「1USDC≒1USD」となるよう設計されており、発行体のCircle社が同額の法定通貨を信託会社やカストディアン(資産管理機関)に保管しています。金本位制における金と紙幣の関係に類似した仕組みです。

担保資産が実際に存在するかは外部から確認できないため、発行体による定期的な準備金レポートや第三者監査が信頼性の鍵となります。

- Tether(USDT) ー テザー社

- USD Coin(USDC) ー Circle社

- PayPal USD(PYUSD) ー PayPal/パクソス社

- JPYC ー JPYC株式会社

また、銀行が発行する場合は「トークン化預金」と呼ばれることもあります。2025年12月にはSBI証券や大和証券など6社が、SBI新生銀行発行のトークン化預金「DCJPY」を用いたデジタル証券のDVP決済(証券と資金の同時決済)の実証実験を開始しました。

仮想通貨担保型

ETHやBTCなどの仮想通貨を担保に価値を裏付けるタイプです。担保資産の価格変動リスクに備え、発行額以上の担保を預け入れる「過剰担保」が必要となります。例えばSky ProtocolのUSDSでは、100ドル分の発行に最低150ドル相当のETHが必要です。

- USDS ー Sky Protocol

- sUSD/sEUR等 ー Synthetix

関連:初心者でもわかるDeFiプロジェクト「Maker」とは

無担保型(アルゴリズム型)

担保資産を持たず、アルゴリズムによる供給量の自動調整で価格を維持するタイプです。価格が目標を上回れば供給を増やし、下回れば供給を減らす仕組みで、中央銀行の金融政策に似た手法を自動化しています。

ただし、価格維持の仕組みがスマートコントラクト(ブロックチェーン上の自動執行プログラム)に依存するため、コードの脆弱性を突かれて資産を失う「スマートコントラクトリスク」には特に注意が必要です。2022年のTerraUST崩壊のように、アルゴリズムへの信頼が失われるとペッグが急速に崩壊する事例もあります。

- Frax(FRAX)

- Ampleforth(AMPL)

関連:テラUSD(UST)のディペッグ騒動 Terraform Labs社や取引所の対応まとめ

商品担保型(コモディティ型)

金(ゴールド)や銀などの実物資産を担保に価値を裏付けるタイプです。例えばPaxos Gold(PAXG)は1トークン≒金1オンスに連動し、条件を満たせば実物の金と交換することも可能です。

- Paxos Gold(PAXG) ー パクソス社

- Tether Gold(XAUt) ー テザー社

- ジパングコイン(ZPG) ー 三井物産デジタルコモディティーズ

ステーブルコインの市場規模

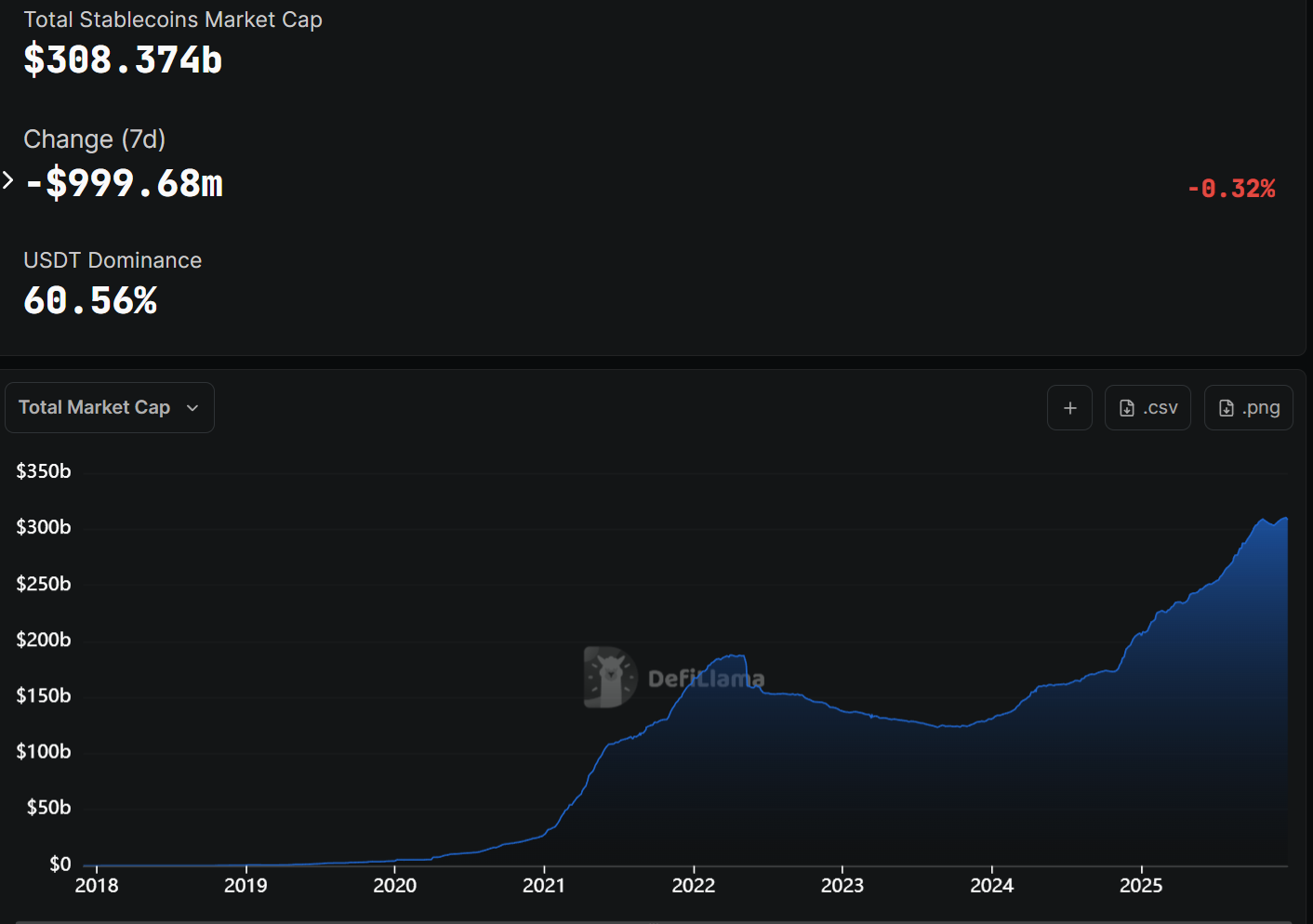

仮想通貨データサイトDeFiLlamaによると、2025年12月時点のステーブルコイン発行総量は約3,080億ドル(約48兆円)に達しています。2024年初頭の約1,300億ドルから2年足らずで倍増しており、決済・送金用途に加え、DeFi(分散型金融)や証券型トークン決済など、活用領域が急速に拡大しています。

ステーブルコイン発行総額推移(2025年12月) 出典:DeFiLlama

JPモルガンのアナリストは2025年7月のレポートで、ステーブルコイン市場が2028年までに約5,000〜7,500億ドルへ緩やかに拡大すると予測しています。需要の大半は仮想通貨取引における現金・担保としての使用、デリバティブやDeFiでの貸借、仮想通貨ネイティブ企業による余剰資金の保有など、仮想通貨エコシステム内の活動が牽引していると分析しています。

引用元:What to know about stablecoins|JP Morgan

主要なステーブルコイン銘柄

以下は、2025年12月時点における主要ステーブルコインの市場規模と特徴です。

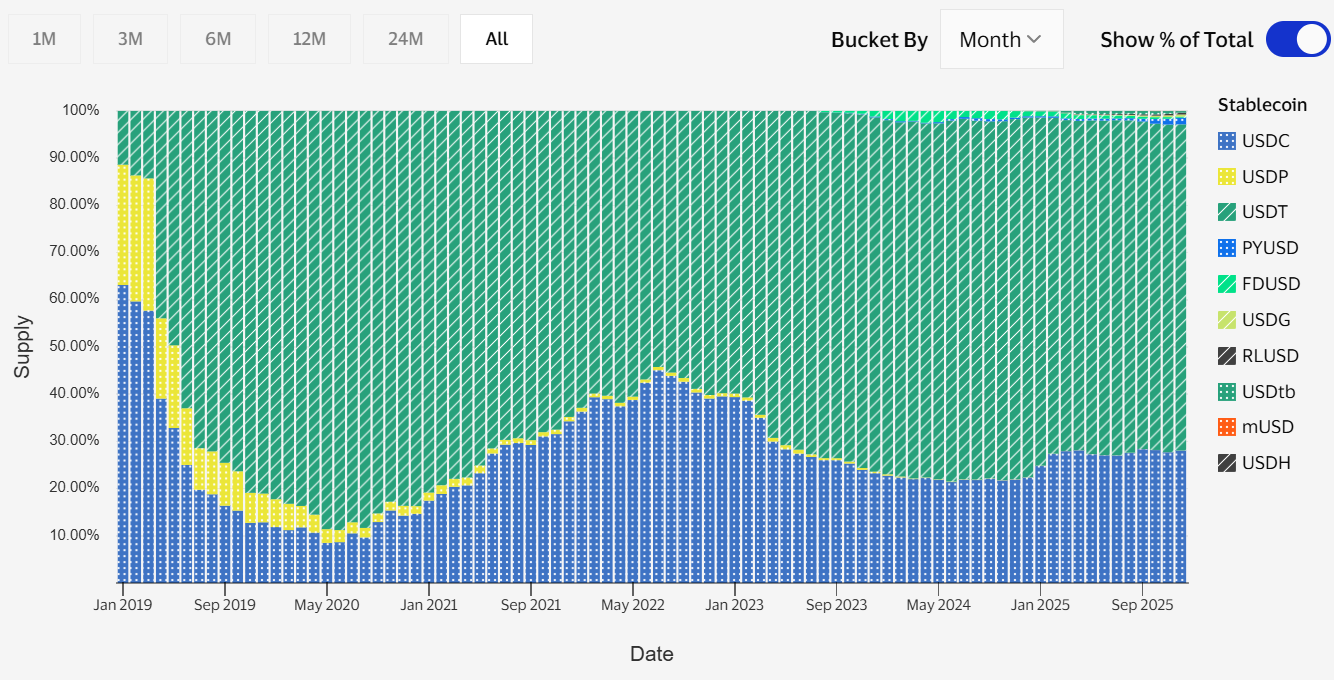

市場構造を見ると、Tether(USDT)が約60%、Circle(USDC)が約25%と、上位2銘柄で全体の85%超を占める寡占状態が続いています。ただし、2024年以降はSky ProtocolのUSDS、EthenaのUSDe、BlackRockのBUIDLなど新興勢力が台頭しており、競争が激化しています。

ステーブルコイン供給量の銘柄別シェア 出典:Visa

| 銘柄名 | 市場規模 | 特徴 |

|---|---|---|

| Tether(USDT) | $1,862億 | 流通量最大。複数チェーン対応で取引所の流動性が高い。 |

| USD Coin(USDC) | $765億 | Circle発行。規制準拠や米金融機関連携を重視。 |

| USDS(USDS) | $96.6億 | Sky Protocol運営。仮想通貨担保型の分散型ステーブルコイン。 |

| Ethena USDe(USDe) | $65.3億 | デルタニュートラル戦略で利回りを提供。DeFiネイティブ設計。 |

| PayPal USD(PYUSD) | $38.6億 | PayPal発行。YouTube支払いなど決済利用が拡大中。 |

| World Liberty Financial USD(USD1) | $29.0億 | 2025年新興。Binance上場でクロスボーダー決済を志向。 |

| Falcon USD(USDf) | $21.0億 | 過剰担保型合成ドル。多様な担保資産に対応。 |

| Ethena USDtb(USDtb) | $18.0億 | BlackRock BUIDL連携のEthena派生設計。 |

| BlackRock USD(BUIDL) | $13.2億 | BlackRock運営のトークン化MMF。機関投資家向け。 |

| Ripple USD(RLUSD) | $0.7億 | Ripple発行。XRP Ledgerとイーサリアムに対応。 |

| JPYC(JPYC) | 5億円突破 | 日本初の認可済み日本円ステーブルコイン。 |

ここからは、既存ステーブルコインの発行体別の動向を紹介します。

Tether(テザー)

Tetherは、世界最大のステーブルコインUSDTの発行体です。2024年にUSDT発行10周年を迎え、その後も成長を続けています。2025年12月時点の時価総額は約1,862億ドルで、ステーブルコイン市場シェアの約60%を占めています。これはビットコイン、イーサリアムに次ぐ仮想通貨市場全体で第3位の規模です。

2025年は米国での規制対応も進め、新たに米国向けステーブルコイン「USAT」の発行計画も報じられています。GENIUS法案など米国のステーブルコイン規制に準拠した設計が予定されており、既存のUSDTとの棲み分けが注目されます。

関連:「ステーブルコインの成長が短期国債の需要増加に寄与」=米財務省

Circle(サークル)

Circleは、USDCの発行体であり、ステーブルコイン市場で第2位のシェアを持ちます。2025年12月時点のUSDC時価総額は約765億ドルで、前年同期比で約108%増と急成長しています。

規制準拠を重視する姿勢が機関投資家から支持されており、BlackRockとの戦略的提携やBNYメロンによるカストディ提供など、伝統的金融機関との連携を強化しています。2025年には米国でのIPO計画も報じられ、ステーブルコイン発行体として初の上場企業となる可能性があります。

関連:IPO発表のステーブルコイン大手Circleとは? |USDC運営会社の戦略を徹底解説

PayPal(ペイパル)

PayPalは、フォーチュン500にも名を連ねる米金融大手です。2023年に自社ステーブルコインPYUSDをローンチし、2025年12月時点の時価総額は約38.6億ドルに達しています。

2025年12月にはYouTubeがPYUSDでのクリエイター支払いに対応したことが報じられ、決済利用の拡大が進んでいます。また、フィリピンやアフリカの金融企業との提携により、国際送金インフラとしての展開も加速しています。

関連:米PayPalがステーブルコイン「PYUSD」をローンチ

Ripple(リップル)

Ripple社は、米ドル連動ステーブルコイン「RLUSD」を2024年12月にローンチしました。当初の発表から延期を経て、ニューヨーク州金融サービス局(NYDFS)の承認を取得し、XRP LedgerおよびEthereum上で発行されています。

RLUSDは国際送金用途を主眼とし、Rippleの既存決済ネットワークとの連携が強みです。2025年12月時点の時価総額は約7,000万ドルとまだ小規模ですが、Rippleの法人顧客基盤を活用した成長が期待されています。

JPYC

JPYC株式会社は2025年10月、日本初となる「電子決済手段(ステーブルコイン)」の発行ライセンスを金融庁・関東財務局から取得しました(登録番号:第99号)。これにより、暗号資産ではなく会計上も現金同等物として扱える日本円ステーブルコインの発行が可能となりました。

新JPYCは1円から即時送金が可能で、発行・償還・送金手数料は当面無料。EthereumやPolygonなど複数チェーンに対応予定です。法人決済、海外送金、給与支払いなど幅広い用途での利用が見込まれ、日本発の次世代金融インフラとして注目されています。

関連:JPYCの買い方・使い方まとめ|何ができる?今後の活用法・注意点を徹底解説

ステーブルコインのリスクは?

ステーブルコインは価格安定を目指す設計ですが、利用にあたっては以下のリスクを理解しておく必要があります。

カウンターパーティーリスク

カウンターパーティーリスクとは、取引相手(発行体や管理機関)の経営破綻・不正・技術的障害などにより、保有するステーブルコインの価値が毀損するリスクです。

特に法定通貨担保型や商品担保型では、発行体が担保資産を適切に管理しているかに依存します。2023年3月のシリコンバレー銀行破綻時には、Circle社がUSDC準備金の一部を同行に預けていたことが判明し、USDCが一時0.87ドルまで下落する事態となりました。

関連:米サークル、シリコンバレー銀行で33億ドルのUSDC準備金の送金が保留状態に

また、発行体による資産凍結やブラックリスト登録のリスクも存在します。USDTやUSDCでは、規制当局の要請に基づき特定アドレスの資産を凍結した事例があり、分散型金融(DeFi)の理念と相反する側面も指摘されています。

カウンターパーティーとは

「取引相手」のこと。デリバティブ取引や外国為替取引などにおける相手方の金融機関を指す。相手方の事情により契約が履行されず、損失を被るリスクを「カウンターパーティーリスク」と呼ぶ。

担保資産の透明性・信頼性への懸念

ステーブルコインの価値は担保資産の裏付けに依存しますが、発行体が実際に十分な担保を保有しているか、外部から検証しにくいという課題があります。

最大手のTether(USDT)は、準備金の内訳について長年議論の対象となってきました。同社は定期的に準備金証明を公開していますが、完全な第三者監査ではないとの批判もあります。一方、Circle(USDC)は大手会計事務所による月次証明を公開し、透明性を強みとしています。

2022年のTerraUSD(UST)崩壊は、アルゴリズム型ステーブルコインの脆弱性を露呈した事例です。担保資産を持たないUST は、市場の信頼喪失をきっかけにペッグが崩壊し、約400億ドルの価値が数日で消失しました。この事件以降、ステーブルコインの担保要件に対する規制当局の関心が高まっています。

法規制の変更可能性

現在のステーブルコイン市場の急拡大は、米国トランプ政権による規制整備に支えられている面があります。GENIUS法案(2025年成立)により、発行体への認可制、準備金100%の裏付け義務、定期監査などが明確化され、大手企業の参入が加速しました。銀行による独自ステーブルコイン発行、決済企業の低コスト送金導入など、制度の明確化がビジネス展開を後押ししています。

しかし、こうした規制環境は政権交代や政策変更により変わる可能性があります。ステーブルコインを取り巻く規制は世界的にも整備途上であり、法改正により事業継続や利用に影響が出るリスクは常に存在します。

実際、政治との距離感を巡る議論も生じています。World Liberty Financial USD(USD1)については、トランプ前大統領の関連企業との資本関係を巡り、ウォーレン上院議員らが調査を要求。ステーブルコインが政治的な論争の対象となる事例も出ています。

また、Tether社はGENIUS法案への対応として、米国市場向けに新たなステーブルコイン「USAT」の発行を計画。既存のUSDTとは別に、米国規制に完全準拠した設計を進めており、規制変更への備えが各社で進んでいます。

関連:米国ステーブルコイン規制「GENIUS法案」の概要と影響

日本:改正資金決済法の施行

日本では2023年6月に改正資金決済法が施行され、ステーブルコインは「電子決済手段」として法的に位置づけられました。発行には金融庁への登録が必要となり、JPYC株式会社が2025年10月に国内初の登録を完了しています。

日本の規制は発行体に厳格な要件を課す一方、法的な明確性を提供することで、機関投資家や企業の参入を促す効果も期待されています。

関連:JPYC、日本円ステーブルコイン発行へ 新サービス「JPYC EX」とは?

その他の地域

欧州連合(EU)ではMiCA規制(暗号資産市場規制)が2024年から段階的に施行され、ステーブルコイン発行体に対する準備金要件や消費者保護ルールが適用されています。Tetherは一部のEU取引所からの上場廃止に直面するなど、規制対応が事業に直接影響を与える事例も出ています。

関連:仮想通貨取引所コインベース、欧州でUSDTなどのステーブルコイン廃止へ MiCA法準拠で

ステーブルコインの将来性は?

ステーブルコインは、仮想通貨に特化したツールから、デジタル金融と従来の金融をつなぐ架け橋へと進化しつつあると見られています。市場規模は既に2,500億ドル(約38兆円)を超え、決済や国際送金での利用が拡大。2025年に成立した米国のGENIUS法により規制枠組みが整備されたことで、主流決済システムへの統合がさらに加速すると期待されています。

世界最大の資産運用会社ブラックロックは2026年の投資展望レポートで、「金融の未来」におけるステーブルコインの役割を強調。クロスボーダー決済や新興市場における現地通貨の代替手段としての成長可能性を示唆し、「急速に進化するトークン化された金融システムに向けた、控えめながらも意義深い一歩だ」と評価しています。

関連:ブラックロック、2026年投資展望でステーブルコインの役割を強調

電子決済手段としての位置付け

出典:金融庁『金融審議会 第1回 暗号資産制度に関するワーキング・グループ資料4』

日本では2023年6月施行の改正資金決済法により、ステーブルコインが「電子決済手段」として法的に定義されました。銀行、資金移動業者、信託会社による発行が可能となり、暗号資産とは異なる枠組みで企業導入が進みやすくなっています。

2025年10月にはJPYC株式会社が国内初の発行ライセンスを取得。3年後に発行額10兆円を目標に掲げています。このほか、ソニー銀行、バイナンスジャパン、あおぞら銀行など多くの企業がステーブルコイン発行に向けた取り組みを発表しています。

世界のステーブルコイン市場は98%以上が米ドル建てですが、円建てが普及すれば、国内事業者の為替リスク回避やWeb3サービスの普及促進につながると期待されています。

関連:日本初のステーブルコイン発行ライセンス取得、JPYC岡部典孝氏が語る|独占インタビュー

外国為替・企業間決済の高度化

従来の外国為替取引や企業間決済には、翌日決済(T+1)、銀行営業時間内のみの対応、高額な手数料といった非効率が残っています。ステーブルコインを活用することで、これらの課題を解消できます。

ブロックチェーン上で決済情報を記録し、ステーブルコインで支払いを行うことで、取引記録の改ざん防止、照合作業の自動化、記録ミスの削減が実現します。また、サプライチェーン全体の資金フローを可視化できるため、取引先の資金繰り悪化といったリスクの早期発見にもつながります。

こうした動きを象徴するのが、Circle社が開発する機関投資家向けFXプラットフォーム「StableFX」です。24時間365日のリアルタイム決済を実現し、売り手と買い手の資金が同時に動く「PvP方式」により決済リスクを構造的に排除。現在、米ドル(USDC)や日本円(JPYC)など10通貨に対応しており、JPYCは円建てとして唯一採択されています。

関連:CircleのStableFXとは?外国為替をステーブルコインで効率化する戦略

送金・決済コストの低減

ステーブルコインは、企業だけでなく個人にとっても送金・決済コストを大幅に削減できる手段です。

企業間決済では、銀行振込の手数料、印紙代、経理担当者の作業工数といった「ハンドリングコスト」が課題でした。個人の国際送金でも、銀行経由では数千円の手数料と数日の時間がかかるのが一般的です。ステーブルコインなら、企業・個人を問わず、低コスト・即時の送金が可能になります。

従来の決済との比較

| 項目 | 従来の銀行決済 | ステーブルコイン決済 |

|---|---|---|

| 対応時間 | 銀行営業時間内 | 24時間365日 |

| 決済速度 | 即日〜翌営業日 | 数秒〜数分 |

| 手数料 | 数百円〜数千円/件 | 数円〜数十円/件 |

| 国際送金 | 高額・数日かかる | 低コスト・即時 |

また、ステーブルコインは「プログラマブルマネー」として自動決済にも対応。企業では納品確認後の自動支払い、個人では定期送金の自動化など、従来は難しかった柔軟な決済を誰でも実現できるようになります。

ステーブルコインを購入できる国内取引所

2025年12月現在、国内でステーブルコインを一般向けに取り扱っているのはSBI VCトレードのみです。同社は国内唯一の「電子決済手段等取引業者」(登録番号:関東財務局長第00001号)として、法制度に準拠した形でUSDCを取り扱っています。

SBI VCトレードの特徴

- USDC販売所スプレッド:約0.5円(約0.35%)と低水準

- 売買手数料・入出金・出庫手数料:無料

- 対応チェーン:イーサリアム(ETH)

- USDCレンディング:提供準備中

2025年12月には、アプラスと共同でUSDCを活用した店舗決済の実証実験を2026年春に開始すると発表。QRコード決済によるインバウンド需要の取り込みなど、ステーブルコインの実需創出に向けた取り組みが進んでいます。

関連:ステーブルコイン「USDC」の買い方と特徴|SBI VCトレードでの購入方法を解説

ステーブルコインに関するよくある質問

ステーブルコインはどう利用されていますか?

主な利用シーンは、仮想通貨トレードの基軸通貨、DeFiでの貸付・利回り運用、国内外への送金・決済、インフレや通貨不安定な地域での価値保全などです。チェーン別ではイーサリアムが約50%、トロンが約34%のシェアを占めており、特にトロンは手数料の安さから新興国での利用が拡大しています。

関連:USDCの運用方法とは?DeFi・CEXで利回りを得るステーブルコイン活用術を解説

ステーブルコインのメリットは?

仲介者を介さない低コストな送金、24時間365日の即時決済、国境を越えた同条件での送金が可能な点が挙げられます。また、全取引がブロックチェーン上で公開・検証可能なため透明性が高く、自動決済などの機能を組み込める「プログラマブルマネー」としての特性も強みです。

※ネットワーク混雑時は手数料や処理時間が増加する場合があります。

ステーブルコインとビットコインは何が違いますか?

最大の違いは価格の安定性です。ビットコインは需給によって価格が大きく変動し、1日で10%以上動くことも珍しくありません。一方、ステーブルコインは法定通貨や金などに連動するよう設計されており、価格は基本的に一定です。

用途も異なります。ビットコインは「デジタルゴールド」とも呼ばれ、長期的な価値保存や投資対象として利用されることが多いのに対し、ステーブルコインは日常的な決済・送金・DeFi運用など、価格変動を避けたい場面で活用されます。

発行主体にも違いがあります。ビットコインは特定の管理者がいない分散型ネットワークで発行・管理されますが、多くのステーブルコインはCircle社(USDC)やTether社(USDT)といった企業が発行・管理しています。

関連:仮想通貨にまつわる5つのギモン|あなたならどう答える?

ステーブルコインを導入している企業はありますか?

国内外で大手企業の参入が加速しています。

発行:国内では、三菱UFJ銀行・三井住友銀行・みずほ銀行の3メガバンクが円建てステーブルコインの共同発行を計画し、今年度内の実用化を目指しています。第一弾として三菱商事が社内の資金決済に導入予定です。このほか、ゆうちょ銀行が2026年度にトークン化預金「DCJPY」の発行を計画、SBIホールディングスとスターテイルも信託型円建てステーブルコインの共同開発を発表しています。米国ではソーファイ銀行が米国法銀行として初めてステーブルコイン「ソーファイUSD」を発行しました。

利用:決済大手Visaは米国で機関向けUSDC決済を開始し、銀行向けステーブルコイン事業の支援も展開。YouTubeはクリエイター報酬の支払いにPayPalのステーブルコイン「PYUSD」を導入しています。

まとめ

ステーブルコインは、価格安定性と24時間365日の即時送金という特性から、仮想通貨取引だけでなく、国際送金や企業間決済、日常的な支払いまで幅広い用途で活用が広がっています。

日本では「電子決済手段」として法整備が進み、JPYCの発行開始やメガバンクの参入計画など、実用化に向けた動きが本格化しています。一方で、発行体の信頼性や規制環境の変化といったリスクも存在するため、利用にあたっては仕組みを理解しておくことが重要です。

今後、ステーブルコインは従来の金融とデジタル金融をつなぐインフラとして、さらに存在感を高めていくと考えられます。

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX