税制・規制の転換点

日本の暗号資産(仮想通貨)を取り巻く制度環境が転換期を迎えている。2025年は、税制改革と金融規制の両面で前進している。

WebX2025で明らかになった通り、政府関係者は暗号資産分離課税の議論について「これまでのところ順調に進んでいる」と評価しており、12月の税制改正大綱策定、2026年1月の通常国会での法改正検討という具体的なロードマップが見えてきた。

- 3つの条件:業法位置づけ、投資者保護、税務報告体制の整備

- 3つの局面:業界要望→法制度反映→税制改正の段階的プロセス

- 現在地:第3局面の税制改正段階、8月末に金融庁が主税局に要望提出

- 今後:12月の税制改正大綱策定、2026年1月の通常国会での法改正検討。施行は2027年春が想定されていたが、政令改正で対応できる場合には2028年になるとの見方も。

要点:

議論加速の背景には、国内暗号資産口座数が1,250万に達したという事実がある。2024年5月の金融調査会で、小森議員(自民党金融調査会事務局長)が口座数1,000万突破を受けて本格的な検討の必要性を表明し、従来の慎重姿勢から本格検討へと方針転換。同時期の米国ビットコインETF承認により、日本の対応の遅れを問題視する声が政府内でも高まった。

本記事では、税制・規制の最前線にあるこうした動向を総合的に追い、日本のWeb3政策や投資環境に与える影響を引き続き詳報していく。

目次

- 現状の仮想通貨税制と課題

- 税制改正により期待される影響

- 現在の課題:改正の適応範囲

- よくある質問

- 参考1. 業界団体の提案内容

- 参考2. 金融庁の2026年度税制改正要望

- 参考3. 主要国の暗号資産課税状況

+解説記事

1. 現状の仮想通貨税制と課題

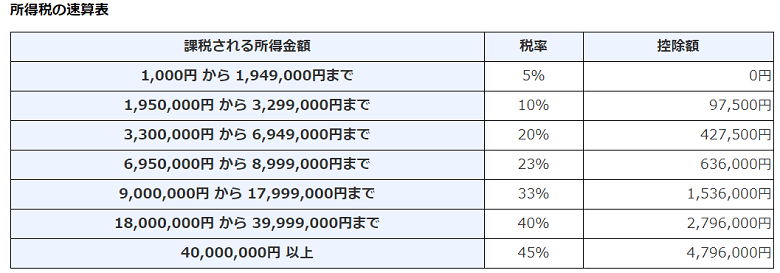

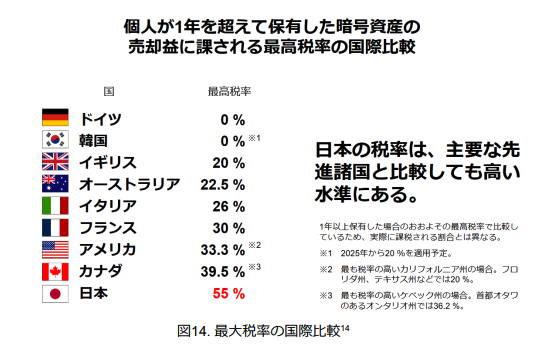

現在、暗号資産取引の利益は「雑所得」として総合課税の対象となり、最大55%(所得税45% + 住民税10%)の税率が適用される。加えて損失繰越控除も認められておらず、株式やFXなどの他の金融商品と比較して不利な税制となっている。

課税対象は売買のみならず、ステーキング、レンディング、エアドロップ、暗号資産での決済など「交換タイミング」での利益に及び、損益計算は複雑。さらに源泉徴収制度がないため確定申告の手間も大きい。

申告分離課税とは

申告分離課税は、特定の所得を他の所得と分離して一律20.315%(所得税15.315% + 住民税5%)で課税する制度。株式やFX取引で採用されており、損失繰越制度や源泉徴収による申告簡素化も可能となっている。

| 現状の課題 | 申告分離課税導入後の期待効果 |

|---|---|

| 最大55%の高税率負担 | 一律20.315%への税率低下 |

| 損失繰越控除の不可 | 損失繰越控除の導入 |

| 確定申告の煩雑さ | 申告手続きの簡素化 |

| 人材の国外流出 | 国際競争力の向上 |

参考:他の金融商品の課税

FX取引は当初、暗号資産と同様に雑所得だったが2012年に申告分離課税へ移行。外為法改正から約15年を要した。株式取引は申告分離課税が定着し、特定口座による源泉徴収も利用可能。

税制改正により期待される影響

申告分離課税(20.315%)への移行と、暗号資産を金融商品取引法の枠内で扱う新制度が同時に実現すれば、暗号資産取引の税率は最大55%から一律20%程度へ大幅に低下し、損益通算や最長3年の損失繰越も可能になる。個人投資家の資金回転が円滑になり、確定申告の手間も軽減されるため、市場参加者の裾野が広がることが見込まれる。

日本市場の復活可能性

税制改正は日本の暗号資産市場規模を拡大させる可能性がある。現在日本にある暗号資産残高は5兆円で、世界市場500兆円の1%に過ぎない。2017年には世界のビットコイン出来高の50%が日本円建てだったが、現在は1%まで縮小している。

小田玄紀氏(日本暗号資産等取引業協会会長)は、税制改正による市場復活について「15%くらいまで持っていけるんじゃないか」との見通しを示している。現在の5兆円から75兆円規模への市場拡大効果が期待される。

さらに、暗号資産が他の金融商品と同じ規制下で管理されることで、取引の一元管理やETFなど新商品の開発も進み、国内外の機関投資家が参入しやすい環境が整う。結果として、流動性の向上・新規ビジネスの創出・国際競争力の回復といった多面的な効果が期待される。

| 現状の課題 | 申告分離課税導入後の期待効果 | 金商法適用後の追加メリット |

|---|---|---|

| 最大55%の高税率負担 | 一律20.315%への税率低下 | 他の金融商品との損益通算が可能に |

| 損失繰越控除の不可 | 損失繰越控除の導入 | 最長3年間の損失繰越が可能に |

| 確定申告の煩雑さ | 申告手続きの簡素化 | 金融商品としての一元管理 |

| 国内企業の参入障壁 | 新規事業参入の促進 | ETF等の新商品開発が可能に |

残された課題:改正の適応範囲

課題と争点①:ETFも現物も

新制度ではビットコイン現物ETFの国内解禁も検討対象となる。米国では2024年1月にETFが承認され、機関投資家マネーが大規模流入した経緯がある。日本でも同様の効果が期待される一方、以下の論点が浮上している。

- 課税公平性:ETFだけが申告分離課税(20%)で、現物取引が55%のままだと競争環境に著しい不公平が生じる。

- 情報開示と監視:金融商品取引法ベースの目論見書・四半期報告書、インサイダー規制などをETFのみならず発行体・交換業者にもどう適用するか。

課題と争点②:DEXやDeFiなど、交換業者を介さない取引の扱いが争点

分離課税の適用範囲。WebX2025のセッションにて、斎藤岳氏(JCBAタックス検討部会部会長)は「現物暗号資産もETFと同様、すべからく分離課税にしていただきたい」と業界の立場を表明する一方、「特にセンシティビティが高いのは取引場所で絞ること」と懸念を示した。

具体的には、「暗号資産交換業者だけに絞ってしまうと、ブロックチェーンに紐づいた様々なウォレットでのユースケースが日本では発展しなくなる。日本居住者にとって、ウォレットに資産を移すことに強烈なディスインセンティブが発生する」として、DEX・DeFi取引を除外することの問題を指摘した。

※技術的解決策の糸口としては、ノンカストディアルウォレットやDEXと情報連携して年間取引報告書を作ることが可能。スマートコントラクトによる透明性確保で解決を図る提案が示されてはいる。

小森議員によれば、「取引業者などを通じて税務報告すること」という条件について、「厳密には交換業者に限らないが、それ以外が認められるためには交換業者同等の信頼性ある報告が必要」。技術革新を阻害しない制度設計が実現できるかが、日本の暗号資産業界の将来を左右する重要な分岐点となっている。

よくある質問(FAQ):仮想通貨税制改正と金商法適用

Q1. 税制改正はいつから実施される?

現時点のロードマップは、2025年12月:税制改正大綱策定 → 2026年1月:通常国会で法改正検討の流れです。施行は2027年春が想定されていますが、政令改正で対応できる場合は前倒しの可能性にも言及されています。

Q2. 申告分離課税になると何が変わる?

現在の最大55%(総合課税)から、一律20.315%(所得税15.315%+住民税5%)へ。損失繰越(最長3年)や申告手続の簡素化が期待されます。

Q3. 金融商品取引法(金商法)適用の影響は?

暗号資産を金商法の枠内で扱う新制度が実現すれば、ETF等の新商品が組成しやすくなり、取引・報告の一元管理や機関投資家の参入促進が見込まれます。

Q4. ETFだけが有利で、現物取引は不利にならない?

業界団体(JCBA・JVCEA)は、現物もETFと同様に分離課税の対象とするよう要望しています。ETFのみ20%・現物55%のままでは課税の公平性を欠くため、制度設計の主要論点です。

Q5. DEX・DeFiの取引も分離課税の対象?

現時点では議論継続中です。交換業者以外(DEX・ノンカストディアルウォレット等)も対象とするには、交換業者同等の信頼性ある取引報告が条件になる見通しです。技術連携による年次報告の仕組みが提案されています。

Q6. 海外と比べて日本の税制はどう違う?

日本は最大55%に加え、暗号資産同士の交換にも課税・損失繰越なしが課題です。米国(最大20%、長期優遇)、英国(20%、損失繰越可)、フランス(30%、暗号資産間は非課税)、UAE(個人0%)などと比べ投資効率が劣後します。

Q7. 改正が実現したら市場インパクトは?

税率引下げ・損益通算・損失繰越・新商品の登場で、個人の資金回転が改善し、流動性の向上・機関投資家の参入・国内事業の拡大が期待されます。日本市場の規模拡大シナリオも示されています。

Q8. 政府・監督当局の本気度は?

金融庁は申告分離課税の導入を要望し、組織再編・人員増強で監督体制を強化する方針です。税制・規制を同時に進める姿勢が明確化しています。

※本FAQは記事執筆時点の情報に基づく一般的解説です。最終的な制度内容・適用範囲・施行時期は今後の法令・政省令・監督指針等で確定します。投資・申告は最新の公式情報をご確認ください。

参考① 業界団体の提案内容

JCBA・JVCEA共同要望の要点

日本暗号資産ビジネス協会(JCBA)と日本暗号資産取引業協会(JVCEA)は2024年7月30日、2026年度税制改正要望書を金融庁に提出。最優先事項として暗号資産取引の申告分離課税(20%)導入を掲げた。

主な要望内容

申告分離課税:20%一律課税、3年間損失繰越、種類・ウォレット問わず適用

寄附税制:暗号資産による寄附を阻害しない税制整備

相続・評価:取得費加算特例適用、評価方法の合理化

交換課税:暗号資産同士の交換時は非課税、法定通貨交換時に課税

所得区分:雑所得以外の所得区分の可能性を明確化

業界の現状認識

斎藤岳氏(JCBA税制検討部会部会長)は、暗号資産口座数が1,200万に拡大し「広く国民に流布している資産」になったと指摘。投資家調査(26,002件)では年収300-700万円層が50.7%を占め、分離課税は中間所得層にも恩恵があると説明した。

JCBA会員企業の3-4割がウォレット関連ビジネスを手がけており、分離課税を交換所取引のみに限定すると「Web3エコシステムの発展を阻害する」との懸念から、包括的適用を要望している。

国際競争力の観点:将来のETF導入時に現物取引(55%)とETF(20%)で税率格差が生じる問題を指摘し、「公平性・中立性を欠いた税制」になることへの危機感を表明している。

金融庁の2026年度税制改正要望

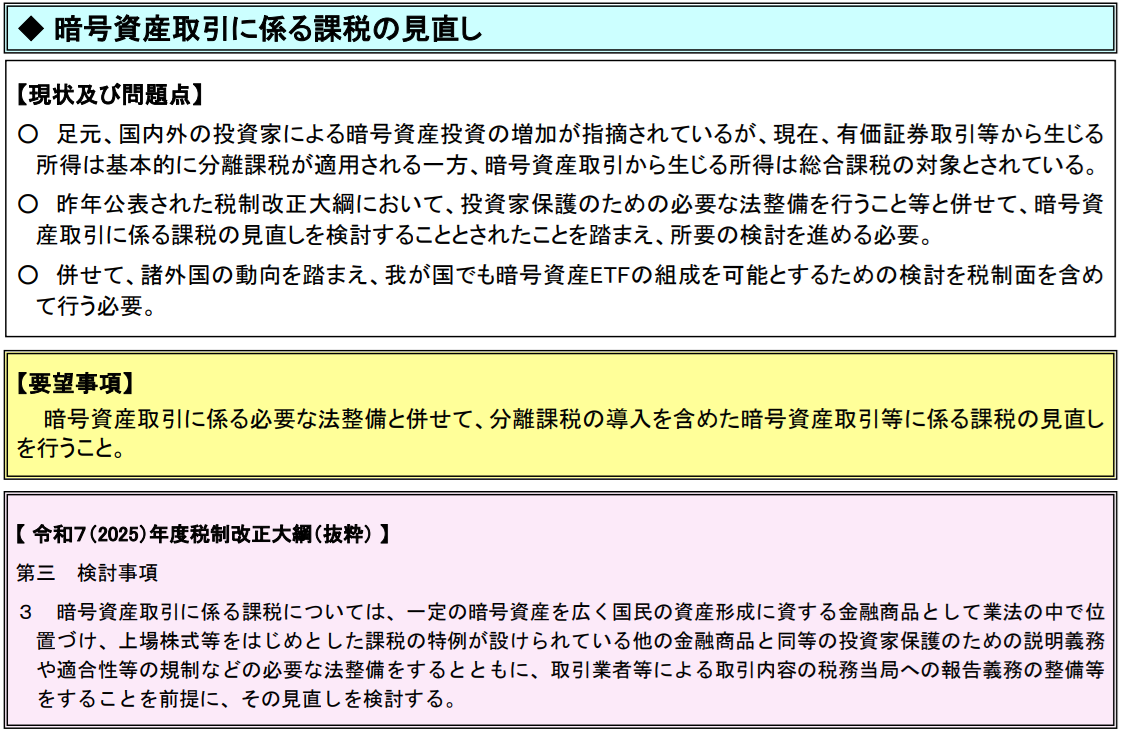

金融庁は2024年8月29日、2026年度税制改正要望で暗号資産の課税制度見直しを正式に要望。「暗号資産取引に係る必要な法整備と併せて、分離課税の導入を含めた暗号資産取引等に係る課税の見直しを行うこと」と明記した。

要望の骨子

出典:金融庁

分離課税導入:現行の雑所得(最大55%)から申告分離課税への移行

ETF環境整備:諸外国の動向を踏まえ、暗号資産ETF組成を可能とする税制面の検討

法整備との連動:資金決済法から金商法への移行と税制改正を同時実施

規制枠組みの大枠

7月末に暗号資産ワーキンググループを開始し、資金決済法から金融商品取引法への移行を検討。2026年通常国会での法改正を目指し、税制面と規制面の両輪で制度整備を進める方針を明確化した。

組織再編:暗号資産監督体制を強化

金融庁は2026年度予算で大規模な組織再編を要求し、暗号資産分野の監督体制を強化する。「暗号資産・イノベーション課」と「資金決済モニタリング課」を新設し、現行の3部署を統合して一元的な対応体制を構築。定員は31人増員を要求し、純増15人体制でデジタル技術の急速な拡大に対応する。総合政策局も「資産運用・保険監督局(仮称)」に改組し、組織全体の司令塔機能を強化する方針だ。

参考②. 主要国の暗号資産課税状況

出典:JBA

| 国 | 税率 | 特徴 |

|---|---|---|

| 日本 | 最大55% | 総合課税(雑所得) |

| 米国 | 最大20% | 1年以上保有で長期キャピタルゲイン課税 |

| 英国 | 20% | 固定税率キャピタルゲイン課税 |

| フランス | 30% | 固定税率、暗号資産間取引は非課税 |

| UAE | 0% | 個人投資家は非課税 |

主要国と比較すると、日本は税率そのものが突出して高いだけでなく、暗号資産同士の交換にも課税し、損失繰越制度が未整備という二つの構造的なハンディキャップを抱えている。フランスでは暗号資産間取引が非課税、米国や英国でも損失は翌年以降に繰り越せるのに対し、日本はこうした仕組みがないため投資効率が著しく劣後する。

このギャップを解消するには、税率を一律20%台に引き下げるだけでなく、暗号資産間取引の非課税化や損失繰越制度の導入など、国際水準に合わせた包括的な税制改革が不可欠だ。

関連:仮想通貨の税率を世界で比較(Coincub 2023年版)

+解説記事

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX