金融庁、暗号資産規制の新枠組みで意見募集

金融庁は10日、「暗号資産に関連する制度のあり方等の検証」と題したディスカッション・ペーパーを公表した。5月10日までの期限で広く一般からの意見を募集している。

同庁は2024年7月から、昨今の暗号資産取引の実態を踏まえた制度検証を進めてきた。今回の公表はその検証結果を整理したもの。「利用者保護とイノベーション促進のバランスの取れた環境整備」を重視する金融庁は、今回集めた意見を今後の規制見直しの検討材料とする方針だ。

ディスカッション・ペーパーの主なポイント

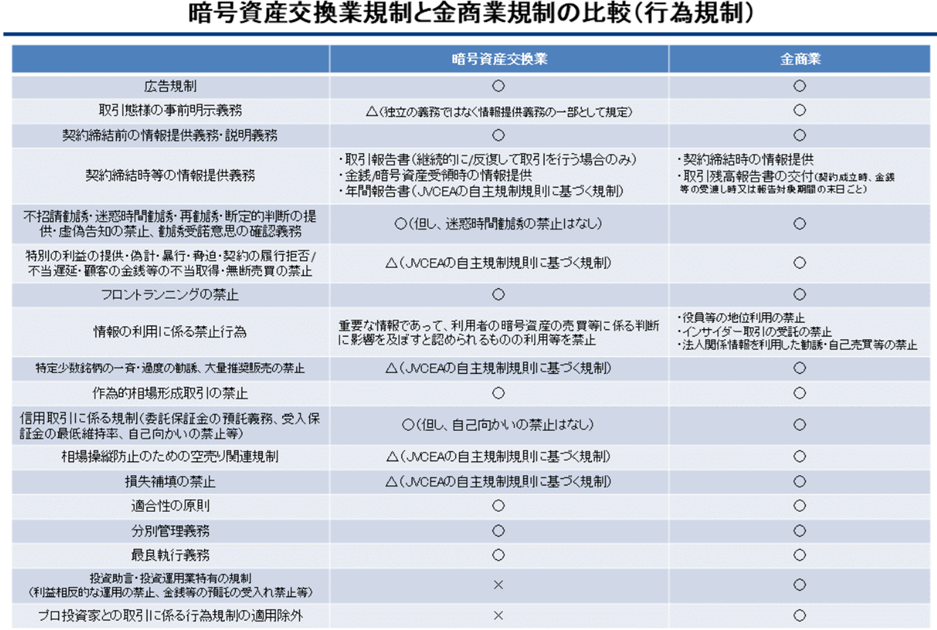

ペーパーでは、規制見直しの対象範囲、情報開示・提供規制、業規制(トラベルルール、ステーキング実務)、市場開設規制、インサイダー取引への対応などが論点として挙げられている。

出典:金融庁

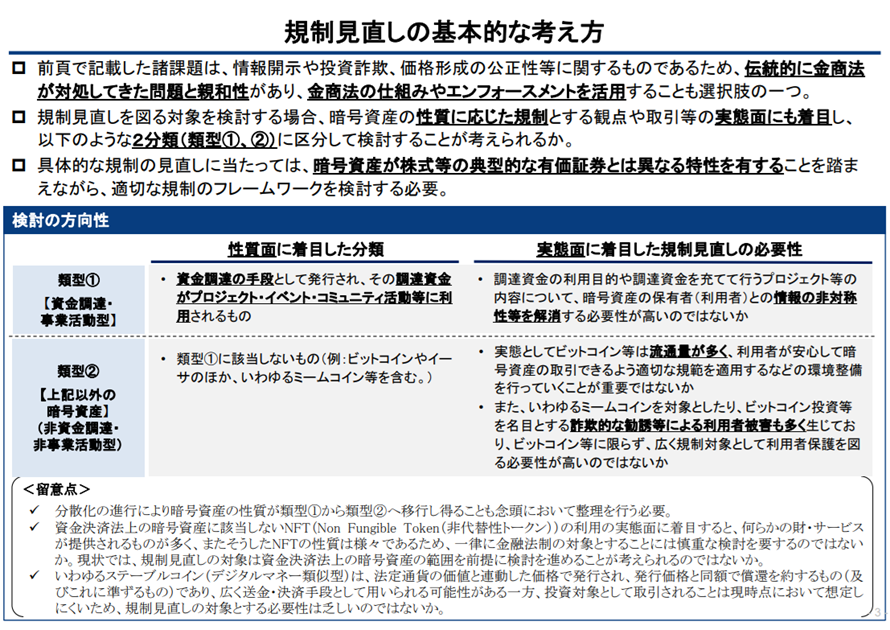

注目すべきは、暗号資産を金融商品取引法(金商法)で規律する方向性が示唆されている点だろう。金融庁は「情報開示、投資詐欺、価格形成・取引の公正性などの課題は伝統的に金商法が対処してきた問題と親和性がある」として、金商法の仕組みやエンフォースメント(業務改善命令、監視・規制執行制度)の活用を選択肢の一つに挙げている。

暗号資産の2類型化を提案

ペーパーの中核的な提案は、暗号資産を以下の2つに類型化することだ:

- 資金調達・事業活動型暗号資産(類型①):資金調達の手段として発行され、調達資金がプロジェクト等に利用される暗号資産。一部のユーティリティ・トークンが該当。

- 非資金調達・非事業活動型暗号資産(類型②):類型①に該当しない暗号資産。ビットコインやイーサリアムなどの主要暗号資産が該当。

出典:金融庁

この2類型に対して、それぞれ明確に異なる規制アプローチを適用する方針が示されている。

| 規制分野 | 類型①(資金調達・事業活動型) | 類型②(非資金調達・非事業活動型) |

|---|---|---|

| 情報開示 | 発行者に直接開示義務を課すことが考えられる | 特定の発行者を観念できないため、交換業者に説明義務を課すことが考えられる |

| 開示内容 | 資金使途、プロジェクト内容、リスク等 | 価格変動に重要な影響を与える情報 |

| 規制の適用時期 | 多数の一般投資家への勧誘時 | 交換業者による取り扱い時 |

| 規制の考え方 | セキュリティトークン規制とのバランスを考慮する必要がある | 交換業者を通じた対応が中心となる可能性がある |

金融庁は「類型①の暗号資産については、調達資金の利用目的やプロジェクト等の内容について、発行者と利用者との間の情報の非対称性を解消する必要性が高い」とし、「類型②については、特定の発行者を観念できないものが多く、発行者に対して情報開示・提供義務を課すことは馴染みにくい」と提起している。

このような区分けアプローチにより、暗号資産の性質に応じた規制枠組みの構築が検討されており、「利用者保護とイノベーション促進のバランス」を図ること、が強調されている。

今後は諸外国の規制動向も参考にしながら、寄せられた意見も踏まえて検討が深められる見通しだ。

今回のディスカッション・ペーパーは、暗号資産の「規制の法的枠組み」にフォーカスしたものだ。情報開示規制、業規制、市場開設規制、インサイダー取引対応などの金融規制の側面が主に議論されており、暗号資産に関連する税制については、このペーパーでは触れられていない。

関連:仮想通貨税制改正の注目点、申告分離課税の行方・資金決済法改正の影響は?

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX