DeFiブームの火付け役、イールドファーミング

2020年夏、仮想通貨業界で特に注目を集めたコンセプトが、イールドファーミング(Yield Farming)だ。イールドファーミングの流行をきっかけに、DeFi(分散型金融)領域に足を踏み入れた人も多い。実際、イールドファーミングが話題になり始めた7月頃から、TVL(Total Value Locked)、およびDeFiユーザー数が、指数関数的に増加している。

1. イールドファーミング概要

1-1 イールドファーミングとは

イールドファーミングとは、DeFi分野の様々なプロトコルで高い利回りを求め、デジタル資産を運用することを指す。「Yield」とは「利回り」を、「Farming」とは「耕すこと」をそれぞれ意味している。

イールドファーミングは、ただ単に価値上昇が見込まれる通貨を保有することではない。利回りの良いプロトコルを効率的に活用することで、通貨の価値上昇に加え、高い金利を得ようとする試みのことだ。

1-2 イールドファーミングの仕組み

流動性マイニング

イールドファーミングとしばしば一緒に語られるのが流動性マイニングだ。高金利だけでなく、流動性マイニングも、多くの人がイールドファーミングを行う目的のひとつだ。

流動性マイニングとは、あるプロジェクトのスマートコントラクトに資産を預けることで流動性を提供し、その見返りの報酬を得ることを指す。

流動性とは、ある資産のトレードの円滑さを表す。流動性が高ければ高いほど、資産のトレードが滞りなく円滑に行われる。オーダーブックに基づく既存の金融サービスでは、売買者の他に第三者のマーケットメーカーがトレードに介入することで、流動性が提供されている。一方で多くのDeFiレンディングサービス、またはDEX(分散型取引所)では、AMM(Automated Market Maker)と呼ばれる自動化されたシステムを採用して、流動性が提供されている。

AMMでは、オーダーブックやトレードを円滑化する第三者が介在せず、ユーザーが資産プールに自身の資産をロックすることで、流動性が提供されている。裏を返せば、資産をロックし流動性を提供してくれるユーザーがいなければ、スムーズなトレードが行えず、AMM式のプロダクトは機能しない。

AMMを採用しているDeFiプロジェクトの多くは、流動性(資産)を提供するインセンティブをユーザーに与えるために、流動性を提供してくれたユーザーに報酬として、ガバナンストークンを配布している。ガバナンストークンとは、あるプロジェクトのガバナンスに参加するための投票権のようなものだ。

ユーザーは、報酬のガバナンストークンの価値上昇を期待して、流動性を提供する。流動性を提供するユーザーが増えると、プロダクトの有用性が高まり、プロジェクト自体の価値が上昇する。それにより今度は、価値の高いプロジェクトのガバナンスに参加する権利(ガバナンストークン)を求め、さらに多くの人が流動性を提供するようになる、という好循環が生まれる。

また、ガバナンストークン配布によって、ユーザーのガバナンス参加障壁が低くなり、プロジェクト全体の分散化が進み、DeFiプロジェクトとしての価値が高くなる。

構成可能性による利回りの最適化

簡単なところでは、レンディングプロトコルやDEXなどのサービスに資産をロックすることで流動性を提供し、金利を稼ぐこともイールドファーミングだ。既存の金融サービスと同様に、金利はサービスを利用するユーザーから支払われる。

しかし、DeFi領域では、構成可能性(コンポーザビリティ)によりそれ以上のことが可能になり、複雑な戦略を採用してより効率的な方法で利益を得ることができる。DeFiにおける構成可能性とは、プロダクトのスマートコントラクト同士を互いに統合できる特徴を指す。

例えば、ユーザーは、レンディングサービスを提供しているCompoundに資産を預け、流動性を提供することで、金利を稼ぐのと同時に、報酬のガバナンストークンCOMPを獲得できる。獲得したCOMPをUniswapの流動性プールに預けることで、Uniswapでも手数料収入を得ることができる。

DeFiの構成可能性を活用することで、より高い利回りの実現が可能な一方で、プロダクト同士が連携し合っているので、一つのプロトコルが機能しなかった場合、そのプロトコルに依存したシステム全てに支障が出るというリスクもある。

2. イールドファーミングブームの経緯

COMP配布から始まったイールドファーミングブーム

DeFi領域全体を盛り上げたイールドファーミングブームは、6月にCompoundが、利用者にガバナンストークンCOMPを無料配布したことを皮切りにスタートした。

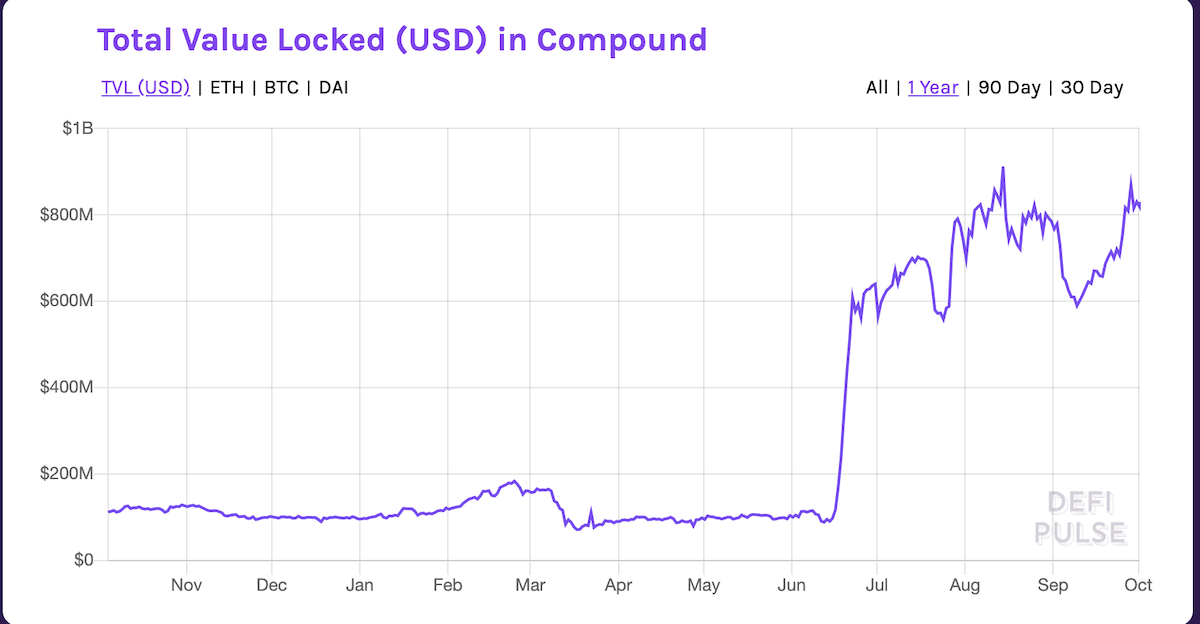

Compoundとは、トークンの貸借ができるプラットフォームだ。この無料配布では4年間にわたり、COMPの総発行数の4割強の4,229,949COMPが、Compoundユーザー(貸し手と借り手の両方)に配られる。COMP配布により、CompoundのユーザーおよびTVLが急増し、ガバナンストークンの価値が急上昇した。

出典:DeFi Pulse

Compoundがイールドファーミング、および流動性マイニングのコンセプトを発明した訳ではなく、トークン配布時点では、追随するイールドファーミングブームを予見していた人はほぼいなかった。しかし、Compoundを手本に、多くのDeFiプロジェクトが同様の方法でトークンを配布して流動性提供のインセンティブを与えるようになり、イールドファーミング、および流動性マイニングが興隆した。

7月には、イールドファーミングのプロセスを効率的に自動化する流動性アグリゲータのyearn.financeのガバナンストークンYFIの価格が、アルトコインでは初めてビットコインの市場価格を超えた。これによってイールドファーミング、ひいてはDeFiへの注目度がさらに増すことになった。

DeFiの構成可能性に加え、ユーザー数およびTVLが増加し流動性が高まったことで、多くのDeFiプロジェクトで、高いAPY(Annual Percentage Yield/年利)を提供できるようになった。中にはAPYが100%を超えているプロジェクトも存在している。

ほとんどのプロジェクトのAPYは常に変動するので、1年後もその金利が保証されている訳ではない。また、100%超えの高APYは、一時的なものであるという声が多い。とはいえ、高APYが魅力となり、ユーザーが増え、それによってさらにAPYが高くなるという循環が生まれた。

参考:分散型金融CompoundのガバナンストークンCOMP、大手BitGoでカストディ対応

参考:市場価格で初めてビットコインを超えるアルト銘柄「YFI」 取引開始から32,000%上昇

急増する新規プロジェクト

DeFiエコシステム内の構成可能性により、各プロダクトは互いのスマートコントラクトを容易に統合しあえる。また、ほとんどのプロジェクトでは、コードがオープンソースなため、誰でも簡単にコードを見ることができる。このようなDeFiの性質により、イールドファーミングは急激に拡大し、短期間に新規「フォーク」プロジェクトが多数誕生した。

フォークプロジェクトとは、他のプロジェクトをコピーしたプロジェクトのことである。全てをコピーするのではなく、多少の変更を加えていることが多い。

8月末に分散型取引所Uniswapのフォーク、SushiSwapが誕生したことが口火となり、多くのフォークプロジェクトが作られた。SushiSwapは、Uniswapの流動性を利用して、独自のガバナンストークンSUSHIを発行している。SushiSwapに続き、Kimchi Finance(キムチ)やHotdog.Swap(ホットドッグ)など、イールドファーミングに特化した、いわゆる「食べ物系」のフォークプロジェクトが開発された。

フォークプロジェクトにより、ユーザーのニーズに沿った業界全体の進歩が促進される一方で、元となるプロジェクトが長期間かけて築いた流動性を奪うことは正しいのか、という倫理的な疑問も湧き上がってきた。フォークプロジェクトの興隆により、どのようにしてユーザーや流動性を確保するか、という点を以前よりも考慮する開発チームが増えてきた。

Uniswapは、一時的にフォーク版のSushiSwapにTVLで劣っていたが、ガバナンストークンUNIをローンチしたことで、多くの流動性提供者を取り戻すことができた。記事執筆時点のUniswapのTVLは、全てのDeFiプロダクトの中で最も多い。

出典:DeFi Pulse

参考:DeFi大手Uniswap、独自のガバナンストークン「UNI」を発表 バイナンスの新規上場も

流行の落ち着き

イールドファーミングブームに便乗して誕生したプロジェクトの中には、安全性が確保されていないものもある。DeFiとは名ばかりで、中央集権組織が背後に存在するプロジェクトや、スマートコントラクトの監査が全く行われていないものも存在した。

その一例として、Yam Financeがある。Yam Financeは、開発チームが10日ほどで作り上げた試験的プロジェクトであり、監査が行われていないと公表されていたにもかかわらず、ローンチの初日にプロトコルに約5億ドル(約527億円)がロックされた。しかしその2日後にコードにバグが見つかり、Yam FinanceのガバナンストークンYAMの価格が99%以上下落した。

YAMのバグ騒動に加え、SushiSwapの開発者が開発資金に割り当てられていたSushiトークンを売却して価格を暴落させたことや、DeFiを名乗る詐欺が横行したことが重なり、イールドファーミングブームは、一旦冷静さを取り戻したように思われる。

3. イールドファーミングの影響

3-1 DeFi全体の活性化

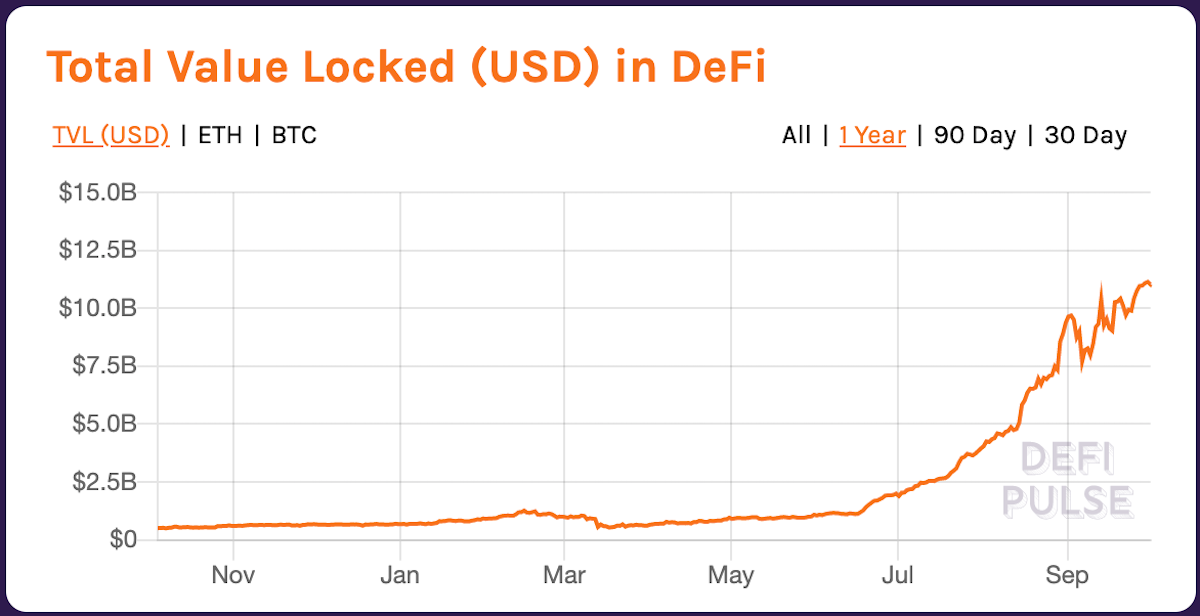

イールドファーミングにより、DeFi領域全体が活気付いた。DeFiプロトコルにロックされている資産の総額を表し、DeFi市場の規模を表す指標のひとつと考えられているTVLは、イールドファーミングブームの先駆者、CompoundのCOMP配布(6月16日)と同時期から、指数関数的に増加した。現在、増加率は緩やかになってきたものの、執筆時点では約110億ドル(約1兆1000億円)が、DeFiプロダクトにロックされている。これは今年の6月初めのTVLの約10倍である。

出典:DeFi Pulse

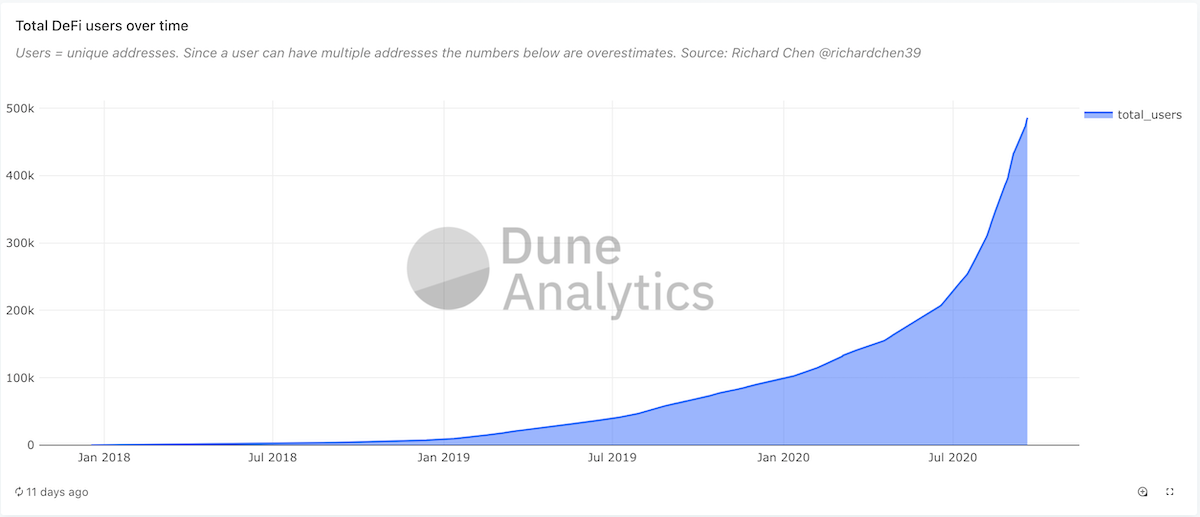

また、DeFiユーザー数の指標となるユニークアドレス数でも、TVLと同様の指数関数的な増加が見られた。今年の初めのユニークアドレス数が約98,000であるのに対し、現在は約485,000まで増えており、約5倍の増加が観測できる。このことから、以前はDeFiに参加していなかったユーザーが、イールドファーミングの流行をきっかけにDeFi領域に参入したことが推測される。

出典:Dune Analytics

3-2 イーサリアムへの影響

イールドファーミングは、DeFiの基盤になっているイーサリアムにも影響を与えた。

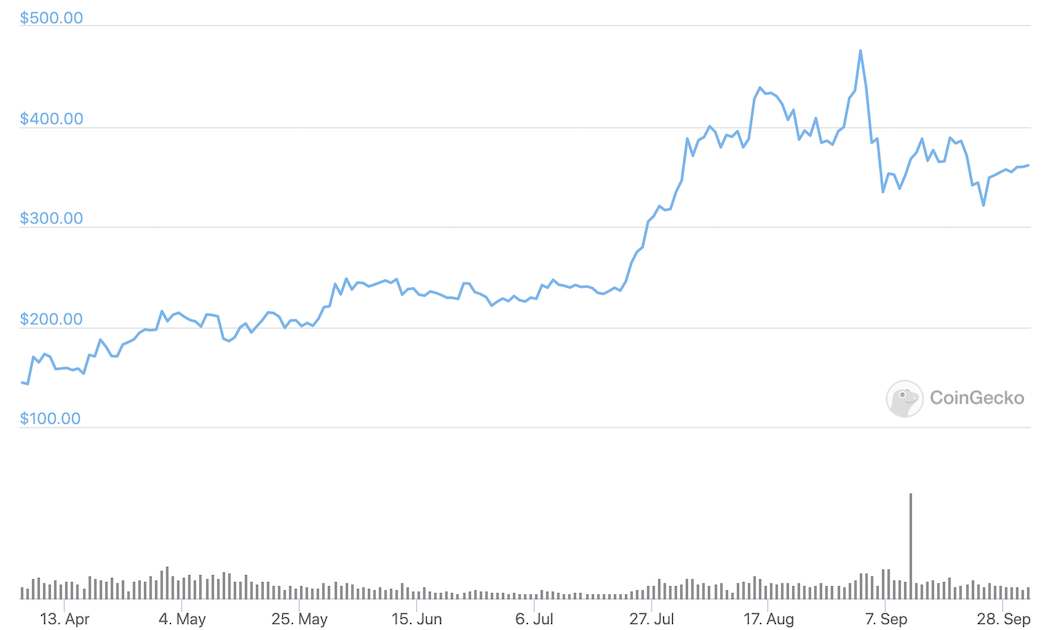

イールドファーミングのトレンドに伴い、イーサリアム価格が急騰した。イールドファーミングが盛り上がりを見せていた9月2日には、イーサリアム価格が475ドル(約5万円)まで上昇した。しかし、直後に前述のSUSHIトークンの売り抜け騒動を発端に、DeFi全体への信頼が揺らぎ、価格が急落した。その後イールドファーミングブームが落ち着きを見せるにつれて、イーサリアム価格の過熱感も下がっていった。

出典:CoinGecko

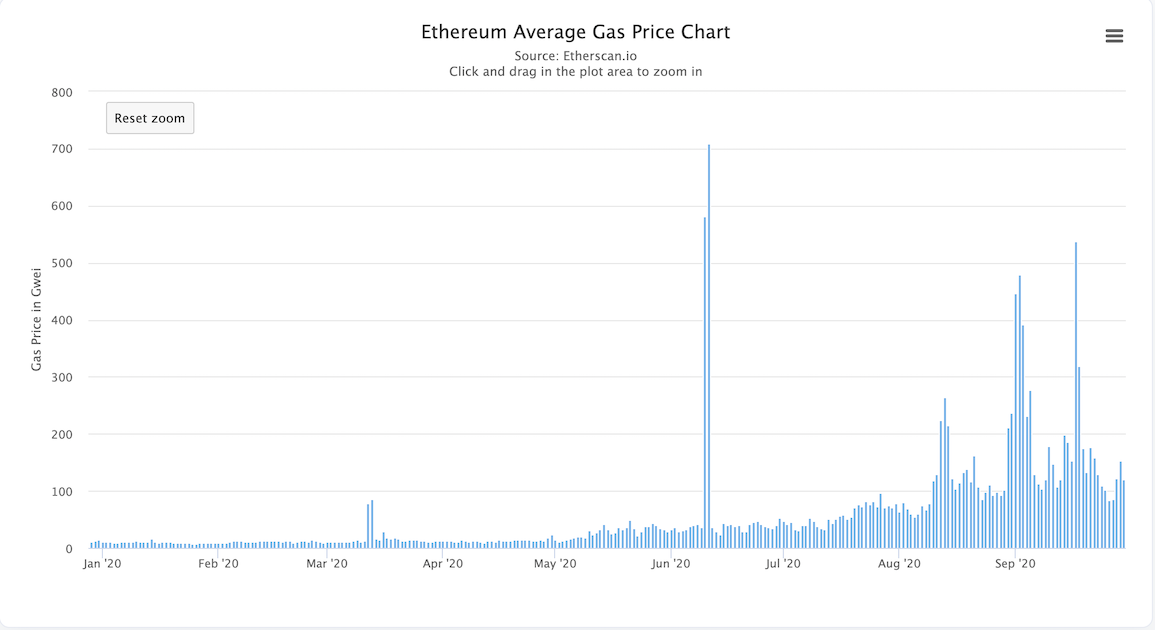

また、イールドファーミングの流行により、イーサリアムブロックチェーン上でのトランザクションが増加し、イーサリアムの取引手数料であるガス代が高騰した。イーサリアムブロックチェーンでは、手数料が高いトランザクションが優先的に処理されるため、トランザクションが増えるにつれ、競争が激しくなりガス価格が高騰する。一方でガス代を節約した場合、トランザクションがブロックチェーンに取り込まれるまで、何時間も待たなければならない状況も発生した。

出典:Etherscan

参考:2020年のイーサリアム採掘手数料総額、初めてビットコインを上回る

4. 主要プロダクト

4-1 yearn.finance

イールドファーミングにおける重要なプロダクトの一つが、yearn.financeだ。

yearn.financeは、Andre Cronje氏を中心としたチームによって開発され、様々なDeFi関連サービスを提供している。yearn.financeは、イーサリアム上のレンディングプラットフォーム、流動性プール、およびコミュニティが決定したイールドファーミング戦略を介して、リスクを考慮した方法で資産を運用し、高い収益を生み出すことを目的としている。

yearn.financeのEarnでは、ユーザーは、DAIやUSDCなどのステーブルコインを預けることができる。預けられた資産は、より高い利回りを求め、DeFiレンディングプラットフォームdydx、Aave、およびCompoundのうち、最も収益性の高いプラットフォームへ自動的に供給され、定期的にリバランスされる。ユーザーは、資産を預けた際に、預けたことを証明する証券のようなyトークンを得る。例えば、Daiを預けたユーザーは、yDaiトークンを貰える。ユーザーはいつでも、yトークンを預けた元の資産に交換できる。

Vaultは、yearn.financeが人気を集めている大きな理由のひとつだ。Vaultとは、資産のプールであり、そのプールに集まった資産は、コミュニティが決定した最も効率の良いイールドファーミング戦略に基づいて自動的に運用される。Earnが単純な資産のリバランスを行っているのに対し、Vaultでは、さらに複雑な戦略を採用して、より多くの収益を出している。一つの資産につき、一つのVaultが存在する。

yearn.financeは先日、yInsureまたはCoverと呼ばれる、KYCを必要としない分散型保険サービスを発表し話題になった。yInsureはユーザーの資金保護を目的として開発され、保険のトークン化を目指している。

YFIトークン

YFIとは、yearn.financeのガバナンストークンであり、YFI保有者はyearn.financeのガバナンスでの投票権を有する。

発行上限が3万YFIと希少性が高いこともあり、一時期は市場価格が1万ドルを超えるほどにまで、価値が上昇した。また、公開前にトークンが販売または配布されておらず、プロトコル内でしか獲得できない「フェアローンチ」であったことも、YFIおよびyearn.finance人気の一因となったと言われている。

4-2 Curve

Curveとは、ステーブルコイン同士のトレードに特化したDEXである。

Curveでは、ユーザーは自身のステーブルコインをプールに預け、流動性を提供することで、手数料報酬を受け取ることができる。この仕組みは、他のDEXでも採用されているが、Curveは、他のレンディングサービスと連携しているため、ユーザーはさらなる収益を得ることができる。

ユーザーが、7つあるCurveの流動性プールのうち、Compound、PAX、YまたはBUSDのどこかにステーブルコインを預けると、預けられたステーブルコインは、CompoundやAaveといったレンディングプラットフォームに自動的に供給される。そのためユーザーは、トレード毎に発生する手数料の他、これらレンディングプラットフォームで生じた金利も得ることができる。

Curveのyプールでは、先述のyearn.financeのプロトコルが利用されている。つまり、yプールにロックされた資産は、dydx、Aave、およびCompoundのうち、最も利回りの良いプラットフォームへ自動的に動かされるため、流動性提供者は、手数料報酬に加え、より高いリターンを得ることができる。既にyearn.financeにステーブルコインを預け、yトークンを受け取っているユーザーは、yトークンをyプールに預けることも可能だ。

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX