デジタル証券の基礎知識

近年、デジタル証券(セキュリティ・トークン:ST)という新たな金融商品が注目を浴びています。ブロックチェーン技術を活用して、従来の金融システムの課題を解決し、よりアクセスしやすい、透明性の高い投資の形を実現することが期待されています。

この記事では、デジタル証券の基礎から、代表的な不動産ST、そしてその魅力や税制上の枠組みについて解説します。これからの金融の未来を切り開く、デジタル証券の世界へ、一緒に足を踏み入れてみましょう。

目次

1. デジタル証券とは?ブロックチェーン技術の活用

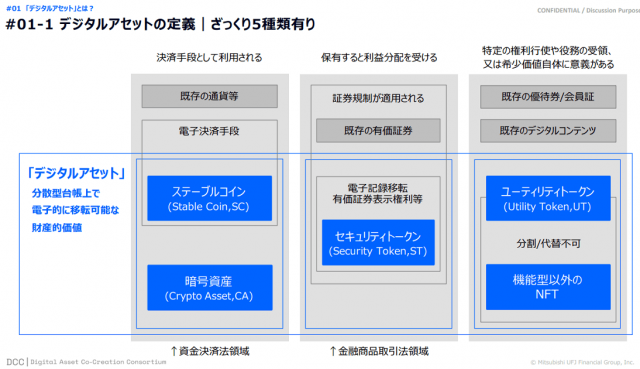

デジタル証券は「保有すると利益が分配される」出典:Progmat

デジタル証券(セキュリティ・トークン:ST)は、有価証券とみなされる権利をトークンの形で表現し、ブロックチェーン駆動のST基盤を活用して取引を行うデジタルアセットのことを指します。

「トークン」は、ブロックチェーン上に価値や権利の情報を記録して、他者と交換ができるデジタルデータという意味です。明確な定義はありませんが、主に事業からの利益分配権を持つトークンがデジタル証券(ST)として認識されています。

過去のICOにおける詐欺的な被害を背景に、2020年5月に金融商品取引法(金商法)が改正され、デジタル証券(ST)の取扱いが法的に明確化されました。金商法では、STを「電子情報処理組織を用いて移転可能な財産的価値」として定義しています。

まとめ:STはデジタル技術を活用して取引される新しい形の有価証券(セキュリティ)であり、その取扱いや定義は日本の法律によって明確にされています。

2. デジタル証券のメリット

出典:Progmat

投資家にとって、デジタル証券のメリットには以下3つがあります。

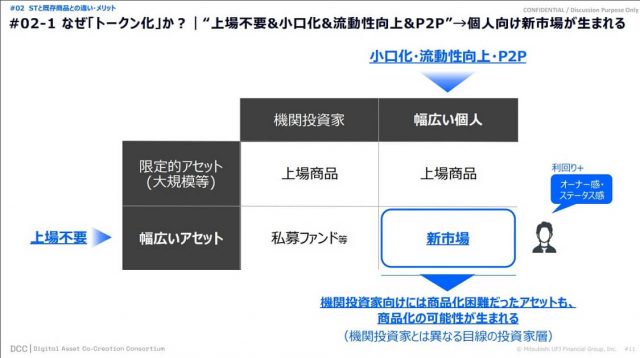

1. 新しい金融商品へのアクセス

従来の上場商品は「証券保管振替機構(ほふり)」を利用し、約定照合手数料や労務などに高いコストがかかることから、主に大手企業や大規模プロジェクトに適しています。デジタル証券はST基盤に金融機関が接続することで資金調達の管理業務を効率化し、多様な資産の証券化を可能にします。

2. 小口投資が可能

新しいインフラの登場により、これまで大手の機関投資家が主要な対象とされていた非上場の資産や証券に加え、単一不動産という新しい投資対象も資金調達が促進されます。ST基盤は、資産の小口化や流動性の向上を実現し、その結果、一般の投資家も小さな単位での投資や取引が可能となります。

3. 収益/特典の享受

デジタル証券の持ち主に、NFTやユーティリティトークンなどの特典を享受する事例も増えています。ST基盤を介して、投資家や株主との直接的な関係を築くことができるため、様々なサービスや特典を投資家に提供するなど、新しいファンサービスの形が生まれています。

3. 不動産セキュリティトークンの概要

出典:Progmat

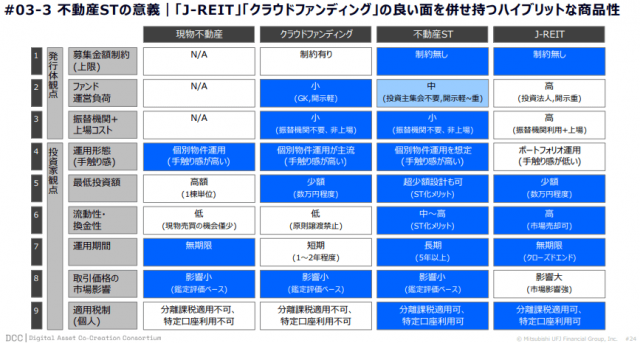

不動産セキュリティトークン(不動産ST)は、特定の不動産への投資をデジタル化した新しい形の金融商品であり、デジタル証券の事例の中では最も先行している分野です。不動産STを通して、デジタル証券のポイントを整理してみましょう。

1. デジタル化されたファンドの持分:不動産STは、特定の不動産への投資を代表する「ファンドの持分(例:信託受益権)」をデジタルトークンとして表現します。

2. 収益の享受:不動産STを保有することで、物件の賃料収入や売却益をトークンの保有量に応じて受け取ることが可能です。

3. 流動性と手触り感:不動産STは、個別の不動産への直接的な投資の手触り感を保ちつつ、必要な流動性も提供します。多くの不動産STは、5年以上の期間を持つものが主流となっています。

4. 価格の安定性:不動産STの価格は鑑定評価ベースでの価格設定となり、市場の変動に影響されにくいのが特徴です。

5. 税制のメリット:受益証券発行信託スキームを利用した不動産STの税率は分離課税(20.315%)となる場合もあり、多くの投資家から好評を得ています。(第1項有価証券として扱われるデジタル証券等の場合)

4. 不動産STとREITの違い

出典:Progmat

REIT(Real Estate Investment Trust)と不動産セキュリティトークン(不動産ST)は、いずれも不動産投資の形態ですが、その仕組みに根本的な違いがあります。投資家は自身の投資目的、リスク許容度によって、選択することが重要です。

1.投資対象:REITは、多様な不動産プロジェクトへの投資を一つのパッケージとして提供し、分散投資を通じて安定した収益を目指します。これに対して、不動産セキュリティトークンは主に単一の不動産物件またはプロジェクトへの投資を提供し、特定のプロジェクトの成功に依存する可能性があります。

2.価格変動:REITは株式市場に上場され、市場条件の影響を受けやすいのに対し、不動産セキュリティトークンの価格は鑑定評価額に基づいており、より安定しています。

3.流動性(換金性):REITは数万円からの低コスト投資が可能であり、高い流動性を提供する一方で、不動産セキュリティトークンも低コストで投資が可能ですが、現段階では流動性は限られており、証券会社内のマッチング機会に依存しています。しかし、不動産セキュリティトークンの流動性は、取引所の整備により将来的に向上する可能性があります。

5. デジタル証券の税制と投資の魅力

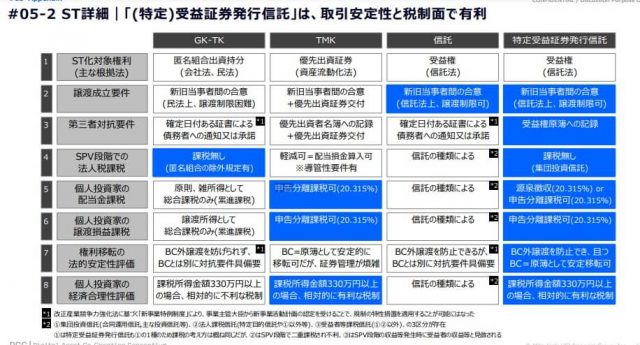

出典:Progmat

デジタル証券の中でも先行している「特定受益証券発行信託」の受益証券(ST)について、その税制は上場株と同様に分離課税が適用され、その税率は20.315%となる場合があります*。特定口座を利用できる案件であれば源泉徴収され、確定申告も簡単になります。

そのため、不動産関連のデジタル証券は税制面でREIT(不動産投資信託)と同様に扱われることが多いです。

一方で、クラウドファンディングや実物の不動産投資は、税制上の優遇措置がない場合が多く。また、特定口座の利用が認められていないため、確定申告の手続きは複雑になる可能性があります。

なお、デジタル証券の税制は種類や法的な扱いによって異なるため注意が必要です。各案件について詳細な情報を確認し、適切な税務対策を考慮することが重要です。

*注記:「第一項有価証券」として認められるデジタル証券は上記の税制が適用される場合があります。しかし、「みなし有価証券(第2項有価証券)」として分類されるデジタル証券は総合課税の対象となり、年間所得合計に応じた税率が適用されます。

補足:証券保管振替機構とは

国債以外の有価証券の決済及び管理業務を集中的に行う日本で唯一の証券決済機関。「社債、株式等の振替に関する法律」に基づき、株式、社債、投資信託といった有価証券の振替制度を運営している。

CoinPost デジタル証券特集

| デジタル証券の基礎知識 これからの金融を変える技術とは? | 2023年のデジタル証券市場の動向と将来展望 |

| デジタル証券の法的側面:規制とチャンス | デジタル証券の技術的側面:ブロックチェーンとの関連性 |

| デジタル証券の成功事例、先進企業の取り組みと成果 |

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX