米国ETFと米国株投資の基礎知識

暗号資産(仮想通貨)市場での経験を経て、より伝統的な金融商品への投資を検討する投資家が増えています。特に、ビットコインETFのような新しい金融商品が注目を集める中、米国株式やETFに目を向けるのは自然な流れです。

世界最大の資産運用会社ブラックロックを初め、ビットコイン現物ETFが上場承認される可能性が高まっている今、米国の株式市場には新たな投資機会が広がっています。

この記事では、米国株式やETFへの投資の基本から、ブラックロックのETFや仮想通貨関連企業の個別株式の投資機会について、日本からの買い方、アクセス方法に焦点を当てて詳しく解説します。

目次

1. 米国株の概要

米国株式市場は、世界経済の中心としてその動向が注目されています。アメリカ合衆国の証券市場で取引される株式は、ニューヨーク証券取引所(NYSE)やナスダックといった名だたる取引所を舞台に活発な取引が行われています。

これらの市場には、グローバルに事業を展開する巨大IT企業から、将来性の高い新興企業まで、多種多様な銘柄が存在します。

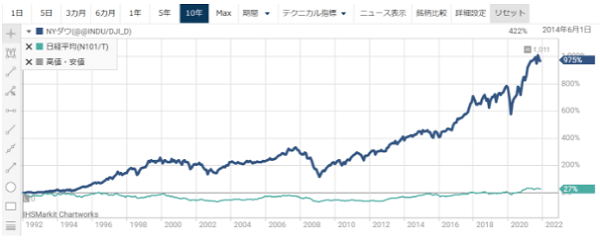

出典:日経電子版

日本の株式市場と比較して、米国株式市場はその成長の歴史が顕著です。日経平均株価が過去30年間で約20%の成長に留まる中、ダウ工業平均は約1000%の増加を遂げています。

これは、米国株式市場が世界恐慌やリーマン・ショックといった数々の危機を乗り越え、強固な回復力を見せてきたことを示しています。

2.米国ETF市場の概要

米国のETF市場は1993年の発足から30年の歴史を持ち、2010年代に入ってからその成長が加速しました。純資産総額(AUM)は2002年に1,000億ドルを超え、2011年には1兆ドルを突破。2021年末には7兆ドルを超える規模になりましたが、2022年には市況下落により6.48兆ドルに減少しました(データ元ICI:米国投信協会)。

成長の背景には、資産価格の上昇があり、低コスト、商品の豊富さ、税制の優位性から投資家から支持されています。商品の多様化も進み、S&P500連動型から始まり、外国株、債券、商品、ESG、混合資産型などが登場しています。

ETFは、複数の原資産を保有するファンドが主流ですが、金のように1つの原資産だけを保有するものも出てきています。今後の新たな商品展開の一つとして、「現物ビットコイン」ETFが注目されています。これは、現物市場で購入したビットコインを信託として設定し、その証券を米株式市場に上場するものです。

SEC(米証券取引委員会)は、2017年にシカゴ・マーカンタイル取引所(CME)で取引される「ビットコイン先物」に投資するETFを承認しました。ただし、2023年11月時点で、現物ベースのビットコインETFの上場承認については、まだ決定されていません。

3.米国株投資のメリットとデメリット

米国株式市場への投資は、多様性と機会の広がりを提供し、世界的な視点から資産を成長させる一つの手段となります。投資のリスク分散という観点からも、米国株は魅力的です。

日本株のみに投資すると、日本経済の影響を強く受けることになりますが、米国株をポートフォリオに加えることで、その偏りを緩和することが可能です。米国株は1株単位で購入できるため、少額投資も可能です。

さらに、米国市場は世界最大の株式市場であり、テクノロジー、ヘルスケア、金融など多岐にわたるセクターにまたがる多数の革新的企業にアクセスできることも大きなメリットです。これにより、投資家は新興技術やトレンドに早期から参加し、長期的な成長の恩恵を受けることができます。

また、米国株式市場は高い流動性を持っており、株式の売買が活発に行われています。これにより、投資家は必要に応じて迅速にポジションを調整することが可能です。

米国株投資のデメリットと注意点

ただし、海外上場ETFは現地通貨での取引となるので、為替を円から現地通貨に替える必要があります。投資家が日本円をドルなどの外貨に換える際、為替レートはその時々で変わるため、この変動が投資の成果に直接影響を及ぼします。

このため、米国株式への投資を行う際には、為替レートの動向を常にチェックし、適切なタイミングで通貨交換を行うことが賢明です。また、通貨を交換する際には、金融機関が徴収する「為替手数料」も考慮に入れる必要があります。

また、NISA口座で海外ETFを保有する場合は「外国税額控除」の適用が受けられない点にも注意が必要です。

外国税額控除は、海外で発生する税金を日本の所得税や住民税から差し引いて、二重課税を防ぐ仕組みです。しかし、NISA口座ではこの控除を利用できないため、海外で徴収された税金は非課税とならないことに留意しましょう。

さらに、ビットコインETFのような商品が米国市場で取引されるようになれば、固有の技術的リスクや、規制リスク等を考慮しながら投資戦略を立てることが求められます。

4.実践ガイド:米国株・ETFの購入方法

米国株やETFへの投資は、日本の投資家にとってもアクセスしやすい選択肢となっています。米国市場で新たに承認されるETFは、これまでの米国株式と同様に取引可能となり、投資の幅を広げることが期待されます。以下に、日本から米国株やETFに投資するための手順を簡潔にまとめます。

4-1.外国株式取引口座の開設

日本居住者の投資家でも、国内の証券会社を通じて、簡単に米国株を買って保有することが可能です。

国内大手証券会社SBI証券やマネックス証券、楽天証券では数多くの米国株式を取り扱っており、大型株から中小型株、新規公開株(IPO)まで幅広い選択肢が提供されています。*米国上場ETFは取扱銘柄が証券会社によって異なっています。

証券会社を通じて米国株式/ETFを取引するには、証券総合口座だけではなく「外国株式取引口座」という特別な口座の開設が必要です。開設の方法は簡単で、証券会社の口座を開設後にウェブサイト・店頭から外国株式取引口座開設の手続きを行います。

ネット証券であれば、外国株式取引口座の開設手続きをオンラインで素早く完了できるため便利です。

4-2 .銘柄選択と決済方法の決定

口座開設後は、取引したい銘柄を選び、決済方法を決めます。基本的にはドル建ての外貨決済が主流ですが、証券会社や銘柄によっては円貨決済も選択できます。

取引方法は、海外委託取引が一般的です。なお、国内証券取引所に上場している外国株は国内委託取引の枠組みとなり、円建てで売買できる場合があります。

4-3 .実際に取引を開始する

取引を開始する際は、銘柄指定、購入株数、価格、執行条件、決済方法を選択します。米国株は1株単位で購入できるため、少額投資も可能です。取引時間は米国の取引所に依存するため、日本との時差に注意が必要です。米国では、次のように日本時間23時30分~翌朝6時が開場時間で、前場・後場の区別がないのが特徴です。

出典:SBI証券

ETFは株式と同様に証券取引所で取引され、日中常に価格が変動します。これは日終わりにのみ価格が決まるミューチュアル・ファンドと異なる点です。いつでも市場で売却できるため、ETFは流動性が高いという利点があります。

新たにビットコインETFが承認された場合、将来的にこれらの手順で取引が可能性があると予想されます。ビットコインETFのような新しい金融商品が取引可能になることで、投資家は仮想通貨市場での知見を活かしつつ、より伝統的な市場にも参入することが可能になります。

米国株としてETFへ投資することで、特定のテーマやセクターに特化した投資が容易になり、個々の投資家の戦略に応じたポートフォリオの構築がより一層進むことでしょう。

5.税制面の優位性

米国ETFを含む米国株式投資には、日本の税制とは異なるいくつかの重要な税金の違いがあります。これらの違いを理解し、適切に対処することが、効果的な投資戦略を立てる上で不可欠です。

まず、米国株の取引には二つの主要な税金が関わります:譲渡益課税と配当課税です。

1. 譲渡益課税:

- 米国株を売却して得た利益には、日本で20.315%の税率が適用されます。これは申告分離課税で、内訳は所得税が15.315%(復興特別所得税を含む)と住民税が5%です。

- 譲渡益は日本円で計算され、そのためには売却時と購入時の為替レートを用いて計算します。

- 特定口座で源泉徴収ありの場合は確定申告が不要ですが、そうでない場合は確定申告が必要になります。

2. 配当課税:

- 米国株から得られる配当には、まず米国で10%が源泉徴収され、その後日本で20.315%が課税されます。

- ただし、配当所得は総合課税の対象となり得るため、所得に応じた税率が適用される可能性があります。

- 配当に関しては、源泉徴収されるため通常は確定申告は不要です。

ビットコイン(BTC)投資は総合課税の雑所得に区分されるため、最大税率は45%。これに対し、ビットコインETF(上場投資信託)が承認された場合、税制面でも高い優位性が期待できるため、証券口座を開いておけば投資先の選択肢が飛躍的に広がるでしょう。

米国株および中国株の非課税(NISA)取引が可能な証券会社もあり、仮にビットコインETFが「つみたてNISA」のラインナップに加わった場合は、非課税になるため、どんなに含み益が膨らんでも税率は0%です。

これらの税金の違いを理解することは、米国株やETF、特に新たに承認される可能性のあるビットコインETFなどの投資を検討する際に重要です。投資を行う前に、これらの税制の違いをしっかりと把握し、必要に応じて税理士など専門家のアドバイスを求めることをお勧めします。

6.おすすめの証券会社

最後に、米国株や日本株、ETF(上場投資信託)の購入におすすめの証券会社をご紹介します。

まず、熟練の投資家に聞いても候補として真っ先に挙がるのはSBI証券でしょう。

証券口座数や利用者の預かり資産額が業界トップのネット証券で、個人投資家に優勢のあるサービスの豊富さや信頼性の高さは群を抜いています。決算速報ニュースや投資レポートなども充実しており、銘柄の取り扱いが非常に豊富なのも強みです。

2022年7月からは米国株の信用取引も取扱を開始しました。信用取引では、現金や株式を担保として証券会社に預けることで、少額の軍資金でもレバレッジを効かせた取引が可能になるサービスです。所定の期限内に、主に反対売買によって弁済する必要があり、ハイリスク・ハイリターンと言えますが、個人投資家には人気があります。

米国株の取引手数料は、最低0ドルと業界最安値。住信SBIネット銀行の口座と連携すると、米ドルの為替手数料も業界最安値になります。

他の大手証券会社と比べても取り扱い銘柄数や投資可能な対象国数が多いので、1つの口座で世界中の株(企業)に投資できるのが魅力です。特に米国株の種類は充実しており、米国の暗号資産(仮想通貨)関連銘柄の代表格である「コインベース」や「マイクロストラテジー」、マイニング企業株なども購入できます。

さらに、SBI証券では独自のポイントサービスがあり、取引額や投資信託の保有額に応じてTポイントが貯まるほか、投資信託買付の際にTポイントを利用可能です。

2023年1月に、NTTドコモと資本業務提携を締結したマネックス証券も、信頼性が高い証券会社であり将来性にも大きく期待できます。

マネックス証券の米国株が選ばれるのは、豊富な銘柄数に加えて、時間外取引対応、定期買付ができるなどサービスが充実しているからです。米国株の定期買付サービスでは「配当金の自動再投資」による複利運用が可能です。

時間外取引では、他の証券会社にはない米国のアフターマーケットに唯一対応しています。アフターマーケット取引は、通常の取引時間が終了した後、または開始前に行われる取引のことを指しており、決算直後や材料が出てボラティリティ(価格変動性)が急拡大した時、臨機応変に売買することでリスクを軽減することができるメリットがあります。

楽天証券では、楽天市場などの経済圏を活用し、日頃の生活で貯めた「楽天ポイント」が米国株の購入に1ポイントから使えるのが最大の魅力です。

また、楽天証券では投資信託だけでなく、米国個別株の積立て投資も可能なので、タイミングを気にせず気軽に始めることが可能です。

さらに、日本人トレーダーから高い支持を得ている楽天証券の「マーケットスピードII」は、多機能かつユーザーフレンドリーなインターフェースを提供し、個人投資家が株式市場で効率的に取引を行うための多種多様な機能を備えています。

リアルタイムでの株価情報、市場の動向、ニュースフィードなど、米国株を含む市場データは投資判断に大いに役立つでしょう。

CoinPost ビットコインETF特集

| ビットコインETFの仕組み、基本から徹底解説 | ブラックロックが仕掛けるビットコインETF、投資家必見のポイント |

| ビットコインETF上場承認後のBTC価格はどう変わる? 米投資会社の資金流入予測 | ビットコインETF、専門家が語る期待の背景と業界への影響 |

| ビットコイン VS ゴールド、デジタル資産の新たな魅力とETF承認が実現した場合の影響を探る | 米国ETFと米国株、日本からのアクセス方法と基礎知識 |

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX