ST基盤とブロックチェーン

ブロックチェーンは、ビットコインを筆頭に、イーサリアムが実現したスマートコントラクトなど、様々な技術的進化を遂げてきました。

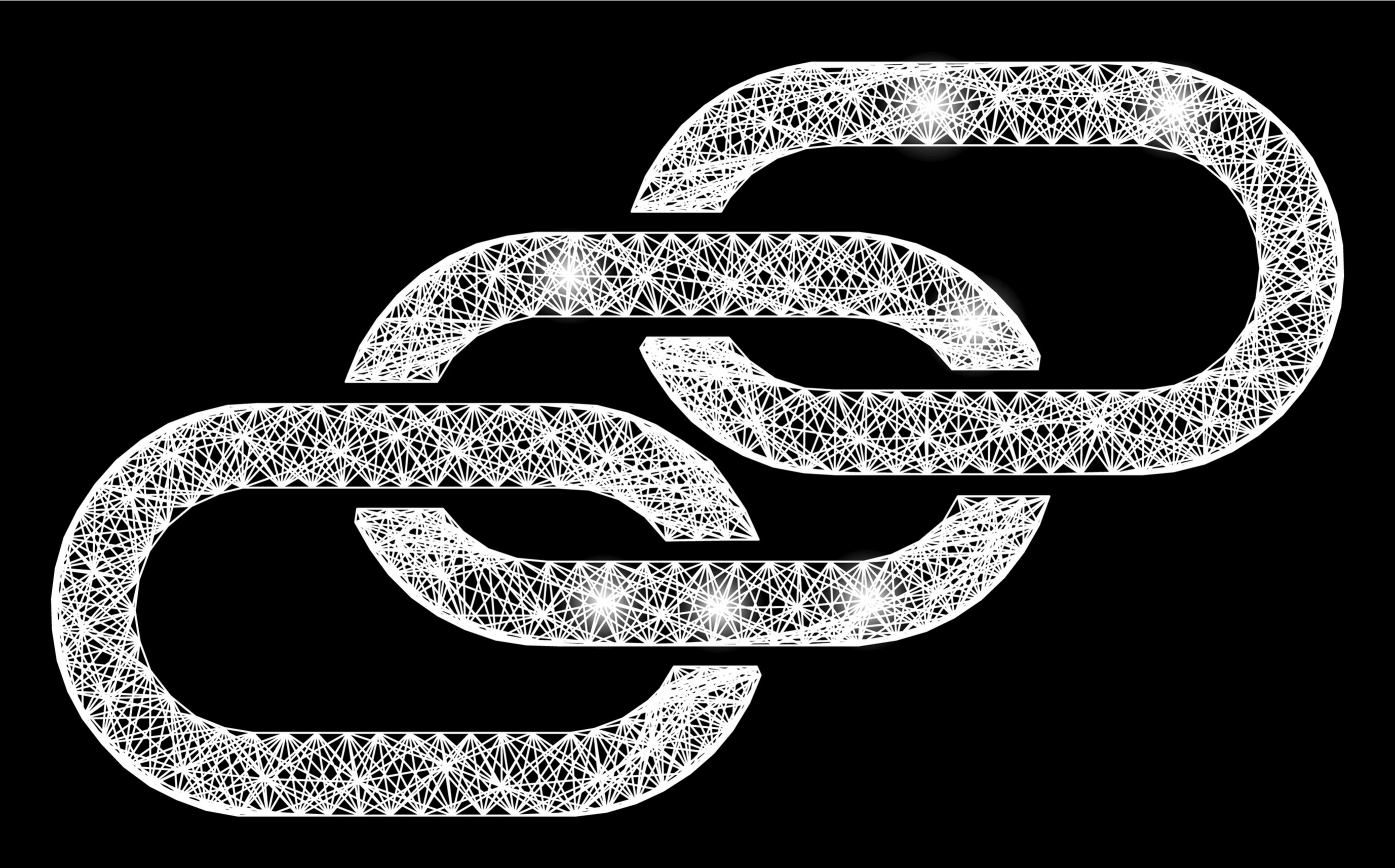

そして近年、金融業界で注目されているのが「デジタル証券(ST)」です。これは、伝統的な「有価証券」をブロックチェーンの力でデジタルに再定義したもの。証券保管振替機構(ほふり)のような中央管理業者を介さず、ブロックチェーン上で有価証券の権利移行や配当支払いなどの取引を可能にします。

多くの機関がST基盤に接続し、取引の効率化への道が開かれています。ブロックチェーンとデジタル証券、2つのキーワードが交錯するこの領域で、どのような可能性が秘められているのでしょうか?この記事で一緒に深堀りしていきましょう。

目次

1.デジタル証券と証券保管振替機構の違い

出典:Progmat

従来の有価証券は、株式などの所有権や取引情報を電子的に管理するための仕組み、つまり「株式等振替制度」によって電子化されています。この制度は、中央管理機関である「証券保管振替機構(通称:ほふり)」を介して、証券会社の口座等での権利の発生、移転、消滅を一元管理しています。

一方、デジタル証券(ST)はブロックチェーンを使用し、「有価証券」をトークン化したものです。「トークン」は、ブロックチェーン上に価値や権利の情報を記録して、他者と交換ができるデジタルデータという意味です。

デジタル証券は固有のST基盤で発行・管理が行われ、取引の記録もここで行います。このため、ほふりに比べて、発行コストの削減と効率的な商品設計が可能です。

2.デジタル証券(ST)基盤の特徴

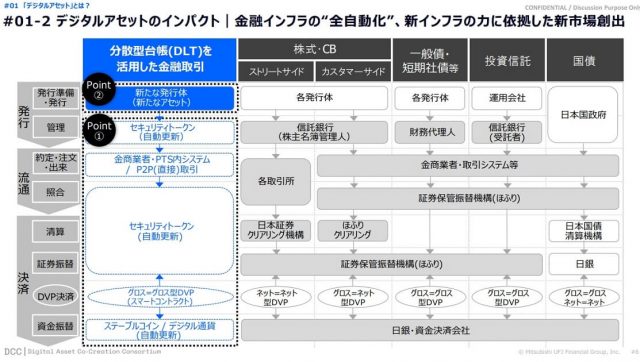

出典:Progmat

ST基盤となるブロックチェーンは金融機関が接続するシェアド(共有)プラットフォームとして機能します。その特性から、制限されたノードが管理し、特定のユーザーのみがアクセスできるパーミッション型が使用されています。

パブリック(公開型)ブロックチェーンには、ガス代(ネットワーク手数料)の問題のほか、安全性の懸念もあります。

パーミッション型であっても、ブロックチェーンの利点は享受できます。中間業者を介さずに取引を行うことができるため、コストを大幅に削減。個人間の取引が活発化し、多様なアセットが広範囲の人々に提供される新しい市場が形成されています。

3.国内ST基盤の種類

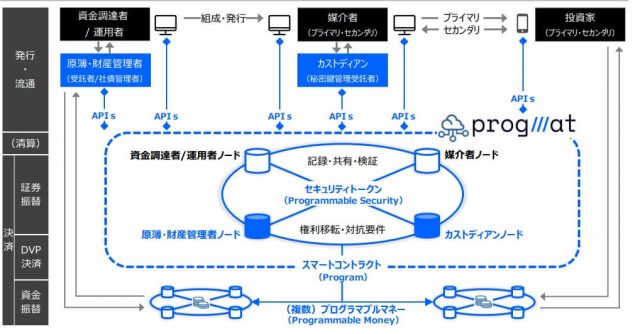

出典:STO協会のデーターに基づきCoinPost作成

国内STプラットフォームには、三菱UFJ信託銀行、みずほ信託銀行、三井住友信託銀行といった大手金融機関が資本参加するProgmat(プログマ)や、株式会社BOOSTRYが主導する共有基盤「ibet for fin」等があります。

これらの基盤では、ユーティリティトークンやNFT(ノンファンジブルトークン)のような非金銭的なリターンを投資家に提供することも可能です。デジタル証券とブロックチェーン技術の融合は、金融の新しい未来を切り開く可能性を秘めています。

4.ST基盤の権利移転システムの概要

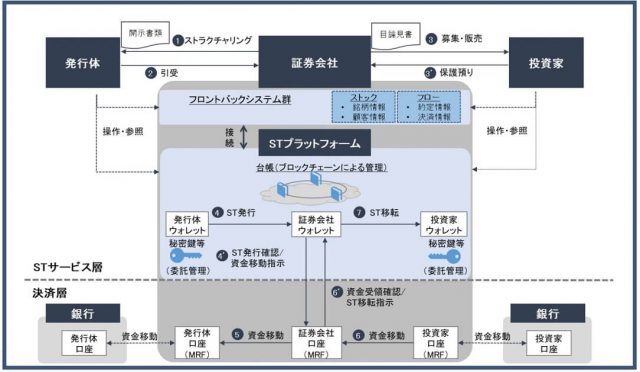

出典:STO協会

2023年10月現在、STの取引は暗号資産とは異なり、ブロックチェーンの外部で行われることが多く、ブロックチェーンには取引の約定データだけが記録される形が主流です。

そのため、ST基盤におけるブロックチェーンの主な機能は権利移転の台帳としてのものが中心です。証券化商品や社債の発行コスト削減に寄与する部分は、案件の組成やドキュメンテーション、販売活動に関連しています。

ブロックチェーンと金融機関のAPIの連携により、有価証券関連の業務や金融インフラの効率化を実現する可能性があります。具体的には、契約書の作成や開示対応、販売や取引ツールがST基盤との連携により、コストが大幅に削減されることが期待されています。

今後、ブロックチェーンの利用が取引所での取引や店頭取引のような流通部分のデジタル化にも大きな効果をもたらすと期待されています。

5.デジタル証券の安全性

デジタル証券(ST)のブロックチェーン上の資産保全は、厳格な規制を通じて確保されています。

1. 分別管理: 顧客の資産と金商業者の資産は明確に区分され、信託銀行などによる信託形式で保管。これにより、資産の混同や不正使用を防止する。

2. 秘密鍵の保管:STの取引や移転には「秘密鍵」という重要なキーが必要。この鍵の安全性を確保するため、一般的にインターネット接続のない安全な環境(コールドウォレット)での保存が推奨される。不正アクセスやハッキングのリスクから鍵を保護する。

3. ウォレットの管理: 2023年6月時点では、証券会社から直接ウォレットを提供することは行われていません。代わりに、ウォレットの管理や運用に特化した専門的な機関、具体的には金商業者や信託銀行などがその役割を果たしています。一般投資家は、トークンや秘密鍵の管理について専門知識を持っていなくても、安心してSTを取引できる環境となっています。

この他にも、日本証券業協会とSTO協会による自主規制が行われており、金商業者が適切にSTを取り扱っているかのモニタリングが実施されています。加えて、投資家への適切な情報提供や広告の取り扱いに関する指導も行われており、投資家の利益を守るための取り組みが多岐にわたっています。

6.ステーブルコインでSTはさらに進化

出典:Progmat

デジタル証券の取引はスピーディーに実行されるものの、従来の決済手段との接続が即時性に欠ける課題があります。これを解決するために、ステーブルコイン(SC)を利用して証券と資金の流れを一体化するという構想があります。

ステーブルコインを活用することで、ブロックチェーン上での取引記録が平均0.2秒以内で可能となり、支払いと証券の受け取りをほぼ同時に行うことが可能となります。

2023年6月、改正資金決済法の施行により、金融機関も法的枠組み内でのSCの利用が可能になりました。SCは、分散性と即時性の課題に対する解決策として、業界内での役割が増しています。

先述のProgmatやibet for finといった国内ST基盤は、STやSCなどのデジタルアセットを一元的に管理できるツールを提供しており、多様なトークンを組み合わせた事例も増えています。

補足1:ブロックチェーンの主な利点

ブロックチェーン(BC)は、多くの端末をネットワーク上で直接連携させるデータベースの一種です。この技術は「分散台帳技術」とも称され、以下のような特徴と利点を持っています。

1. 透明性: ブロックチェーン上のデータは公開され、ネットワーク参加者によって共有されます。これにより、情報の透明性と信頼性が高まります。

2. 24/7の稼働性: 中央管理者を必要としないため、システムの単一障害点がなく、常時稼働していることが可能です。

3. 自動実行能力: ブロックチェーン上で「スマートコントラクト」というプログラムを実行することで、自動的に取引や契約を履行することができます。

4. 改ざんの困難性: データは「ブロック」として時系列に「チェーン」になる形で記録されます。暗号技術が導入されているため、一度記録されたデータの改ざんは非常に困難となっています。

これらの特性により、ブロックチェーンは安定した運用を実現し、多くの業界での活用が期待されています。

補足2:名簿管理が効率化されるメリット

従来の上場株券や振替債は、証券保管振替機構での名簿管理が主で、発行会社が直接的に保有状況を知るのは難しかったのですが、ブロックチェーンの導入により、発行会社も誰がどれだけの有価証券を保有しているかをすぐに知ることができるようになりました。これにより、投資家や株主との関係がより密接になり、非金銭的なリターン(UTやNFT)を投資家に提供するマーケティング手法も実現可能になります。

また、スマートコントラクトとの連携をさらに深めることで、証券の所有権移動や利益分配、取引の進行がスムーズになることが期待されています。特に、商品と支払いの即時交換を保証するDVP(Delivery Versus Payment)プロセスの実現は、業界全体で注目されています。

補足3:証券保管振替機構

国債以外の有価証券の決済及び管理業務を集中的に行う日本で唯一の証券決済機関。「社債、株式等の振替に関する法律」に基づき、株式、社債、投資信託といった有価証券の振替制度を運営している。

CoinPost デジタル証券特集

| デジタル証券の基礎知識 これからの金融を変える技術とは? | 2023年のデジタル証券市場の動向と将来展望 |

| デジタル証券の法的側面:規制とチャンス | デジタル証券の技術的側面:ブロックチェーンとの関連性 |

| デジタル証券の成功事例、先進企業の取り組みと成果 |

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX