近年、多くの世代が低金利の銀行預金から脱却し、投資信託や株式投資などを通じて資産運用を目指しています。そんな中、2014年にスタートしたNISA(少額投資非課税制度)は、初心者にも手軽に取り組める魅力的な選択肢として注目されてきました。

2024年から始まる新NISAでは、より進化した制度内容が投資家に大きなメリットをもたらします。

この記事では、新NISAの「5大メリット」と、現行NISAとの主な違いを分かりやすく解説し、投資の可能性を広げる新しい選択肢としての魅力を探ります。さらに、新NISAを最大限活用するための注意点も4つご紹介します。読者の皆様が新NISAでより効果的な資産運用を実現できるよう、詳しくご案内します。

- 目次

1. NISA/新NISAとは

NISA(少額投資非課税制度)とは、株式などの投資を通じて得た利益が非課税となる制度です。主に、少額で投資する個人投資家を支援することが制度設立の背景にあります。

通常、投資信託や株式投資で得た利益には20.315%の税金が課され、総利益から税額が差し引かれます。しかし、NISAを利用することで、この課税が免除され、確定申告の必要もありません。これは、投資初心者や手軽に投資を始めたい人にとって特に有益な制度です。

現行NISAには、成年者向けの「一般NISA」と積立投資に特化した「つみたてNISA」があり、投資家はこれらの間で選択を行います。また、未成年者向けには「ジュニアNISA」が設定されており、これらの口座には年齢に応じた開設期間や非課税保有期間の制限があります。

現行NISA(2023年まで)

| つみたてNISA | 一般NISA | ジュニアNISA | |

|---|---|---|---|

| 年間投資枠 | 40万円 | 120万円 | 80万円 |

| 非課税保有期間 | 20年 | 5年 | 5年 |

| 非課税保有限度額 | 800万円 | 600万円 | 80万円 |

| 制度開始 | 2014年1月~ | 2018年1月~ | 2016年4月~ |

| 投資対象商品 | 長期の積立と分散投資に適する投資信託 (金融庁の基準を満たした投資信託に限定) |

上場株式・ETF 公募株式投信・REIT等 | 一般NISAと同じ |

| 対象年齢 | 20歳以上 | 20歳以上 | 20歳未満 |

(出典:金融庁 新しいNISAのポイント)

この現行NISAは2014年に一時的な措置として始まりましたが、一般NISAは2023年、つみたてNISAは2042年まで(新規は2023年まで)の期限が設けられていました。この期間限定の枠組みでは、投資家は短期的な視野で投資戦略を立てる必要がありました。

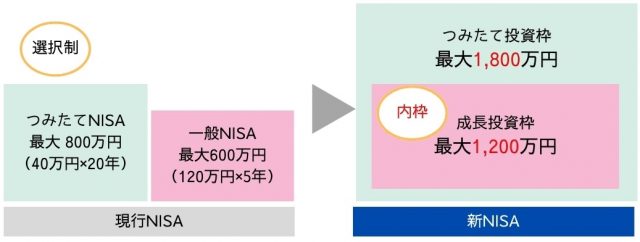

しかし、2024年から始まる新NISAでは、この制度は恒久化され、より長期的な資産運用が可能になります。この変更により、「ジュニアNISA」は廃止され、投資の選択肢は「つみたて投資枠」と「成長投資枠」の2つに集約されます。

新NISAの概要(2024年1月~)

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | |

| 非課税保有限度額 | 1,800万円:つみたて投資枠・成長投資枠の合計 (成長投資枠はその内1,200万円を上限) |

|

| 口座開設期間 | 恒久化 | |

| 投資対象商品 | 長期積立・分散投資に適した一定の投資信託 (つみたてNISAの対象商品と同じ) |

上場株式・投資信託等(一部リスク性の高い商品を除く) |

| 対象年齢 | 日本在住の18歳以上の人(口座開設する年の1月1日時点) | |

(出典:NISAとは?)

新NISAでは、一定の条件下でいつでも口座開設が可能となり、非課税保有期間も無期限に延長されます。さらに、年間投資枠の拡大や非課税保有限度額の増加など、投資家にとって有利な条件が改善されています。1-1. 新NISAの「成長投資枠」

| 現行NISAの「一般NISA」 | 新NISAの「成長投資枠」 | |

|---|---|---|

| 構成 | つみたてNISAと併用不可 | つみたて投資枠と併用可 |

| 非課税保有期間 | 5年間 | 無期限化 |

| 口座開設期間 | 2023年まで | 恒久化 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 | 600万円 | 1200万円 |

| 投資対象商品 | 上場株式・ETF 公募株式投信・REIT等 | 上場株式・ETF

公募株式投信・REIT等 (整理・監理銘柄、信託期間20年未満、毎月分配型の投資信託及びデリバティブ取引を用いた一定の投資信託を除く) |

新NISAの「成長投資枠」は、従来の一般NISA枠を踏襲する形で設計されています。この枠内では、上場株式や投資信託など幅広い金融商品への投資が可能で、投資家のリスク許容度に応じて高いリターンを目指せる点が特徴です。特に、多様な金融商品に投資したい方や、大きな資金での投資を検討している方に適しています。

主要な改良点として、年間の非課税投資枠が120万円から240万円へと拡大されたこと、非課税期間が無期限に延長されたことが挙げられます。

また、成長投資枠では、つみたてNISAの対象商品への投資も可能です。ただし、成長投資枠のみを利用する場合、非課税保有上限は1,200万円までとなります。1,800万円までの非課税枠を最大限に利用するには、つみたてNISAとの併用が必要です。

一方、新NISAの「成長投資枠」においては、長期資産形成に適さないとみなされる投信や、一部のデリバティブ取引を用いた投資信託など特にリスクが高いものが除外されています。

そのため、投資対象となる商品が以前より絞り込まれることになりますが、投資初心者を保護し、長期的な資産形成を目指す目的に沿った改良と考えることもできます。

1-2. 新NISAの「つみたて投資枠」

| 現行NISAの「つみたてNISA」 | 新NISAの「つみたて投資枠」 | |

|---|---|---|

| 構成 | 一般NISAと併用不可 | 成長投資枠と併用可 |

| 非課税保有期間 | 5年間 | 無期限化 |

| 口座開設期間 | 2023年まで | 恒久化 |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有限度額 | 600万円 | 1200万円 |

| 投資対象商品 | 長期の積立と分散投資に適する投資信託 (金融庁の基準を満たした投資信託に限定) | 長期積立・分散投資に適した一定の投資信託 (つみたてNISAの対象商品と同じ) |

(出典:金融庁 新しいNISAのポイント)

2024年から、現行のつみたてNISAが新NISAの「つみたて投資枠」として引き継がれます。この枠の投資対象ファンドは、2023年までのつみたてNISAと変わらず、金融庁の規定により、つみたて・分散投資に適した投資信託に限定されています。

つみたて投資枠のファンドは、以下のような条件で指定されており、長期的な投資に適しています:

- 販売手数料がゼロ(ノーロード)

- 運用管理費用が一定水準以下(例:国内株のインデックス投信の場合は0.5%以下)

- 信託契約期間が無期限または20年以上

- ヘッジ目的等の特定の場合を除き、デリバティブ取引による運用を行っていないこと

さらに、新NISAの「つみたて投資枠」では、年間投資上限額が現行制度の3倍となる120万円に増額され、これにより投資家はより多くの資金を運用することが可能になります。

2. 新NISAのメリット5選

続いて、新NISA制度の内容を詳しく見ていきましょう。新NISAのポイントは5つに分類できます。

- 成長投資枠とつみたて投資枠の併用が可能に

- 年間投資枠の拡大、合計360万円まで投資が可能に

- 生涯投資上限の大幅拡大(最大1800万円に)

- 非課税運用期間の無期限化

- 売却した翌年に非課税枠が回復

1. 成長投資枠とつみたて投資枠の併用が可能に

出典:金融庁情報をもとにCoinPost作成

現行のNISA制度では、一般NISAとつみたてNISAは併用できず、投資家はどちらか一方を選択する必要がありました。また、制度の切り替えは年に1度だけで、NISA口座での買付がない状態でのみ可能でした。

しかし、新NISA制度では成長投資枠とつみたて投資枠を併用することができるようになります。これにより、投資家はより柔軟な投資戦略を立てることが可能になり、現行NISAでは実現できなかった投資の幅を広げることができます。

2. 年間投資枠の拡大、合計360万円まで投資が可能に

現行NISA制度では、年間投資枠は40万円のつみたてNISAと120万円の一般NISAの間で選択する必要があり、どちらか一方しか選べませんでした。しかし、新NISA制度では、この制限が解除されます。

「つみたて投資枠」は年間120万円までの投資が可能で、特に積立や分散投資に適した投資信託に向いています。さらに、「成長投資枠」で年間240万円までの投資が可能で、これには上場株式なども含まれます。年間投資額の上限は合計360万円となり、現行の一般NISAと比べて3倍に拡大します。

例えば、現行NISA制度でつみたてNISAを利用している方は、毎月約33,333円の積立てで年間40万円の上限に到達します。新NISA制度では、これが毎月最大10万円まで増額でき、より大規模な積立投資が可能になります。

3. 生涯投資上限の大幅拡大(最大1800万円に)

出典:金融庁情報をもとにCoinPost作成

新NISA制度では、生涯非課税限度額という新しい仕組みが導入されています。この制度により、投資家は生涯で最大1,800万円(うち成長投資枠は1,200万円)までの金融商品購入が可能となります。

この上限額は、年間非課税投資枠とは異なる概念で、投資信託などの買付金額を基準に設定されています。

現行NISAの場合、一般NISAの実質的な投資上限金額は5年間で合計600万円(年間120万円×5年)、つみたてNISAでは20年間で合計800万円(年間40万円×20年)でした。新NISAにおける生涯投資上限の導入は、これら既存の制度と比較して、多くの投資家にとってさらに大きな投資の機会を提供することになるでしょう。

4. 非課税運用期間の無期限化

現行NISA制度では、非課税運用期間が一般NISAで5年間、つみたてNISAで20年間と制限されており、投資家はこれを踏まえた投資戦略を立てる必要がありました。非課税期間の終了時に新しい枠へのロールオーバーを検討するといった課題もありました。

新NISA制度では、この非課税運用期間が無期限になります。これは成長投資枠およびつみたて投資枠の両方に適用され、投資家はより長期的な視点での投資戦略を立てることができます。

新NISA制度では、積立元本の上限が最大1,800万円に設定されています。重要なのは、この元本に対する運用益が複利効果によって時間とともに加速度的に増加する可能性があることです。つまり、長期にわたり運用を続けることで、資産の増加が指数関数的に進む可能性があります。

5. 売却した翌年に非課税枠が回復

従来の「一般NISA」では、毎年最大120万円までの非課税投資枠が設定され、いつでも金融商品の払出しや売却が可能です。しかし、払出しや売却を行った場合、対応する非課税投資枠は5年間の非課税期間が終了するまで再利用できませんでした。

新NISAの制度では、年内に購入した金融商品を売却した際、その「生涯投資上限金額」の枠が翌年以降に再利用可能となります。新NISAでは、取得価額ベースで最大1,800万円までの保有が可能で、売却回数に制限はありません。ただし、回復する投資枠の金額は売却額ではなく、購入時の金額(簿価)を基準とする点に注意が必要です。

3. 新NISAに関連する4つの注意点

最後に、新NISAにまつわる注意点を4点まとめました。注意点を十分に理解して、税金面での損失を回避し、効率的な手続きを行いましょう。

1. NISA専用口座の開設が必要

NISAを利用するためには、まず銀行や証券会社などでNISA口座を開設する必要があります。この口座は、投資から得られる利益が非課税になる特殊な口座であり、通常の証券口座とは税制上の取り扱いが異なります。

NISA口座を取り扱っている金融機関は600以上あり、それらには信用金庫や地方銀行、大手銀行(メガバンク)、オンライン銀行、オンライン証券会社などが含まれています。取扱商品の種類、手数料、付帯サービスの面で、オンライン証券会社が特に充実していることが多いです。

NISA口座の開設は、1人1口座に限定されており、複数の金融機関での開設はできません。もし複数の金融機関でNISA口座を開設し、取引が行われた後に口座重複が発覚した場合、その取引は「一般預り」として扱われ、確定申告が必要になる可能性があります。

2. 他の証券会社への移管手続きに手間がかかる

NISA口座を利用する際、金融機関は毎年変更することが可能ですが、この変更手続きには手間と時間が必要です。

変更を希望する場合、その手続きは「変更希望の年の前年の10月1日から、変更する年の9月30日まで」に行う必要があります。また、変更したい年にNISAで一度でも買付をすると、その年は変更できなくなりますので注意が必要です

新しいNISA口座へ既存の保有資産を移管することはできません。過去に投資した株式などは以前の証券口座で引き続き保有する必要がありますが、これらの資産については、売却時の利益や配当、分配金が引き続き非課税の対象となります。

ただし、元の金融機関で保有するNISA口座では、期間延長(ロールオーバー)は不可能であり、売却する以外の選択肢がありません。

金融機関を変更する主なメリットには、取扱い商品の選択肢の拡大や取引手数料の違いがあります。あらかじめ、NISA口座を利用する金融機関の選定は、入念に行う必要があります。

-

●NISA口座開設におすすめは「SBI証券」

- 1.NISA顧客満足度1位

- 2.ネット証券第1位

- 3.取引手数料は0円

- 4.投資信託の取扱本数は2,700本超え

- 5.米国株式の銘柄数は5,400種類越え

3. 通常の株式投資と異なり「損益通算」できない

NISA口座では、損益通算と繰越控除の対象外です。

- 損益通算:損失を利益から差し引いて税制優遇を受けられる

- 繰越控除:その年に控除できない損失を最長3年間で利益と通算する

また、ビットコイン(BTC)などその他の金融商品と合わせても同様に対象外です。

4. 信用取引の証拠金や担保には使えない

信用取引とは、現金などを担保に証券会社から投資用の資金や、株式を借りて取引を行うことですが、NISA口座は通常の現物株とは異なり信用取引の証拠金や担保にできません。これは、新NISAがより広い層の投資家に投資を促進することを目的としており、特に初心者や中小投資家に適した安全な投資環境を提供することが重視されているためです。

ハイリスク・ハイリターンの性質を持つ信用取引はNISAの目的に沿わないと言えるため、そもそもNISA口座では取引できない他、NISA口座の商品を信用取引の担保にすることもできません。

4. 新NISAを賢く活用、お得に投資

新NISAの内容はさまざまな面で、現行NISAの制度内容よりも充実しています。投資初心者はもちろん、仮想通貨などで既に投資経験がある方にとっても、制度の恒久化や非課税運用期間の無期限化などは大きなメリットになるでしょう。

この記事の内容を参考にしながら、ぜひ新NISAにトライしてみてはいかがでしょうか。

関連:新NISA特集|つみたて投資のメリットや非課税投資枠拡大の魅力、初心者向けの銘柄選びを解説

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX