仮想通貨の他にポートフォリオに加える分散投資先として、全く異なる価格変動要因を持つ株式は魅力的な選択肢であり、既に現物株式を保有している方も多いでしょう。

しかし日本株の先行き不透明感が否めない状態を踏まえると、下落相場に備えてショート(空売り)が可能な「信用取引」の経験も積んでおくことが重要です。

株式の信用取引は「建玉(たてぎょく)」のシステムや「レバレッジ」など現物取引とは異なる要素が多く、比較的損失リスクも高いため、参入する前に仕組みや注意点について確実に理解しておく必要があります。

そこで本記事では株式の信用取引について、基本情報や現物取引との違い等について網羅して紹介します。

- 目次

1. 株式の「信用取引」とは|現物取引

初めに、信用取引の概要についてご紹介しましょう。

株式でいう信用取引とは、現金や株式などを「保証金」として証券会社に預け入れ、それを担保に資金を借りて株の売買を行う取引方法。

信用取引が存在する理由は、主に流動性の確保や公正な価格形成にあるとされます。もし現物取引しかなければ、市場参加者が十分な資金のある投資家や既に株式を保有する投資家に限定されてしまい、取引量の少なさから株価変動が不安定になるでしょう。

ちょうど、初期のビットコイン(BTC)市場で大口保有者の取引が価格変動に大きな影響を与えていたように、少数の市場参加者の動向が価格へ過剰に反映されてしまうのです。

信用取引で証券会社から借りられる資金は、保証金に対して「約3.3倍」が上限。信用取引で借りた資金には返済期限が設けられており、取引期間が決まっているのも特徴です。

仮想通貨のように「売り」からも取引が始められるため、現物取引とは異なり下落相場でも積極的に利益を狙える点が魅力と言えるでしょう。

2. 株の信用取引の基本と「建玉(たてぎょく)」の仕組み

英語で「ポジション」とも呼ばれる建玉は、信用取引の約定後、反対売買されずに残っている未決済の契約を指します。

2-1. 信用取引と「建玉」の概要

前述のとおり、株の信用取引は証券会社に保証金を預け入れることで、証券会社から資金を借りて行う取引です。この際、借りたお金で株式を買い建てる場合の建玉を「買い建玉(ロングポジション)」、売り建てる場合の建玉を「売り建玉(ショートポジション)」と呼びます。

建玉の概念は信用取引だけでなく「先物取引」「オプション取引」「FX取引」でも共通です。建玉の概念を正しく理解し、株式以外の金融資産への投資にも活用しましょう。

2-2. 信用取引は「一般信用」「制度信用」で建玉返済の条件が異なる

信用取引には「一般信用」と「制度信用」の2種類があり、それぞれ条件が異なります。この二制度の主な違いは、取引に投資家・証券会社以外の第三者機関が参加するか否か、という点です。

まず一般信用では、投資家・証券会社の二者間で直接取引が成立します。しかし制度信用では、証券会社が投資家に貸し出す資金などを確保するため、法的に投資家は「証券金融会社」という第三者機関との間で賃借取引を行います。

一般信用取引の方が投資家にとっては自由度が高いものの、証券会社にとっての貸出リスクが大きくなる関係で、制度信用取引より金利が高く設定されているケースが一般的です。

また、建玉の返済期限はそれぞれ条件が異なります。一般信用の場合、返済期限は各証券会社ごとに異なりますが、原則は「3年」です。一方で制度信用の返済期限は「原則6ヶ月」に制限されています。

一般信用と制度信用どちらでも取引可能な銘柄は、返済期限が長い「一般信用」か、金利が比較的安い「制度信用」か、自身の取引スタイルに適した方を選択しましょう。

2-3. 反対売買以外の建玉返済方法

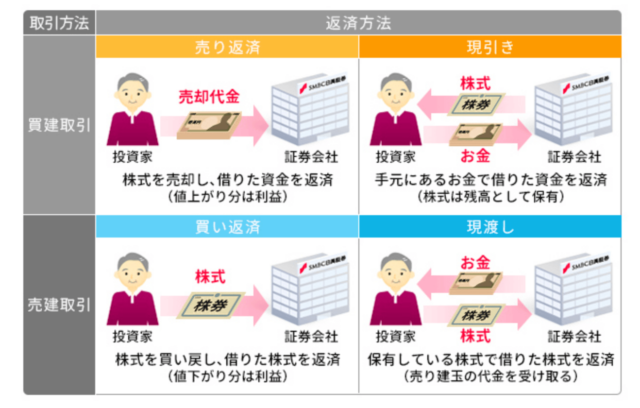

出典:SMBC日興証券

ちなみに、信用取引における建玉の返済方法は反対売買だけではありません。その他にも「現引き」「現渡し」と呼ばれる返済方法があることを知っておきましょう。

現引きは「品受け」とも呼ばれる買い建玉の返済方法で、約定代金を決済して現物株式を受け取ります。例えば、株価の短期上昇を見越して信用買いした株式について、さらに中長期での上昇が見込めるため長期的に現物株式を保有したい場合などに有効です。

現渡しは「品渡し」と呼ばれることもあり、売り建玉の返済方法の一つ。これは、借りている株式の返却として、保有している現物株式を証券会社に渡す方法です。現渡しは株式市場の更なる下落が見込まれるとき、リスクヘッジ目的で行われる事が多いです(つなぎ売り)。

3. 株の「信用取引」と「現物取引」の違い

続いて、信用取引と現物取引の違いについて具体的に説明します。

3-1. 最大約3.3倍のレバレッジ

株式における信用取引では、現物と異なりレバレッジがかけられます。レバレッジ率は、証券会社に預けた委託保証金の「約3.3倍」まで。

仮想通貨取引でははるかにレバレッジの上限が高く、市場の価格変動も激しいことを考えると、株式の信用取引は仮想通貨取引よりもリスクを抑えた取引が可能です。

3-2. 「売り」から取引が始められる

株の信用取引では、売りからも取引が始められます(空売り・ショート)。

現物取引では買いからの取引開始しかできず、株価が下落相場にある時期は基本的に投資機会がありません。しかし売りからの取引開始が可能な信用取引では下落相場でも積極的に利益を狙えるため、投資機会が増えるという大きなメリットがあります。

3-3. 保有する現物株式を保証金として活用可能

また、信用取引では別に保有している現物株式を委託保証金として担保に入れ、信用取引を行うこともできます(代用有価証券)。塩漬けになっている株を信用取引の保証金として活用すれば、効率的な利益獲得も可能です。

しかし、代用有価証券は現金と異なり委託保証金自体に価格変動リスクがある点には十分注意が必要です。こういった性質から、証券会社ではあらかじめ「掛け目」が決められており、その掛け目と代用有価証券の株価を掛け合わせた金額が委託保証金の額とみなされます。

3-4. 1日で同一銘柄を何回も取引可能

出典:SBIネオトレード証券

株式の現物取引では、1日のうちに同じ資金で同一の銘柄取引は一度(一往復)のみ可能であり、買い建てた株式を当日に売った際は、再度買い建てることはできません。しかし信用取引では、何往復も取引できます。例えば、株式を買い建て当日に売って得た資金を、再度同一銘柄へ投資することも可能です。

4. 株の信用取引をおこなう注意点

次に、信用取引の注意点を紹介します。

4-1. 「追証(おいしょう)」が発生する場合がある

委託保証金を担保に株の信用取引を行う際、証券会社ではリスク管理のために「委託保証金維持率」という基準が設けられており、その基準を下回ると「追証(追加保証金)」が発生します。追証の発生は、信用買いにおける株価の下落、信用売りにおける株価の上昇のほか、保証金の評価額低下が原因です。

維持率が基準を下回ると、証券会社は投資家に追証の預け入れを要求します。追証を支払うことで投資家は信用取引を継続できますが、支払いがない場合は証券会社が投資家のポジションを強制的に売却し、借入れた資金や株の返済に充当します。これは「強制決済」と呼ばれ、投資家にとって甚大な損失に繋がることも少なくありません。

4-2. 信用取引のコスト「金利」と「貸株料」

信用取引をおこなう際は、投資家が証券会社から資金や株式を借りる際に生じるコストについても考慮する必要があります。

まず、信用買いでは投資家が証券会社から資金などを借りて取引を行いますが、投資家は証券会社に対して、借りた資金額に応じた金利(利息)の支払いが必要です。金利は証券会社や市場の金利状況によって変化しますが、一般的に金利の年率は制度信用で2.8%程度、一般信用で3.5%程度で設定されています。取引開始前には必ず金利を確認しましょう。

また、信用売り(空売り)を行う場合に発生するのが「貸株料」です。空売りは実際に保有していない株式を売却する行為であり、投資家は証券会社などから株式を借りて行う必要があります。貸株料は、その際に株の貸し手に対して支払う手数料とお考え下さい。貸株料は1.1%程度に設定されているケースが一般的です。

4-3. 制度信用取引では「逆日歩」に注意

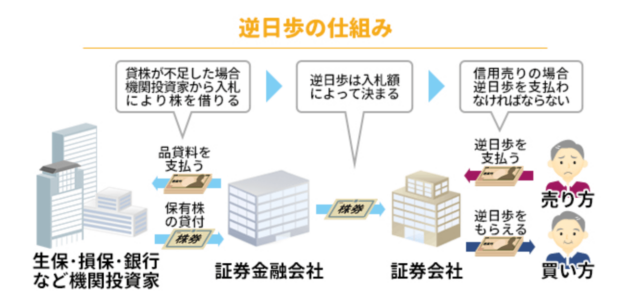

出典:SMBC日興証券

さらに、制度信用取引では「逆日歩(ぎゃくひぶ)」と呼ばれる品貸料が発生する場合もあります。逆日歩は貸株料と同様、信用売りの際に株式の貸し手に対して支払う費用で、その株式の信用買い残高を信用売り残高が上回ると発生します。需要の高い株式を空売りする場合は逆日歩が高くなる可能性もあるため、注意が必要です。

信用取引では高いリターンを狙える一方、以上のようなコストが投資収益に大きく影響します。金利や貸株料を加味し、それらを上回る利益が期待できる場合にのみ取引を行うと良いでしょう。

5. 信用取引でおすすめ、3つの投資スタイル

最後に、実際に信用取引を行う際の投資スタイルについて紹介します。

5-1. 当日内で取引が完結する「デイトレード」

出典:松井証券

まず、約定したその日のうちに決済まで完了する「デイトレード」が効果的です。手持ち資金で何度も回転売買できることや、1日のうちに決済するので翌日までポジションを持ち越さずに済むことが利点として挙げられます。

デイトレードに適しているのは、取引量が多く値動きも比較的大きい銘柄です。1日のうちに決済まで行うため、取引量が少ないと買い建玉を売りに出しているのに約定されない可能性があり、値動きが少ないと利益を狙う機会が少ないため、デイトレードには適さないと言えます。

5-2. 2日〜数週間の短期間で売買する「スイングトレード」

また、2日〜数週間の期間で売買する「スイングトレード」も適しているでしょう。デイトレードほど極端ではありませんが短期間で決済まで完了させるため、長期投資に比べて業績判断など企業研究の重要度が低い点が特徴的です。

デイトレードほど短期間の価格変動には影響されない一方で、保有期間が長くなるため金利などのコストが最終的な利益に与える影響が大きくなる点には注意しましょう。

5-3. 比較的ローリスクで行う「裁定取引(アービトラージ)」

他にも、比較的ローリスクな「裁定取引(アービトラージ)」も信用取引の手法として効果的です。裁定取引では、同一の株式が異なる証券会社において異なる価格で取引されている場合に、低価格の取引所で購入・高価格の取引所で売却して利益を狙います。

理論上はリスクフリーで利益を目指せる方法ですが、実際には取引手数料や売買のタイミングが影響し、損失が生じることも少なくありません。迅速に手元の資金以上の取引が可能な信用取引は、価格差を発見した際に機会を逃さず利益を最大化できるという意味で、裁定取引と相性が良いと言えるでしょう。

6. 株の信用取引で効率的に利益を狙う

株の信用取引では、最大約3.3倍のレバレッジや売りから取引を始められる点など、現物取引に比べて利益の幅が大きく投資機会も多いのが特徴です。

仮想通貨で得た利益の分散投資先の候補として、株の信用取引を検討してはいかがでしょうか。

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX