ビットコインの買い方・始め方は?

「ビットコイン(BTC)を買ってみたいけど、どこで買えばいい?」「難しそうで失敗したらどうしよう…」

そんな不安を抱えていませんか?実は、スマホと本人確認書類があれば、最短当日・500円からビットコイン投資を始められます。

本記事では、CoinPost編集部が実際に口座開設から購入まで検証した手順を、スクリーンショット付きでわかりやすく解説。初めての方でも迷わず、安心して一歩を踏み出せます。

監修:藤村 大生 (公認会計士・税理士)

![]() 株式会社Gtax

株式会社Gtax

ビットコインを買ってみたい方へ

最大1,500円相当のBTCが

もらえるキャンペーン実施中*

入出金・出庫手数料が無料。

国内大手SBIグループの安心感

豊富なアルトコインで板取引可

業界最低水準の取引手数料

ビットコインの買い方・始め方は?

買い方1.仮想通貨取引所の口座を開設する

口座開設の準備

今回は、コインチェックを例に、口座開設手順をご案内します。事前に以下の書類や環境をご用意ください。

- 本人確認書類(マイナンバーカード、運転免許証、パスポート、運転経歴証明書のいずれか)

- スマートフォン(アプリ操作用)

- SMSが受信可能な電話番号

- メールアドレス

- 安定したインターネット接続環境

今回はマイナンバーカードを用いて本人確認を実施します。電子証明書の有効期限や署名用パスワード(英数字6〜16桁)も事前に確認しておきましょう。

まずは、コインチェックの公式サイトにアクセス。メールアドレス・パスワードの登録します。口座開設まで、わずか数分の簡単な作業です。

- メールアドレスを入力し、届いた認証メールのURLをクリック

- ログイン後、重要事項の承諾に同意

以上でアカウント作成が完了します。

※2025年4月時点、コインチェックで口座開設可能なのは、日本国内在住の18歳以上〜74歳以下の方です。

買い方2.本人確認をする

Coincheckでは、以下の2つ方法でオンライン上で本人確認(eKYC)が可能です。:

- 撮影方式:書類3面+自撮り動画を提出

- かざして確認:マイナンバーカードをスマホで読み取り

ポイント:スマートフォン(NFC対応)とマイナンバーカードの組み合わせなら、最短当日で審査完了するため、迅速に取引を始められます。

以下はコインチェックで、マイナンバーカードを使った場合の本人確認の手順です。

- 電話番号を入力し、SMS認証を実行

- 国籍を選択

- 提出書類として「マイナンバーカード」を選択

- スマートフォンでICチップを読み取り

- 基本情報および銀行口座情報を入力

公的個人認証サービスの場合 出典:国税庁

この方法は自撮りの必要がなく、カードをスマホにかざすだけで本人確認申請が完了します。 マイナンバーカードを持っているなら迷わずそちらを使いましょう。

審査時間の実績:編集部の検証では、わずか数分で本人確認が完了しました。通常は数時間〜1営業日程度で完了しますが、混雑状況によっては2〜3日かかることもあります。

KYC(本人確認)は早めに

メールアドレスや基礎情報の登録だけでは、すぐにビットコインを売買することはできません。KYC(本人確認)までは最低限済ませておき、できれば開設した口座に「日本円」を入金しておきましょう。

多くの暗号資産(仮想通貨)取引所が「eKYC(電子本人確認)」を導入しており、これを利用すれば、すべての手続きをオンライン上で完結できます。

免許証やパスポートでもeKYCは可能で、マイナンバーカードの公的個人認証サービスを活用すれば、即時審査が完了するのでおすすめです。

オンラインで安全に本人確認を行う公的個人認証サービスの場合

よくある質問と注意点

本人確認が完了するまでは暗号資産の購入・売却はできません。早めにeKYCを済ませることで、スムーズに取引を始められます。

- SMSコードが届かない:

電話番号の入力ミスや、SMS受信拒否設定が原因の可能性があります。

※通信状況やスマートフォンのフィルター設定をご確認ください。 - 署名用電子証明書パスワードが不明:

6〜16桁の英数字が必要です。

※パスワードを忘れた場合は、自治体窓口または一部コンビニ端末、専用アプリで初期化手続きが可能です。 - KYC(本人確認)は早めに:

メールアドレスや基礎情報の登録だけでは、すぐにビットコインを売買することはできません。KYC(本人確認)までは最低限済ませておき、できれば開設した口座に「日本円」を入金しておきましょう。

〈最大1,500円相当のBTCがもらえるキャンペーン実施中*〉

*CoinPostからの申込限定、500円以上の暗号資産の購入者が対象買い方3.ビットコインを購入する

入金が完了したら、いよいよビットコインを購入します。

購入方法は「販売所」と「取引所」の2種類があります。最初はこの違いが分からず戸惑うかもしれませんが、それぞれの特徴を理解して、自分に合った方法を選びましょう。違いの詳細はこちらで解説します。

【方法1】販売所で買う(まずはこちらからがおすすめ)

販売所は、取引所会社から直接ビットコインを買う方法です。コンビニで商品を買うような感覚で、提示された価格ですぐに購入できます。手数料はかかってしまいますが、初心者の方はまず販売所で買い、買う流れやチャートを見る癖をつけましょう。慣れてきたら取引所に移るのがおすすめ。

メリット

- 操作が簡単(金額を入力して「購入」ボタンを押すだけ)

- すぐに約定する(確実に買える)

- 初心者でも迷わない

デメリット

- スプレッド(売買価格差)が大きい(約2〜5%)

- 実質的な手数料が高い

- 長期的にはコストがかさむ

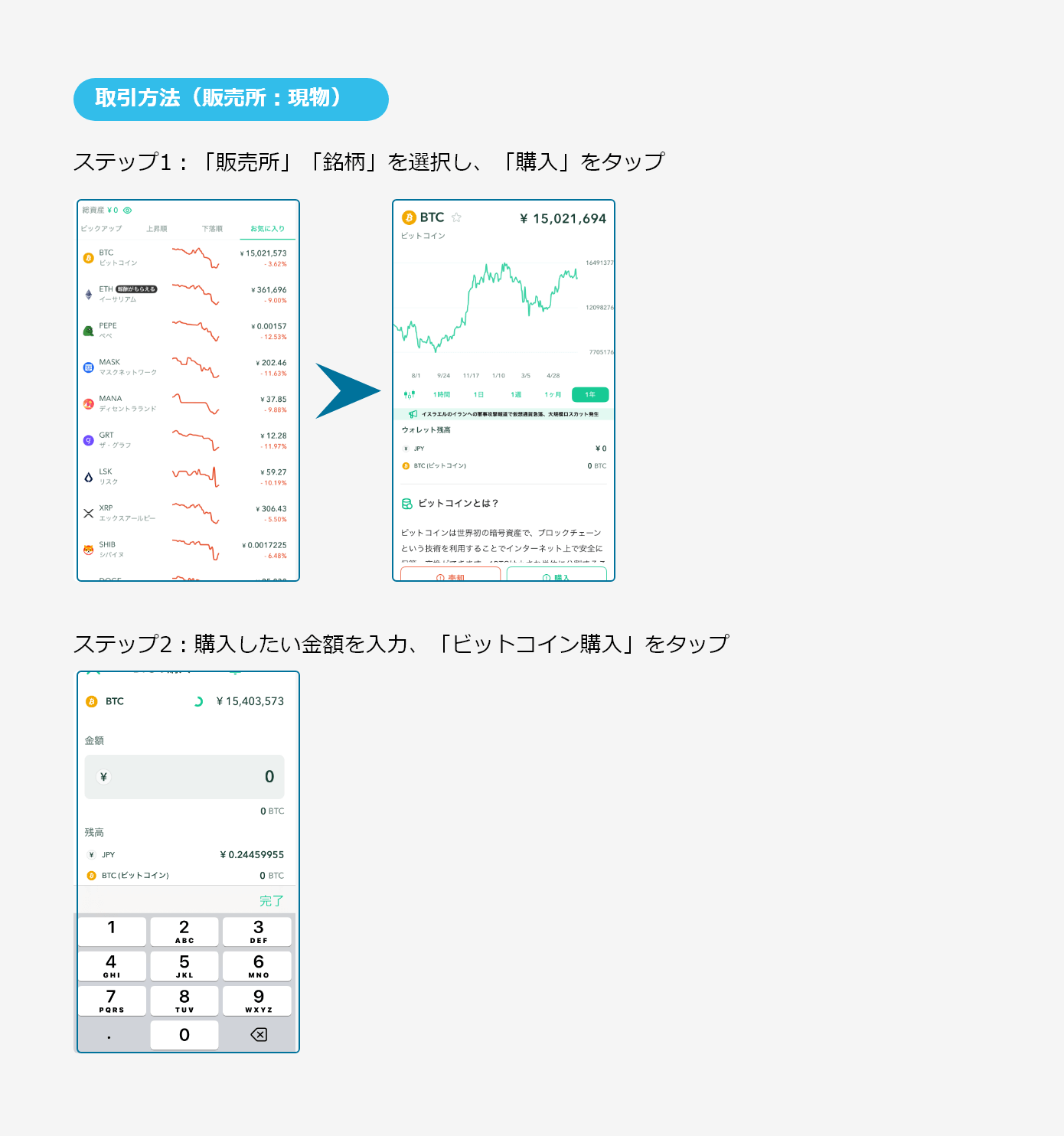

販売所(現物取引)の利用方法(Coincheckの場合)

口座開設と入金が完了していることを前提に、Coincheckのアプリでビットコインなどの暗号資産を購入する手順を解説します。

1:通貨の選択

アプリにログイン後、下部メニューの「販売所」をタップします。表示される一覧から購入したい暗号資産(例:ビットコイン)を選び、チャート画面の「購入」ボタンを押します。

2:購入金額の入力と注文確定

購入画面で金額を入力し、「ビットコイン購入」ボタンをタップすれば、取引が即時に完了します。

これだけで購入完了です。初めて買ったときは「本当にこれだけ?」と驚くほど簡単だと感じるはずです。

ポイント:Coincheckの販売所は、あらかじめ提示された価格で売買を行うため、スプレッド(実勢価格との差)が含まれる点に注意が必要です。価格変動リスクを避けるには、少額からの取引をおすすめします。

【方法2】取引所で買う(慣れてきたら推奨)

取引所は、ユーザー同士で売買する方法です。株式投資の板取引と同じイメージで、自分で価格を指定して注文できます。少しでも手数料を抑え、早めに利益を生みたい方は取引所から始めるのがおすすめ。

メリット

- 手数料が安い(0.01〜0.15%程度)

- 販売所より有利なレートで買える

- 本格的な投資の練習になる

デメリット

- 操作がやや複雑

- 注文方法を理解する必要がある

- 価格によっては約定しない場合がある

取引所の利用方法(Coincheckの場合)

- 取引所画面にアクセス

アプリの場合:画面下部「FAQ/問い合わせ」→ 上部の「ホーム」をタップ → 取引所画面へ

ブラウザの場合:ChromeやSafariでCoincheckにログイン → 「ホーム」に設置された取引所画面へ - 価格と数量を入力

- すぐ買いたい場合:現在価格と同じか少し高い金額を入力

- 安く買いたい場合:希望価格を入力(その価格になったら自動約定)

- 注文実行

「注文する」ボタンをタップで完了 - 注文キャンセル

未約定の注文は画面右スクロール → キャンセルボタンで取り消し可能

ポイント:取引所機能はアプリのメイン画面には表示されていないため、最初は少し分かりにくいかもしれません。上記の手順でアクセスできますので、販売所での購入に慣れたら、ぜひ取引所も試してみてください。

ビットコイン購入におすすめの仮想通貨取引所は?

仮想通貨取引所1.Coincheck

〈最大1,500円相当のBTCがもらえるキャンペーン実施中*〉

*CoinPostからの申込限定、500円以上の暗号資産の購入者が対象| コインチェックの主なスペック | |

|---|---|

| 取扱い通貨 |

ビットコイン、イーサリアム、シバイヌなど34銘柄

|

| 取引方法 | 販売所 取引所 |

| 最低取引単位 | 販売所・取引所:500円相当額 |

| 投資サービス | 積み立て 貸仮想通貨 ステーキング NFT IEO |

| 各種手数料 | 取引所のBTC取引手数料無料 |

| アプリの使い勝手 | シンプルで直感的な操作性|スマホ1つで取引完結 |

仮想通貨取引所2.SBI VCトレード

| SBI VCトレードの主なスペック | |

|---|---|

| 取扱い通貨 |

ビットコイン、イーサリアム、ソラナなど36銘柄

|

| 取引方法 | 販売所 取引所 レバレッジ |

| 最低取引単位 |

販売所: 0.00000001 BTC 取引所: 0.00000001 BTC |

| 投資サービス | 貸暗号資産 積立 ステーキング |

| 各種手数料 | 入出金・暗号資産の出庫手数料無料。取引所のメイカー取引では「マイナス手数料」を導入。 |

| アプリの使い勝手 | シンプルなUIで、初心者でもスムーズに取引可能。 |

仮想通貨取引所3.bitbank

| ビットバンクの主なスペック | |

|---|---|

| 取扱い通貨 |

ビットコイン、イーサリアム、ソラナなど44銘柄

|

| 取引方法 | 販売所 取引所 |

| 最低取引単位 |

販売所: 0.00000001 BTC 取引所: 0.0001 BTC |

| 投資サービス | 定期購入 信用取引 貸暗号資産 |

| 各種手数料 | 取引所のメイカー取引が無料(BTC/JPY) ETH、XRPなどアルトコインでは「マイナス手数料(-0.02%)」を採用。 |

| アプリの使い勝手 | 本格的なトレード機能を備えつつ、シンプルな操作性。 |

関連:仮想通貨取引所の比較

仮想通貨取引所の選び方

ビットコインを購入する取引所を選ぶ際は、以下の3つのポイントをチェックしましょう。

選び方1.アプリは使いやすいか

ビットコインの売買は、スマホアプリで行うのが一般的です。毎日の価格チェックから実際の取引まで、アプリを使う機会は多いため、操作のしやすさは取引所選びの重要なポイントになります。

特に初心者の方は、シンプルで直感的に操作できるアプリを選びましょう。複雑な画面では売り買いを間違えるリスクもあり、実際に「板取引の画面がわかりにくく、注文を間違えてしまった」という声もあります。

おすすめ取引所のアプリ比較

Coincheckは、アプリDL数7年連続No.1*を記録しており、使いやすさで高い評価を受けています。販売所での購入や積立状況の確認がスムーズに行え、「アプリがシンプルで見やすい。投資初心者の私にとっては、とても使いやすい」(40代女性・投資歴3年未満)といった声が多く寄せられています。アプリでは板取引に対応していませんが、初心者にはもっともおすすめできる取引所です。

SBI VCトレードは、新アプリで利便性を強化し、多機能ながら見やすいデザインが特徴です。板取引にも対応しているため、慣れてきた方にも使いやすい設計になっています。

bitbankは、板取引のUIがシンプルで使いやすいと評判です。「アプリが見やすい」(40代女性・投資歴10年以上)、「使いやすいアプリです!」(50代男性・投資歴5年未満)といった声があり、取引に慣れてきた方にも好評です。

*対象:国内の暗号資産取引アプリ、期間:2019年〜2025年、データ協力:AppTweak

まずはシンプルな操作で売買できるCoincheckから始め、慣れてきたら板取引ができるSBI VCトレードやbitbankを併用するのがおすすめです。複数の取引所を使い分けることで、手数料を抑えた取引や資産の分散にもつながります。

選び方2.取扱通貨は多いか

各取引所では、扱っている仮想通貨の種類や銘柄数が異なります。ビットコインはほぼすべての取引所で購入できますが、イーサリアム(ETH)やリップル(XRP)などのアルトコインに興味がある方は、取扱銘柄数もチェックしておきましょう。

銘柄数だけでなく「サービス対応」も確認

同じビットコインでも、取引所によって利用できるサービスが異なります。

- 販売所:取引所から直接購入(初心者向け・かんたん)

- 取引所(板取引):ユーザー同士で売買(手数料が安い)

- 積立:毎月自動で少額ずつ購入

- レンディング:保有している仮想通貨を貸し出して利息を得る

- ステーキング:対象銘柄を保有するだけで報酬を得られる。(ETH・SOLなどが対象)

「ビットコインを積立で買いたい」「保有しているだけで増やしたい」など、目的に合ったサービスがあるかを事前に確認しておくと安心です。

選び方3.セキュリティ体制は万全か

仮想通貨取引所を選ぶ際、セキュリティ体制の確認は欠かせません。過去には国内外で大規模なハッキング事件が発生しましたが、これらを教訓に日本の取引所は金融庁の厳しい監督下でセキュリティを大幅に強化しています。

国内取引所に共通するセキュリティ対策

金融庁に登録された国内取引所では、以下のような対策が義務付けられています。

- 顧客資産の分別管理:取引所の資産とユーザーの資産を別々に管理し、万が一の経営破綻時にも顧客資産を保護

- コールドウォレット保管:資産の大部分をインターネットから切り離したオフライン環境で管理し、ハッキングリスクを低減

- マルチシグ(複数署名):資産の移動に複数人の承認を必要とし、単独での不正操作を防止

- 二段階認証(2FA):ログインや出金時にパスワード+認証コードで本人確認を強化

2022年のFTX Japan破綻時には、この分別管理のルールにより顧客資産が全額返還されました。海外取引所では補償されないケースもある中、国内取引所の規制環境が顧客保護に機能している好例です。

おすすめ取引所のセキュリティ特徴

Coincheckは、金融大手マネックスグループの傘下として、グループ基準のガバナンス体制と多層的セキュリティを適用しています。社外取締役や外部専門家を含むリスク・コンプライアンス委員会を設置し、内部不正の防止にも注力しています。

SBI VCトレードは、SBIグループの金融機関水準のセキュリティ体制を構築。顧客の仮想通貨は100%コールドウォレットで管理されており、フィッシング対策としてEV SSL証明書も導入しています。

bitbankは、創業以来ハッキング被害ゼロの実績を持ちます。コールドウォレットは自社開発で完全オフライン運用、情報セキュリティの国際規格「ISMS(ISO 27001)」を全社で取得するなど、技術面での信頼性が高い取引所です。

自分でできるセキュリティ対策も重要

取引所のセキュリティに加えて、個人でも以下の対策を心がけましょう。

- 二段階認証は必ず設定する

- パスワードは複雑なものを設定し、使い回さない

- 取引所の公式サイトはブックマークからアクセスする

- 「アカウント停止」などの不審なメールのリンクはクリックしない

フィッシング詐欺は個人を狙った攻撃の約7割を占めるといわれています。取引所のセキュリティ+自分自身の対策を組み合わせることで、安全に仮想通貨を運用できます。

関連:仮想通貨のサイバー攻撃にどう備える?|実例から学ぶ取引所の対策と自己防衛法

おすすめビットコイン取引所の比較表

| 取引所 | ポイント | 取引方法 | 取引所手数料 | つみたて | ステーキング | レンディング | 最低取引単位 | 詳細 |

|---|---|---|---|---|---|---|---|---|

|

〈最大1,500円相当のBTCがもらえるキャンペーン実施中*〉

はじめての仮想通貨デビューに最適

|

販売所 取引所 |

無料 *1

|

◎ | − | ◎ |

販売所: 500円相当額

取引所: 0.005 BTC以上

かつ500円相当額以上 |

||

|

1円から取引可能

入出金・出庫手数料無料 少額から始めたい方、コスト重視の方

|

販売所 取引所 レバレッジ |

メイカー -0.01%

テイカー 0.05%

|

◎ | − | ◎ |

販売所: 0.00000001 BTC

取引所: 0.00000001 BTC

|

||

|

豊富な銘柄・狭いスプレッド

高い流動性 頻繁に取引する方、板取引したい方向け

|

販売所 取引所 信用取引 |

メイカー 無料*4

テイカー 0.12%

|

− | − | ◎ |

販売所: 0.00000001 BTC

取引所: 0.0001 BTC

|

*1 BTC・ETHなど主要銘柄の取引所手数料無料

*2 2024年1月〜2025年4月のJVCEA統計情報自社調べ

*3 指値注文で市場に流動性を提供した利用者(メイカー)に、取引所が手数料の代わりに報酬を支払う仕組み。

*4 BTC/JPYのみ、アルトコインはアルトコインでは「マイナス手数料(-0.02%)」を採用。

*CoinPostからの申込限定、500円以上の暗号資産の購入者が対象

ビットコイン購入時の注意点

注意点1.「現物取引」と「レバレッジ取引」の違いを理解する

ビットコインの買い方には、大きく分けて「現物取引」と「レバレッジ取引」の2種類があります。初めてビットコインを購入するなら、まずは現物取引を選ぶのが基本です。

現物取引は、支払った金額分のビットコインを実際に保有する方法。一方、レバレッジ取引は証拠金を担保に手持ち資金以上の金額で売買できる仕組みで、「差金決済(CFD)」と呼ばれる方式です。実際にビットコインを受け取るわけではなく、値動きの差額だけが利益・損失として反映されます。

現物取引とレバレッジ取引の違い

| 項目 | 現物取引 | レバレッジ取引 |

|---|---|---|

| ビットコインの保有 | 実際に保有できる | 保有しない(差額のみ取引) |

| 必要資金 | 購入額の全額 | 証拠金のみ(国内最大2倍) |

| 取引方向 | 買いのみ | 買い・売り両方可能 |

| ロスカット・追証 | なし | あり |

| 初心者向け | ◎ | △ |

レバレッジ取引は資金効率が高く、下落相場でも利益を狙える一方、損失も拡大しやすいのが特徴です。取引所の口座開設時に「現物」か「レバレッジ」を選ぶ場面があるため、違いを理解したうえで選択しましょう。

注意点2.税金・確定申告

仮想通貨取引で生じた利益は原則「雑所得」として取り扱われます。日本円との売買で得た利益だけではなく、仮想通貨同士を交換したときに生じた利益やレンディングなどで得た報酬も課税対象となります。

雑所得に分類される仮想通貨取引での所得は、給与所得などの他の所得と合算した金額に対して税率がかけられます。税率は、所得が多いほど高くなる「累進課税」が適用され、下表の通り5%~45%の7段階に分かれています。住民税も合わせると最大で約55%の税率が課されます。

出典:国税庁

仮想通貨の損益計算に関して、届け出を出さない限り取得価額は「総平均法」で計算することになります。「総平均法」は簡単に説明すると、年度末に購入した価格をすべて足して購入数量で割り、そこから算出された平均価格と売却価格との差額を損益にする方法になります。

「ガチホ」のようにビットコインを長期間保有している場合、年度ごとに平均取得額を出しておかなければ、いざ売却して大きな利益を得たときに正しい損益額を出すことが難しくなるため、注意が必要です。

届け出を出せば、取引ごとに暗号資産の平均単価を算出する「移動平均法」での計算が認められます。総平均法・移動平均法のどちらを利用しても、最終的な損益額は同じに収束しますが、年度ごとの損益額は変わるうえ、一度使用した計算方法は原則3年間変えることができません。

関連:【確定申告特集1】知っておきたい仮想通貨にかかる税金を税理士が解説|Aerial Partners寄稿

注意点3.投資の心構え

1. 余剰資金で投資する

ビットコイン投資は、生活費や緊急時の預貯金を除いた「余剰資金」で行いましょう。最悪なくなっても生活に影響がない範囲の金額で始めることが、安全で安心な投資の基本です。

- ビットコインは価格変動が大きい

- 一時的に大きく下落する可能性がある

- 生活費で投資すると冷静な判断ができなくなる

家賃や食費の心配をしながらでは、冷静な判断は難しいでしょう。結果的に底値で売ってしまい、大損することにもなりかねません。まずは月5,000円〜1万円など、無理のない金額から始めてください。

2. 少額からコツコツ、長期目線で

ビットコインは価格変動が大きいため、短期的には大きく下落することもあります。しかし、過去数年間の推移を見ると、他のアルトコインと比べて下落耐性が高く、長期的には上昇トレンドを維持してきました。

その背景には以下のような構造的な要因があります。

- 発行上限2,100万BTCという希少性

- 米国での現物ETF承認による機関投資家の参入

- 上場企業や国家による「戦略準備資産」としての採用拡大

こうした構造的な需要があるため、短期的な下落に慌てて売却するよりも、長期目線で保有し続ける戦略が機能しやすい資産といえます。

関連:ビットコインを保有する上場企業ランキング|日本・米国の注目企業を解説

3. 積立投資で感情に左右されない仕組みを作る

長期目線を支える実践的な方法が「積立投資」です。毎月決まった金額を自動で購入することで、「いつ買えばいいか分からない」という悩みを解消できます。

- 高いときも安いときも買うため、購入価格が平均化される

- 感情的な売買を避けられる

- 設定したら自動なので、忙しい人でも続けやすい

よほどのことがない限り、少額をコツコツ積み立てていく。これが初心者にとって最も再現性の高い投資方法です。

ステップアップの目安:最初の1〜2ヶ月は販売所で少額購入に慣れ、3ヶ月目以降は積立投資を開始。操作に自信がついたら取引所での購入にも挑戦してみましょう。焦らず、勉強しながら徐々にステップアップしていくことが、長く続けるコツです。

注意点4.海外取引所ではなく国内取引所を選ぶ

ビットコインの購入先として、海外の仮想通貨取引所を検討する方もいるかもしれません。確かに海外取引所には「取扱銘柄が豊富」「流動性が高い」「トークンセールに参加できる」といった魅力があります。

しかし、初めてビットコインを購入するなら、国内の金融庁登録業者を選ぶのが安心です。その理由は、規制強化による撤退リスクと、国内取引所ならではの安全性にあります。

海外取引所の日本撤退が加速

2024年の金融商品取引法改正により、暗号資産デリバティブ取引への規制が強化され、無登録業者への罰則も厳格化されました。この流れを受けて、大手海外取引所の日本市場からの撤退が相次いでいます。

代表例がBybit(バイビット)です。Bybitは2021年・2023年・2024年と3度にわたり金融庁から警告を受けてきました。そして2026年1月22日をもって、日本居住者へのサービス提供を完全に終了します。

他の大手海外取引所も同様の経緯を辿っており、今後も海外取引所へのアクセス制限が強まる可能性が指摘されています。

国内取引所を選ぶメリット

| 比較項目 | 国内取引所 | 海外取引所 |

|---|---|---|

| 金融庁への登録 | 登録済み | 未登録(多くの場合) |

| 顧客資産の保護 | 分別管理が義務化 | 保護体制は業者次第 |

| 日本語サポート | 充実 | 限定的 |

| 日本円での入出金 | 対応 | 非対応または制限あり |

| サービス継続性 | 安定 | 撤退リスクあり |

国内取引所は金融庁の厳格な規制体制の下、顧客資産の分別管理も義務付けられています。取扱銘柄数では海外に劣るものの、安全性と信頼性の面で大きなメリットがあります。

税制優遇は「国内取引所で買った場合」が対象に

仮想通貨の税金が大きく変わる可能性が出てきました。

現在、仮想通貨の利益は「雑所得」として扱われ、給与などと合算して最大55%もの税金がかかります。しかし、2025年12月に決定された税制改正大綱で、税率を一律約20%に引き下げる方針が明記されました。株式投資と同じ「申告分離課税」が適用される見込みです。

ただし、この税制優遇には条件があります。

【税制優遇の対象となる条件】

金融庁に登録された国内の仮想通貨取引所を通じて、国内で取り扱いが認められた銘柄を取引した場合に限られます。

つまり、海外取引所で購入した仮想通貨や、国内で未上場の銘柄は対象外となる可能性が高いのです。

税制改正の施行時期はまだ確定していませんが、今から国内取引所でビットコインを購入しておけば、将来の税制優遇をスムーズに受けられる可能性があります。これも国内取引所を選ぶ大きな理由のひとつです。

注意点5.詐欺案件に注意する

ビットコインへの関心が高まる一方で、仮想通貨を悪用した詐欺も増加しています。「ビットコインを買う前」の段階から、典型的な詐欺の手口を知っておくことが大切です。

よくある詐欺のパターン

| 詐欺の種類 | 手口の概要 |

|---|---|

| フィッシング詐欺 | 取引所の偽サイト・偽メールでログイン情報を盗み、資金を不正送金する |

| 詐欺プロジェクト | 実在しない仮想通貨やプロジェクトへ勧誘し、投資金だけを持ち逃げする |

| エアドロップ詐欺 | 「無料配布」を装い、不正なサイトへ誘導してウォレットから資金を抜き取る |

| SNS投資詐欺 | 「確実に儲かる」と謳い、参加費や投資金として送金を求める |

特に注意したいのが、SNSで「仮想通貨で大儲けした」と称する人物からの勧誘です。偽のプロジェクトやオンラインサロン、高額商材への誘導など、焦りや期待感を煽る手口が横行しています。

詐欺を避けるための3つの基本

- 金融庁登録済みの国内取引所を利用する

運用実績が長く、セキュリティ体制が整った大手を選ぶ - 「DYOR」を習慣にする

Do Your Own Research=自分で調べる。情報は必ず複数の信頼できる情報源で確認する - うますぎる話は疑う

「絶対儲かる」「今だけ限定」などの甘い言葉には冷静に対処する

金融庁に登録された国内取引所では、上場する銘柄に厳格な審査が行われており、詐欺的なプロジェクトに遭遇するリスクは大幅に低くなります。初心者の方は、まず信頼できる国内取引所でビットコインを購入することから始めましょう。

関連:仮想通貨は今でも「やめとけ」?損失回避のカギとなる4つのリスクと対策

ビットコインの買い方に関するよくある質問

Q. ビットコインはどこで買うべきですか?

金融庁に登録された国内の仮想通貨取引所で購入しましょう。本記事でおすすめしているCoincheck、SBI VCトレード、bitbankはいずれも信頼性が高く、初心者にも使いやすい取引所です。

仮想通貨の取引には「販売所」と「取引所」の2つの方式があります。販売所では業者から直接購入するため手続きは簡単ですが、スプレッド(売買価格差)が比較的大きくなります。一方、取引所では他のユーザーと直接取引を行うため、より有利な価格で取引できる可能性がありますが、操作がやや複雑です。

初心者の方は、まずは販売所での取引から始めるのがおすすめです。慣れてきたら、取引所での指値注文や成行注文を活用することで、取引コストを抑えることができます。

Q. ビットコインは現金化できますか?

はい、いつでも日本円に換えて出金できます。手順は以下の2ステップです。

- ビットコインを売却する:取引所のアプリやWebサイトでビットコインを売却し、日本円に換える

- 日本円を出金する:登録済みの銀行口座に日本円を出金する

出金には事前に銀行口座の登録と二段階認証の設定が必要です。Coincheckの場合、出金手数料は一律407円で、銀行営業日の午前9時までに申請すれば当日〜翌営業日に振り込まれます。

Q. ビットコインはいくらまでなら非課税ですか?

仮想通貨の利益は「雑所得」に分類され、年間20万円以下であれば確定申告は不要です(給与所得者の場合)。ただし、これは所得税の話であり、住民税の申告は別途必要になる場合があります。

また、仮想通貨を購入して保有しているだけでは課税されません。売却して利益が確定した時点で課税対象となります。長期保有(ガチホ)であれば、売却するまで税金の心配は不要です。

Q. いくらから仮想通貨投資ができますか?

ビットコインは500円程度から購入可能です。「1BTC=数百万円」というイメージがあるかもしれませんが、小数点以下の単位で購入できるため、少額から始められます。

主要取引所の最低購入額は以下のとおりです。

- Coincheck:500円相当額から

- SBI VCトレード:0.00000001 BTC(約0.1円相当)から

- bitbank:0.00000001 BTC(約0.1円相当)から

「いくら入金すればいいかわからない」という方は、まずは1,000〜10,000円程度から始めてみるのがおすすめです。実際に取引しながら仕組みを理解していきましょう。

Q. 複数の仮想通貨取引所を使うべきですか?

はい、2〜3社の取引所で口座を開設しておくことをおすすめします。理由は主に3つあります。

1. リスク分散

日本の取引所は投資家保護制度が整備され安全性が高いですが、万が一のハッキングやシステム障害に備えて資産を分散しておくと安心です。急激な価格変動時にアクセスが集中して取引できなくなるケースもあるため、複数口座があれば他の取引所で対応できます。

2. 投資チャンスの拡大

取引所ごとに取扱銘柄やサービス(積立、ステーキング、レンディングなど)が異なります。将来性のある銘柄が特定の取引所でしか扱われないこともあるため、複数口座を持つことで投資の選択肢が広がります。

3. 各社の強みを使い分けられる

例えば、Coincheckは初心者向けのUIとサポート体制、SBI VCトレードはステーキング運用、bitbankはアルトコインの板取引といった具合に、目的に応じて使い分けることができます。

口座開設は無料で、維持費もかかりません。「卵を一つのカゴに盛るな」という投資の基本どおり、複数の取引所を備えておきましょう。

Q. 仮想通貨を購入した後はどうするべきですか?

購入後にまずやるべきことは、二段階認証(2FA)の設定です。Google Authenticatorなどの認証アプリを使ったログイン保護を必ず有効にしましょう。メールアドレスとパスワードだけではアカウント乗っ取りのリスクがあります。

ビットコインの保管方法は、大きく分けて2つあります。

1. 取引所に預ける(初心者向け)

最も簡単な方法です。二段階認証を設定し、信頼できる国内取引所を利用すれば、十分な安全性が確保できます。まずはこの方法から始めましょう。

2. 自分で管理する(上級者向け)

ウォレットを使って自己管理する方法です。取引所のハッキングリスクは回避できますが、秘密鍵の管理が必要になります。

- モバイルウォレット:スマホアプリで管理

- ハードウェアウォレット:オフライン専用機器(最も安全)

- デスクトップウォレット:パソコンで管理

⚠️ 注意:秘密鍵を紛失すると資産を永久に失います。初心者の方は、まず取引所での保管から始め、慣れてきたらウォレットの利用を検討しましょう。

関連:ビットコインウォレットのおすすめは?種類・選び方・アドレス作成手順まで解説

◆まとめ

以上がビットコインの買い方に関する解説です。どんな金融商品にもメリットとデメリットがあり、それはビットコインも同様です。

過去には日本の交換業者がハッキングに遭ったり、ビットコインなどの価格が大きく下落したりしたことがあるので、投資のリスクが高すぎるという印象もあるかもしれません。

一方で、本記事で述べてきたようなメリットもあります。資産として未成熟な点があるからこそ、投資家の数が株式などに比べるとまだ少なく、早く市場に参入できるというメリットもあります。

取引所の口座開設は時間と手間はかかりますが、費用はかかりません。利益を得るチャンスを逃さないためにも、まずは交換業者に口座だけ作ってみてはいかがでしょうか。

ビットコイン(BTC)に投資したい方はこちらをチェック

記事の監修者

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX