Uniswapを1記事で学ぶ

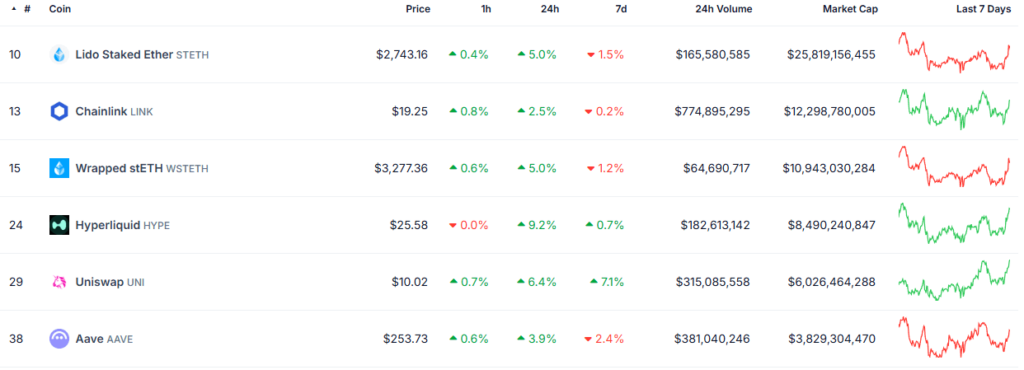

DeFiについて学び始めると、必ず目にする代表的プロジェクトがUniswapです。Uniswapの発行するトークンUNIの価格は2025年2月13日時点で約10ドル(約1500円)を記録しており、時価総額ランキングでも29位につけ、DeFi(分散型金融)の分野の仮想通貨で上位をつけています。

出典:CoinGecko

Uniswapとは、イーサリアムで動くDEX(分散型取引所)です。取引所に資産を預けずに自分で管理したいユーザーは、Uniswapを使って様々なトークン売買ができます。もちろんKYCを始めとする面倒な手続きは一切不要であり、顔写真や住所などの個人情報を提出する義務はありません。

したがって、それが流出したり悪用されることもない、ユーザーにとっては理想的で安全な取引所です。

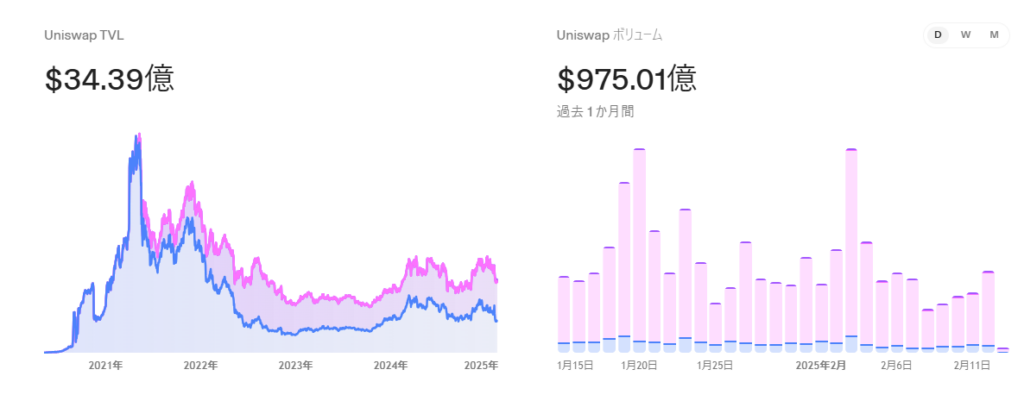

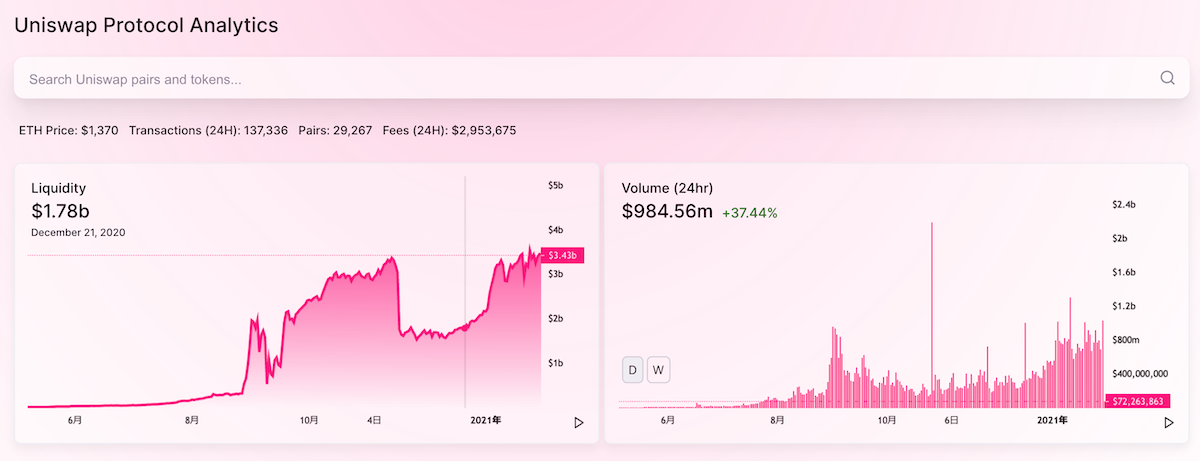

DeFi が広く利用されるにあたり、当然Uniswapの利用者も爆発的に増加しました。Uniswapでは既に、毎日10億ドル以上の取引高を記録しています。

出典:UniSwap

UniswapはUNIの価格はもちろん、取引高の面でも存在感を放っています。しかし、なぜUniswapがこんなにも利用され、DeFiの代表格のように取り上げられるようになったのでしょうか?

今回はUniswapの仕組みからUNIトークンの意義についてまで、Uniswapについて網羅的に解説します。Uniswapを1記事で広く学べるので、理解したい人は繰り返し読んでください。

シンプルに利用できるDEX(分散型取引所)

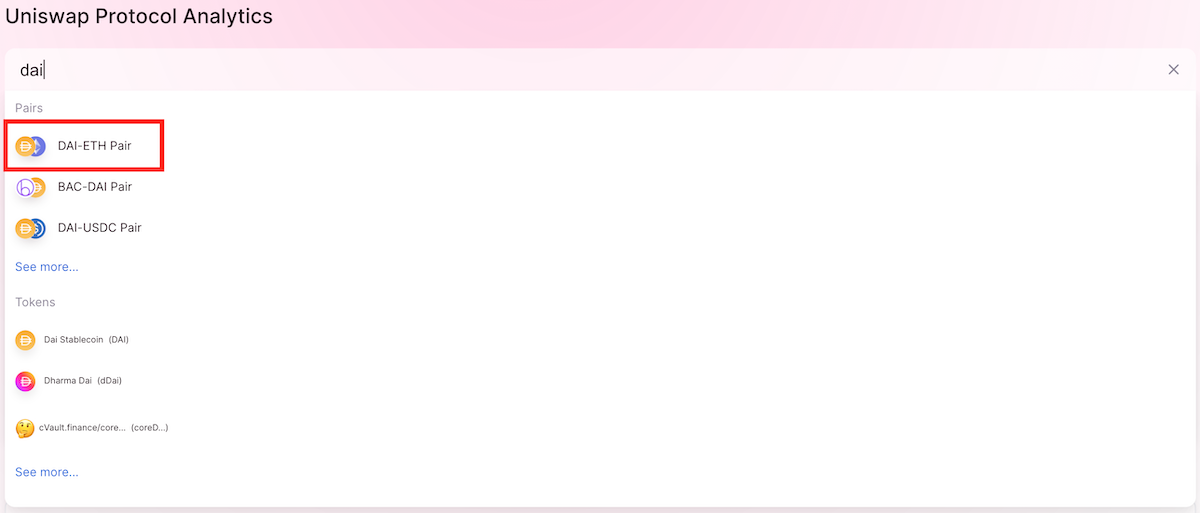

Uniswapはトークン売買をするための取引所です。では Uniswapのウェブサイトに行って、手持ちのETHをDAI(1ドル=1DAI のステーブルコイン)に交換する場合を考えてみましょう。

引用元:Uniswap

上部の検索窓に「dai」と入力すれば、「DAI-ETH Pair」が出現します。

引用元:Uniswap

それを選択するとDAI-ETHペアの統計ページに飛ぶので、そこから右上の「Trade」を選択します。

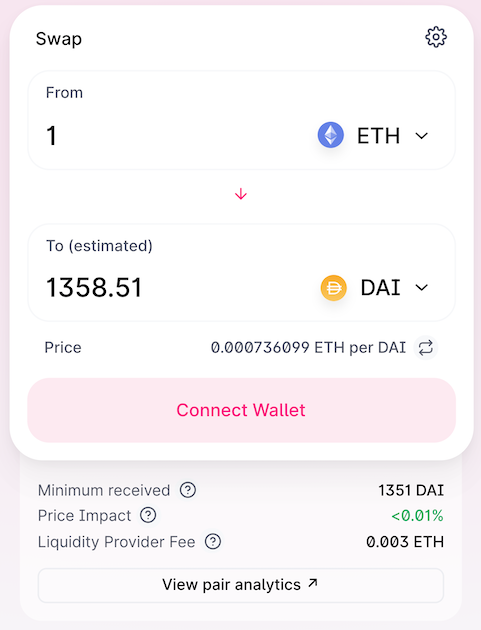

引用元:Uniswap

あとは、自分のウォレットをChromeエクステンションのMetamask等で接続し、ETHとDAIのトレードを行うのみです (初めての場合は、別途 “approve” アクションが必要です。指示に従って承認してください)。

Metamaskなどの操作方法や仕組みが分からない方は、ぜひこれを機に調べてみてください。

引用元:Uniswap

非常にシンプルなUXであり、慣れれば何の苦もなく自由にトレードができます。Uniswapはイーサリアム上に構築された取引所であり、分散型取引所(Decentralized Exchange, DEX)と呼ばれます。

しかし上記画像のように、1ETHと1358.51DAIとトレードが成立した場合、このトレードの相手は誰なのでしょうか?そして、「1ETH=1358.51DAI」 のレートは、一体誰が決めたのでしょうか?

DeFiを支えるAMM(Automated Market Maker)

通常の仮想通貨や株式の売買では、オーダーブックで買った人の反対には当然、売った人がいます。

具体的には例えば、置いた指値のレートで取引を希望するマーケットメイカーが存在します。あなた(テイカー)そのレートでの取引に満足したからこそ、取引が約定しています。

つまり通常の取引所システムでは、たくさんの人々に取引に参加してもらい、指値や約定のアクションを誘発することで「好きな量を、好きな時に売買できる」といったユーザーにとって理想的な状況を作り出すことが重要です。

しかしかつてDeFiの世界にあった取引所(DEX)は、プラットフォームとして非中央集権的なイーサリアムを利用することもあり、指値提示やキャンセルの都度にEthereumの手数料(ガス)がかかったり、そもそもの参加者が少なくて流動性が不足、売買が活発にならない、といった問題がありました。Binanceなどの中央集権的取引所では大金の取引がスムーズに約定するのに比べ、DEXでの取引は流動性が少なくて遅い、といった致命的な欠陥を抱えていました。

イーサリアムはその性質上、頻繁で細かい取引アクションを発生させるためには不向きなプラットフォームであると言えます。実際、そのようなオーダーブック形式を採用したイーサリアム上のDEXはこの問題を解決できず、廃れていくことになりました。

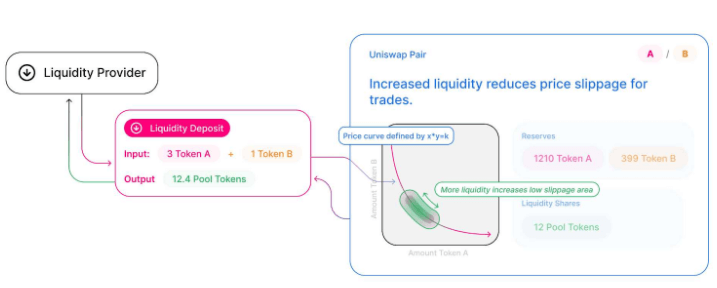

そこでDeFiの世界で主流になった取引所スタイルこそ、UniswapのようなAMM(Automated Market Maker)です。AMMでは、予めETHやトークンをスマートコントラクトと呼ばれる場所にプールしています。

ETHとDAIを交換した人(テイカー)は、個人ユーザーでなく、そのプールを相手として取引していることになります。先程の例にあった「1ETH=1358.51DAI」の交換レートは、人間が決めたわけでなく、プールが自動で計算して提示したレートです。

レート決定には誰の意志も介在していないため、Uniswapのプールは自動のマーケットメイカー(AMM)であると考えられます。

Uniswapには予め組み込まれたシンプルな数式 (x * y = k)があり、刻々と変化するプール在庫量に従い、価格が数式に沿って自動決定されます。これが、DeFiで主流となっているAMM(Automated Market Maker)の仕組みです。

取引する相手はあくまでもETHやトークンがたっぷり貯まったプールであるため、流動性が高く保たれています。相手方を待つ必要もなく、数式が提示したレートで取引すればよいだけです。

Uniswap独自の公式で決定している価格レートなので、もちろんBinanceなど他の取引所とは価格が乖離します。しかし裁定取引を狙うトレードにより、すぐに他取引所と同じ価格に戻ります。

関心のある方は、ぜひHow Uniswap Worksから読んで詳しく学んでみてください。

UniswapなどのAMMの登場によりDeFiエコシステムは欠点を克服し、ETHやトークンを即座に売買できる流動性を獲得することができました。現在のDeFiでは大規模なプールがたくさんあり、Binanceなどの中央集権的な取引所よりも大金を一度に動かすことも可能なほどに成長しています。

UniswapのようなAMMなしに、今のDeFiは決して存在しません。

AMMへの流動性供給

プールに貯まっているETHやトークンの供給源は、世界中のユーザーです。Uniswapの機能は単なるトレードに留まりません。

ユーザーは、ETHと特定トークンを同じ価値だけUniswapのプールに入れることにより、誰でも流動性供給者(Liquidity Provider, LP) になることができます。

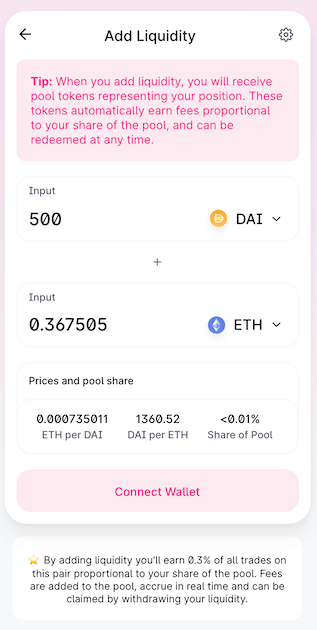

例えばDAI-ETHペアのページからは、「Trade」だけでなく「Add Liquidity(流動性を提供する)」をクリックすることもできます。

引用元:Uniswap

「Add Liquidity」のページでは、ETHとDAIを同じ金額分だけプールに入れることができます。以下の図では、500DAIと0.367505ETHが同じ価値であると指定されています。

引用元:Uniswap

500DAIと0.367505ETH(総額約1,000ドル)をウォレットに準備し、仮にこのままUniswapのDAI-ETHプールに供給することに成功すれば、立派な「Uniswapでの流動性提供者」になれます。一度DAI-ETHプールに資金を入れて流動性提供者になれば、あとは何もする必要もありません。

プールが数式に沿って自動でレートを提供し、トレーダーとの交換に応じ続けてくれます。提供した流動性はいつでも引き出せます。

Uniswapを使って「DAIとETHを交換したい」と考える人には、UniswapのDAI-ETHプールが交換に応じることになります。他にもUNI-ETHなど様々なペアのプールがあり、たくさんの人々がこのような形で流動性提供しているため、Uniswapは大きなプールをペアごとにたくさん抱えています。

プールに貯まった金額が大きければ大きいほど、大金の交換に簡単に応じることができます(逆にプール額が小さければ、流動性が低くて不便なトレードペアです。)。

UniswapがDeFiの世界へ、様々なペアで大きな流動性を提供している秘密がここにあります。

イーサリアムを取得したい方に

+解説記事

Uniswapへ流動性提供する理由

世界中の人々が大金をUniswapプールに入れる目的は、手数料を稼ぐことにあります。Uniswapでは現在、取引高の0.3%が流動性提供者の収益になっています。

例えばDAI-ETHプールが1万ドル分のETHと1万ドル分のDAIの交換に応じれば、30ドルが流動性提供者への報酬となります。この30ドルの収益は、各流動性提供者のシェアに応じて配布されます。

自分のDAI-ETHへの流動性提供額がプール総額の0.01%であった場合、30ドルの0.01%が自分の収益です。

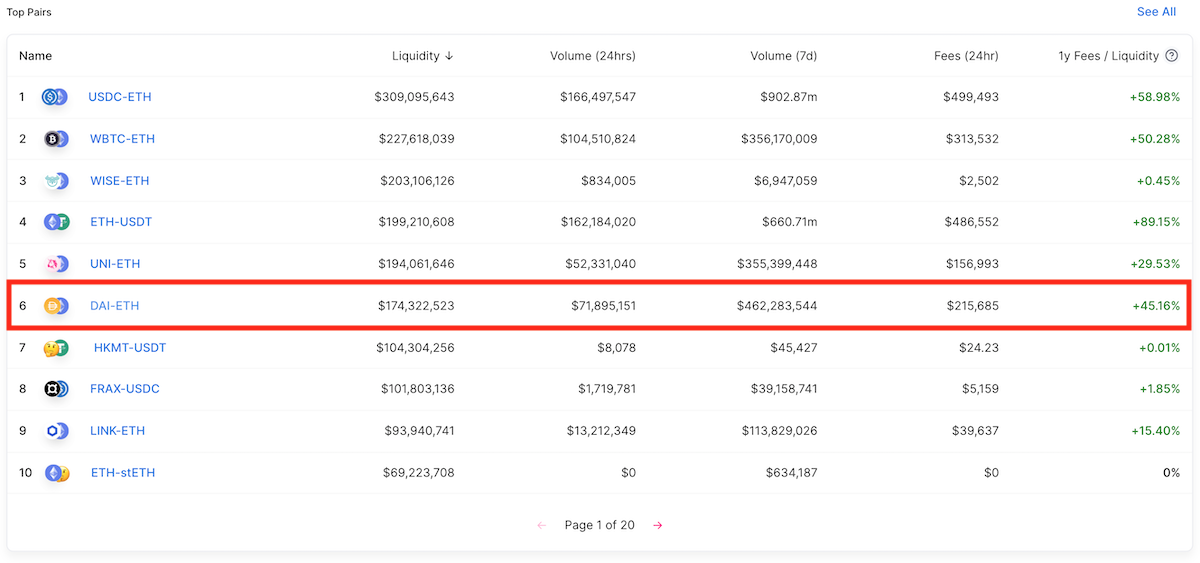

Uniswapのウェブサイトを見ると、各プールの規模や収益状況が分かります。

引用元:Uniswap

この時点でのDAI-ETHプールは、

- プール内の総額は約1億700万ドル(約178億円)

- 最近24時間で約7200万ドル(約75億円)分の取引に応じた

- 最近一週間では約4億6000万ドル(約480億円)分の取引に応じた

- 24時間で手数料を約21万5000ドル稼いだ (約7200万ドル分の0.3%)

- 仮にこの調子が1年続けば、流動性提供した金額は1年で約45%増える

といった状況にあることが分かります。

今やUniswap全体では、1日に10億ドルの取引高を記録することも珍しくありません。Uniswapでの取引高が高まるほど、Uniswapへの流動性提供が仮想通貨運用の手段として魅力的になっていきます。

また、流動性提供についても改善が行われています。これまでの価格範囲全体に均等に流動性が分散されていたため、多くの未使用資本が存在していましたが、これを解消し、実際に利用される価格帯に集中させることで無駄を削減することができました。

Uniswapプールは現在まで7年以上安定的に稼働しており、監査においてもセキュリティに一定の評価を受けています。ただし、過去にセキュリティ監査会社Debaubによって、スマートコントラクトに脆弱性があったことが指摘されています。しかし被害は発生しませんでしたが、プール内資金が盗難にあう危険性がゼロではないことを念頭に置いてください。

流動性提供者の大敵、変動損失 (Impermanent Loss, IL)

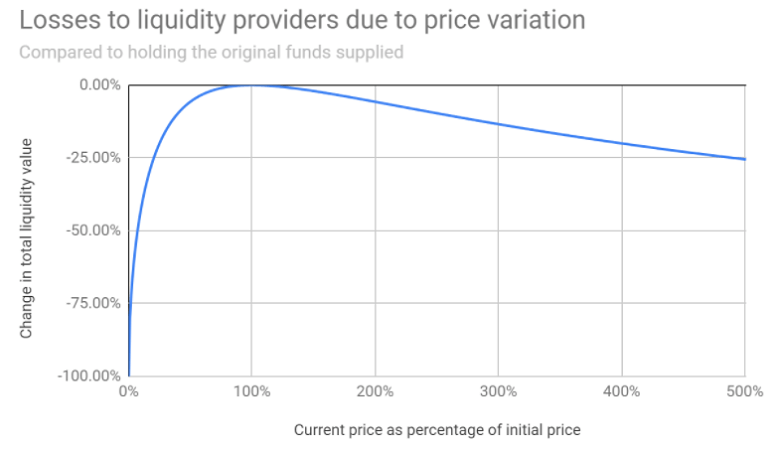

Uniswapに流動性提供し、なおかつ取引高が高ければたくさんの手数料収入が手に入ります。しかし、リスクがないわけではありません。ペアのボラティリティが高い場合、変動損失と呼ばれる損失を被る可能性があります。

変動損失とは、「こんなことなら、Uniswapに流動性提供せずにウォレットに保管しておけばよかった」と思わせてしまう損失のことです。流動性提供で、前述の例のように 500DAIと0.367505ETHをDAI-ETHプールに提供していたとします。

Uniswapでは、常にプール内のペアの価値を同等にキープするため、仮に「DAIを売ってETHを買いたい」人がUniswapに殺到すると、プール内は以前よりDAIが多くなり、ETHが少なくなります。仮にこの時点で流動性提供を辞めてDAIとETHを引き出すと、提供したときよりもDAIが多く、ETHが少なくなって返ってきます。

このレートのズレが大きいほど、「500DAIと0.367505ETHをUniswapに流動性提供せず、ウォレットに保管していたとき」に比べて損失が出ます。これが、AMMにつきものである impermanent loss です。

直訳すると「未確定損失」等の訳が当てはまりますが、レート変動時特有の損失であるため、変動損失と呼ぶユーザーも多いです。

DAI-ETHプールを例にすれば、変動損失の具体的な損失は以下のようになります。

- 流動性提供時より、DAI/ETHのレートが1.25倍変動する ...0.6%の損失

- 流動性提供時より、DAI/ETHのレートが1.5倍変動する ...2%の損失

- 流動性提供時より、DAI/ETHのレートが2倍変動する ...5.7%の損失

- 流動性提供時より、DAI/ETHのレートが3倍変動する ...13.4%の損失

「流動性提供時より、DAI/ETHのレートが2倍変動する」とは、提供時に1ETH=100DAIであったレートが、引き出し時に1ETH=200DAIになるか、もしくは1ETH=50DAIになることを意味します。この場合、Uniswapに流動性提供をせずに単純に保管していた場合に比べて5.7%損失を受けることになります。

つまりUniswapに流動性提供している期間は、そのトークンペアのレートはできる限り変動してほしくありません。

ただ、先述のようにUniswapへ流動性提供すれば手数料収益を得ることができます。多くの場合では手数料収益が変動損失を上回ることが期待されるため(レートが3倍もずれたとしても、年間13.4%以上の手数料収入があればプラス)、Uniswapはユーザーを流動性提供に駆り立てています。

レートが大きく変動するような市況においては、プールが応じる取引も活発であり、手数料が多く手に入ることも意味するからです。

実際に流動性提供して収益を狙う場合は、Uniswap: 流動性提供(プール)のリスク(Impermanent loss, 変動損失) なども参考にしつつ行ってください。

高度なプールトークン運用

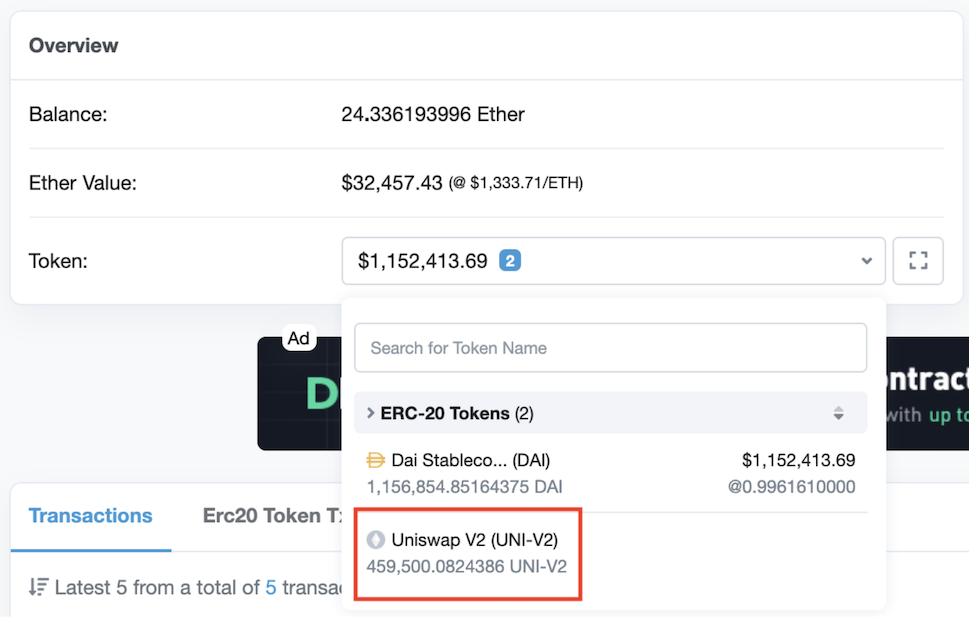

例えば 500DAIと0.391255ETHをUniswapに流動性提供した際は、500DAIと0.391255ETHの流動性提供をした証拠となるプールトークン(pool token)を受け取ることができます。Etherscanで自分のアドレスを調べれば、UNI-V2トークンを保有していることが確認できるはずです。

引用元:Etherscan

プールトークンを保有している限り、流動性をUniswapからいつでも好きなだけ引き出すことができます。これは流動性提供の証拠となるため、これを他人のアドレスに送ってしまうと流動性の引き出し権限もその人に移ることに注意してください。

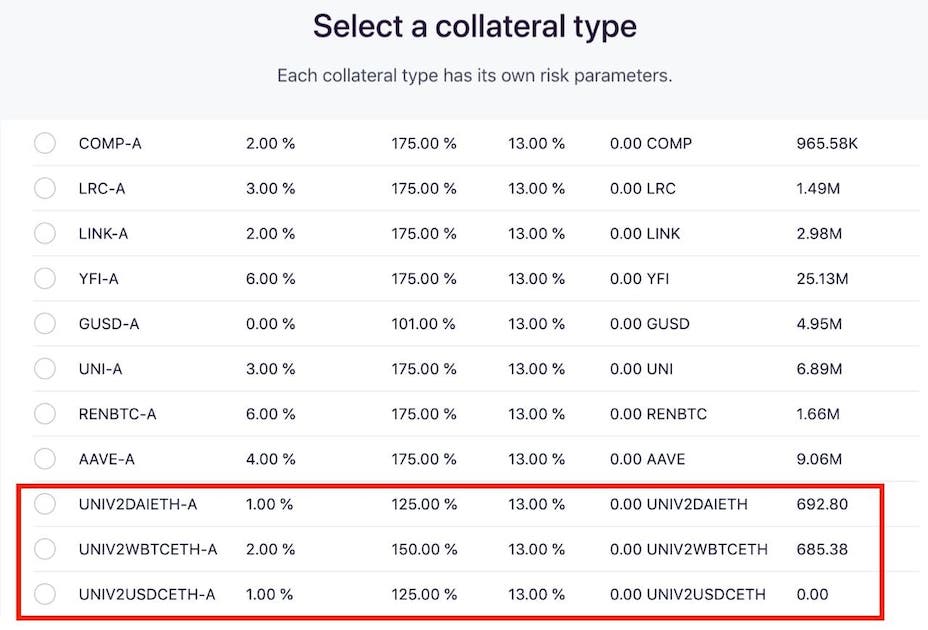

最近のDeFiでは、Uniswapのプールトークンの利用が広がっています。例えばMakerDAOを利用すれば、Uniswapのプールトークンを担保にしてステーブルコインDAIを借りることができます。

引用元:引用元:oasis.app

https://oasis.app/borrowにウォレットを接続すると、以下の3種類が担保として借金に利用できることが分かります。

- DAI-ETHのプールトークン

- WBTC-ETHのプールトークン

- USDC-ETHのプールトークン

もちろん担保にしている間もプールトークンはUniswapでひたすら手数料収入を得ています。DeFiの世界に少し慣れると、プールトークンで収益化しつつそれを担保に借金して運用に回すなど、投資戦略の幅が圧倒的に広がります。

バックエンドにUniswapを利用する

Uniswapを利用してトレードする主体は、「トークン交換がしたい」と考える個人ユーザーだけではありません。イーサリアムで構築されるDeFiには Composability(構成可能性) と呼ばれる性質があり、他のプロダクトを容易にUniswapに繋げて利用することができます。

- 仮想通貨ウォレット

- レバレッジトレーディングができるプラットフォーム

- 精算が必要なレンディングプラットフォーム

上記のような多様なDeFiアプリケーションは、いつでもUniswapをバックグラウンドに接続した上でトークン交換を行うことができます。ユーザーは各DeFiプロダクトを使っており、そのプロダクトがUniswapを利用していることを知る必要がありません。

Uniswapに流動性が集まって利用される限り、DeFiエコシステムの成長とともにUniswapの取引高の増加も見込まれている理由です。

UNIトークンの役割

Uniswapは2020年にUNIトークンを発行しました。UNIはUniswapの今後をUNI保有者で決定するためのガバナンストークンであり、今後のUniswap開発等の方向性はUNI保有者が投票などで決定することになります。

したがってUNI保有者には、Uniswapについてより深く考え、改善を怠らず、よりDeFiに欠かせないプロトコルに成長させる責任があります。

取引手数料の一部をUNIトークン保有者に還元する提案が過去に議論されてきました。具体的には、流動性提供者(LP)が受け取る取引手数料(通常0.3%)の一部をプロトコル収益として取り分け、その一部をUNI保有者に分配する仕組みが提案されています。

1日に10億ドルの取引高があれば、1日で50万ドルの収益となります。将来も含めたプロトコル収益が、UNIトークンを保有し、改善に尽力するに値する大きな理由であると考えられています。

UNIトークンに限らず、多くのDeFiトークンはこのような収益分配の構造を持っており、実際にガバナンス参加者に対してリワードを与えているプロジェクトもあります。DeFiトークンに関心を持つ際は、そのプロトコルの仕組みや収益構造を正確に理解した上で、将来性を判断する勤勉さが求められます。

イーサリアムを取得したい方に

+解説記事

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX