仮想通貨から投資の世界に足を踏み入れて、次は伝統的な金融商品にも挑戦したい。そんな場合には、国内株式よりも外国株式の方が適しているかもしれません。

株式投資は日本だけでなく、世界中の企業が株を発行しており、その多くは日本から購入することが可能です。日本国内の株式では得られないメリットがあるほか、外国株式であれば暗号資産(仮想通貨)を資産として保有する、事業として営む有力企業の銘柄も豊富です。

そこで本記事では、外国株式の概要から特徴、仮想通貨関連銘柄の詳細、買い方まで詳しくご紹介します。

- 目次

1.外国株式は外国籍の企業が発行する株式

まずは、外国株式についての大まかな概要をご紹介します。

1-1 外国株式の概要

外国株式とは、外国に籍を置く企業が発行する株式のことです。広い定義では、外国の取引所に上場する株式だけでなく、日本の金融商品取引所に上場している外国籍企業の株式も含みます。

前者は一般的に、証券取引所が投資家の委託注文を海外の取引所に取り次ぐ「海外委託取引」を通じて取引されます。一方で後者は、国内株式と同じ方法で購入可能です。

日本とは経済規模や成長率、地政学的な位置づけも異なる外国の企業に投資することで、国内株式への投資とは違ったメリットが得られます。

特に新興国の中には、今後の台頭に高い期待が寄せられている国も多いです。例えば、国連の推計によると、インドは2023年に中国を抜き、世界で最も人口が多い国になりました。経済も高成長を続けており、株式市場への注目度は記事執筆時よりもさらに高まっています。

1-2 投資初心者には「外国株式ETF」という選択肢も

また、外国株初心者には「外国株式ETF(上場投資信託)」というも選択肢あります。 外国株式ETFは、海外の取引所に上場している上場投資信託のこと。上場投資信託は上場しているため、一般の投資信託とは異なり株式のように売買できます。

外国株式について初心者の場合、情報が少ない中で膨大な銘柄から投資先を選ぶのが難しい場合も多いです。その点ETFであれば、多くの金融商品に対して一括で投資できるため低コストで分散投資を実現でき、組み込まれた銘柄の運用は資産運用のプロが行うため安心感があります。

外国株式ETFは、海外における特定の指数との連動を目指して運用される「インデックス運用型」が一般的です。

指数の種類は様々で、NYダウ・S&P500など代表的な株式指数、債券の指数だけでなく特定のテーマに関連する指数も存在します。例えば2024年1月に米国でビットコインの「現物」ETFが承認・上場され、(米国では)株式と同じように証券会社の口座を通じて、ビットコインそのものに裏付けされた金融商品を手軽に売買できるようになりました。

関連:ビットコインETFは日本で買える?現物BTCとのメリット比較や関連銘柄の買い方も紹介

2.外国株式の特徴とは|国内株式と比較して解説

次に、国内株式など他の金融商品と比較しつつ、外国株式の特徴をご紹介します。

2-1 日本と異なる条件・将来性での取引

まず外国株式投資では、GAFAなど世界規模で展開する桁違いに規模の大きなITテック企業や、将来的に大きな成長が見込める新興国企業など、国内にはない条件での投資が可能です。

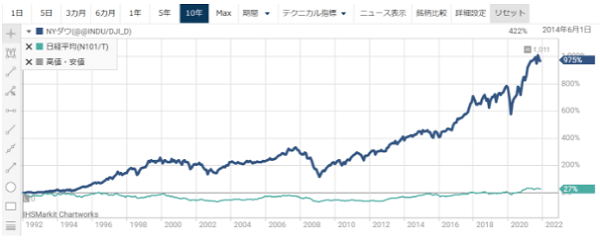

例えば日経平均株価と米国市場のNYダウを「高値・安値」のテクニカル指標で比較すると、次のようになります。

出典:日経電子版

かつて日本株式は1989年のバブル経済時の高値を超えることができず、長期にわたり停滞していましたが、この状況は大きく変化しました。日経平均株価は2024年2月に約34年ぶりに史上最高値を更新し、その後40,000円の大台を突破するなど、歴史的な上昇を記録しています。

一方で、NYダウなどに代表される米国株式市場も、世界恐慌、リーマン・ショックなど数多くの下落場面を乗り越えながら力強い成長を続け、こちらも史上最高値の更新を続けています。このように、近年は日米双方の市場が歴史的な活況を呈していますが、その成長の背景や構成銘柄の特色は異なります。

また、リスク分散の観点からもメリットが大きいでしょう。国内株式だけに投資する場合、日本経済の動向によってポートフォリオ全体が一方向の値動きに偏りますが、外国株式を持っておくことでその偏りを和らげることができます。

このように、日本とは全く条件の違う国の株式に投資できるのが大きな魅力です。ただ、アメリカ等の先進国ではなく新興国株式に投資する場合は「カントリーリスク」に注意が必要。政権交代や急激なインフレ、国債のデフォルトなど政治・経済状況の大きな変化によって市場に混乱が生じ、資産価値が予想外に変動する危険があります。

2-2 高いリターンや高配当が狙える

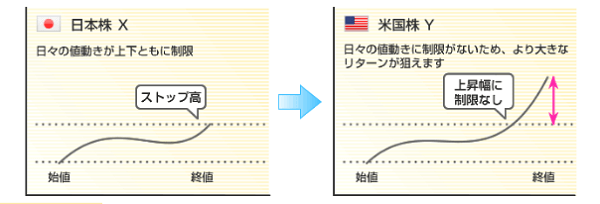

また、株式市場のシステムが異なる関係で、国内株式とは違う条件で投資が可能です。

例えば流動性を重んじる風潮から、米国株式や中国株式には制限値幅がありません。日本株式のようにストップ高がないため大きなリターンを狙える一方、下落幅を制限するストップ安も無いため損失が大きく膨れ上がる危険もあります。

出典:SBI証券

また、国内株式より高配当の銘柄も多いです。一般的な国内株式の配当頻度が年1~2回であるのに対して、例えば米国株式の多くは年4回配当があります。3ヶ月に1回のペースで配当金を受け取れるため、定期収入を狙うには最適でしょう。さらに、配当利回りが高い銘柄も多く存在します。

2-3 為替相場の変動に影響を受ける

また、外国株式は為替相場(円と外貨の交換相場)の変動に影響を受けます。

一般的に外国株式への投資は日本円を外貨に変換して行いますが、為替相場は常に変動しているため、円高のタイミングで交換すると損失(為替差損)が発生してしまうケースも。

逆に、円安のタイミングで交換した場合は利益(為替差益)が発生することもあります。

このように為替相場の変動はリスクにもリターンにもなりうるため、外国株式へ投資するタイミングを決める際には為替のチェックが欠かせません。

これとは別に、日本円を外貨に交換するにあたっては、金融機関に「為替手数料」という手数料を支払わなければならないことも留意しておきましょう。

2-4 税制が異なる

税制が日本とは異なる点にも注意が必要です。

国内の株式を売買して得た利益や配当金に対して税金が発生するように、外国株式への投資にも各国が定める税金が発生します。

その関係で、外国株式に関してはさらに配当金に対して各国の税金が課せられるケースがあるため注意しましょう。

例えば中国株式では売買による譲渡益は非課税ですが、H株(香港市場に上場しており、登記場所、主要活動拠点、資本を中国本土に置いている企業の株)とレッドチップ(資本の出どころは中国本土で、登記を香港などで行っている企業のうち、香港市場に上場している企業の株)の配当金に対しては現地での租税条約に基づき10%の税金が源泉徴収されます。ここからさらに国内での源泉徴収税率を差し引いた額が、手取り金額となります。

2-4 国内株式に比べて情報が少ない

外国株式は、国内株式に比べて国内に流通する情報がごく限られている点には注意が必要です。特に新興国における正確な情報を手に入れることは難しいケースもあり、現地のニュースを翻訳して情報収集するなどの対策が必要になるかもしれません。

そのため、外国株式の投資先を選択する際には情報収集の難易度を踏まえた上で決定することが非常に重要です。例えば国内でもニュースに取り上げられる有名企業を選ぶ、海外の情報を日本語に翻訳して発信するメディアを見つける、外国株式のレポートが充実した証券会社を選ぶ等です。

外国株式なら仮想通貨関連銘柄への投資も

ここまで外国株式の特徴をご紹介しましたが、それぞれ特徴や将来性が異なる何千もの選択肢の中から投資先を選ぶのは簡単ではありません。その場合は、仮想通貨の投資家にとって馴染み深く、将来性も申し分ない「仮想通貨関連の銘柄」に絞って投資するのも一つの選択肢。

21年にコインベースが600億ドル超の時価総額で上場を果たしたこと等による仮想通貨市場の規模拡大に伴って、株式の世界でも仮想通貨関連の銘柄に注目が集まっているためです。

また、20年から21年にかけて、ビットコインを資産として保有する企業も増えつつあります。

多額のビットコインを保有する上場企業は、ビットコインの価格が上昇すれば保有資産総額も増加、その結果として株価も上がる傾向に。値上がり時に売却することで、企業は労力なく利益を確定できるからです。

逆に、ビットコイン価格が下落したことで高額な損失を計上したケースもあります。

このように仮想通貨を資産として保有する企業は、株価の値動きも少なからず仮想通貨市場に影響を受けるのが特徴。総合的に一般の株式よりハイリスク・ハイリターンな値動きになりますが、仮想通貨市場への知見を応用しやすいことは大きなメリットでしょう。

4.仮想通貨を資産として運用する注目の外国株式銘柄

続いて、仮想通貨を保有する外国株式の関連銘柄について、より具体的にご紹介します。

CoinGeckoのデータによると、21年12月4日時点でビットコイン保有量が世界上位10位の上場企業は次の通りです。この中でも、特に注目の外国株式についてご紹介します。

出典:CoinGecko

4-1 マイクロストラテジー(MSTR)

ビットコイン保有率世界一のマイクロストラテジー社は、1989年に誕生した米国企業。様々な業界の企業のビジネス・インテリジェンスツールを開発しています。

マイクロストラテジーは、21年12月4日時点で約7950億円相当のビットコインを保有しています。同社がこのような大規模なビットコイン投資に踏み切った理由として、CEOであるMichael Saylor氏は「株主の長期的な価値を最大化することを目指す新しい資本配分戦略」であると説明しました。

同社は20年8月に初めて取得原価250億円の大規模購入を行って以来、再三に渡り買い増しを続けており、直近では21年12月9日に約94億円で追加購入したことを発表しています。

関連:米マイクロストラテジー、7,000BTCのビットコイン買い増し

4-2 テスラ(TSLA)

テスラ社は、ビットコイン保有量世界第2位の米国EV(電気自動車)メーカー。2003年の設立から短期間で世界的メーカーに急成長した実績、CEOのイーロン・マスクの影響力から、将来性のある銘柄として人気です。

同社は21年3月、EVの購入に当たってビットコインでの支払い受付を開始し大きな話題を呼びました。これを受けて、ビットコインは過去最高値を更新しています。

ただしその2か月後、マイニングにより消費される電力の発電に化石燃料が多く使用されていることを懸念したことを理由として、ビットコインによる購入手続きの一時停止を発表。これによりビットコインの急落を招きました。

それから数か月経った21年10月には、米国証券取引委員会(SEC)に同社が提出した文書の中で再度のビットコイン決済を受け入れる可能性が示唆されている状態です。

これまでの動向からわかるように、同社の事業展開は仮想通貨相場に度々大きな影響を与えてきました。仮想通貨市場の動向を読むためにも、今後の再開のタイミングに注視しましょう。

4-3 ブロック(SQ)

ブロック社もまた、大規模なビットコイン投資を行っている企業として知られます。同社は2009年に誕生したモバイル決済企業で、Twitter共同創業者としても知られるJack Dorsey氏が創業者兼CEOです。

当初、社名は「Square Inc.(スクエア)」でしたが、2021年12月に「Block Inc.(ブロック)」に商号変更。同社は「Blockという名前はドーシーCEOの仮想通貨とブロックチェーンへの関心も反映している」と説明しました。

同社はビットコインの購入サービスを提供しているほか、ビットコインのイノベーション等を支援する非営利団体ファンド(Cryptocurrency Open Patent Alliance:COPA)など数々の仮想通貨関連事業を展開しています。

また、ビットコイン経済圏における再生可能エネルギーの採用・効率化を推進する企業をサポートするイニシアチブ(Bitcoin Clean Energy Investment Initiative)設立を発表しており、今後も積極的にビットコイン事業を展開していくと思われます。

ビットコイン投資に関する説明文書によれば、同社ががビットコインへ投資を行う理由は、「より多くの人に金融ツールへのアクセスを提供する」という目的に合致しているからだとしています。

関連:ツイッター創業者経営のSquare、約180億円相当のビットコインを追加購入

4-4 コインベース(COIN)

また、世界でも指折りの仮想通貨取引所であるコインベース社にも注目です。同社は2012年に創業し、21年4月には仮想通貨に特化した事業の企業として世界で初めてNASDAQ市場に直接上場。これにより市場の盛り上がりを大きく後押ししたほか、仮想通貨の社会的受容を一段階引き上げたイベントとして世界中から注目を浴びました。

事業内容も仮想通貨に特化しています。例えば「USD Coin」というステーブルコインの発行や、アルトコインの上場サービス「Coinbase Asset Hub(コインベース・アセットハブ)」、仮想通貨による決済サービス「Coinbase Commerce(コインベース・コマース)」など、幅広く展開しています。

ビットコイン保有量も世界7位で、仮想通貨市場との親和性が非常に高い外国株式銘柄です。

5.外国株式の具体的な買い方

具体的な銘柄について知ったところで、外国株式の具体的な買い方を解説しましょう。

5-1 投資先の国を選定する

証券会社によって取り扱う外国株式のラインナップは大きく異なるため、口座を開設する前に、まずは投資する株式の国籍・業種などを検討しましょう。日本での取り扱いがある国は、アメリカ・中国・韓国・東南アジア諸国・ロシア・イギリス・オーストラリアなどです。

投資先の国が決まらない場合は、なるべく外国株式を豊富に取り扱う証券会社を選ぶことをおすすめします。

5-2 外国株式取引口座の開設

証券会社を通じて外国株式を取引するには、証券総合口座だけではなく「外国株式取引口座」という特別な口座の開設が必要です。開設の方法は簡単で、証券会社の口座を開設後にウェブサイト・店頭から外国株式取引口座開設の手続きを行います。

ネット証券であれば、外国株式取引口座の開設手続きをオンラインで素早く完了できるため便利です。

5-3 銘柄を選択して決済方法を決める

外国株式取引口座を開設したら、まずは取引する銘柄を選定し、決済方法を決めます。

基本的に、外国株式の購入は現地の通貨で決済する「外貨決済」です。ただ、中には一部の外国株式を日本円の買付余力で決済できる「円貨決済」を採用している証券会社もあります。

| メリット | デメリット | |

|---|---|---|

| 外資決済 |

|

|

| 円貨決済 |

|

|

このように、円貨決済は事前の両替が必要ないためスピーディーな購入が可能です。

外貨決済は事前に為替取引による現地通貨の準備が必要な一方、一度購入すれば現地通貨によって管理されます。そのため取引ごとの為替手数料が発生せず、株式の売却代金を同じ国の株式に再投資して中長期的に運用する場合には外貨決済が断然お得です。

取引方法にも種類がありますが、一般的には投資家の委託注文を証券会社が海外の取引所に取り次ぐ「海外委託取引」です。ただ、一部の銘柄は証券会社と直接取引する「国内店頭取引」に対応している場合があります。

5-4 実際に取引を開始する

ここから先は、銘柄指定、購入株数、価格や執行条件、決済方法を選択するだけで、日本の株式を購入する場合とほぼ変わりません。

ただし売買単位に関しては国内と異なる場合も多く、例えばアメリカ・オーストラリアの株式は1株から購入が可能。そのため、まとまった資金を投じなくとも取引を始められるのが魅力です。

取引の時間は、基本的に各国の取引所が開場している時間帯におこないます。日本国内の取引時間とはズレがあるため注意しましょう。例えばアメリカでは、次のように日本時間23時30分~翌朝6時が開場時間で前場・後場の区別がないのが特徴です。

出典:SBI証券

6.外国株式の購入におすすめのネット証券

最後に、外国株式の購入に最適な、取扱銘柄の国籍や数が豊富なネット証券をご紹介します。

6-1 豊富な銘柄のSBI証券

出典:SBI証券

25年7月時点におけるSBI証券の基本情報:

| 外国株式 |

|

|---|---|

| 米国株式銘柄数 | 約5,400銘柄 |

| 外国株式委託手数料(税抜) |

|

SBI証券は、証券口座数・預かり資産額が業界トップのネット証券です。決算速報ニュースや投資レポートなど個人投資家向けのサービスが充実しており、銘柄の取り扱いも非常に豊富。

米国株の取引手数料は最低0ドルと業界最安値。一般的な証券会社と比べて取り扱い国が多いので、1つの口座で世界中の企業に投資できるのが魅力でしょう。特に米国株式は充実しており、コインベース・スクエアなど仮想通貨関連銘柄も購入できます。

ちなみに、SBI証券では独自のポイントサービスがあり、取引額や投資信託の保有額に応じてTポイントが貯まるほか、投資信託買付の際にTポイントを利用可能です。外国株投資を始めるなら、まずはSBI証券から始める事をお勧めします。

関連:スマホ1つで始める簡単株投資|SBI証券の特徴を徹底解説

6-2 楽天ポイントで運用できる楽天証券

出典:楽天証券

21年12月時点における楽天証券の基本情報:

| 外国株式 |

|

|---|---|

| 米国株式銘柄数 | 4554銘柄 |

| 外国株式委託手数料(税抜) |

|

楽天証券もまた、ネット証券として最大手の規模を誇る証券会社です。「J.D. パワー2021年個人資産運用顧客満足度調査」のネット証券部門で614ポイントを獲得して総合評価1位に輝くなど、いま特に勢いのある証券会社と言えるでしょう。

楽天証券の最大の特徴は、楽天グループの証券会社である事を活かした楽天スーパーポイントの還元システムです。投資を通じてポイントが貯まり、貯まったポイントを投資に回すことができる等、充実したポイント制度を利用してお得な資産運用を実現できます。

例えば外国株式では、手数料コースを「超割コース」にした場合に取引手数料の一部がポイントとして還元される仕組みです。 日ごろから楽天サービスを活用する方には、とりわけメリットが大きいネット証券でしょう。

また、個人投資家のサポートも充実しており、米国株情報が充実しているほか、シンガポール大手のフィリップ証券によるアセアン株式に関する経済・個別銘柄レポートを日本語で確認できるため、情報の少ない新興国株式へも安心して投資できます。

関連:貯めたポイントで投資信託|楽天証券がおすすめな理由とは

7.外国株式で世界の企業へ投資

本記事では、外国株式の概要から買い方まで詳しくご紹介しました。株式投資で効率的に資産形成を狙うなら、投資先を日本国内だけに絞るよりも、海外ならではのメリットを享受できる外国株式へも投資することが効果的です。

為替リスク・情報が少ないなどの注意点はありますが、うまく活用すれば分散投資によるリスクヘッジや、大きなリターンを狙うこともできます。可能性溢れる外国株式投資に、ぜひ挑戦してみてはいかがでしょうか。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX