「物語」という言葉を見ると、我々はすぐさまそれが雄弁に語られる様を想像する。しかし、実際はそうではない。

ノーベル経済学賞を受賞したロバート・シラーの新著『物語経済学』は我々に新たな視座を提供している。シラーは「物語」が金融資産と市場のボラティリティに与える影響の重要性を発見したというのだ。

つまり、出来事そのものよりも、加工され、コード化され、処理され、装飾された「物語」こそ、より重要だということだ。同じ出来事でも、異なる角度、異なるレベル、異なるロジックで解釈すれば、金融市場に与えるインパクトは全く異なるのである。

このような観点から見ると、もともと金融的な性質を帯びるクリプト市場において常に新しい物語を模索することは資本と人材を流入させるための重要な手段であり、これらの流入によって、新しい物語は実現のための基盤を持つことになる。そしてこの流れはずっと繰り返されていくのである。

つまり、新たな物語こそが成長の空間なのだ。したがって、クリプト業界人にとって重要なことは、未来の物語をいかに発掘し、また予測して戦略を練るかということである。

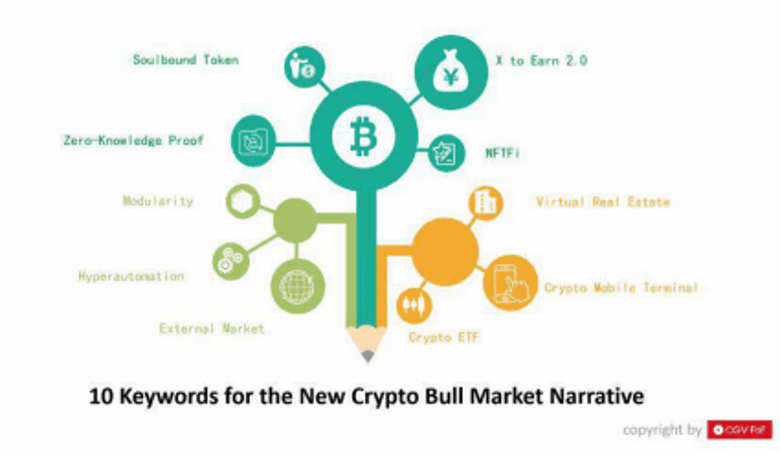

2020 年から今日に至るまで、我々はDefiの台頭やNFTの出現、GameFiの熱狂、メタバースへの参画、Layer2の実装、新たなパブリックチェーンの勃興を目の当たりにしてきた。これら異なる領域における物語は、クリプト領域が加速度的に成長するための基礎になっている。

Web3 の概念は時に壮大すぎるかもしれない。Cryptogram Venture(CGV)リサーチリームは、細分化されたシーンにおけるニーズを見直し、これをクリプト業界のペインポイントや趨勢と組み合わせることで、次なる強気相場への新たな物語を紡ぐキーワードを探ってみたい。

1. Soulbound トークン(SBT)

シーンA:従来の金融市場は信用の上に成立している。一方、暗号資産のレンディング市場では、個人や機関の返済能力を証明する技術に制約があることから、個人の借り手が担保不足でローンを組むことは困難である。

シーンB:シビル攻撃が行われた場合、個人やグループがガバナンストークンを大量に蓄積し、さらに特定の個人やグループに有利な投票が不正に行われる。これにより、DAOは大きな脅威に直面することになる。

シーンC:ウォレットの秘密鍵を紛失した場合、紛失したユーザーはウォレットへのアクセス権を永久に失うことになる。友人や家族を通じて、紛失したアカウントの制御権を新しい秘密鍵に移し、秘密鍵を復元することができるか。

2022 年5月、経済・社会学者のグレン・ワイル(E. Glen Weyl)氏、弁護士のプージャ・オールハーバー(Puja Ohlhaver)氏、そしてイーサリアム創始者のヴィタリック・ブテリン(Vitalik Buterin)氏がSoulbound トークン(SBT)に関する論文を発表した。

“Soulbound”の概念は、世界的に有名なオンラインMMORPG「World of Warcraft」に出現している。ゲーム中で獲得できる多くの高級アイテムは全て“Soulbound”であり、これらのアイテムは一旦拾われれば、誰かに贈ったり、売ったりすることが不可能となる。

SBT は分散型社会(DeSoc)やWeb3を形作る基礎的なコンポーネントだと言われている。譲渡不可能なトークンであるSBT は、非Web3 社会における履歴書やカルテのようなもので、Web3 ネットワーク上の社会関係を構成する「約束」「証明」「所属」といった要素を体現するものとなっている。

SBT を活用し、実証可能な評価システムを開発することで、担保不足の借入の問題を解決することができる。投票を行うSouls とSBT 保持の相関性を検証することは、DAO におけるシビル攻撃対策になる。さらにSBT は、ソーシャルウォレットの回復、エアドロップの仕組みの最適化、GameFi におけるランキング、戦績、スペシャルスキルの紐付けなどのシーンでも活躍する。

CGV は、SBT の提唱によって、金融システム(DeFi)だけでなく、現実の社会構造(家庭、学校、団体、会社など)もWeb3の中へ溶け込み、より豊かなWeb3 世界をユーザーに提供できるようになると考えている。

2. ゼロ知識証明(Zero-Knowledge Proof)

シーンD:データ分析会社は、ユーザーのプライバシーを守るという大義の下、一つ一つのデータとアドレスを直接見ることなく、どのようにしてデータ分析の結論を導き出すことができるのだろうか。

シーンE:DeFi ユーザーは、自分の不動産取引額を他人に見られたくない、あるいは追跡されたくない場合、どうすればいいのだろうか。

ゼロ知識証明(Zero Knowledge Proof, ZKP)とは、証明者が、その陳述が有効であるという情報以外を伝えないという状況下で、検証者にある主張が正しい、あるいは真であると納得させる手法のことである。現在、ゼロ知識証明システムをコンピュータプログラミング言語に翻訳する技術として、zk-SNARKとzk-STARKの2つが最も広く使われている。

2021年、ヴィタリックは一つの文章の中で次のように述べている:Perhaps the most powerful cryptographic technology to come out of the last decade is general purpose succinct zero knowledge proofs, usually called zk-SNARKs.(この10年間で最も強力な暗号は、普遍的で簡潔なゼロ知識証明であるzk-SNARKs でしょう。)

プライバシーはゼロ知識証明の主なユースケースの一つであり、特にトランザクション・プライバシーとデータ・プライバシーに分けられる。

これまで多くの人が疑問に思ってきたに違いない。「プライバシーという問題はなぜ掛け声ばかり大きく、実行が伴わないのだろう」と。ユーザー数や使用量も多くなく、プライバシーを偽の命題と考える人さえ多い。Web3 時代、我々はDeFi やNFT、GameFi、SocialFi などのアプリケーションレイヤーの爆発的増加を目の当たりにした。オンチェーンの活動も多くなり、単純な匿名振替では、人々のプライバシーに対するニーズに応えられなくなってきている。

何らかの未使用の資産の所有権を証明する必要があるが、その資産がどこに行ったのか、その出所をすべて明らかにしたくないという取引において、ZKP は振込先や金額など取引の透明化に伴う情報漏えいに対応することができる。これは、通貨決済、ヘッジファンド、取引所、P2Pなどの金融アプリケーションにとって非常に重要なことである。

この点、Manta Network、Aleo,NYM などのプロジェクトは注目に値する。

データ保護の観点からは、多くのプロジェクトがTEE やMPC などの方法を用いてID 情報や医療データなどのデータ・プライバシー(ブロックチェーン混合アーキテクチャ)の保護を試みている。

ユーザーデータの保護と暗号資産の利用拡大の必要性が高まる中、著名な投資家であるNaval Ravikant氏の「クリプト産業の避けることができないエンドポイントは、最大限の分散化とプライバシーである」という予測は、徐々に現実のものとなっていくかもしれない。

3. モジュール化

シーンF:ETH Rollup に基づくL2には現在、Arbitrum、Optimism、Starkware、Zk-sync、Polygon、Aztec、Boba、Metisがあり、将来的には10〜20のRollupが陸続と出現し、多くのL2間で流動性の分断が強くなる可能性がある。

シーンG:既存のDeFiオプション取引が可能な流通市場はまだ確立されておらず、指値注文の取引所が実現し、取引の最小セグメントサイズが縮小されれば、(取引コストの低下により)流動性のあるDeFi オプションの流通市場が実現する可能性がある。

シーンH:最も人気のあるイーサリアムL2 スケーリングソリューションのArbitrum は、キャンペーン活動「オデッセイ(Odyssey)」の期間中にチェーンへの負荷が大きくなって通常よりガス代が上がってしまい、イベントの停止を発表した。高騰するガス代を抑えてユーザー体験を向上させることを主なミッションに掲げるArbitrumのイベントでこうしたハプニングが発生したのは皮肉である。

業界では一般的に、単一のパブリックチェーンでは、セキュリティ、スケーラビリティ、分散化の均衡をとるのが難しいという「トリレンマ」の問題があると考えられている。モジュール化は本質的に、スケーリングソリューションとして着想を得たものであり、トリレンマという難題の解決を目指すものである。

モジュール型パブリックチェーンは、技術、アプリケーション、ルール、標準をモジュール化したパブリックチェーンで、各モジュールは ブロックチェーンであり、それらは異なる機能(実行レイヤー、コンセンサスセキュリティレイヤー、データ可用性レイヤー、DEX アプリケーションチェーン、ステーブルコインアプリケーションチェーン、NFT アプリケーションチェーン、デリバティブアプリケーションチェーンなど)を担当し、異なるプロジェクト開発者が個々のニーズに合わせてソリューションを容易にマッチングできるようにする。

例えば、取引は高速なRollupで実行され、決済はセキュアな決済レイヤーが担当し、低コストで大容量のデータには可用性レイヤーが使用されるといった具合である。

実は、モジュール型パブリックチェーンは新しいコンセプトではなく、イーサリアムL2 ソリューションの成熟度が高まるにつれて、徐々に業界の注目を集めるようになったものだ。

現状では、イーサリアムのL2 ソリューションは万能ではなく、OptimismやArbitrumのネットワークで次々と大きな問題が発生しているのは、L2がまだ初期段階であり、今後ユーザーが入ってくれば、様々なバグの発生が常態化する可能性があることを反映していると言える。

イーサリアムに代表される第一世代のスマートコントラクトプラットフォームで、データの保存からチューリング完全な計算の完了までを行おうとすると、これは任重くして道遠しと言わざるを得ない。将来的には、スタックをデータの可用性と一貫性、ブロックの検証と構築、トランザクションの順序付けとブロックの提案、多目的または指向性計算などに分解して考えることになるだろう。

Celestia、Assembly などのプロジェクトはこの分野で一定の成果を挙げている。

我々は、金融のレゴともいえるDeFi からモジュール型パブリックチェーンまで、ブロックチェーン技術の組み合わせ可能性が、クリプトの世界をより色鮮やかなものにすると確信している。

4. ハイパーオートメーション(Hyperautomation)

シーンI:Uniswapが発表したV3はLPにさらに精巧な操作空間を提供したが、取引手数料を稼ぎたいLP farmerも、トークンの流動性を高めたいプロジェクトチームも、過剰流動性に悩まされることが多い。

シーンJ:レンディングを利用するユーザーにとっては、市場が激変したときにプラットフォームによって清算されるのは避けたいところだ。もし、担保と負債の比率を設定できるのであれば、ユーザーが設定した閾値を下回ったら、プラットフォームが担保の一部を売却して負債を返済し、ユーザーにできるだけ多くの担保を残してほしいと願うだろう。

シーンK:GameFi のゲームでは、プレイヤーはトランザクションの作成と実行の両方でガス代を支払う必要がある。トークンの残高が十分でない場合や、ガス代の急騰により取引が滞った場合、プレイヤーからゲームに残るという選択肢は消え、結果としてユーザーの直帰率が高くなる。

従来の金融サービス業界は、顧客、買い手、ディーラー、規制当局、その他の関係者をつなぐ複雑なプロセスに満ちており、しばしば手作業に大きく依存するプロセス管理の問題が発生するため、シームレスな顧客体験を実現するためのオートメーションの重要性が高まっている。

「ハイパーオートメーション」はすでに、金融業界の生産性を向上させる有効なツールとして認識されている。具体的には、機械学習、プロセスマイニング、API 統合、インテリジェントワークフローオーケストレーションを効果的に組み合わせて、顧客に対するサービス提供を自動化することだ。

この際に中核となるのは、ビジネスプロセス自動化ツールと人工知能技術である。

Web3 の世界、特にDeFi 領域では、利益の定期的な再投資、定期的な給与支払い、流動性のリバランスなど、定期的あるいは特定の条件によってトリガーされる必要がある機能が数多く存在する。これらの行為を全て自動化し、プロトコルの効率と使用体験を向上させようとするのがプロジェクトチームの目的である。

具体的には、収益の自動再投資を行うステーブルコインプロトコル、裁定取引を行うアグリゲーションプロトコル、ステーキング報酬を分配するNFT シャードプロトコル、DAO メンバーの給与を支払う資金管理プロトコルなどである。

上記のようなニーズに基づき、スマートコントラクトを実行するボットプログラム全体をプロジェクトオーナーが自前で構築・運用・メンテナンスするとなると、大量の時間とコストがかかってしまう。 DeFiの開発者はWeb3 のDevOps をアウトソースすることができれば、自らのコアサービス構築に集中することができる。

したがって、このことがオートメーションサービスプロバイダー(Gelato、Chainlink、KP3R など)に大きな市場空間を与えているのである。

例えば、Gelato Relayは、Web3アプリケーションやインフラの開発者がシンプルなAPIを使用して、ユーザーやプロトコルに代わって、迅速かつコスト効率よく、信頼性の高い形で任意のトランザクションをマイニングできるように支援する。また、ガス代無料化などのユースケースに対応することで、複数のネットワークを切り替える必要がある、取引が滞るなどの一般的なユーザー体験の問題を解決している。

長期的に、Web 3の世界のスマートコントラクトがWeb 2の世界で起きている特定のシナリオに対して、安全かつ迅速にリアルタイムで反応し、現実世界とWeb 2 API やWeb 3のスマートコントラクトとの間に橋を架けることができれば、スーパーオートメーションの展望はより開けるだろうとCGV は考えている。

5. 外部性市場(External Market)

シーンL:Web3やNFTの流行によって、多くの人がクリプト市場に熱い視線を送るようになったが、一般的にはクリプト市場に対して十分な知識がなく、ウォレットの登録やチェーン上での取引などの操作の敷居の高さは依然として存在している。

シーンM:パブリックチェーンやDeFi プロトコルの開発企業の中には、1日に数百人あるいは、数十人のアクティブユーザーを前にして、新規顧客の拡大に苦慮しているところもある。

シーンN:既存のメーカーやインターネット企業の中には、NFT 技術を自社のビジネスと組み合わせて新しいビジネスモデルを構築したいと考えるところもある。同時に、多くのクリプト系ネイティブNFT エコシステムは、限られたクリプトユーザーを取り巻いてパイの奪い合いをしている。

両者のニーズをうまく統一することはできないか。経済学では、私的な経済行為が社会福祉に及ぼす影響を外部性と呼ぶ。

CGV リサーチチームは、クリプト業界の歴史を振り返り、すべての不安定な強気相場は、特定の外部性市場の崩壊と密接に関連していることを発見した。

2018 年以前は、マイナー・マイニング市場、デジタル通貨取引・交換市場がクリプト業界のメインテーマだった。2018 年から2020 年にかけては、DeFi の台頭により、流動性供給者、ステーキング、保険市場が本格化した。そして、2021 年以降は、X-to-earn 市場、Guild市場、NFT creation 市場が外部性市場を作るための最高の試験場になっている。

例えばStepN は、健康のために走る習慣のある人々をターゲットに、これまでクリプトの世界に触れることのなかった何十万、何百万という人々が独自の暗号資産ウォレットを持つことを実現し、DeFi の基本操作を普及させた。Axie は単なる対戦ゲームだが、盛んなギルド経済を生み出し、一部のギルドは東南アジアのインクルーシブファイナンスサービス施設になるまでに発展している。

BAYC は巨大な外部性を持ち、NFT で富裕層の投資家を多く集めている。

Web3 の観点から見ると、トークンの流動性は非常に高く、高いオープン性とコンポーザビリティによって、Web3 の製品やプロトコルは、市場に予想外の外部性を生み出すことができる。

次のサイクルを見据えると、パブリックチェーン、NFT、DeFi は、市場に新しい外部性の波を起こす最初のキーエリアになりそうだ。

例えば、かつてパブリックチェーンSolana に依存していたStepN は、Solana 上で最大のNFT 取引市場となり、最も取引量の多いDEX となったことで、数十万人の新規ユーザーをSolana エコシステムに呼び込み、結果としてパブリックチェーンの競争力を「養う」ことに成功した。今後、X to Earn 2.0 の分野では、さらに多くの「StepN」が登場し、さまざまなパブリックチェーンのエコシステムをサポートすることで、パブリックチェーンの競争力を左右する日が来るかもしれない。

さらに、NFTは単なる見せびらかしや名刺のためのPFPだけに使われるものではない。ほとんどのNFTは人々に帰属意識を与える特定のサブカルチャーやmeme(ミーム)を表現しており、今後NFTが実現できることは、パーミッション・フリーのコミュニティという目標に到達することである。

また、NFTは実体経済とクリプト経済をつなぐ最高のツールになり得る。この点は、現在のNFTエコシステムでは見落とされがちだろう。

実体経済では、多くの製品が異なるペルソナを設定しているが、製品や企業間でデータの相互運用ができず、A社のユーザーとB社のユーザーが高い確率で重複していることがある。NFTツールによって、企業はよりよくターゲットユーザーを設定でき、ユーザーはより簡単に自分が望むものを手に入れられるようになるなど、お互いのシグナルを交換するプロセスが効率化される。

このことが必然的にクリプト業界の市場に新たな外部性をもたらすことになる。

例えば、複数の事業者がユーザーのウォレットの履歴をもとに独自の割引を行うことができるようになる。これは、従来の会員カードでは不可能なことである。BMWの特定のモデルのオーナーがNFT を利用して、LV やApple などの製品、あるいは不動産物件の割引の恩恵を、別のブランドオーナーから認可されることなく受けられるとしたら、どんなに素晴らしいことだろうか。

同様に、Cefi とDeFi にとっても、外部資本へのアクセスをより多く集めることができれば、金融市場においてより多くの発言力を持つことができるようになる。取引プラットフォームのFTX は、設立以来、コンプライアンスに向けた取り組みを続け、 成果を上げてきた。SBF(サム・バンクマン・フリード)は、コンプライアンスによって短期的には自社の成長が鈍化するものの、長期的には持続可能でより安定した事業拡大が可能になるとしている。FTX がコンプライアンスに力を入れるのは、実は外部性市場の発展を重要視しているからなのだ。

6. X to Earn 2.0

シーンO:Axie Inifity からStepN まで、X to Earn モデルは「デス・スパイラル」の呪いにかかっているようだ。旧製品の「第二の成長曲線」はいつになるのか?持続可能なX to Earnモデルを作ることは可能なのか?

シーンP:Play to Earn,Move to Earn,Bike to Earn,Learn to Earn,Drive to Earn,Sleep to Earn,Eat to Earn,Read to Earn,Write to Earn,Code to Earn,Create to Earn,Sing to Earn,Meditate to Earn……どのタイプのX に最も将来性があるだろうか。

X to Earn の本質は、Web3 の新しい成長パラダイムであり、X をプロジェクトの根幹とし、経済モデルEarn はX のサービスを行うために設計されている。

X to Earn 市場というレッドオーシャンにおけるまばゆいばかりの争いの後、弱気相場の影響が重なり、この争いから抜け出たプロジェクトはごくわずかだと思われた。我々はこの段階をひとまず、X to Earn 1.0 と呼ぶことにしよう。間も無く訪れるX to Earn 2.0 で、我々は市場の変化を目の当たりにすることになる。

X to Earn モデルが普及したからといって、何でもかんでも「X to Earn」にすればいいというわけではない。具体的なシナリオを正しく選択することは、X to Earn が成功するための第一条件である。

CGV のリサーチチームは、Mtyl によるX の選択シナリオに賛同している。適切なX は、次の2点を同時に満たす必要がある。①労働の成果を数値化できる。明確な数値化が困難な労働成果は、経済モデルの設計に大きな困難をもたらす可能性がある。②一般大衆にとってポジティブな価値がある。ユーザーに無形の価値を提供することは、収益感応度を下げるとともに、新規ユーザーの獲得を容易にする。特にスポーツ、ゲーム、学習、読書の4 つのケースが好まれている。この中で、iJump、ATP.Club などのプロジェクトは長期的に注目するに値するだろう。

経済モデルについては、ダブルトークンの仕組みであれ、高額報酬であれ、その核心は、経済システム全体の流入と流出をコントロールし、速すぎず遅すぎず、プロセスの中でリズムをつかみ、調整しながら発展させることである。

また、ネットワーク効果による参入障壁の構築や、無形の価値に注目するようユーザーを教育・誘導することも、ビジネスモデルの進化に向けた重要な方向性だ。

もちろん、X to Earn の日々の運営も非常に重要で、コミュニティのトラフィック、新規ユーザー獲得、課金、ユーザーのコンバージョン率などのバランスを総合的にとることは、X to Earn 1.0 であれ、2.0 であれ、同様に取り組むべき課題だ。

7. NFTFi

シーンQ:NFT の投資リターンの大半は、依然として安く買って高く売ることに由来しており、投資家はしばしば、儲け損ないや資産のミスプライスを恐れて市場参入や市場退出を躊躇し、取引量や頻度の増加につながらない。

シーンR:NFT は丸ごとしか購入できず、希少性もそれぞれ異なるために、NFT ごとに価値が異なり、マーケットメーカーによる相場形成が困難であり、取引環境を悪化させる。

シーンS:コレクターや投資家が違えば、同じNFT でも価格が異なり、価格設定が曖昧なため、取引における買い手と売り手の合意形成が難しくなり、結果として流動性や資本利用率の不足が生じる。

プロフィール画像/アイコン(PFP)やデジタルアートワークなどNFT の活用が活発化し、OpenSea、LooksRare などのNFT マーケットプレイスにおける取引量が記録的なものになっていることが結論づけるのは、NFT には価値があり、NFT は新しい金融資産クラスであるということである。

理論的には、どんな金融資産も証券化することが可能である。つまり、取引可能で交換可能な貨幣価値をもつプロジェクトになりうるということである。

しかし、NFT 金融の世界では、信頼性が高い評価システムや即時流動性モデルなどの問題がまだ解決されておらず、NFT の金融化への道筋はまだ緒に就いたばかりである。

貸出市場の規模を例にとると、伝統的な金融市場では、40兆米ドルのハードアセット(抵当貸付や不動産部門など)向け信用貸付市場における浸透度は50%以上であり、2 兆米ドルの美術品・収集品市場における浸透度は10%程度であった。一方、2022年5月のNFT取引額は30億米ドルで、楽観的に見積もるとNFT 信用貸付市場の浸透度は1〜3%台に上る(CGV 統計)。

公正でタイムリーな価格設定は、NFT 金融市場の発展の第一歩である。しかし、市場のボラティリティが高く、取引量が極端に変動し、NFT の特性が多様であることから、NFT の評価や査定は非常に困難かつ複雑なものとなっている。オンチェーンデータの検索に基づく予測マシン(Upshot、NFTBank など)や、人間による評価プロジェクト(Abacus など)は、注目に値するだろう。

また、低リスクで、かつ拡張性があり、信頼性の高い価格評価メカニズムの欠如は、NFT 信用貸付市場の発展に深刻な制約をもたらしている。結果、NFT を担保にしたローンの需要が貸付資本の供給を上回り、そのニーズを満たせない結果となっている。 もし、レンディング市場においてCryptoPunks、BAYC、MAYC、CloneX などのブルーチップNFT 保有者だけをサービスの対象にしていたら、NFT 金融は砂上の楼閣となるだろう。

しかし、P2P モデルのNFTfi、Arcade や、ピアツープールモデルのBendDAO、そしてCedarの革新的なビジネスモデル「NFT buy now, pay later」などは、それぞれ独自の道を歩んでいる。

特に重要なのは、NFT を断片的で代替可能なトークンに分割しても、流動性の問題は効果的に解決されないということだ。実用性と収益の増加がなければ、それは本質的に流動性の低いNFT を流動性の低いERC-20 トークンに変えるだけである。NFT を複数の人が共有することで、資産ガバナンスにも新たな難しさが生まれる。

このほか、NFT 技術が幅広い業界で利用されていくにつれ、現在も一般市場と専用市場があるように、今後は医療情報や保険契約など特定のNFT カテゴリーに特化した金融商品が出現し、それぞれの業界に属するNFT 金融のインフラが出来上がっていくだろう。

8. 仮想不動産(Virtual Real Estate)

シーンT:ソーシャルネットワーク、ゲーム、NFT 販売、会議参加、バーチャルコンサートなど、ますます増えているメタバースプロジェクトはどれをとっても格好良さそうだが、具体的なシナリオやゲームプレイは、誰によって設計、開発、運用、メンテナンスされるのだろうか。

シーンU:メタバースにおける仮想不動産の一部または全部を所有することには、地価が上昇するのをじっと待つ以外にどんな価値があるのだろうか。資金が必要な場合、市場から借りることができるのだろうか。

メタバースはその誕生以来、未来のデジタルワールドを構築するための重要な方法と見なされてきた。人々は、現実世界のあらゆるものがメタバースという仮想世界で再現され、さらには時空を超えた独自の体験ができる未来を想像している。

仮想不動産は、メタバース経済システムの中で最初に価値を見出された分野であり、「メタバース資産の要」とも言われている。仮想不動産分野の価値は、2022 年から2028 年にかけて年率31.2%で成長すると推定するデータもある。

仮想不動産は単なるデジタルデータではなく、バーチャルリアリティプラットフォームの中にあるプログラム可能な空間だ。あなたが仮想不動産を所有しているとする。するとそこではイベントを開催して賃料を徴収したり、バナーや広告を販売して広告収入を得たり、各種ゲームを開催して手数料を得たり、早期参入者はメタバースで取引される初期の資産にアクセスできたり、最新の資産を優先的に購入できたりと、様々なことが可能になるのである。

したがって、仮想不動産の開発事業をベースに、地権者やアーティスト、事業主、各種ユーザーなどに対して、より没入感のあるリアルタイムで多様なエンターテイメント体験を提供するビジネスモデルの構築と革新が、仮想不動産の成長ポイントになる。

CGV では、今後、仮想不動産をめぐるDAO やギルドなどの新しい形態の組織や、仮想不動産の流通・運営・取引プラットフォームなどの新しいビジネスが大きな市場ニーズとなる可能性があると予測している。

メタバースプロジェクトのMetaEstate を例にとると、優れた建物を建設して有名IP を導入し、利用シーン開発やマーケティングを活発に行い、仮想不動産運営、ファンド資産化、ビジネスのグローバル化、EstateFi などの業務を幅広く展開し、メタバースの仮想不動産エコシステムのクローズドループを形成している。

9. クリプトモバイルターミナル(Crypto Mobile Terminal)

シーンV:Web3 のクリプト系DAPP の多くはPC 端末で展開され、Web 3 ウォレット「Metamask」もPC 端末で利用した方が使い勝手が良い。携帯電話でNFT を操作する場合、操作性が非常に悪くなる。

シーンW:ハードウォレットが認知されつつある。ハードウォレットの安全性は高いが、使い方が少し面倒で、すべてが携帯電話に統合された世界では、ハードウェアウォレットを持ち歩くのは少し面倒な場合もある。

モバイルインターネットがユーザーの時間の大半を占めている今、PC の前に座らなければならないことはほとんどない。しかし、クリプトユーザーはそうせざるを得ないことが多い。

客観的に見て、多くのクリプト、分散型金融、NFT アプリケーションは、デスクトップよりもモバイルデバイスの方が制限されたり、煩雑なユーザーインターフェースを採用していたりする。ネイティブのモバイルハードウェアやシステムを基盤とすることで、多くの問題が解決される。

クリプト世界への入り口と言われるウォレットについて、ハードウェア的ニーズも徐々に喚起されていくだろう。携帯電話に内蔵されたコールドウォレットのセキュリティは、ハードウォレットに及ぶべくもないという批判が多いかもしれない。しかし、暗号通貨取引が普及し、資産保有が一定水準に達するか、あるいは流動性が大量に発生すれば、安全なストレージハードウェアへの需要は徐々に薄まっていくかもしれない。これは、中国工商銀行がリリースしたU 盾(USBKey)が、銀行アプリが大量に普及するにつれて歴史の表舞台から姿を消したことからもわかるだろう。

今日、クリプト系プロジェクトや従来の携帯電話メーカーによるクリプト携帯という新しい試みが見られる。2022 年6 月23 日、Solana Labs は、Solana Mobile Stack(モバイルウォレットアダプタ、シード庫、Solana Pay 搭載)を組み込んだ独自のスマートフォンブランド「Saga」を開発中だと発表した。値段は約1000 ドルである。2023 年初頭のリリースを予定している。また、29 日にはHTC がメタバース参入のためのViverse App、仮想アバターを作成するVive Avatar、仮想資産を管理するVive Wallet などを内蔵したメタバース携帯を発表した。

クリプト系のモバイルデバイスの登場は、暗号通貨アプリをよりモバイルフレンドリーにするという目的だけではなく、より大きな未来を見据えて開発されている可能性があるとCGV リサーチチームは分析している。

もし、Solana の携帯電話がモバイルキャリアと共同で正式に発売され、SOL を積み立てると無料で電話が使えたり、通話料が割引になるなどのマーケティング活動が行われたとしたら、これはある意味で、Sola エコシステムの新しい章が開かれたと言えるのではないだろうか。

10. クリプトETF(Crypto ETF)

シーンX:暗号通貨の乱立と高い取引コストという現状のもと、クリプト業界の初心者には、よりシンプルなチャネルと、安全かつ便利に投資ニーズを満たせるユーザーフレンドリーな商品が必要である。

シーンY:将来の成長が見込まれる1 つまたは複数の分野について、プロの投資家は好みのETF/ポートフォリオを選択し、スタイル、業界、クロスマーケット、アセットクラスによってポートフォリオをパーソナライズして投資リスクのバランスを取りたいと考えている。

シーンZ:100 万人以上のフォロワーを持つKOL として、あるいは投資型DAO として、特注の流動性プールに基づいて市場の主要トークンを選択し、独自のDeFi デリバティブ資産(ETF/ポートフォリオ)を発行・管理し、収益を上げたい。

ETF は新しい用語ではないが、よく耳にするのは「あの会社がまたビットコインETF をSEC に申請した」という話である。しかし、現在のところ、SEC はビットコインETF の申請の承認を延期するか、パブリックコメントを繰り返すのみである。

ETF(Exchange Traded Fund)とは、取引所で取引されるオープンエンド型のインデックスファンドで、一般に上場投資信託とも呼ばれている。2008 年の国際金融危機以降、ETFは投資分野で最も人気のある投資ツールとなった。 Wind のデータによると、2021 年末には、米国ETF の総規模(7 兆1900 億米ドル)は、米国株式市場規模(68 兆9000 億米ドル)の約10%を占めるようになっている。

ビットコインにアクセスする簡単で便利な方法であるビットコインETF は、投資家が暗号通貨を取引する比較的複雑なプロセスや、暗号資産が送信や保管の面で直面する可能性のあるリスクを回避できるようにすることで、購入や取引の需要をより多く創出することが可能だ。そのため、暗号通貨ETF の承認は、暗号通貨がコンプライアンスに向けて動き出し、より伝統的な投資家を惹きつける重要な指標となるものである。

2021 年10 月19 日、ビットコイン先物の価格に連動する初のETF「プロシェアーズ・ビットコイン・ストラテジーETF(ProShares Bitcoin Strategy、ティッカーシンボル:BITO」が米ニューヨーク証券取引所に上場した。ビットコイン先物の価格を追跡するものだが、暗号通貨が従来の金融規制当局に受け入れられる上で画期的な一歩だったと言える。規制対応を進める中で、近い将来、ビットコイン現物ETF の上場が承認されるというニュースが聞けるかもしれない。

従来の金融の世界とつながっているビットコインETF やイーサリアムETF 以外にも、クリプト系ネイティブETF が新たなブルーオーシャン市場として期待されている。

投資家は、様々な暗号プロトコルの複雑さ、各トークンの経済性、過去のパフォーマンスについて知る必要はない。単一のETF に投資するだけで、多元化された暗号資産のポートフォリオが構築できるのだ。

今日、ますます多くの取引所がレバレッジドETF をクリプト金融デリバティブに取り込み始めており、企業や投資家の便利で使いやすく安全なポートフォリオ/ETF 取引プラットフォーム(DeSyn Protocol、Phuture など)に対する期待は高まるばかりである。

また、ビットコイン現物ETF が採用され、暗号資産のネイティブETF 市場が成熟した暁には、従来の金融分野におけるブラックロックのiSahres のような暗号資産ETF マネージャー(財務顧問)が、取引プラットフォーム、ETF 発行管理プラットフォーム、投資機関、DAO、KOL の新たな競合となり、「強いものが勝ち続ける」という様相を呈していくだろう。

この特殊な世界、時間軸において、クリプト業界という特殊な分野には多くの不確実性と散漫なノイズが存在しているため、次の新しい強気相場に向けた物語を発掘することは確かに困難である。

しかし、歴史はしばしば、前進のためのパスワードは思いもよらぬところにあり、そしてそのチャンスは本気の人にしか与えられないことを教えてくれる。

願わくば、我々全員が暗号資産の新たな物語の預言者、語り手、目撃者になる幸運に恵まれ、クリプト市場の新しい始まりを共に迎えることができるように。

注意:本稿はCGV のレポートであり、何らかの投資活動を推奨するものではありません。

Cryptogram Venture (CGV)について:Cryptogram Venture (CGV)は日本に拠点を置く、クリプトおよびWeb3 業界に特化したリサーチ・投資会社です。これまでFTX、Republic、CasperLabs、AlchemyPay、The Graph、Bitkeep、Pocket、Powerpool、日本政府の監督下で発行されている日本円ステーブルコインJPYW などのプロジェクトのアーリーステージへの投資を検討。また、CGV FoF はHuobi venture、Rocktree capital、Kirin fund などのファンドのLP であり、現在、シンガポール、カナダ、中国などの地域に支社があります。