有史以来、重要な装飾品や貨幣の代わりとして用いられてきた金(ゴールド)は、それ自体が価値をもつと考えられ、米ドルや債権よりも価値保存効果が高く、リスクヘッジに用いられる「安全資産(代替資産)」として知られています。近年の経済情勢の不安定化の影響を受け、金市場に資金が流入する流れが起きています。

今後の分散投資先などを検討するにあたって、主要な金融商品と大きく性質の異なるゴールドは、株式や債券とは別に加えておくことで資産の安定性をより強固にできるでしょう。そこで本記事では、仮想通貨投資家が金融投資家になるために知っておくべきゴールドの特徴を分かりやすく解説します。

- 目次

1. コモディティとしての金(ゴールド)とは

まず初めに、コモディティ投資・ゴールドについての概要をご紹介します。

1-1. コモディティ投資とは

コモディティ(Commodity)とは「商品」のこと。すなわちコモディティ投資とは、金・銀といった貴金属や原油などのエネルギー、コーヒー豆などの農作物から家畜まで、実物資産やその銘柄に投資を行うことを意味します。

コモディティは実物を取引して投資することも可能な場合がありますが、通常は商品先物市場や、投資信託・ETF銘柄の取引を通じて投資する場合が多いです。

一般的なコモディティ投資の特徴としては、主要な金融商品の値動きと相関性が低いため分散投資になります。また、インフレによって物価が値上がりすると実物の価値が相対的に高くなるため、インフレに強いという長所も。

逆に、価格変動要因が一般と異なるため値動きが予測しづらい点、配当金や利息のようなインカムゲインの仕組みがない点は短所として挙げられます。

1-2. 金融商品としてのゴールドの歴史

ゴールドは、そんなコモディティの一種。ゴールドが発見されたのは7000年以上前という説もあり、その希少性・安定性から古来より特別視されてきた貴金属です。

時には宗教的な象徴として、時には富や権力を象徴する装飾品として扱われ、徐々に金融商品として普及していったと考えられています。

金融史で、ゴールドに関して特筆すべきは「金本位制」の誕生と崩壊でしょう。

その国の通貨の価値を金重量を基準に固定価格で定める仕組み「金本位制」は、1800年代にイギリスで発祥し、その後に為替相場におけるスタンダードな仕組みとなりました。

しかし1971年、当時のニクソン米大統領による金とドルの交換停止措置発動が契機となって金本位制は崩壊。これにより米ドルの信用は地に落ち、価値が急激に下落します。それに伴って主要国のほとんどがなし崩し的に固定相場制から変動相場制に移行せざるを得なくなりました。

このように為替に深く関わってきた歴史から、ゴールドはコモディティでありながら通貨としての特性も持つ、数ある金融商品の中でも特異な存在です。

2. 投資対象としての金(ゴールド)の特徴

次に、投資対象としてのゴールドが持つ特徴について、さらに詳しくご紹介します。

2-1. ボラティリティから見たゴールドの位置づけ

まず、他の金融資産と比較しつつ、ゴールドの資産としての位置づけを確認しましょう。

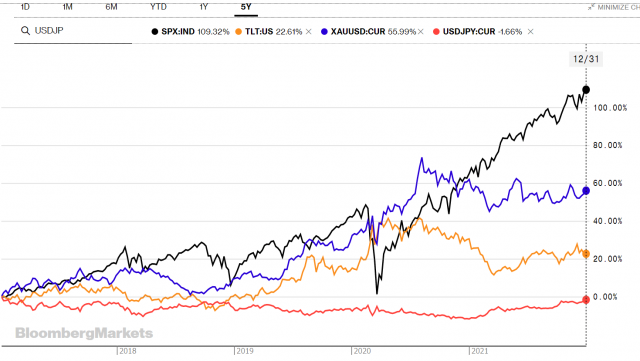

S&P500米国株価指数(SPX:IND・黒)、ゴールド(XAUUSD:CUR・青)、米国債券ETFのTLT(TLT:US・オレンジ)、ドル円(USDJPY:CUR・赤)のボラティリティを比較したグラフがこちらです。

このようにゴールドにおいては、米国株価ほど大きな変動は見られないものの、米国債の動きにやや類似し、ドル円と比較するとはるかに激しく変動していることが分かります。

ゴールドのボラティリティは為替など一部の金融資産より高く、株式などと比べると低いことが特徴です。

2-2. 「デジタルゴールド」ビットコイン(BTC)と金(ゴールド)の共通点

また、ゴールドは仮想通貨と多くの共通点を持つ金融商品です。特にビットコイン(BTC)は「デジタル・ゴールド」と呼ばれることもあり、ゴールドと類似した属性を持つことでも知られています。

具体的には、次のような共通点があります。

こういった恒久性・希少性・匿名性ゆえ、最大発行上限2100万枚と有限のビットコインは、ゴールドと同様に価値の保全に適した安全資産「デジタル・ゴールド」となりうるポテンシャルを秘めているとされます。

実際、大手ヘッジファンド業界のパイオニアであるPaul Tudor Jones氏も、ビットコインとゴールドの親和性に言及。「現在のビットコインは、第1次オイルショックに伴う高インフレに見舞われて高騰した70年代のゴールドを彷彿とさせる」としました。

関連:S&Pダウ・ジョーンズが分析、ビットコインとゴールドの共通点と違い

2-3. 21年末までのゴールドの価格動向

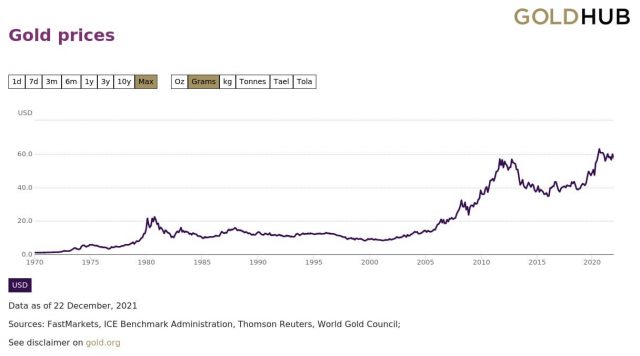

21年12月23日時点でゴールドは1gで約58ドルと、過去20年前から比較すると約5倍に値上がりしています。

特に20年7月には9年ぶりの史上最高値を更新しましたが、その後も同年8月には1オンス=2000ドルを突破するなど高騰を続けています。

その背景にあるのは、新型コロナ感染拡大に伴う世界経済の停滞・市場の先行き不透明感や、米中対立の激化などの要因です。ゴールドはリスク資産が売られると値下がりし、安全資産へシフトする流れが生まれると値上がりする傾向にあります。

関連:金(XAU/USD)高騰、ゴールド相場は過去最高2000ドル突破

実際に過去の値動きを見ても、2008年のリーマンショック、2011年のリビア情勢緊迫や福島の原発事故など世界経済を揺るがす有事が起きた際に高騰しています。

3. 金(ゴールド)を投資先に加えるメリット

続いて、仮想通貨の投資家がゴールドをポートフォリオに加えるメリットをご紹介します。

3-1. ゴールドのリスクヘッジ機能

ゴールドは、先行きが不透明な市場においては必須と言ってもいいほど高いリスクヘッジ機能を提供。主要な投資リスク全てを和らげる効果があります。

| 主要な投資リスク | 金(ゴールド)のリスクヘッジ機能 |

|---|---|

| ①分散リスク | 株式・債券など主要な金融商品との相関性が低い |

| ②テールリスク | 非常時においても他主要資産との相関性が低い |

| ③信用リスク | 信用リスクはほぼゼロ |

| ④インフレリスク | 実物資産でありインフレに強い |

| ⑤通貨リスク | 主要通貨と逆相関/相関なし |

| ⑥流動性リスク | 非常時においても流動性が高いまま |

特に、米株価とゴールドは逆相関の関係にあることで有名です。次のように金価格(XAU/USD・青)とS&P500(米株価指数・オレンジ)の値動きを比較すると、片方が上昇するともう片方が下落する明確な傾向が確認できます。

株価のほか、債券や不動産価格ともほぼ相関がないため平常時には高いリスク分散効果を発揮します。非常時にも、想定外の暴落が起きるテールリスクを低減する効果が期待できるでしょう。

また、世界経済における不確実性は高まるばかりで、現在流通されている通貨の価値はいつ下落しても不思議ではありません。ゴールドは、基準通貨であるドル指数とは逆相関の関係にあり、ドルの信用が下がると金価格は上昇する傾向にあります。

各国政府を発行体とせず、実物資産としてどの時代でも価値を維持してきたため信用リスクがゼロに近く、財産保全の目的にはこれ以上なく適している商品です。

関連:仮想通貨(ビットコイン)相場の安定した稼ぎ方|複数の取引所を開くメリットと分散投資のすすめ

3-3. 仮想通貨投資家がゴールドに投資するメリット

また、ボラティリティの大きな仮想通貨に投資するからこそ、安全資産としてのゴールドをポートフォリオに入れておくメリットは大きいでしょう。

仮想通貨とゴールドに共通点が多いことはご紹介した通りですが、その一方で両者は対極に位置する金融資産でもあります。

仮想通貨の歴史は10年超と非常に浅いですがゴールドには数千年の歴史があり、ボラティリティの差も歴然です。また、ゴールドの価値は「実物が価値を持つこと」が源泉ですが、仮想通貨はすべてがデジタルデータとして完結します。

それゆえ仮想通貨とゴールドの両方に投資することで、仮想通貨のリスクを抑えつつ、ゴールドよりも大きな利益を狙えるポートフォリオ構築が図れるでしょう。

関連:デフレでもゴールドや仮想通貨ビットコインが魅力的な理由|コロナの経済影響にも物議

4. 金(ゴールド)の価格決定要因とは

では、ゴールドの価格はどのように決定するのでしょうか。ゴールドの相場に影響を与える、主要な価格決定要因について考察します。

4-1. 短期的な価格決定要因

短期的に、ゴールドは次の3要因に大きな影響を受けます。

まず、ゴールドの価値は各国の金利環境によって変化しやすい金融商品です。

低金利、もしくはマイナス金利の環境下では預金・国債などを保有するメリットが少なくなるため、相対的にゴールドの魅力が上がり市場に資金が流入し値上がりする傾向に。一方で高金利環境では、キャッシュフローを生まないゴールドよりも国債などに資金を移す投資家が増え、ゴールドは値下がりする場合が多いです。

さらに、通貨の為替レートにも大きな影響を受けます。実物資産に比べて通貨の価値が希薄化すると、実物の価値が相対的に上昇するためです。特に世界の基軸通貨である米ドルへの不信感が広がると、ゴールドが高騰する大きな要因になります。

また、ゴールドは株式市場とも逆相関/相関がないため、市場が不安定になると安全資産のニーズが大きくなりゴールドが値上がり。逆に株価が好調であっても、それに対して警戒感を強めてゴールドへ資金を流入させる投資家が増加する傾向があります。

2020〜2021年には、米国連邦準備制度理事会(FRB)を中心に世界中の中央銀行が、新型コロナウイルスのパンデミックにより落ち込んだ経済を立て直すため、大量に米ドルなどの通貨を新規発行しました。それに伴い金利も大きく低下し、通貨安への懸念が広がり、ゴールド投資へのニーズが膨れ上がりました。

4-2. 中長期的な価格決定要因

中長期的に、ゴールド価格は次の3要因に影響を受けて変動します。

まずはゴールドの需要を支える金需要家の動向です。具体的には、世界におけるゴールド需要の多くを占める「中国・インドの中流~上流層」「中央銀行」「機関投資家」の動きが、中長期的な価格に大きく影響しています。

最大の需要グループであるインド・中国では、ゴールドを祝い事の装飾品や贈答品として用いる事が多く、必ずしも収益目的で保有するわけではありません。このようにゴールドは投資用途以外にも多様な理由で購入されるため、その他の主要金融商品とは大きく異なる値動きをするのです。また、深刻な金融ストレスの状況下でも流動性が枯渇しません。

また、市場の不確実性は中長期的に金需要を引き上げる要因となります。一方で好景気となり、リスクヘッジに関するニーズが減少すると、投資家のゴールドへの関心も薄れるでしょう。

他には、金生産が減少すると、供給に対して需要が上回るため金価格が値上がりします。対して、金生産が増加すればゴールドの価値は下落しますが、ゴールドの生産量・流通量は人間がある程度コントロールできるため、金生産増加による上昇はあまり発生しません。

5. 金(ゴールド)を取引・保有する選択肢

ゴールドについての基本情報を把握したところで、証券会社等におけるゴールド投資の選択肢についてご紹介します。

| 主な取引方法 | 特徴 |

|---|---|

| ①純金積立 | 毎月定額で金を購入する積立投資 |

| ②金地金・金貨 | 金の現物を所有する |

| ③金鉱株 | 金採掘・鋳造等の金関連会社への株式投資 |

| ④金投資信託・金ETF | 主に金価格に連動した投資信託 |

| ⑤金先物 | 将来の金価格を見越して売買 |

| ⑥金CFD | 金価格を指標とする差金決済取引 |

5-1. ゴールド投資のラインナップ

「純金積立」はゴールドに対して積立投資をする方法です。少額から始められるほか、定額購入を選択すればドルコスト平均法のメリットを享受でき、価格変動による損失を受けにくい安全な取引が可能。購入額を売却額が上回れば利益となります。

関連:即実践できる、相場に左右されない積立投資|ドルコスト平均法とは

5-1-1. 金地金・金貨

「金地金・金貨」の購入は最も歴史ある金投資の方法です。「1g○円」というレートによって価格が定められ、レートは常に株価のように変動しています。ゴールドの実物を手元に置くには自宅のセキュリティ強化なども必要になるため、購入元に保管を委託できるサービスを提供する証券会社等も多いです。

5-1-2. 金鉱株

「金鉱株」とは、金の鉱山の権利を持つ会社の株式のこと。金鉱株の株価はゴールドの値動きに大きく影響を受けるため、金鉱株への投資は間接的にゴールドへ投資することを意味します。海外の金鉱山会社の株であっても、米国市場に上場しているものであればADR(米国預託証券)というシステムを通じて日本からも購入可能です。

5-1-3. 金投資信託・金ETF

「金投資信託・金ETF」は海外ETF・国内ETF・国内投信に分類され、特定の指標への連動を目指すように設計された金融商品です。ゴールド関連では金地金に投資するファンドもあれば、金先物に投資するファンドもあります。

ごく少額からゴールド投資を始められ、資産運用の専門家が投資家の代わりに運用するため手間がかかりません。運用によって出た利益は、出資割合に応じて各投資家に還元されます。

関連:ゼロからわかる投資信託|仕組みや利用するメリットを投資初心者向けに解説

5-1-4. 金先物

「金先物」は、将来の金価格を予想してあらかじめ購入日・購入価格を設定し、期日が訪れたら、その期日の価格でゴールドの取引を行います。レバレッジをかけられるほか、買いだけでなく売りから入ることが可能。専門的な情報収集や高度なマーケット分析が必要なため、上級者向けの取引方法だと言えるでしょう。

5-1-5. 金CFD

「金CFD」は、金価格を指標にする差金決済取引(特定の商品を購入時・売却時の価格差によって利益や損失が決まる取引)です。金先物と同様にレバレッジをかけられ、売りから入ることもできます。少額で始められて大きなリターンを狙えるのが特徴ですが、難易度が高く、高度なスキルが求められます。

5-3. ゴールド投資の選び方

これら6つの取引方法にはそれぞれ特徴があり、目的によって選択することをおすすめします。

例えば少額から安全に始めたい場合は「純金積み立て」か「金ETF」。

また、仮想通貨などで築いた資産を長期的に保全する目的、資産として家族への分配を見越している場合などには「金地金・金貨」が適しているでしょう。

短期投資なら「金先物」「金鉱株」「金ETF」「金CFD」がおすすめ。その中でも短期で大きなリターンを狙うには「金先物」「金鉱株」「金CFD」が向いています。

ちなみに、最近では仮想通貨とゴールド指数を組み合わせた「CoinShares Gold and Cryptoassets Index(CGCI)」というインデックスも誕生しました。約32%は仮想通貨・約68%はゴールドで組成され、ゴールドのリスクヘッジ機能によって仮想通貨の欠点を補完するインデックスを目指しています。

関連:ビットコインの欠点補う「仮想通貨×ゴールド指数」に新たな可能性

6. 金(ゴールド)の取引に適したネット証券

最後に、ゴールドの取引をオンラインで完結できる2つのネット証券をご紹介します。

6-1. SBI証券

SBI証券は口座開設数で圧倒的1位を誇る最大手のネット証券です。

純度99.99%以上と最高品質の金地金を取り扱っており、グラム単位で購入するスポット取引のほか、「一定金額」もしくは「一定数量」で自動買付する純金積立も可能。

スポット取引・純金積立の手数料は2021年7月から値下がりし、買付時に約定代金×1.65%(税込)となりました。売却注文には手数料がかからず、年会費・保管料も発生しません。

SBI証券では購入したゴールドの保管を委託できます。「特定保管」という会社の資産とは分けて投資家のゴールドを保管する仕組みを採用しているため、比較的安全性が高いのが特徴です。

購入した金地金の量が1kgを超えた場合「転換請求」を行うことで実物の金を受け取ることができます。

他にもゴールドの値動きへ連動を目指すETFや、国内外の金鉱株、プラチナやバナジウムといった貴金属セクターのコモディティの取引も可能です。

関連:スマホ1つで始める簡単株投資(投資信託)|SBI証券の特徴を徹底解説

6-2. 楽天証券

楽天証券は、楽天グループが運営する国内最大規模のネット証券。主要ネット証券の中でもとりわけ新規口座開設数が多く、目覚ましい成長を続けています。

楽天証券では純金スポット・純金積立のほか、国内ETF・海外ETF・投資信託だけでなく、海外先物や国内商品先物、国内外の金鉱株まで豊富なラインナップを取引可能です。

スポット取引・純金積立の手数料は買付代金の1.65%(税込)が発生。SBI証券と同様に売却手数料や年会費、保管料は発生しないため、投資に直接関係のないコストを抑えた運用が実現できます。

楽天証券には、取引によって楽天スーパーポイントが還元される仕組みが充実しているため、楽天市場など楽天グループのサービスを頻繁に利用する投資家にとっては最適なネット証券でしょう。

関連:貯めたポイントで投資信託|楽天証券がおすすめな理由とは

関連:初心者向けの仮想通貨(ビットコイン)取引所、楽天ウォレットの特徴とおすすめポイントを紹介

7. 不透明な時代、築いた資産は金(ゴールド)で守る

本記事では、ゴールドの取引を始めるために必要な情報を網羅して解説しました。先行き不透明で経済の不安定化が進む市場では、ゴールドへの投資は必須と言っても過言ではありません。これまでコモディティに投資した経験がなくても、仮想通貨と多くの共通点を持つゴールドなら比較的参入しやすいはずです。高いリスクヘッジ効果が期待できるゴールドへの投資を、ぜひ検討してみてください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX