国債と金利、リスク資産の関係

金利低下により株価が上がり、金利の上昇により株価が下がる、2022年の相場環境ではこうした場面が頻繁に発生しているように感じられます。

機関投資家の参入増加により、株式市場との相関性が高まる暗号資産ビットコイン(BTC)にとっても、金利は無視できない要因となっています。

22年9月28日には、米長期金利(10年物国債利回り)が2010年以来の高水準(4.00%台)まで上昇すると、米NY株式市場でダウ平均株価が年初来安値を更新、ビットコインも前日比7.5%安の18,667ドル(約270万円)に下落しました。

しかし、翌29日にイングランド銀行(英中銀)が長期国債の購入を表明すると市場は反発。イギリス国債金利が大幅に低下すると、米10年債利回りも前日の4.01%から3.73%まで一気に低下。ダウ平均株価は前日比548ドル(1.9%)高となり、ビットコインも前日比4.6%高の19,494ドル(約280万円)に回復しています。

ここだけ見ると金利動向と資産価格が逆相関しているように見えますが、21年の米国のように好景気で金利と株価が共に上昇する局面もあるため、市場環境と照らし合わせて総合的に判断する必要があります。

この記事では、株やビットコインを含むリスク資産にとって、金利変動がどのように影響するのか解説します。

目次

国債と利回り

金利と株価の関係を正しく理解するにはまず、金利に密接に関わる国債とその利回りの関係が手掛かりになります。

国債とは、国が財源を調達するために発行する債券(借用証書)のことです。2年・5年・10年・20年・30年・40年といった満期があり、発行時に、満期に償還可能な額面と、一定期間毎に国債保有者に付与される「利子(クーポン)」が固定されます。

しばしば「国債価格が上昇すると利回りが低下する」と語られる場面がありますが、国債利回りは投資元本(購入価格)に対してどれだけ利益を得られるかを指します。

国債投資から得る収益は主に、一定期間毎に受け取る「利子(クーポン)」と、国債を売買した時の差額で得られる「売却益」があります(満期まで保有して償還する場合は「償還差益」です)。

国債は流通市場で取引されるため「国債の価格」は需給に応じて変動しますが、この利子と償還可能な額面(元本)は固定です。そのため、国債の投資元本(購入価格)が上がると、(新規購入者からすれば)収益の合計額が相対的に縮小(償還差益も縮小)し、国債利回りは低下することになります。

短期金利と長期金利

金利は国債と密接な関係がありますが、冒頭のイングランド銀行の事例が示すように、起点となるのは中央銀行の金融政策で操作対象となる「短期金利(政策金利)」です。

一般的に中央銀行は、好景気にインフレ(物価上昇)傾向になると政策金利を引き上げて経済の過熱感を抑えます。反対に、不景気にデフレ(物価下落)傾向になると政策金利を引き下げて経済を刺激します。

例えば、日銀が国債を買い取ると金融機関の日銀当座預金に入金され、経済全体のマネーサプライ(通貨量)が増加します。これらの資金は企業への貸し出しや投資に回され、経済活動の活発化とデフレ脱却に寄与することが期待されます。

こうした金融政策は長期金利にも波及します。長期金利には、金融政策、国内景気、国内物価、為替、海外金利等に関する市場予想や期待が債権売買を通じて反映されます。そして、長期金利の代表的なものが「10年物国債利回り(国債金利)」です。

金利とリスク資産(株価、ビットコイン)

投資家にとって、国債は元本が保証されている安全な資産という意味で「無リスク資産」と呼ばれます。この無リスク資産から得られる利回り(リスクフリーレート)が、リスクのある資産の期待利回りよりも魅力的な場面では、投資家が無リスク資産に移る傾向があります。

出典:三井住友DSアセットマネジメント

上記は米MSCI社が提供する、グローバル投資のベンチマークとして最も有名な株式インデックスの21年12月時点のデータです。この図からは、機関投資家が株式投資において実質運用利回り1.7%を最低限のリスクで達成することを目指していることが見て取れます。

リーマンショックとコロナショック

ただし、金利とリスク資産(株価や仮想通貨)の関係は単純ではありません。金融政策や経済動向に対する市場の期待によって、金利と株価が相関することもあれば、逆相関することもあります。

ここでは米国の金融政策が株式市場に影響を与えた2つのイベント(リーマンショックと新型コロナウイルスの世界的拡大)を例に、長期金利と株価の関係を見てみましょう。

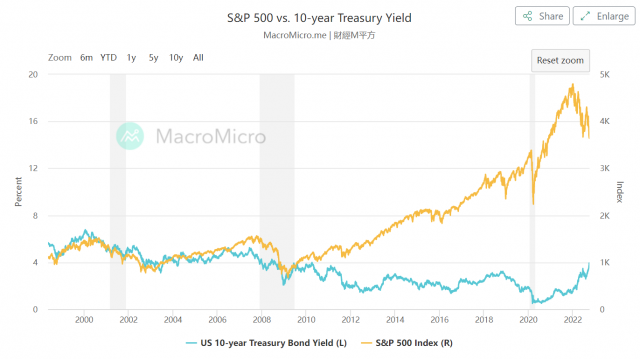

出典:MacroMicro

リーマン・ショック後の2008年12月に米連邦準備制度理事会(FRB)は政策金利をゼロ近くに誘導するゼロ金利政策を導入、2015年12月まで継続しました。

さらに、2008年11月には景気や物価を下支えするために金融資産(主に国債)を買い入れ、市場に大量に資金を供給する無制限の量的緩和(QE1)を開始。QE1は2010年3月に終了しましたが、2010年11月に第2弾(QE2)、2012年9月に第3弾(QE3)と続きます。

この間、米国市場は金融緩和やカネ余りを背景に上昇する「金融相場」に突入。米国10年国債利回りも低水準(2.0%前後)を推移する一方、株価は大きく上昇しました。

しかし、バーナンキFRB議長(当時)が金融緩和策を正常化するため、テーパリングに言及した2013年5月22日以後、「業績相場」にシフトします。

株価上昇と併せて市場がテーパリングを織り込んでいく形で3%近くまで上昇。実際に、FRBは2014年11月に量的金融緩和を停止し、15年12月には1回目の利上げを実施。その後2018年までに0.25ポイントの利上げを計9回行って、最終的にFFレートは2.25%〜2.50%に引き上げられました。

続いて2020年3月、新型コロナウイルスの混乱により世界経済の不確実性が高まる中、FRBは再び事実上の「QE4」を実施。政策金利をそれまでの1.75%から0.1%まで引き下げると、リスク資産に資金が流入する中で株価やビットコインは高騰しました。

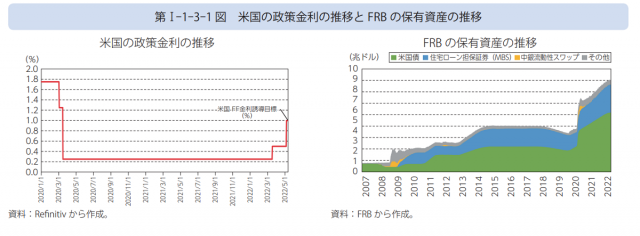

出典:経済産業省「通商白書2022」

2020年半ば以降は、コロナ禍からの回復と経済正常化に伴い「業績相場」に突入。「ペントアップ需要(一時的に控えていた消費行動)」に対する期待から、米国で緩やかな長期金利上昇と株価上昇が続きました。

2022年にはインフレ懸念などから米国の金融政策が緩和から引き締めへシフトして「逆金融相場」に入ります。年初から金利上昇と米ドル高が続く一方、株価やビットコイン(BTC)など暗号資産市場からは資金が抜け、下落が続いています。

今後、金融引き締めにより景気が後退し始めると、金融引き締めの終了が意識され、長期金利の上昇圧力が和らぐ「逆業績相場」を迎えることが予想されます。この局面では企業業績が悪化して株価が下がり、市場が徐々に次の金融緩和を織り込み始めて長期金利が低下し、徐々に資金がリスク資産に移り始める可能性があります。

日本と比較した米国債動向

最後に、身近な日本と比較しながら、米国の金融政策と国債(金利)動向、今後の注目点を押さえておきましょう。

日本では日本銀行が2013年4月から「量的・質的金融緩和」(通称:異次元金融緩和)を開始しました。さらに、2016年9月からは大規模金融緩和の一環として「イールドカーブ・コントロール(長短金利操作)」を導入しており、10年物国債利回りを±0.25%程に誘導するために国債買入オペ(公開市場操作)を現在も継続しています。

この影響で日本銀行が最大の国債保有者となっており、マイナス金利の適用にもかかわらず日本銀行当座預金の残高は増加し続けています。

一方、金融引き締め(金融政策正常化)に転じた米国では、2021年11月にFRBがテーパリングの開始を決定。12月のFOMCでは2022年1月からの買入れペースの減額幅をさらに拡大(テーパリングの加速)し、毎月300億ドルずつ(米国債200億ドル、住宅ローン担保証券(MBS)100億ドル)となったことで、当初の予定より3か月早い2022年3月に量的緩和策が終了しています。

関連:世界の投資家が注目する米金融政策決定会合「FOMC」とは|分かりやすく解説

さらに、2022年5月のFOMCでは、FF金利の誘導目標を0.75~1.00%へと2会合連続で引き上げ、保有資産である米国債と住宅ローン担保証券の削減を6月1日から開始することが決定。9月末には10年物国債利回りが2010年以降で初めて4%水準に上昇しました。

こうした影響で米国のマネタリーベースは、2008年6月の8,000億ドルから、2021年12月に6.4兆ドルに拡大していましたが、22年8月時点に5.5兆ドルに減少しています。

日本と米国の金融政策の格差は、金利差につながり、円安ドル高の原因になっています。政府と日本銀行は22年9月22日、「円買い・ドル売り」としては24年ぶりの為替介入を実施しましたが、格差是正につながる金融政策正常化プロセスには着手できていません。

関連:仮想通貨市場にも影響する「ドル高」の背景は 相関性や円安要因についても解説

世界の中央銀行は金融政策の方向性を決定する際、インフレ率の動向に注目しています。米連邦準備制度理事会(FRB)も22年9月時点、インフレ退治を最優先に、金融引き締め姿勢を維持しています。

そのため市場はFRBの方針転換のタイミングを注視している状況です。FF金利(フェデラル・ファンドレート)のような政策金利(短期金利)は段階的にしか変化しませんが、国債利回り(長期金利)はインフレ率を含むマクロ指標に基づいて米国の金融政策を折り込んで敏感に変化する、一つの先行指標とみなすことができます。

2022年10月3日には、米国で業績悪化、景気後退の到来を意識させる経済指標が相次いで報告されると、債券買いの勢いが増して長期金利がピーク値の4%から3.64%へと低下。FRBの金融引き締めが減速するとの見方が持ち上がり、株価が反転上昇となりました。

一方、同日の講演で米ニューヨーク連銀のウィリアムズ総裁が金融引き締めを続ける姿勢を示すなど、FRBの金融政策に対する市場の警戒感は依然として残されています。

関連:ビットコインハッシュレート史上最高値を更新、米株指数反発を受け仮想通貨反騰

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX