中央機関の存在しない分散型の取引所「DEX(デックス)」が、いま世界中で脚光を浴びています。

分散型テクノロジーであるブロックチェーンの強みを最大限活かし、中央集権型取引所が抱える欠点を補う存在として期待が寄せられるDEXでは、従来型取引所ではできない投資方法によって利益を狙えるのが特徴です。

そこで本記事では、DEXで取引開始を検討している投資家向けにDEXと従来型取引所の違い、利用するメリット・デメリット、おすすめの活用方法までまで分かりやすく解説します。

- 目次

1. 中央当局のいない分散取引を実現する「DEX」

まずはDEX市場や、基本的な仕組みについての概要から解説します。

1-1. DEX市場についての概要

DEXとは「Decentralaized Exchange」の略称で、和訳すると「分散型の(非中央集権的な)取引所」です。DeFiと呼ばれる分散型金融システムの一種で、運営母体がなくブロックチェーン上のプログラムによって運用される取引所サービスの総称。

CoinGeckoの2021年第2四半期の仮想通貨レポートによれば、21年7月1日時点でDeFiの合計時価総額は約484億ドル(約5.5兆円)。この時期の暗号資産(仮想通貨)市場下落のあおりを受けて第1四半期に比べ大幅に減少したものの、巨大な市場であることに変わりはありません。

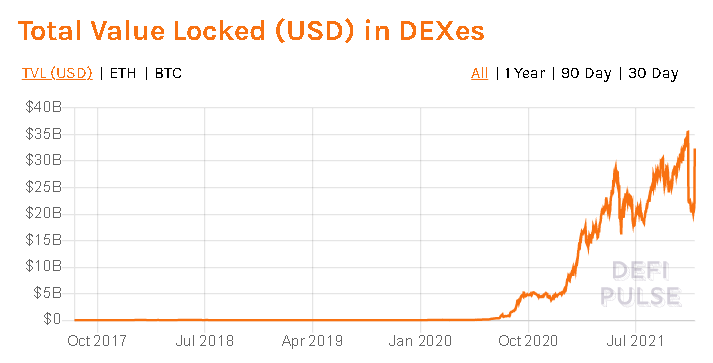

同日時点で、DEXの時価総額は約234億ドルとDeFi市場全体の48%。また、2021年11月のTVL(トータル・ロック・バリュー:DEXに預け入れられた仮想通貨の総額)は一時350億ドル(約4兆円)を超え、史上最高額を更新しました。

出典:DeFi Pulse

数年前までDEXは板が薄く欠陥も多い取引所という印象が強く、利用者数が伸び悩んでいましたが、2020年後半から一気に成長してDeFiカテゴリの中で最も大きな市場になりました。

関連:「DeFi(分散型金融)とは|初心者でもわかるメリット・デメリット、重要点を徹底解説」

1-2. 一般的な取引所(CEX)との違い

仮想通貨取引所は、分散型取引所のDEX・中央集権型取引所のCEX(Centralized Exchange)に大別できます。現在主流なのは運営会社による中央集権的な管理体制によって運営されるCEXで、コインチェック・コインベースなどがその一例です。

次に、DEXについての理解を深めるため、CEXとDEXの基本スペックを比較しましょう。

DEXとCEXの比較表:

| 分散型取引所(DEX) | 中央集権型取引所(CEX) | |

|---|---|---|

| 取引 | 各DEXのプール/複数DEXのアグリゲートを利用 | 各CEXの販売所/オーダーブック |

| 運営 | スマートコントラクト | 取引所 |

| 流動性の確保 | 個人投資家・機関投資家 | CEX選択の流動性プロバイダー |

| 資産の管理 | 利用者 | 取引所 |

| KYC(顧客確認) | 不要 | 身分証などの提出 |

| 手数料 | Maker取引では無料

(需給バランスによって変動) |

Maker/Taker/Fundingで発生

(基本的に固定) |

両者の大きな違いとして、まず運営や資産管理の方法が全く異なる点が挙げられます。

CEXはウォレット管理・取引の代行サービスとして機能し、投資家は全ての取引を運営組織を通じて行い、資産の保管やサーバ運用も取引所が行う仕組み。一方でDEXは投資家同士がP2Pで取引し、各自が用意したウォレットに通貨を保管するため、資産も投資家自身による管理が必要です。

また、CEXは顧客に代わってトランザクションを実行する関係で、口座開設時に顧客の個人情報を収集する義務が課されています。しかしDEXにおいて、ユーザーIDは各投資家が保有するウォレットのアドレスによって識別されます。そのため、利用にあたって情報の開示は必要ありません。

関連:「仮想通貨の分散型取引所(DEX)、月間の出来高が過去最高を更新 イーサリアムの価格下落時の増加は初 」

1-3. DEXの仕組みを支える「スマートコントラクト」

続いて、DEXが中央当局のない運営を実現するために不可欠な仕組み「スマートコントラクト」とは何か、概要を解説します。

スマートコントラクトは、イーサリアム(ETH)など多くのブロックチェーン上で用いられるトランザクションプロトコル。言い換えるなら、特定の条件が満たされた場合に事前設定した契約内容を自動的に実行する「契約の自動履行プログラム」のようなものです。

仮想通貨取引においてスマートコントラクトを活用することで、流動性の確保や取引の約定に至るまで、仲介者を排除して自動的な処理が可能に。その結果、詐欺やヒューマンエラーによるリスク・仲介にかかる人件費などを最小化できます。

DEXは、このスマートコントラクト機能を活用して取引所を運営することで、組織や人間が間に入らずともユーザー同士が安全に直接取引できる環境を実現したのです。

2.DEXは「AMM形式」と「オーダーブック形式」の2種類

DEXには大きく分けて販売所形式・取引所形式の2種類が存在し、それぞれ特徴があります。

2-1. AMM形式のDEX

まず、AMM(自動マーケットメイカー)と呼ばれるプロトコルを採用した「AMM形式」のDEXについてご紹介しましょう。

AMM形式では、オーダーブックを介さずトレーダー同士がダイレクトに通貨を交換できるのが最大の特徴です。

AMM形式のDEXには、トークンのペアを蓄える「流動性プール」というプログラムが設定されており、そこに流動性プロバイダーが提供したトークンのペアが蓄積されています。ユーザーは、保有するトークンを流動性プールに加え、流動性プールのトークンを引き出すことによって交換が成立する仕組み。

DEX内の資産価格はAMMの価格設定アルゴリズムに従い、流動性プール内の供給量に応じて決定されます。この際、購入者は若干の手数料を支払いますが、その全額は流動性を提供する投資家(売却者)が受け取り、運営事業体に対しての手数料はありません。

AMM形式のDEXは、例として「Uniswap」や「SushiSwap」等が挙げられます。

関連:「AMM(自動マーケットメーカー)が価格に与える影響とは|Deribitアナリスト分析」

2-2. オーダーブック形式のDEX

もう一つの種類が、オーダーブック形式のDEXです。この形式では、CEXと遜色のない取引インターフェイスを運営側への手数料なしで利用できるのが特徴。販売所形式のDEXと同様、流動性を供給する側として金利を獲得することもできます。

オーダーブック形式では、メイカーがスマートコントラクトを介してオーダーブックに売り注文を出し、その注文を確認したテイカーが買い注文を出します。そして、売買注文がマッチングしたらブロックチェーン上に決済を記録して取引完了です。

取引時の決済については共通してブロックチェーン上で行いますが、オーダーブックの管理はオフチェーン(ブロックチェーン外)で行うハイブリッド型のDEXも。ハイブリッド型の場合、リレイヤーと呼ばれる第三者機関がオーダーブックの管理を実行します。

オーダーブック形式のDEXとしては、「dXdY」等が有名です。

3. DEXを利用する3つのメリット

次に、DEXを利用するメリットについてご紹介します。分散型の設計が強みのDEXは、CEXの仲介者が存在することにより生まれるリスクを解決することが可能です。

3-1. CEXの破綻リスク・セキュリティリスクを解決

CEXでは、運営会社が顧客に代わって資産を保有・取引を実行しています。つまり投資家は取引所を信頼し、全ての重要データの管理を任せているのです。これは利便性が高い一方で「運営会社の破綻リスク」や「内部の人間が顧客資金を不正に引き出すリスク」、「ハッキングにより通貨が盗難されるリスク」があります。

この点、DEXでは投資家が自身の資産を完全にコントロールします。

そもそも仲介者が存在しないため、運営会社の破綻や組織内部の人的トラブルは起こり得ません。さらに取引は全てP2Pで行われるため、CEXのように1か所に秘密鍵やトランザクションが集中することはなく、流動性提供やステーキングなどでDEXに預けている分以外の仮想通貨が流出することはありません。

3-2. 取引所に対する手数料が無料

一般的なCEXでは、口座開設後の仮想通貨購入や法定通貨と仮想通貨の交換等に手数料が発生します。仲介のために人件費・設備費用など多額の経費が発生するCEXにおいては、取引手数料やスプレッドは運営に欠かせない収入源となっているからです。

一方でDEXでは仲介する運営組織が存在しません。そのため、取引所に対しては一切手数料を払わない設定が基本です。ただ、トランザクションの認証にかかるガス代や、DEXに流動性を提供する投資家に対しての手数料を支払う必要があります。

とはいえCEXでの取引に比べれば微々たる額となる場合が多く、手数料をかなり抑えつつ取引できるでしょう。

3-3. 本人確認も不要で匿名性が高い

前述したように、CEXで仮想通貨を取引するには金融庁の規制に基づき身分証など顧客情報の提出が必須。この制度にはユーザー保護の効果がある一方、取引所の故意・過失によって個人情報が漏洩するリスクや、プライバシーの問題が生まれる負の側面もあります。

しかしDEXはトレーダー自身が秘密鍵を管理するため、顧客確認を実行する必要はありません。仮想通貨を保管するウォレットさえ持っていれば、本人確認不要で即座に取引を開始できます。

そもそもユーザーのデータを保持しないため個人情報漏洩のリスクは最小限で、かつ匿名性が高くプライバシーが保たれた環境で取引を行うことが可能です。

4. DEXの利用前に知っておくべき注意点

このようにDEXはCEXにはない多数のメリットを持つ一方で、利用にあたって注意点もあります。

4-1. 自己責任の範囲が大きい

まず、CEXに比べて自己責任の範囲が極めて大きくなる点に注意しましょう。

スマートコントラクトとユーザーの相互監視によって成り立つ非中央集権のDEXでは、システムエラーなどの問題が発生したとしてもサポートスタッフに相談等はできません。

またCEXでは資産管理やセキュリティをある程度任せてしまえますが、DEXではトレーダー自身が運用資産のセキュリティやその他のリスク対策を講じる必要があります。

万が一、資産へアクセスするための秘密鍵を紛失したり盗難に遭ったとしても、取引所に補償を求めることはできません。

こういった理由から、DEXの安全な利用にはブロックチェーン技術やセキュリティ対策、資産管理に関する一定以上の知識があることが前提となります。

ハッキングやバグによる資産喪失のリスク

プロトコルがサイバー攻撃を受けて資金が流出したり、プログラムにバグが潜んでおり、思わぬ挙動により預けた資金を引き出せなくなるということは過去に何度も起こっています。

利用ユーザーの多いイーサリアム基盤の大手DEXであるUniswapやSushiswapでは数億~数十億円相当の仮想通貨が流出。大手仮想通貨取引所バイナンスが開発したブロックチェーンBSC(バイナンススマートチェーン)基盤のDEXであるPancakeSwapも、資金の流出こそしなかったものの、サーバー攻撃(DNSジャック)を受け、資金を盗むためにユーザーに対して秘密鍵を入力させるという偽の要求が送られるという事例がありました。

4-2. 流動性・スケーラビリティの低さ

仲介者のいないDEXでは、CEXのように運営側の積極的な介入によって流動性が確保されることはありません。板の厚さや取引価格は、各トークンの取引量や個々の流動性プロバイダー・マーケットメイカーの参加に大きく依存します。

その結果、希望価格による取引が成立しにくくなるケースや、スリッページによって想定していた価格で約定されないケースが増える傾向にあるのです。

また、DEXはスマートコントラクト機能を使用するため、依然として基盤となるブロックチェーンのスケーラビリティが制限されています。そのため、CEXと比較すると取引の処理スピードが遅くなりがちな点にも注意しましょう。

4-3. 金融庁による規制や保証がない

さらにDEXは、自由度が極めて高い一方でトラブルが起きた場合にユーザーを守るルールが充実していない点を問題視されています。

例えばCEXは金融庁の規制の下に置かれ、コンプライアンス(法令遵守)や保険制度、サポートの充実まで幅広い要件を満たさなければ暗号資産交換業のライセンスは取得できません。

しかしDeFiは生まれて間もないため、CEX以上にルール・法の整備が追いついていません。実際、DeFi関係サービスのプロトコルはオープンソースとして公開されているためコピーが容易なこともあり、世界中に数え切れないほどの詐欺サービスが存在しています。

重要な金融資産である仮想通貨を取引する上で、こういったユーザー保護の仕組みがないのはかなり大きなリスクだと言えるでしょう。

こうした問題を受けてか、金融庁は2021年7月に初めて「デジタル・分散型金融への対応のあり方等に関する研究会」を開催してから複数回にわたり同研究会にてDeFiなどのメリット・デメリット、規制の在り方について議論を重ねています。現状では、明確な規制方針が示されていないDEXに代表されるDeFiですが、いずれ何らかの規制方針が発表されるでしょう。

関連:金融庁「デジタル・分散型金融に関する研究会」の議事録公開

取引にあたってのユーザー保護や利便性を重視する場合は、国内取引所を利用するのが最適。安全性の高いCEXなら、世界中の投資家からセキュリティ強度に関して絶大な信頼を得る「クラーケン(Kraken)」がおすすめです。

5. DEXの利用におすすめな取引手法

こういったDEXの長所・短所をふまえると、CEXと同様のトレーディング手法をそのまま使うには適していません。そこで次に、普段はCEXを使うトレーダーがDEXを組み合わせてトレードする場合、どういった活用方法がいいか考察します。

5-1. 流動性マイニング・Yield Farming(イールドファーミング)の金利で稼ぐ

前述したように、DEXでは各投資家が流動性の供給者として機能します。そして十分な流動性を確保するため、DEXに資金をロックした投資家にはインセンティブとして高金利の収入が得られるプログラムを採用。DEXの利用者なら誰でも簡単に参加でき、通貨を任意の数量プールするだけで定期的な利益を狙えることが魅力です。

このようにDeFiサービスに通貨をプールし、その報酬として新たなトークンを獲得したり金利を得る活動を「Liquidty Mining(流動性マイニング)」や「Yield Farming」と呼びます。このDEXの金利は、プールにおける資金の使用量が多い、すなわち多くのユーザーが変換を希望するトークンほど金利が高くなります。

CEXでも「Funding」などの仕組みを活用した貸付により金利を得ることはできますが、DEXはCEXよりはるかに利率が高く稼ぎやすいのが特徴です。

関連:「仮想通貨DeFi相場高騰の火付け役、イールドファーミングでは何が起こったのか|特徴と熱狂の理由」

5-2. DeFi系トークンを早期に取得する

また、DEXを利用することでDeFi系プロジェクトで発行されるトークンを早期に入手し、その後の値上がりを狙うこともできます。

CEXよりもDEXの方がDeFiトークンを早期に上場できるのは、上場にあたっての審査がCEXの方が圧倒的に厳しいためです。海外CEXの中には新規通貨を積極的に上場させている取引所もありますが、それでもDEXほどのスピード上場はできません。

もちろん制限が緩いということは、資金をだまし取ることが目的の詐欺トークンを買ってしまうリスクも拭えません。しかし将来的にもDeFiが盛り上がっていくと仮定した場合、CEXユーザーよりも早期の段階でトークンを取得できるのは非常に有利でしょう。

6. 仮想通貨初心者はDEX利用前にCEXでの練習がおすすめ

このようにDEXでは、一般的な国内取引所ではできない取引手法により利益を狙うことが可能です。目覚ましく成長するDeFi市場を見て、DEXに魅力を感じるトレーダーの方も多いでしょう。

しかし「注意点」のセクションで解説したように、DEXを安全に使いこなすには資産管理・ブロックチェーン技術・セキュリティについて一定の知識が必要不可欠です。初心者が気軽に利用開始するには少々リスクが大きいため、注意してください。

仮想通貨初心者なら、まずはCEXである程度の経験を積むのが先決。それから余裕資金でDEXの取引を初め、最終的にはCEX・DEXを組み合わせて利益が最適化される手法を確立していく流れがおすすめです。

CEXは国内・国外でも問題ありませんが、初心者でも安全に取引が行える環境の整った取引所なら国内取引所が最適。金融庁の規制の元でライセンスを取得した日本の取引所は、セキュリティ対策や補償制度なども整っているため安心感があります。

数ある国内CEXの中で、特に初心者に優しいインターフェイスを提供するのが「コインチェック」です。まだ国内CEXの口座を持っていない場合は、コインチェックで開設しておくと便利でしょう。

7. DEX市場は金融システムに革命を起こすか

全く新しい仲介者のいない仮想通貨取引所として、国内外で大きなムーブメントを起こすDEX市場。新しい機能やプロトコルが毎日のように現れ、目覚ましい進化を続けています。また、互いの長所・短所を補い合えるCEXと組み合わせて活用することで、より効率的な利益を狙うためにもうってつけです。

加えてDEXは仮想通貨市場に留まらず、既存の金融システムに変革をもたらすポテンシャルを秘めています。今後DeFiが浸透するにつれ、例えば預金・住宅ローンなど既存の金融サービスの仕組みを根本から変えてゆくかもしれません。ますます加熱するDEX市場の今後に、期待が高まります。

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX