SBI新生銀行×SBI証券で始める資産運用

SBI新生銀行は、SBIホールディングス傘下の総合金融サービスを提供する銀行です。2025年12月17日に東京証券取引所プライム市場へ再上場を果たし、時価総額1.3兆円超と2025年最大級のIPOとして注目を集めました。

同行の強みは、SBI証券との口座連携による資金移動の効率化にあります。「SBIハイパー預金」を活用すれば、預金残高がSBI証券の買付余力に自動反映され、入金操作不要で株式購入やIPO申込みが可能です。

本記事では、SBI新生銀行とSBI証券の連携メリット、IPO投資の活用法、そしてNISA口座での資産運用戦略について詳しく解説します。

SBI新生銀行のIPO

SBI新生銀行は2025年12月17日、東京証券取引所プライム市場に再上場しました。2025年のIPOではJX金属に次ぐ規模となり、大きな注目を集めました。

経営再建のため2023年にSBIホールディングスの完全子会社となり上場廃止されてから、わずか2年足らずでの再上場実現は、戦略的再編の成功を象徴しています。

| 項目 | 内容 |

|---|---|

| 上場日 | 2025年12月17日 |

| 市場 | 東京証券取引所プライム市場 |

| 公募価格 | 1,450円 |

| 初値 | 1,586円(公募価格比約9.4%) |

| 株価 | 約1,940円* |

| 時価総額 | 約1.7兆円* |

| 背景 | 2023年SBIHD完全子会社化から2年足らずでの再上場 |

SBIグループ再編の戦略的意義

SBI新生銀行の再上場は、単なる資金調達にとどまらず、SBIホールディングスの総合金融グループとしての戦略を体現しています。銀行、証券、保険、暗号資産(仮想通貨)といった金融サービスをシームレスに連携させ、顧客に最適な金融ソリューションを提供するエコシステムの中核として位置づけられています。

投資家にとっての注目ポイント:

- 大型IPOとしての流動性と安定性

- SBIグループとのシナジー効果による成長期待

- デジタル金融サービスの拡充による収益機会

- NISA口座での投資も可能な上場企業としてのアクセス性

SBIハイパー預金キャンペーン:総残高1兆円達成で最大10倍の特別金利

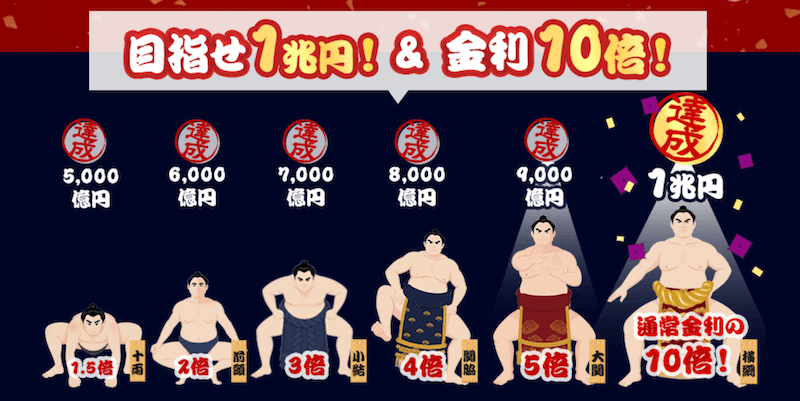

SBI新生銀行は、2025年12月10日〜2026年3月31日までの期間、SBIハイパー預金の総残高目標を達成するごとに、全利用者の金利がまるごとアップするキャンペーンを実施しています。

キャンペーン概要:総残高1兆円達成!年利5.0%に到達

キャンペーン期間中のSBIハイパー預金は、みんなで達成した総残高に応じて特別金利がステップアップする仕組みです。

2026年1月9日時点で総残高1兆円を達成し、最大目標をクリア。これにより、特別金利は通常金利の10倍となる

年5.0%(税引後 年3.9842%)

が全エントリー者に適用されます。1兆円達成後も2026年3月31日までエントリーを受け付けており、今からでも年利5.0%の恩恵を受けられます。

キャンペーンにエントリーした場合、上限100万円のSBIハイパー預金残高に対して特別金利が適用されます。利息は毎日の残高に基づいて日割り計算され、キャンペーン終了後に税引後の金額が現金で口座に振り込まれます。

開始日から100万円以上の残高を維持していた場合、現金特典は約11,080円に。ローリスクで手堅いリターンが期待できるため、この機会にSBI新生銀行の口座開設をするのがおすすめです。

重要:エントリー日にかかわらず、キャンペーン開始日まで遡って特別金利が適用されます。

IPO投資資金の待機場所として最適

この高金利預金は、IPO投資を行う際の資金待機場所として理想的です。IPO抽選までの期間、資金をSBIハイパー預金で運用することで、確実な利息収入を得ながら、必要な時にすぐSBI証券へ即時入金が可能だからです。

SBIグループ傘下の総合金融サービス

SBI新生銀行は、2023年にSBIホールディングスの完全子会社となり、グループ内での連携が強化されました。この統合により、銀行、証券、保険といった金融サービスをワンストップで利用できる環境が整備されています。

特に投資家にとって重要なのは、SBI証券との口座連携機能です。従来の銀行と証券会社の関係とは異なり、グループ内の緊密な連携により、資金移動や情報共有がスムーズに行える点が大きな強みとなっています。

SBI証券との口座連携による主なメリット

預り金自動スィープサービス

SBIハイパー預金の最大の特徴は、SBI証券との間で資金移動を自動化する「預り金自動スィープサービス」です。SBIハイパー預金の残高が、SBI証券の「買付余力」に自動的に反映されるため、証券口座に直接資金を振り込む必要がありません。

SBI新生銀行の預金残高からそのまま株式や投資信託の買付、IPO申込みが可能です。

取引が発生すると、必要な金額だけが自動的にSBIハイパー預金からSBI証券口座へ移動し、余剰資金は預金口座に戻ります。手動での送金操作や振込手数料は一切発生しません。

手数料の優遇

グループ内での資金移動は自動スイープにより手数料無料。頻繁に投資を行う方にとって、コスト削減効果は無視できません。

統合的な資産管理

SBIグループのポータルサイトを通じて、銀行預金と証券資産を一元管理できます。資産全体のバランスを把握しやすく、戦略的な資金配分が可能になります。

IPO投資でSBI新生銀行を活用するメリット

IPO投資資金の待機場所として最適

この高金利預金は、IPO投資を行う際の資金待機場所として理想的です。IPO抽選までの期間、資金をSBIハイパー預金で運用することで、確実な利息収入を得ながら、預金残高が自動的にSBI証券の買付余力に反映されます。入金操作は不要で、そのままIPO申込みが可能です。

活用メリット:

- メガバンクの数十倍の金利で資金を効率運用

- 預金残高が買付余力に自動反映、入金操作不要でIPO申込み可能

- 抽選落選時は資金が自動的に預金に戻り、高金利で運用継続

- 生活資金と投資資金を分離管理

SBI証券のIPO取扱実績

SBI証券は、国内大手の証券会社の中でもIPO取扱銘柄数が最多クラスを誇ります。2023年もIPO取扱数で業界トップクラス(80社超)となっており、投資家に豊富な選択肢を提供しています。

主幹事案件も多く、配分枚数が多い傾向にあるため、当選確率を高めたい投資家にとって必須の証券口座といえます。

SBI新生銀行IPO自体への投資機会

- 時価総額1.3兆円の大型案件として、安定した需要が見込める

- SBI証券を通じて自社グループのIPOに申込み可能

- 再上場のストーリー性と成長期待が投資家の注目を集める

- 初値売却または長期保有、どちらの戦略も選択可能

複数証券口座戦略での位置づけ

IPO投資の当選確率を上げるため、多くの投資家が複数の証券口座を保有しています。その中でSBI証券は以下の理由から、主力口座として位置づけられます。

- 取扱銘柄数の多さ

- IPOチャレンジポイント制度(落選するごとにポイントが貯まり、次回以降の当選確率が上がる)

- 主幹事案件の多さ

SBI新生銀行を資金のハブとして活用することで、この主力口座への入金を迅速に行えます。

SBI証券×SBI新生銀行の具体的な連携方法

預り金自動スィープサービスの設定と活用

初回設定手順:

- SBI新生銀行でSBIハイパー預金口座を開設

- SBI証券にログイン

- 「口座管理」から「預り金自動スィープサービス」を申込み

- SBI新生銀行のSBIハイパー預金口座情報を登録

一度設定すれば、以降は預金残高が自動的にSBI証券の買付余力に反映されます。入金操作は不要で、預金口座から直接、株式・投資信託・IPOの購入が可能になります。

SBI新生銀行の預金金利優遇

SBI新生銀行では、取引状況に応じて預金金利が優遇されるステージ制を導入しています。SBI証券との連携を含む取引実績により、ステージが上がり、普通預金金利が大手銀行の数倍になるケースもあります。

投資資金の待機場所として、メガバンクより有利な金利を享受しながら、いつでも投資に使える買付余力として機能する点は見逃せません。

資金移動のベストプラクティス

IPO投資における理想的な資金フロー:

- 月初: 投資用資金をSBI新生銀行の普通預金に集約

- IPO情報チェック: SBI証券のIPO情報ページで今月の案件を確認

- 申込前日夜: 必要資金を即時入金

- 抽選日翌日: 落選分の資金を銀行へ戻す

- 購入日: 当選分のみ証券口座に残す

この流れを確立することで、資金が遊んでいる期間を最小化できます。

NISA口座での投資とSBI新生銀行の相性

新NISA制度の概要

2024年から始まった新NISA制度では、「つみたて投資枠」(年間120万円)と「成長投資枠」(年間240万円)の2つの枠が設けられ、合計で年間360万円まで非課税で投資できます。

SBI証券は新NISA対応の投資信託やETF、国内株式の品揃えが豊富で、多くの投資家がNISA口座をSBI証券で開設しています。

SBI新生銀行×SBI証券のNISA活用法

定期積立の自動化

SBI新生銀行の口座から、SBI証券のNISA口座へ毎月自動で資金を移動し、投資信託の積立買付を実行できます。一度設定すれば、手間なく継続的な積立投資が可能です。

成長投資枠での個別株投資

成長投資枠を使って個別株やETFに投資する際も、SBI新生銀行からの即時入金が威力を発揮します。買いたいタイミングで素早く資金を証券口座に移動させ、投資機会を逃しません。

配当金・分配金の管理

NISA口座で受け取った配当金や分配金を、SBI新生銀行の普通預金で一元管理できます。再投資するか、生活資金として使うか、柔軟に選択できる環境が整います。

IPOとNISAの併用戦略

SBI証券では、NISA口座を使ってIPO株を購入することも可能です(成長投資枠を使用)。IPOで当選した株式を非課税で保有できるため、大きな値上がり益が期待できる案件では特に有効です。

具体的な流れ:

- SBI新生銀行IPOの抽選に申込み(通常の証券口座から)

- 当選したら、購入時にNISA口座(成長投資枠)を選択

- 上場後の値上がり益が非課税に

- 配当金も非課税で受取り

この戦略を実行する際も、SBI新生銀行との連携により、資金管理がスムーズになります。

口座開設の手順

SBI証券 かんたん口座開設の手順

メールアドレス登録:公式サイトからメールアドレスを入力して認証コードを受信

口座種別の選択:特定口座(源泉徴収あり/なし)・NISA口座の開設を選択

お客様情報の入力:氏名、住所、職業、投資経験などの基本情報を登録

本人確認書類の提出(eKYC):マイナンバーカードまたは運転免許証をスマホで撮影

口座開設完了・取引開始:審査完了後、ログインIDを受け取り取引スタート

※eKYC(オンライン本人確認)利用の場合

※郵送での本人確認の場合は1週間程度かかります

Check

口座開設時の注意点

① 本人確認書類の住所確認

提出する本人確認書類(運転免許証・マイナンバーカード等)の住所が、現住所と一致していることを事前に確認してください。

② メールアドレスの確認

認証コードや重要な通知を受け取るため、確実に受信できるメールアドレスを登録してください。

③ パスワードの厳重管理

初回ログイン時に設定するパスワードは、第三者に推測されにくいものを設定し、厳重に管理してください。

SBI証券との連携設定

この設定により、両口座間の資金移動が大幅に効率化されます。

SBI新生銀行の口座開設後、SBI証券の口座も開設している場合は、以上の手順で即時入金サービスの連携を設定します。

SBI証券のIPO抽選方式(2025年1月最新情報)

SBI証券のIPO(新規公開株)抽選は、完全平等抽選ではなく、抽選、IPOチャレンジポイント、裁量の3方式を組み合わせた仕組みです。これにより、公平性を保ちつつ、長期参加者を優遇する設計となっています。最新の基本方針(2025年9月17日施行、以降変更なし)に基づき、個人投資家向け配分を以下にまとめます。

配分方式の概要

| 配分方式 | 割合 | 対象者・条件 | 詳細・特徴 |

|---|---|---|---|

| 抽選配分 | 60% | 買付余力確認済みの有効申込者全員。平等抽選(1単元1票)。上限あり(年間10回程度)。 | 申込株数に応じた厳正抽選。初心者も平等に参加可能だが、競争率が高い。 |

| IPOチャレンジポイント配分 | 30% | 抽選落選者。ポイント数が多い順(同点時は抽選)。使用ポイントを当選時に消費。上限あり。 | 落選ごとに1ポイント(申込単元数に応じて変動)加算。初心者は不利だが、継続申込で蓄積し、当選確率向上。 |

| 裁量配分 | 10% | 上記落選者。投資知識・経験・資力(適合性原則)と取引実績を考慮。連続配分禁止。 | SBI証券の裁量で選定。取引積極層向けで、公平性を補完。 |

初心者向けポイント

- 当選しにくさの理由: 初期ポイントが少ないため、チャレンジポイント配分で不利。抽選も運任せ。

- 改善策: 落選を重ねるごとにポイントが貯まるため、複数単元申込と長期継続が鍵。買付余力を常に確保し、主幹事案件を狙う。

- 全体の注意: 配分はネット完結申込の個人顧客対象。案件により調整可能。詳細はSBI証券公式基本方針を確認ください。

この仕組みで、短期運頼みではなく、長期視点が当選の近道となります。継続申込をおすすめします。

資金拘束期間の最適化

IPO投資では、抽選申込み時に資金が一時的に拘束されます。SBI新生銀行のSBIハイパー預金とSBI証券を連携させることで、この資金管理が大幅に効率化されます。

具体的な活用例

- 普段はSBI新生銀行のSBIハイパー預金で資金管理

- 預金残高が自動的にSBI証券の買付余力に反映される

- 入金操作不要で、そのままIPO申込みが可能

- 抽選落選時は資金が自動的に預金に戻り、高金利運用を継続

- 複数のIPO案件に順次申込みが可能

この流れにより、資金効率を最大化しながら、手動での資金移動の手間なく複数のIPO案件へ参加できます。

リスク管理の重要性

IPO投資は、上場直後に株価が上昇する「初値高騰」を期待する投資手法ですが、全ての銘柄が値上がりするわけではありません。

リスクを抑えるポイント

- 企業の事業内容、業績、成長性を確認

- 上場時の市場環境(地合い)をチェック

- 初値売却か継続保有かを事前に決めておく

- 1つの銘柄に全資金を投じない

SBI証券のIPO情報ページでは、各銘柄の詳細な企業情報が掲載されているため、申込前に必ず確認しましょう。

仮想通貨投資も検討するならSBIVCトレード

SBI新生銀行とSBI証券で伝統的な資産運用を始める方の中には、ビットコインなど暗号資産(仮想通貨)投資にも興味・関心を持つ方も少なくありません。同じSBIグループのSBIVCトレードなら、グループのシナジーを活かした効率的な分散投資が可能です。

SBIグループ3社を活用した資産運用戦略

戦略的な資金配分の例

- 給与振込口座として活用

- 最大年利5.0%のキャンペーン参加で効率運用

- SBI証券との投資用資金のハブとして機能

- 株式・投資信託での長期資産形成

- NISA枠を活用した非課税投資

- IPO投資の初値売りで堅実なリターン獲得

- 税制優遇:申告分離課税20.315%

- 2017年以降、市場規模が飛躍的に拡大してきた将来性

- 24時間取引で機動的な対応

- レンディングやステーキングで追加収益

- ポートフォリオの分散投資

株式投資(SBI証券)は申告分離課税で損益通算が可能、暗号資産投資(SBIVCトレード)は雑所得として総合課税。それぞれの税制特性を理解した上で、年間の所得状況に応じた最適な配分を行うことで、税引後リターンを最大化できます。

まとめ

SBI新生銀行とSBI証券の組み合わせは、IPO投資やNISA口座での資産運用を効率的に進めたい投資家にとって、最適な環境を提供します。

主なメリット

- グループ内連携による即時入金

- 手数料無料での資金移動によるコスト削減

- IPO取扱数トップクラスのSBI証券を活用

- SBIハイパー預金キャンペーンで最大年利5.0%を享受

- NISA口座での自動積立や個別株投資もスムーズに対応

- 資金管理の一元化により投資戦略を最適化

ビットコインなどの仮想通貨投資と並行して株式及びNISA、金(ゴールド)のETFといった伝統的な金融商品への投資を検討している方にとって、SBIグループのエコシステムは特に有力な選択肢となります。IPOで得た利益を仮想通貨投資に振り向けたり、仮想通貨で得た利益を株式投資でリスク分散したりと、柔軟なポートフォリオ構築が可能です。

まだ口座をお持ちでない方は、ぜひこの機会にSBI新生銀行×SBI証券の組み合わせにSBIVCトレードも加えた口座開設を検討してみてはいかがでしょうか。投資の選択肢が広がり、より戦略的な資産形成への第一歩となるでしょう。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX