ビットコインと株式市場の関連性の変化

今年3月に発生したコロナショック前とコロナショック後で、ビットコインと株式市場との関連性、相関性が変化しています。

そのため現在ではビットコインのトレーダーもNYダウのような米国株式市場の動向に目を配ったり、米国の中銀やトランプ大統領の財政刺激策における株式市場に対してのインパクト等に着目するようになりました。

この相関関係の動きについて私見も交えながら理由や背景を探りつつ、相関が崩れる時はどのような時なのかを考えていきたいと思います。

コロナショック後の相関関係の強まりについて

最初にコロナショックと株式市場との相関関係の高まりについて解説します。これは以前の記事とも重複する内容なので読んで頂いた方は復習としてご覧ください。相関関係の強まった理由は「投資家のキャッシュ化(現金化)のニーズが急激に高まったこと」です。

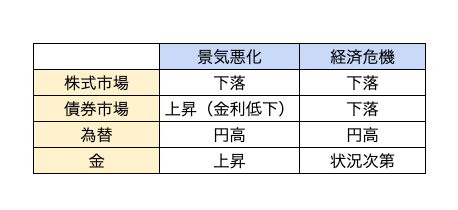

通常の景気悪化に伴う各アセットクラスの動きと、経済が危機に陥ったりクラッシュした場合の各アセットクラスの動きは実は異なります。景気悪化時と経済危機やクラッシュした場合の動きの違いについてまとめてみました。

となっています。

これは通常のサイクルの景気後退に対してはポートフォリオを入れ替えつつ、リスクアセットの割合を落として債券の保有比率を高めたり、一時的に金に資産を逃避させたりします。一方で経済危機となると、あらゆる投資商品を売って手元の資金の流動性を高めることを投資家は選好し始めます。

どのタイミングが景気悪化で、経済危機なのかの違いはわかりにくいこともあるかもしれませんが、各アセットクラスの動きを見るとある程度判断ができるでしょう。

つまり、上記の表の中に仮想通貨を入れた場合景気悪化時下落するか上昇するかはっきりと断言はできませんが、コロナショックのような急激な危機的な動きとなった場合は現金化を急ぐ動きから下落するとは言えると思います。

それが今年3月の値動きに現れていると言えるでしょう。

現状の世界の経済状況について

次に、現状の世界の経済状況について説明します。現状はコロナショック後の世界の経済対策が功を奏しており、株価は急激にV字回復をしており、表面上は戻っているかのような動きとなっています。

しかし各国の経済情勢は、急激な悪化後からあまり回復しているとは言えない状況です。現状は「景気にモルヒネを打っているような状態」と言えるのではないかと思います。経済への痛みを緩和するため、市場のお金の流動性を高めるため各国の中央銀行や政府が金融緩和策や財政刺激策を導入しています。

そのため、現状は「景気は相当悪いがお金は市場で余っている」という状態になっているということです。

また、リーマンショックでも同様の動きがありましたが、資金を必要としている人にお金を届けるための仲介役として銀行に資金供給したとしても、全てがお金を必要としている事業者に届いているわけではありません。銀行や金融機関はそのお金の一部を有価証券で運用する方向に資金を振り向けたりもします。

現在の株高の動きは景気がよくなることを見越して株高で推移しているのではなく、お金の逃避先がないため債券や株式市場にお金が流れていると考えるのが自然かもしれません。

そのため、経済対策によってお金が市場に溢れ返る状態が継続する限り、株式市場にも債券市場にもビットコイン市場にもコモディティ市場にもお金は流れる動きが続くと想定しています。

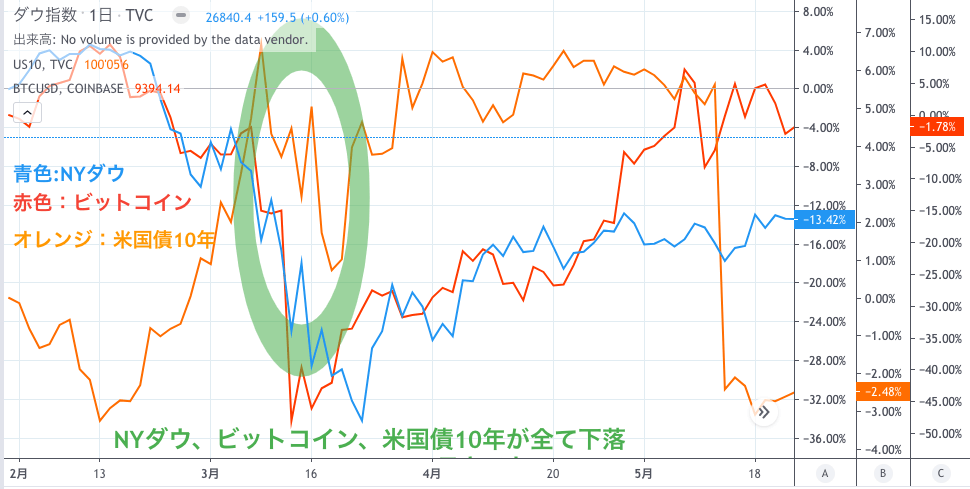

下記がコロナショックの3月のNYダウ、ビットコイン、米国債10年の価格の推移ですが、最初はNYダウ、ビットコインが下落しながら米国債10年は上昇していましたが、突如同じように下落を始めました。

これは、投資家が現金化を急ぎ、債券も手放す動きを表していることが読み取れると思っています。見方は個人個人で見解が異なるため、ここで記載していることは筆者の見解として理解していただけると幸いです。

ビットコインと株式市場の今後の動き

ここから今後のビットコインと株式市場の相関と動きについて考えていきたいと思います。結論は「ビットコインと株式市場の相関関係は薄まることはあっても、正の相関関係が継続する」と考えています。

理由としては3つあります。

- 今回のコロナショックにおける景気刺激策の規模が巨額な規模で、市場では金余りの状態からビットコイン市場にも一部流れてくると考えていること

- 仮想通貨市場への機関投資家の参入が引き続き増加してきていること

- 世界的にデジタル通貨を普及させる方向で動いていること

この3つから仮想通貨市場の価格は一時的に急落等はあっても、下落トレンドで推移することは考えにくいと思っています。

1について

まず1.については先ほど説明した通り、お金が余っている場合資金をどこかへ振り分ける必要が出てきます。現金で持っておいてもリターンはないので、リーマンショック時も量的金融緩和(QE)以降、”買わざるリスク”を意識して株式市場が景気の良し悪しに関わらず上昇し続けていました。

NYダウのチャートを見ると、リーマンショック後の強い株式市場の動きがわかると思います。リーマンショック後2008年から2012年にかけて量的金融緩和を行い市場の流動性を高める政策をFRBは行いました。

この時は市場に出回っている国債や住宅ローン担保証券を買い取る手法で市場に資金を供給する方法を行っています。その後チャートのように株式市場はV字回復を果たし、QE終了、そして緩やかな利上げサイクルへの突入に入っても株式以上が崩れることはありませんでした。

当然、中央銀行のバランスシートは拡大し、この調整をどうするのかという問題はありましたが、リーマンショックのような恐慌に陥る可能性もあった問題を乗り越えています。このように大量の資金供給を行うと投資家のリスクプレミアムも元に戻すことができる錬金術を見いだしたとも言えるでしょう。

※リスクプレミアムとは、無リスク資産にどの程度利回りを乗せればリスクアセットを購入するようになるのかというリスク許容度を示しているもので、高い利回りを要求している時期ほど投資家の不安感が大きいということを表している。

2について

2.に関しては、先日のG20でもデジタル通貨容認姿勢が示されたように、世界的にもデジタルアセットに対して悲観的に見る向きは少なくなってきている中、機関投資家もポートフォリオの一つとして検討している動きが続いていることを示唆しています。

そして大きなお金を動かす投資家で重要なのは「流動性」です。

流動性がないと大きなポジションを保有して売りたいと思ったとしても流動性がないと売るに売れなかったり、思った値段以下でしか売ることができないといったリスクが出てきます。

そのため機関投資家で仮想通貨を最初に購入する場合金額的にもビットコインが選択肢として必ずと言っていいほど選ばれるでしょう。逆にビットコイン以外でいきなりポートフォリオに組み込むということはないと考えられます。

そうなるとドミナンスもビットコインが強まる地合いがくると考えており、ビットコインを下支えする圧力がかかりやすい時期に入っていると考えています。

3について

3.についてはG20のデジタル通貨容認姿勢や日銀も含めた各国中央銀行が連携して研究開発を進めており、仮想通貨、暗号資産という物に対しての見方や考え方が変化してきています。

直近でもマスターカードやビザ、決済会社ではpaypal等が仮想通貨決済に参入しようとする動きもあり、直接相場に影響を与えるものではないものの、今後の利用者増加に備えて動き始めているということは仮想通貨市場にもいい意味での動きと言えるでしょう。

まとめると、景気刺激策による金余りによって機関投資家や金融機関のお金の振り向け先、また個人にまで供給された場合の投資先としてリスクアセットに再度回帰する中、時価総額が大きくない仮想通貨市場に一部でも入ってくると想定しているため、株式市場と仮想通貨市場は正の相関を引き続き保つと思われます。

また仮想通貨市場に対しての見方の変化や世界的に普及させるためにどうすればいいかというフェーズに入っているため、利用者が伸びない時期はあっても減少することは考えにくいことが仮想通貨市場全体の下支え効果になると考えています。株式市場と仮想通貨市場との相関が薄まるタイミングは「世界的なファンダメンタルズが上向きになってくるタイミング」かもしれません。

経済指標で何ヶ月も連続で経済成長を示す数字が出てきたりしてくる過程で、機関投資家も仮想通貨や金、債券等に振り向けていた資金を株式市場に入れ直す動き(ポートフォリオリバランス)が入るため、そのタイミングで株式市場が上昇する中ビットコインが上昇しないといったような動きが見られ始めると想定しています。

繰り返しになりますが、現在のステータスはあくまで「良好な景気を受けた株高」ではなく「モルヒネを打ったような金余りの市場で振り向け先がないための株高」でしょう。

相関関係が薄まるためには

そしてここから良好な景気を示す数字が出てき始めると、相関関係が薄まる動きになるのではないかと推測しています。

また債券価格の上昇と株高が相関を持っている間は金融緩和や財政刺激策を受けた株高であり、債券金利と株式市場の動きが本来の動きに戻るタイミングがいつか見ておくといいかもしれません。

①金利低下と株高→緩和を受けた動き

②金利上昇と株高→本来の良好な景気時の動き

ということ①イレギュラーの動きと②基本的な動きを見極めることも大事なポイントです。

①から②に移る過程でビットコインと株式市場の相関が薄まることでしょう。

トレード関連の人気記事一覧