「老後に2000万円が不足する」というフレーズを目にして、自分の将来や退職後の資金不足に漠然とした危機感を抱いている方が増えています。

加えて、2022年になって岸田政権が投資を後押しするような政策に転換したことを受け、投資によって老後の資金を作るという考え方に注目が集まり始めています。

しかし、投資を始める必要性が本当にあるのか疑問に感じている方も多いはず。加えて、これまで投資の経験がないので、始めるにしてもどこから手を付ければいいかわからない、という問題もあるでしょう。

本記事ではそんなあなたに向けて、「老後2000万円問題」から現状の金融の問題を紐解き、ひいては投資の必要性についても詳しく検討していきます。

1. 老後2000万円問題とは

初めに、数年前に話題を呼び、2022年でもたびたび取り上げられる「老後2000万円問題」について、ことの発端と概要について解説していきます。

1-1. 事の発端は金融庁の報告書

始まりは2019年に公開された、老後の資産形成を呼びかける「金融審議会 市場ワーキング・グループ報告書」です。この報告書には「老後には約2,000万円の資金が不足する」といった旨の記述が記載されていたことから、年金モデルの崩壊を指摘する声や政府批判が高まりました。

参院選前に批判を避けたい与党は火消しに躍起になり、最終的に財務大臣がその報告書の受け取りを拒否する(報告書の内容を公式に認めない)という異例の対応を取ったことで、さらに衆目を集めることに。

この一連の出来事が「老後2000万円問題」として広く認知されるようになり、老後の資金について漠然とした危機感を持つ人が増えたのです。

1-2. 「老後に2,000万円不足する人が大勢現れる」という意味ではない

ただし、この「2,000万円が不足する」という数字は、データをもとに割り出した試算に過ぎず、多くの人に当てはまる内容ではありません。

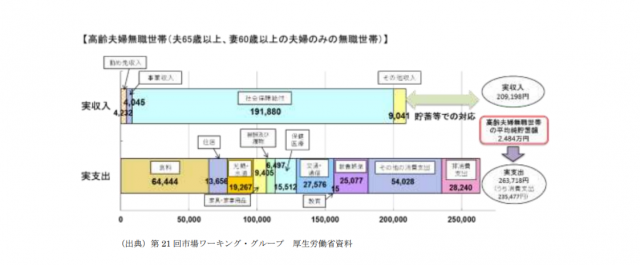

報告書の中では、2017年時点のデータをもとに高齢夫婦無職世帯(夫65歳以上・妻60歳以上)の平均収入額(20万9,000円)から平均支出額(26万4,000円)を減算すると、毎月5.5万円不足するため、老後の30年間で2,000万円不足する、という概算が紹介されています。

この数字は居住地域、所得層などによって大きく変わりうるもので、例えば老後が30年未満の場合や収入額がより多く支出が少ないケースなどでは、不足額は2000万円よりもはるかに少額になるでしょう。この概算のモデル夫婦は夫のみが就業し、妻は専業主婦であるケースを想定しているので、共働き世代の場合は年金収入額の増額も見込めます。

一方で、不足額が2000万円より大きくなる可能性も考えられます。

例えば「人生100年時代」と言われるように、よりデモグラフィックスの高齢化が進み、医療が発達して平均寿命が伸びていった場合は、その分だけ追加で生活費が発生します。

また、賃貸で居住費を払い続ける必要がある、住宅ローンが残っている、入院や老人ホームの費用が掛かる場合など、より多額の出費が必要になるケースも想定されます。

モデルのように厚生年金に加入していない場合などは、収入額が下がるでしょうし、年金財政を維持するために将来的に年金給付の水準は引き下げられますので、その点でも変動があるでしょう。最近の企業は退職金制度を採用していない場合も多いです。

このように、「2000万円が不足する」という主張は、多くの不確定要素を無視して平均値から単純計算した数字にすぎず、各個人の不足額を把握するうえではほぼ参考にはなりません。

このテーマを考えることで見えてくるのは、老後の資金に関する問題は一般的に考えられているよりも複雑であり、早期から備えなければ取り返しのつかない事態になる可能性があるという点でしょう。

遅くとも30代後半〜40代には、現実的な老後の資産形成について考え始めることが重要だという指摘も少なくありません。

そこで、続いて「老後に備えるための資産形成」について解説します。資産形成方法として最も一般的なのは「預貯金」など現金として資産を保有する方法ですが、実はこの方法には決して小さくないリスクもあることをご存じでしょうか。

2. 預貯金は安全という誤解

資産形成と聞いて初めに思い浮かぶのは「貯金」という方も多いでしょう。実際、日本銀行が2020年に公表した統計によると、日本の金融資産における構成比率は「現金・預金」が54.2%で、アメリカやユーロ圏よりも高い支持を得ていることが分かります。

現金と言えば最も安全で元本割れしないというイメージがあり、一方で投資は危険というイメージがある方も多いもの。しかし、預貯金にも無視できないリスクが潜んでいるのです。

1990年代には6.0%の利子がついた定期預金金利が、2022年には0.002%程度まで下がっている「低金利」時代。日本円は長年保有しているだけで実質的な価値が減少し続けてしまう点も見逃せません。

2-1. 現金のメリット・デメリット

まず、貯金によって得られる額について考えてみます。銀行に預けた場合、金利を0.002%とすると100万円を1年間預ければ約20円の利子が付きます。

しかし、2022年時点ではコロナ禍の大規模金融緩和の影響やウクライナ情勢を巡る地政学リスクなどの影響で、世界的に史上最大級のインフレーション(物価高)が発生しており、日本も例外ではありません。

インフレとは”モノの価値”が上昇することで、円やドルなど法定通貨の価値は相対的に減少します。同年9月時点で日本の年間インフレ率は約3%を記録していますが、欧米諸国では2倍上のインフレも珍しくありません。

年間インフレ率が3%の場合、「現金の価値が毎年3%ずつ減っていく」と言い換えることもできます。例えば現時点で100万円のモノを買うために、1年後には103万円払わなければならない事を意味します。

毎年数%のため気づきにくく、また貯金額の数字に変化がないため認識しづらいですが、インフレ率を超える利益を得ない限り、保有する貯金の価値は目減りし続けているということです。そして、預金の金利だけでは到底その減少分を賄うような利益は得られません。

こういった理由から、インフレかつ低金利の時代には、現金を主要資産として保有することは、合理的な選択肢とは言えない場合が多いのです。

また、自身の老後資金を計算し、「老後に十分な金額をもらえる予定だから大丈夫」という結論に至ったとしても、それは現時点での日本円の価値が継続していることを前提にしているはず。このままインフレが続き、老後には円の購買力が今よりはるかに減少している可能性も勘案する必要は否めません。

2-2. 対外的に弱体化する日本円

また、2022年9月頃から起きている著しい「円安・ドル高」も大きなファクターです。

目に見えてモノ・サービスの値段が上がり、困惑や不安を感じている方も多いでしょう。日本円は国内での購買力が減少しているだけでなく、対外的にもその価値が下がり続けている点も、大きな問題となっています。

直近だけを見ても、ドル基準で円の価値は2022年初頭に「1ドル=115円」だったところが、2022年10月には「1ドル=150円」台まで下落しています。例えば1,000万円の貯金があったとして、ドル換算すると2022年初頭の時点では「約86,956ドル」の価値があったのに、10月時点では「約66,666ドル」まで目減りしていると言えます。

円高ドル安は一時1990年以来の水準となり、これを看過できない日銀は実に24年ぶりの為替介入へと踏み切りました。

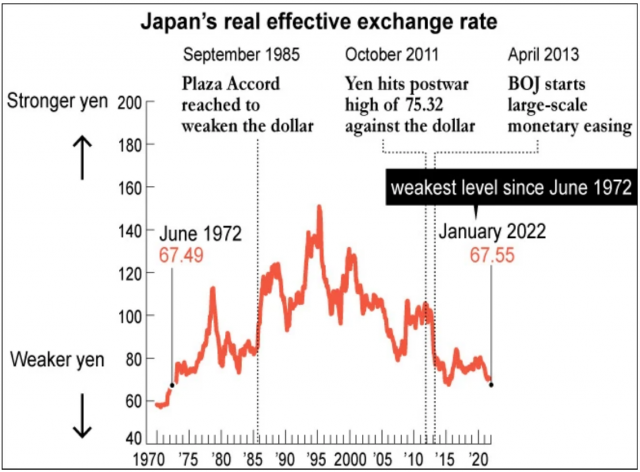

こういった円の価値の対外的な下落は、今にはじまったことではありません。

このように日本円の実質実効為替レート、つまり日本の貿易相手国の通貨と総合的に比較して算出する日本円の価値は下がり続けています。例えば、2000年には100円で買えた米国産オレンジが、2022年現在だと倍の200円以上かかる、というイメージです。

対外的に円の価値が下がるということは、個人の「海外旅行」が難しくなるといった問題にとどまらず、法人や個人事業主が輸入品を取り扱う場合、より多額の日本円を支払う必要があることを意味します。日本は資源や物資の大多数を輸入に頼っており、極端な「円安・ドル高」は経済全般に深刻な影響を与えかねません。

加えて、世界的に見て米ドルが高騰していることが、問題をより深刻化しています。特に、経済活動の要ともいえる「原油」は米ドルで取引されるため、米ドルが高騰し日本円が下落すると、同じ量の原油を買うためにより多くの日本円が必要に。これが、経済全体に物価高の影響をもたらしている要因の一つです。

そのため、インフレに弱く、対外的な価値が下がり続けている状況で、多額の日本円預金だけを選ぶことは、長い目で見ればリスクを伴う行為と言えるでしょう。

だからこそ今、日本政府も推奨する「投資による資産運用」が求められていると言えます。

つみたてNISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)で購入可能なインデックスファンドや日本・海外投資信託など、税制面で優遇された比較的安定度の高い資産運用方法もあり、価値の目減りを防ぎ、資産を通貨以外の形で保有することがリスクヘッジにもつながると言えるでしょう。

3. 「貯蓄から投資へ」を促進する「資産所得倍増プラン」とは

そういった背景もあって、岸田政権および金融庁や経産省は、「貯蓄から投資」を促すための推進策を図っています。家計の厳しさに伴う個人消費の落ち込みや生産力の低下は、景気悪化や海外との競争力低下にもつながるからです。

3-1. 「資産所得倍増計画」へ舵を切った岸田政権の動向

岸田政権は発足当初より、企業の賃上げや人的投資、地域活性化などを主軸に掲げる「新しい資本主義」を掲げてきました。

これは、企業の短期的な利益追求や株主利益を優先する傾向修正を意識し、金融所得課税の税率が低いことなどを問題視したものであり、株式市場にとってはネガティブな政策として受け取る向きもありました。

しかし岸田政権は2022年、新たに「資産所得倍増計画」を打ち出しました。これは個人の「貯蓄から投資へ」を促進し、資産所得(利子、配当など)の倍増を狙った政策です。

ちなみに、他にも経産省が国内Web3.0企業誘致のための事業環境整備を目指す省内横断組織を立ち上げ、スタートアップの税制改正について協議するなど、暗号資産(仮想通貨)関連でもより積極的な取り組みを急いでいます。

関連:仮想通貨の法人課税改正案を提出 財務省、令和5年度税制改正要望を公開

3-2. この機会に投資を始める理由

このような国策もあり、この機会に貯蓄を投資に回すことが合理的であることは明白です。政府が投資を促進する施策を打ち出せば、税制優遇など実際に個人投資家にとって有利な環境が作られる可能性が高いためです。

実際にNISAやiDeCoについて、さらなる税制優遇措置で投資を促進させる案も前向きに検討されています。(22年12月時点)

関連:金融庁の「貯蓄から投資」を促す姿勢鮮明に、NISA拡充やスタートアップ向け暗号資産税制改正など

加えて、政府の投資促進によって個人から株式市場等への資金流入が増えれば、それによって金融商品の価格が上昇し、その上昇を受けてさらに資金が流入されるという好循環につながるケースもあります。

岸田政権は具体的な取り組みとして「iDeCoの加入年齢層の拡大」「NISAの抜本的拡充」「預貯金を資産運用に誘導するための仕組みの新設」などを検討しています。

投資にはリスクはありますが、前述のように預貯金にも大きなリスクがあるため、資産の形式を増やしてリスクを分散させることには大きな意義があります。

資産を増やしたい人だけでなく、ただ守りたいという人にとっても、投資は自助努力として必要不可欠な時代と言えるでしょう。

4. 投資の選択肢とそのリスクを紹介

ただし、投資にはある程度の金融リテラシーが必要です。そこで、まず初めのステップとして、主な金融商品とそのリスクについて簡単にご紹介しましょう。

例えば、前述のように政府の施策によってこれまでより有利になりうるのが「NISA(少額投資非課税制度)」や「iDeCo(個人型確定拠出年金)」です。どちらも税制面での優遇メリットが大きく、NISAは積み立てによる投資にも適しているため、資金的な余裕がなくても始めやすいのが特徴。

他には、資産を米ドルなど外貨に換えて保有する外貨預金、国内外株式などの有価証券、ゴールドなどの貴金属およびコモディティ、ビットコイン(BTC)などの暗号資産(仮想通貨)が主要な金融商品として挙げられます。

ちなみに、インフレ時には国債など債券への投資も預金と同様に望ましくないとされています。債券は満期まで保有することによって一定額の利子を得られる金融商品であり、保有期間中に利子以上に物価が上昇すると、債券保有者は実質的な損失を被るためです。

関連:コモディティ資産「金(ゴールド)」とは|万能のリスクヘッジ機能を持つ安全資産

5. 「資産を守る」ための投資という選択肢

これまで説明してきたように、ただ日本円を預貯金するだけの運用には少なからずリスクがあります。2022年に世界的に問題視されているインフレ(物価高)局面では、価値が目減りしていき、対ドルなど対外的な価値もここ数十年にわたって失い続けています。

そこで求められる「投資」という選択肢ですが、実際に投資に踏み切るには、ある程度の金融リテラシーが必須。金融商品はそれぞれ全く異なる性質を持っているため、まずは一つの金融商品に絞って勉強を始めると良いでしょう。

そういった意味で、初めて投資する金融商品としては、価格変動によるリスクが大きすぎず、保守的・積極的どちらの運用もできる「株式」がおすすめです。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX