企業のビットコイン保有戦略

国内外で、企業がビットコイン(BTC)を保有する動きが拡大しています。

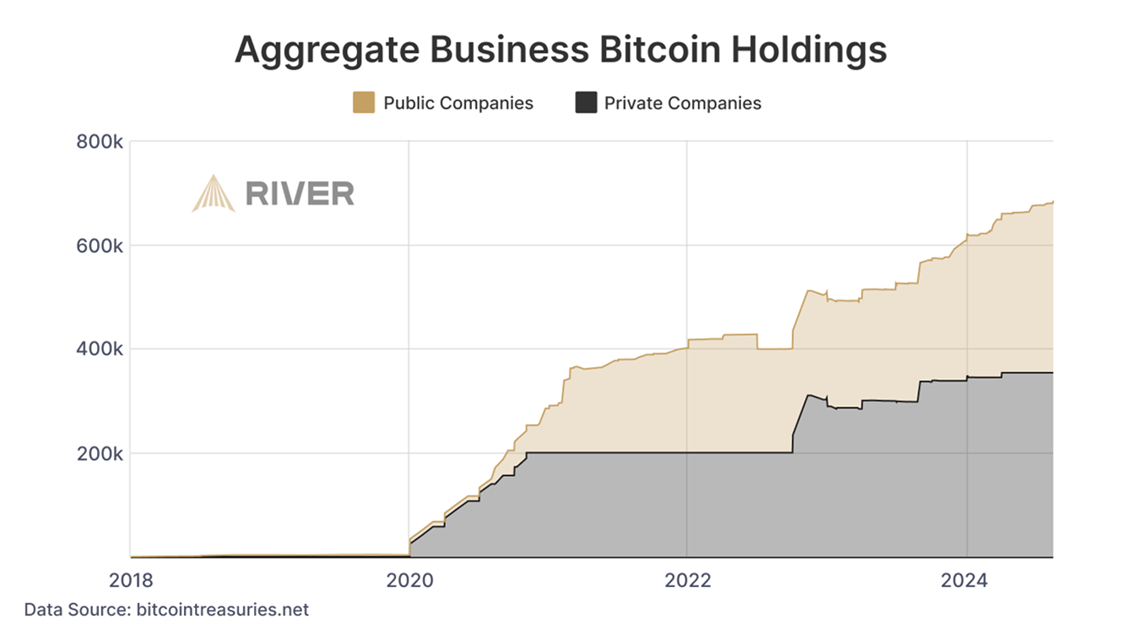

全世界で流通しているビットコインは1976万BTCありますが、そのうち企業が保有する割合は683,000 BTC、流通量するBTCの3%(24年8月時点、米保管企業RIVER調べ)。2020年から2024年の間で見ると、企業保有BTCの増加率は587%です。

関連:2026年までに米国企業が最大1.5兆円のビットコインを購入か=レポート

企業のビットコイン保有量の推移。出典元:RIVER

この潮流は、米国のソフトウェア企業マイクロストラテジーが先駆けとなり、世界中に波及しました。日本においても、株式会社メタプラネットをはじめとする先進的な企業がこの動きに追随し、注目を集めています。

本記事では、こうした企業のビットコイン保有戦略の真意と、それを後押しする金融市場の状況について詳しく解説します。

メタプラネット、10億円分のビットコインを追加購入

東証スタンダード市場の上場企業、株式会社メタプラネット(証券コード:3350)は、2024年に入り新たにビットコインの保有を開始しました。

かつてホテル事業に注力していた同社ですが、新型コロナウイルス等の影響による事業の縮小を経て、2024年4月から、資金管理戦略の一環としてビットコインの購入計画を発表。「ビットコインファースト、ビットコインオンリー」を掲げ、関連事業を展開しています。

2024年10月7日時点で、同社のビットコイン保有量は639.503 BTC、累計購入総額は59億6500万円。通算の平均購入価格は9,326,856 円/1BTC。

関連:メタプラネット社、再びビットコイン買い増し 10億円購入コストで

ビットコイン保有企業の先駆者、マイクロストラテジー

メタプラネットのように、ビットコインを企業の財務戦略に組み込む動きは世界的に広がっています。この潮流の先駆けとなったのは、BIプラットフォームなどを手掛ける米ナスダックの上場企業、マイクロストラテジーです。

関連:米上場企業マイクロストラテジーがビットコインを大量に買い続ける理由とは?

同社がビットコインへの投資について言及したのは2020年7月のことです。資本配分戦略として、株や債券に加え、ビットコインも投資対象とする意向を表明しました。この戦略は、余剰資金を株主に還元すること、そしてその資金の一部を投資へ回し高リターンを獲得することを目的としています。

約4年間で総額99億ドルを投じ、2024年9月27日時点でマイクロストラテジーの保有量は252,220 BTC。その資金源は、主に株式や債券の発行によるものです。

マイクロストラテジーの大胆なビットコイン戦略は、世界中の企業に影響を与えています。代表例として、テスラ社とスペースX(SpaceX)が挙げられます。特にテスラ社は一時的にビットコインによる決済を導入するなど、ビットコインの実用性と採用可能性を示す象徴的な出来事としても話題となりました。

関連:テスラとSpaceXのビットコイン保有数が約2万BTC 購入再開も確認か=Arkham追跡

マイクロストラテジー、対インフレとしてビットコインを保有

マイクロストラテジーは、ビジネスデータの分析とそのUX改善を主事業とするIT企業です。従来、同社のバランスシートの大部分は米ドルでした。しかし、2020年に同社はビットコインへの大規模投資という決断を下しました。この転換の背景には何があったのでしょうか。

コロナ渦に米ドルの価値低下

マイクロストラテジーがビットコイン購入を開始した2020年は、新型コロナウイルスのパンデミック(世界的大流行)の渦中でした。この時期、世界経済も大きな混乱に見舞われました。

パンデミックの影響で多くの企業の収益が急激に悪化し、それに伴って世界経済全体が深刻な落ち込みを見せました。この経済危機に対応するため、米連邦準備制度理事会(FRB)は緊急の金融緩和策を実施しました。大幅な利下げと大規模な量的緩和プログラムを開始したのです。

- 利下げによる影響:政策金利の引き下げにより、米ドルの需要低下に寄与。低金利環境下では、米ドル建ての資産の魅力が相対的に低下します。

- 量的緩和による影響:長期的にインフレ圧力を高める可能性がある。大規模な資産購入プログラムは、実質的に通貨供給量の増加を意味するため。

FRBの金融緩和策の主な影響:

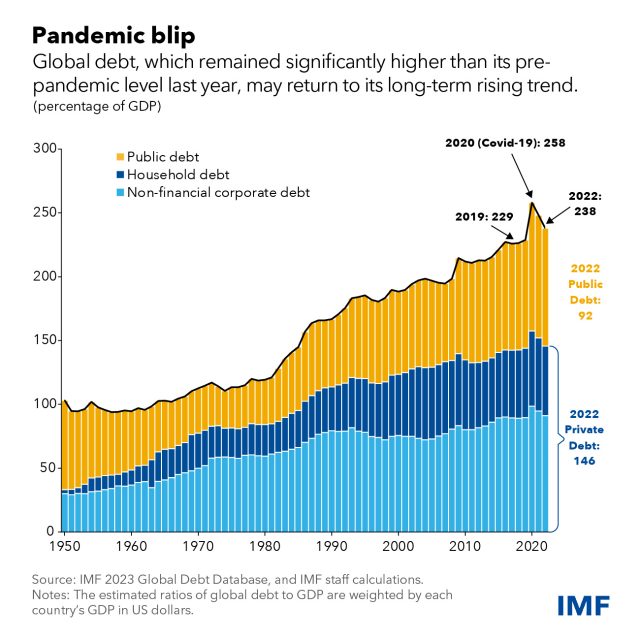

世界の債務全体のGDP比率は、2022年に前年の248%から238%に低下し、2020年の258%からも低下した。 出典:IMF

さらに、これらの政策の結果として、米国債や米社債といった伝統的な米ドル建て資産の利回りも大幅に低下しました。つまり、米ドルを保有することで得られる利益が著しく減少したのです。

このような複合的な経済状況を踏まえ、マイクロストラテジーの会長、マイケル・セイラー氏は米ドルの大量保有が長期的に見て賢明ではないと判断しました。そして、インフレに強い資産への転換が合理的な戦略だと結論づけたのです。

金とビットコイン 需給バランスの安定性

マイクロストラテジーのマイケル・セイラー氏は、ビットコインの潜在的な強さを金や銀と同等に評価しています。この評価の背景には、ビットコインと伝統的なセーフ・ヘブン(資産の安全な避難先)との類似性があります。

金(ゴールド)や銀(シルバー)は長い歴史を通じて高い価値保存性を示してきました。これらの貴金属は、地理的・文化的境界を超えて普遍的な価値を持つ特性があります。また、政策によって操作可能な法定通貨とは異なり、金や銀の供給量は比較的安定しています。このため、急激な価値低下のリスクが相対的に小さいと考えられてきました。

ビットコインもまた、需給バランスが崩れにくい性質を持っています。その発行総量には上限が設定されているため、需要に対して供給量が極端に増加することはありません。こうした理由から、ビットコインは対インフレ力のある資産として期待されています。

インフレとは

「インフレ(インフレーション)」とは、物価の上昇に伴い通貨の価値が低下する現象。特に金融政策の一環である利下げや量的緩和が進むと、米ドルの供給が増え、価値が低下する傾向がある。

インフレが進行する経済環境下では、投資家がビットコインや金などの資産へのエクスポージャーを増やす傾向があり、これらの資産に価格上昇圧力がかかることがある。

さらに、ビットコインには伝統的な資産にはない優位性があると、一部で評価されています。ビットコインは特定の国や企業に依存しないため、地政学的リスクが相対的に低く、没収される危険も少ないという点で、物理的な資産よりも優位性があること。国境を超えた移動が容易で、分割や統合も自由に行えるという利点が挙げられます。

そのため、マイクロストラテジーは、ビットコインの長期的価値を重視。低金利環境に限らず、長期的にビットコインの購入を継続する方針を示しています。セイラー氏は、ビットコインが将来、企業や個人にとっての安全な資産置き場として機能すると考えています。

仮想通貨を保有したい方へ

CM放映中!東証プライム上場

マネックスグループの安心感

入出金・出庫手数料が無料。

国内大手SBIグループの安心感

豊富なアルトコインで板取引可

業界最低水準の取引手数料

円安対策も 日本企業にとってのビットコイン

企業によるビットコイン保有の動きは日本にも波及しています。日本経済新聞によると、ビットコイン等の仮想通貨を保有する日本企業の数は5月時点で31社に達しています。

2021年4月には韓国発の日本上場企業ネクソン(証券コード:3659)が約111億円をかけて1,717 BTCを購入。2024年9月には東証上場のリミックスポイント(証券コード:3825)が7億5,000万円を投じ、64.4029046 BTCをはじめ複数の暗号資産を取得しました。

関連:円安ヘッジなどで30社以上の国内上場企業が仮想通貨を保有、日経報道

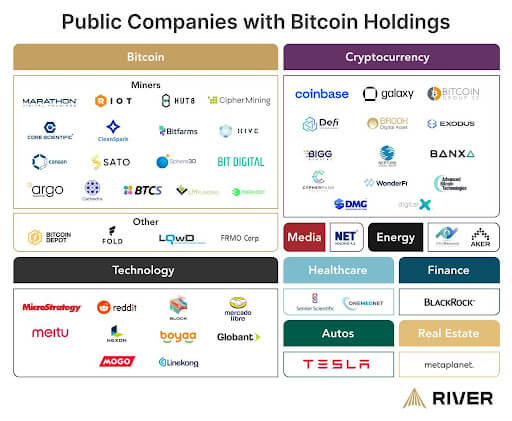

ビットコインを保有する企業群。不動産部門にはメタプラネットの名前も。出典元:RIVER

特に2024年は、約38年ぶりに1ドル=160円を超えるなど、歴史的な円安水準を記録しました。日本企業にとってのビットコイン組み入れは、インフレ対策にとどまらず、昨今の円安に対するヘッジとしての役割も果たしていると考えられます。

前述のメタプラネット社も、ビットコイン購入に至った理由の一つとして、円の弱体化への懸念およびビットコイン価値が長期的に維持されることへの期待を挙げています。

株式投資家から注目を集めるビットコイン保有企業

企業がビットコインを保有する戦略は、株式市場において新たな評価軸として認識されつつあります。伝統的な金融市場の枠組みの中で、新興の暗号資産市場への間接的なエクスポージャーを得ることができるためです。

背景には、ビットコイン現物への直接投資よりも、ビットコイン保有企業の株式に投資する方が、一般投資家にとってより有利な環境が整っているという事情があります。例えば、ビットコインへの直接投資より、株式投資の方が税制面で優れている場合があります。

特に、ビットコインの価格上昇局面では、ビットコイン保有企業の株価がビットコイン価格と連動して上昇する傾向があるため、これらの企業の株式が高い投資魅力を持つとする見方も出てきています。

また、2024年、米国証券取引委員会(SEC)はビットコイン現物ETFを承認しましたが、日本ではビットコイン現物ETFは未だ承認されていません(2024年現在)。

関連:ビットコインETFは日本で買える?現物BTCとのメリット比較や関連銘柄の買い方も紹介

マイクロストラテジーの株価、BTCとの連動性

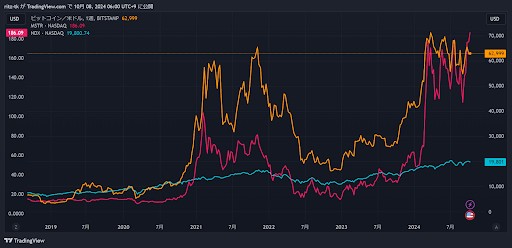

マイクロストラテジーは、企業として最多の25万2220BTC(2024年9月時点)を保有しています。マイクロストラテジーの株価はある一定期間においてビットコイン価格との間で0.9を超える高い相関係数を示しました。

2020年8月と比べ、2024年10月現在、ビットコイン価格は12,000ドルから60,000ドルへと約5倍に上昇しています。一方、マイクロストラテジーの株価は同期間に約10倍強にまで上昇しています。

オレンジがビットコイン価格、赤がマイクロストラテジーの株価。出典元:TradingView

上昇率の差は、マイクロストラテジーが資金調達を活用してビットコインを購入していることや、企業の事業価値がビットコイン保有以外の要因でも評価されていることなどが影響していると考えられます。

+解説記事

ビットコインを活用した新規戦略の可能性

ここまで、ビットコインがインフレ・為替ヘッジになり得ることを説明してきましたが、ビットコインの活用方法は長期投資だけにとどまりません。企業はビットコインを利用した派生事業を展開し、新たな収益源を創出しています。

例えば、マイクロストラテジーは2024年に「Bitcoin for Corporations」というウェブプラットフォームを立ち上げました。各企業のリーダーに向けてビットコイン戦略にまつわる包括的なリソースや教育コンテンツを提供しています。

関連:メタプラネットが米マイクロストラテジーと提携 企業のビットコイン導入を促進へ

ビットコインの金融商品としての活用も進んでいます。レンディングは、取引所などに対して保有する暗号資産を貸し付け、利息を得る方法として、市場を拡大しています。また、メタプラネットは10月にビットコインのプットオプションの取引で、2億円超のプレミアム収入を得ました。

関連:メタプラネット、ビットコインプット取引で新収益戦略 約2億円の利益

メタプラネットは7月にビットコイン専門メディアのBitcoin Magazineとの間に戦略的パートナーシップを締結し、Bitcoin Magazine Japanの独占運営権を取得しました。9月にはSBI VCトレードとの連携も発表しており、ビットコインを中心とした多角的な事業展開を進めています。

メタプラネットの代表取締役社長サイモン・ゲロヴィッチ氏は、国際Web3カンファレンス「WebX2024」においてビットコインホテルについて言及。日本人や海外観光客がビットコインの歴史を学ぶことができるホテルで、現在設計士や建築家と協業を進めている段階だといいます。

関連:『ビットコイン大量購入、メタプラネットの戦略』サイモン・ゲロヴィッチが特別講演|WebX2024

このように、ビットコインは、企業にとって単なる資産保有の手段を超えた、新たなビジネスチャンスを提供する存在となりつつあります。

関連:「ビットコイン銀行構想で1兆ドル企業へ」マイクロストラテジー会長

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX