仮想通貨市場とビットコイン

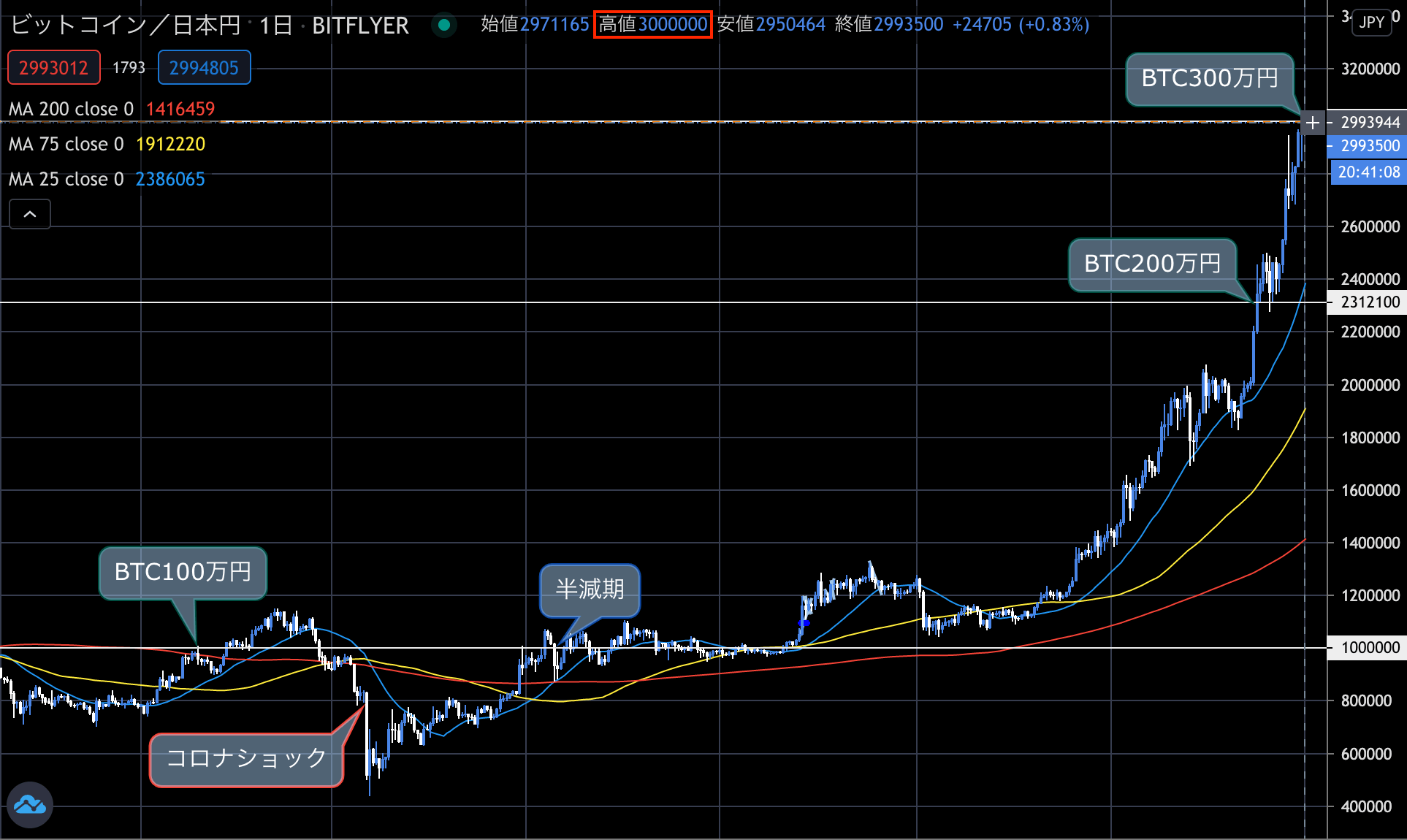

暗号資産(仮想通貨)市場では21年1月1日、ビットコイン価格が史上初となる300万円の大台に到達した。

2017年の仮想通貨バブルで記録した過去最高値を塗り替え、2020年12月10日に2万ドル(約210万円)の大台を突破して以来、さらに騰勢を強めた格好だ。上値抵抗線のない真空地帯は、テクニカル面での買いが加速しやすい。

2020年の年間騰落率は+304%を記録した。株式市場では、日経平均は16.01%、米国株式の主要3指数が、ダウ平均が7.2%、S&P500種が16.2%、ナスダックが43.6%だった。

仮想通貨市場全体におけるビットコイン占有率(市場のシェア)を示す「ドミナンス」を確認すると、終値ベースでは23日に70%台を回復。31日時点で71.2%まで上昇した。9月2日時点では57.2%だった。

過去2年間の最高ドミナンスは19年9月の72.9%であるが、これを上回ればビットコインのアルトドレイン現象がより顕著となる可能性もある。

ビットコインに資金集中する3つの背景

ビットコインに資金集中する背景には、大きく分けて3点挙げられる。

①SECのリップル提訴②金融緩和の影響と機関投資家の参入③テクニカル面

1. 米規制当局の動向

米証券取引委員会(SEC)は22日、「証券法違反」で米リップル社、及びGarlinghouse CEO、共同創設者のChris Larsen氏を提訴した。これに伴い、米大手取引所コインベースを筆頭にXRPの上場廃止・取り扱い見合わせの事例が相次いだほか、関連銘柄のXRPが暴落するなど大きな波紋を呼んだ。

主な争点は、リップル社の中央集権性、XRPによる資金調達(販売)方法であるが、同様のスキームを有する仮想通貨も少なくない。市場からは、SEC訴訟が中央集権性・証券性の高い他のアルトコインに波及するおそれも強く懸念されている。

2017〜18年にかけて流行した「ICO(イニシャル・コイン・オファリング)」による市場からの資金調達を検討する場合、または暗号資産の販売・配布に従事する場合、米国連邦証券法が適用されるかどうかを検討する必要があり、ここでの閾値は、デジタル資産がこれらの法律の下で「証券性」の定義を満たすかどうかにある。

一方、ビットコインとイーサリアムは、すでに「有価証券に該当しない」とのSEC判断が下されており、すでに当局から「お墨付きを得ている」安心感から、資金の流れが集まった。

米商品先物取引委員会(CFTC)は、19年に開催された国際カンファレンスで、「分散化したネットワークを持つイーサリアムは、コモディティ(商品)に該当する」との見解を示しており、米大手デリバティブのシカゴ・マーカンタイル取引所(CME)では、21年2月8日よりイーサリアム先物取引が開始される。

ビットコイン先物同様、規制当局の認可を受けたイーサアリアム先物上場は、金融商品としての信頼性を引き上げるとともに、現物投資におけるエクスポージャーをヘッジするための需要が見込まれており、CMEビットコイン先物の出来高上昇を含め、主に機関投資家からの高い需要を示唆するものだ。

裏を返せば、昨今の相場を先導する機関投資家・大口投資家の大半からみて、ビットコインとイーサリアムといった大型株ならぬ大型暗号資産以外へのアプローチは、規制面や流動性の観点からも現時点では困難な状況にあり、「選択肢が限られている」と言い換えることも出来るだろう。個人投資家も相場の不確実性が強まっている状況下では追従せざるを得ない。

関連:米CMEとBakktのビットコイン先物、出来高が大幅増

前月比の騰落率比較では、ビットコイン+50%に対し、イーサリアム+25%、XRP(リップル)-68%と、ほぼビットコイン独走状態といっても過言ではない。

なかでも、時価総額4位のXRPの市場規模はSEC提訴後に大きく後退しており、アルト市場の明暗が分かれる中、流出資金の一部がビットコインに向いたか。21年1月には、VanEckが「ビットコインETF」を再申請したことが判明しており、SECに認可されれば、機関投資家によるさらなる資金流入が見込まれる。

2. 金融緩和マネーと機関投資家の動き

新型コロナの影響で深刻な打撃を被る世界経済立て直しのため、日本や欧米は歴史的に類を見ない規模の金融緩和策を講じており、量的緩和を含め数年先まで続くことが示唆されている。緩和マネーが日経平均株価やダウ平均など株式市場を含めた「リスクアセット」を物色するなか、投資家の余力は潤沢にある。

また、このような緊急事態に際し、各国で法定通貨が大量増刷されるなか、米ドルなどのインフレーションによって物価が上昇すれば、相対的に現金(預貯金)の価値が目減りする懸念が生じるため、デジタル・ゴールドの性質を有するビットコイン市場にとって追い風だ。インフレ局面では、希少性の高い金やプラチナなどの貴金属は、値下がりしにくい資産だとされ、ここへきてビットコインの「代替資産性」に焦点が当たっている。

昨今のMicroStrategyを始めとする米上場企業による相次ぐビットコイン保有は、その象徴的な出来事といえるだろう。過去の強気相場のようにデリバティブ主導ではなく現物主体であることから、極端な乱高下が発生しにくくなっている点もポジティブといえる。直近では、資産運用額1兆円のSkyBridgeキャピタルが、190億円相当のビットコインを新たに保有したことが判明した。

関連:「債券市場からの再分配」SkyBridgeキャピタル、190億円相当のビットコイン投資を発表

また、デジタル通貨を主な投資事業とするDigital Currency Groupの子会社である米グレイスケールの投資信託ビットコイントラスト(GBTC)を介した機関投資家の流入も加速している。

20年10月には、イーサリアムトラスト(ETHE)がSEC(米証券取引委員会)の報告会社「Reporting Company」に登録されたことが発表された。財務状況の監査結果などSECへの報告が義務づけられることから、金融商品としての信頼性向上が見込まれる。

Grayscale Ethereum Trust Becomes SEC Reporting Company$ETHEhttps://t.co/KkCKPCEj9u

— Barry Silbert (@BarrySilbert) October 12, 2020

09年1月3日、ビットコインのブロックチェーンで最初に生成されたジェネシス・ブロック(Genesis Block)には、「金融危機における、中央銀行2度目の救済」を報じた英Times紙の見出しを模倣した『Chancellor on brink of second bailout for bank』の文字が刻まれており、ビットコインの誕生自体が伝統金融のアンチテーゼである。

資産運用会社Tudor Investment Corp.の創設者であり、著名ヘッジファンドマネージャーのポール・チューダー・ジョーンズ氏は、米CNBCのインタビューで、「ポートフォリオの1〜2%を投資したビットコインは、テクノロジーへの初期投資のようなもの」と表現。世界経済の不確実性や中央銀行による年2%減価など金融緩和の影響を念頭に、「ビットコインは、魅力的な米ドルインフレヘッジ手段だ」と強調した。

同氏は、「価値の保存手段」として、購買力・信用度・流動性・携帯性について法定通貨(現金)と比較。信用度について歴史の浅さを指摘しつつ、米ドルを事実上の”減耗資産”とみなしており、今から20年後に起こり得るとされる第二次世界恐慌への備えを示している。

3. 需給面の良化

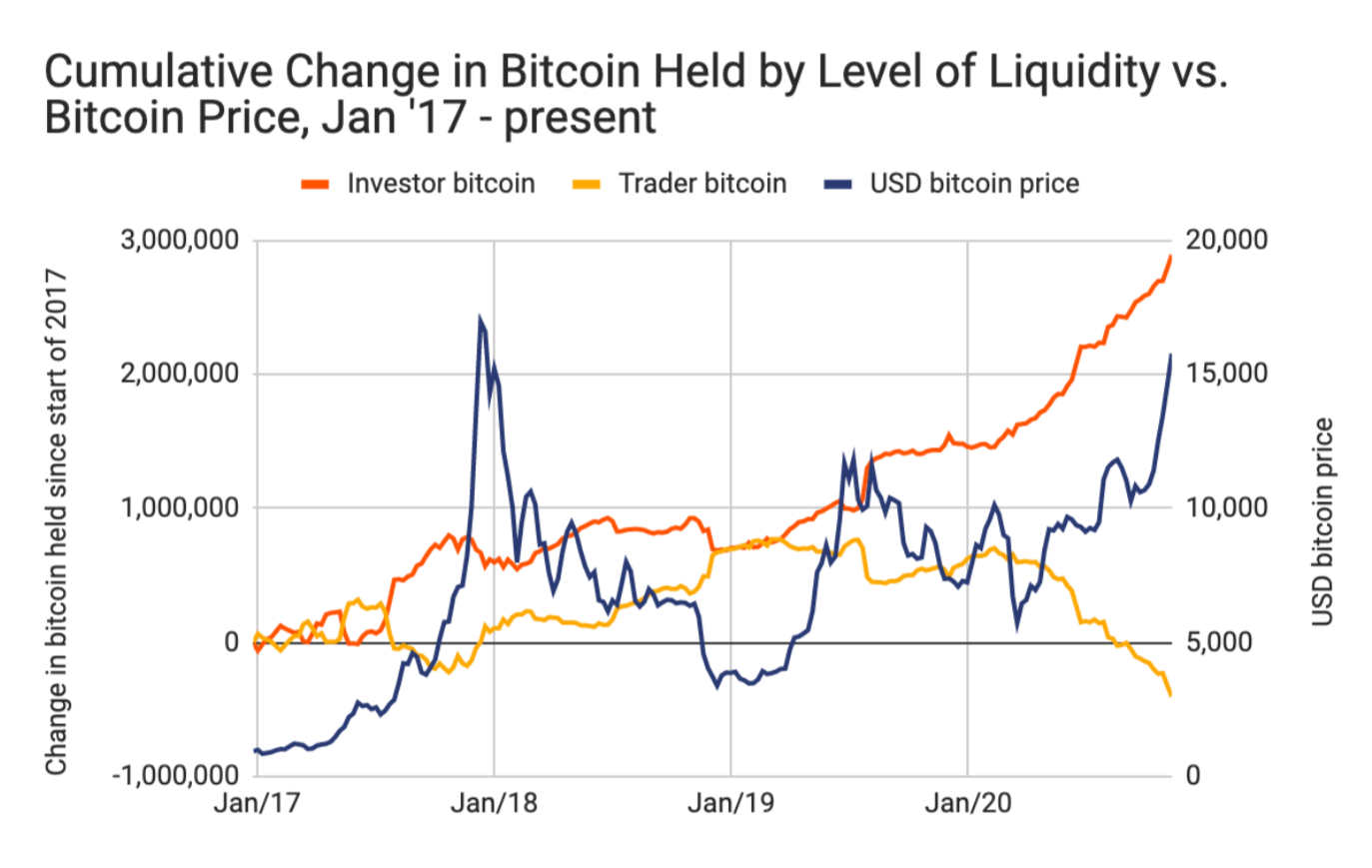

20年5月の「半減期」を経て、市場に出回る供給量が大幅減少するなか、グレースケールを介した機関投資家などの需要が大幅に増加していることで、浮動株ならぬ市場に流通する「浮動BTC数」は、ますます希少価値を増している。

関連:ビットコイン半減期とは?仮想通貨価格への影響と警戒ポイントを解説

ブロックチェーン分析会社Chainalysisのデータによれば、すでに採掘された発行済BTCの内、77%は市場には流通しにくい非流動的なウォレットにあり、19年以降は価格上昇局面で、長期目的の保有数増加とともに市場供給量が減少していることが示唆される。

20年9月には、最大発行上限2100万BTCの内、約90%が市場に流通し、残供給量は250万BTCを切ったことがわかっている。

関連:Glassnode最高技術責任者が考察「ビットコイン高騰の背景に、市場供給量の枯渇」

テスラ社がビットコイン購入

21年2月8日、イーロン・マスクCEO率いる米電気自動車大手テスラ社が、ビットコインに総額15億ドル(1600億円相当)を投資していたことが判明し、ビットコインが急騰。1月8日に記録した過去最高値42,000ドルを大幅更新した。

【価格アラート】

— CoinPost -仮想通貨情報サイト-【iOS版アプリリリース】 (@coin_post) February 8, 2021

仮想通貨市場でビットコインが急騰。42,500ドルをマークし、1月8日の過去最高値を更新した。

イーロン・マスク率いるテスラ社が15億ドル相当のビットコイン購入か。

■CoinPostビットコイン特設ページhttps://t.co/CUinozMLx4 pic.twitter.com/0RuWCbFU2z

関連:ビットコイン高騰で過去最高値更新、テスラ社のBTC購入報道受け

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX