ビットコイン・マイニング報酬の半減期

暗号資産(仮想通貨)ビットコイン(BTC)は、4年に一度の半減期イベントを2024年4月20日に迎え、マイナーへの報酬として新たに発行されるビットコインの量が50%減少しました。過去には、この半減期が価格上昇の契機となり、ビットコインが過去最高値を更新する強気のトレンドが見られたこともあり、その後の動向が注目されています。

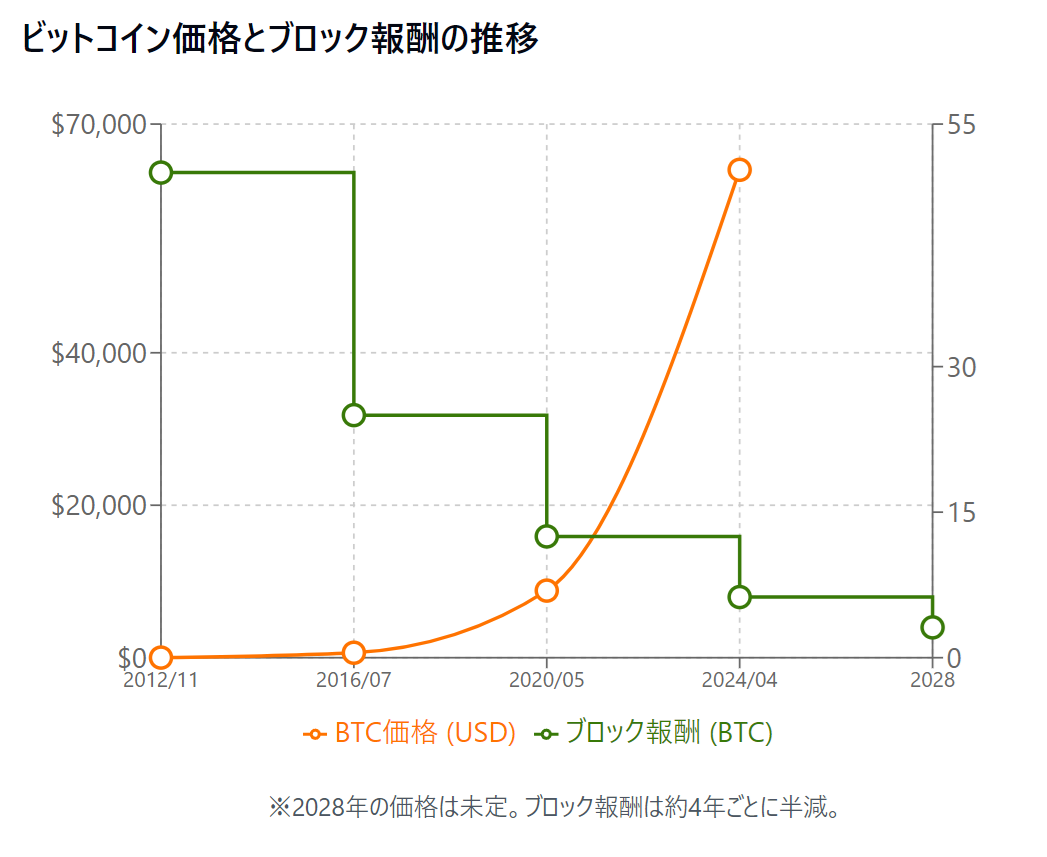

採掘報酬とビットコイン価格推移

ビットコインはこれまでに4回の半減期を経験し、それぞれの後に新たな最高値を記録してきました。2021年時点でのビットコイン供給の年間インフレ率は1.8%に低下しましたが、2024年の半減期ではこのインフレ率がさらに0.86%へと低下します。

興味深いことに、ビットコインの半減期は過去、世界経済の金融緩和期とも重なっています。中央銀行による量的緩和政策は、法定通貨のインフレを促進し、インフレに強い資産であるビットコインの重要性を際立たせてきました。

供給量の減少は、需給バランスに基づき、資産価格に上昇圧力を与えると考えられます。

この記事では、ビットコインの半減期のメカニズム、市場の見通し、投資戦略やリスクについて紹介します。

仮想通貨に投資したい方はこちらをチェック

+解説記事

1.ビットコイン半減期とは

半減期とは、ビットコイン(BTC)のネットワークを維持するため、ブロックを生成するマイナー(採掘業者)に支払われる「マイニング報酬」が半分になるイベントです。

ビットコインはプルーフ・オブ・ワーク(PoW)という合意形成アルゴリズムを採用しています。このシステムにおいて、新しいトランザクションが含まれたブロックの生成が行われるたびに、その計算作業を成功させたマイナーには新しいビットコインが報酬として与えられます。

発行枚数上限2,100万BTCにあらかじめ設定されているビットコインは、21万ブロック単位でマイニング報酬(新規供給量)が50%減少するように定められています。およそ10分に1個のペースで生成されるため、21万ブロックが生成されるには4年かかります。

そして、21万ブロックごとに、新規に発行されるビットコイン報酬の量が半分に減少します。この独特な仕組みが、ビットコインの半減期(bitcoin halving)」と呼ばれる理由です。

24年4月以降、採掘報酬は「3.125BTC」

半減期の目的は、大きくわけて2つあります。

- ビットコインの流通量の増加ペースを抑制することで、「希少性」を高めること

- 新規発行量の引締めによって、インフレーション発生を抑制し、価格の安定化を図ること

2009年始めのマイニング報酬は50BTCでしたが、2012年に1回目の半減期、2016年に2回目の半減期を経て12.5BTCへと半減しました。

ビットコインは、2024年4月20日(日本時間)、ブロック高#840,000で4度目の半減期を迎えました。これにより、採掘報酬は6.25→3.125BTCまで減少しました。(下図参照)

| 日付 | BTC価格 | ブロック報酬 (BTC) |

|---|---|---|

| 2012/11 (第1回半減期) |

12.31 USD (約1,000円) |

50 → 25 |

| 2016/07 (第2回半減期) |

650.63 USD (約67,000円) |

25 → 12.5 |

| 2020/05 (第3回半減期) |

8,800 USD (約94万円) |

12.5 → 6.25 |

| 2024/04 (第4回半減期) |

64,000 USD (約980万円) |

6.25 → 3.125 |

| 2028 (第5回半減期予想) |

未定 | 3.125 → 1.5625 |

※円表記は各時点の概算レートを使用しています。

報酬バーは初期報酬(50 BTC)を100%としています。

インフレ率と希少性

マクロ経済におけるインフレーションとは、商品やサービスの価格が全般的に上昇し、その結果として通貨の価値が低下する現象を指します。この現象は、主に政府や中央銀行が金融政策を通じて市場に流通する法定通貨の量を増やすことで発生します。

一方、ビットコインにおける「供給インフレ率」とは、ビットコインの供給量がどれだけ増加するかを示す指標です。2021年時点で、ビットコインの供給インフレ率は1.8%にまで低下していました。この数字は、2024年に予定されているビットコイン半減期によって、1.72%からさらに0.86%にまで低下する見込みです。このようにビットコインの供給増加率が抑えられることは、その価値を維持しやすくする要因の一つと考えられます。

ビットコインは「デジタルゴールド」とも呼ばれます。その理由は、地球上に存在する金(Gold)の量が限られているのと同様に、ビットコインも最大供給量が2100万BTCに限定されており、その希少性が価値の保存手段として機能するためです。金と同様に、ビットコインも国のインフレや経済的不安の時代における資産価値の保護手段としての役割を果たします。

特に、インフレ率が高い国や経済的不安が続く国では、ビットコインへの投資が資産を保護する手段として注目されています。例えば、アルゼンチンのような新興国では、国のインフレや経済的不安から資産を守るためにビットコインへの投資が進んでおり、その結果、ビットコインのローカル価格が上昇する現象も観察されています。

2.過去の分析

ビットコインの価格動向は、4年に1度の半減期イベントに影響を受けてきました。外部の経済状況に左右されることもあるものの、半減期はビットコインの価格サイクル(弱気トレンドから閑散相場、強気トレンドへと続くバブル相場)と関連していることが観察されています。

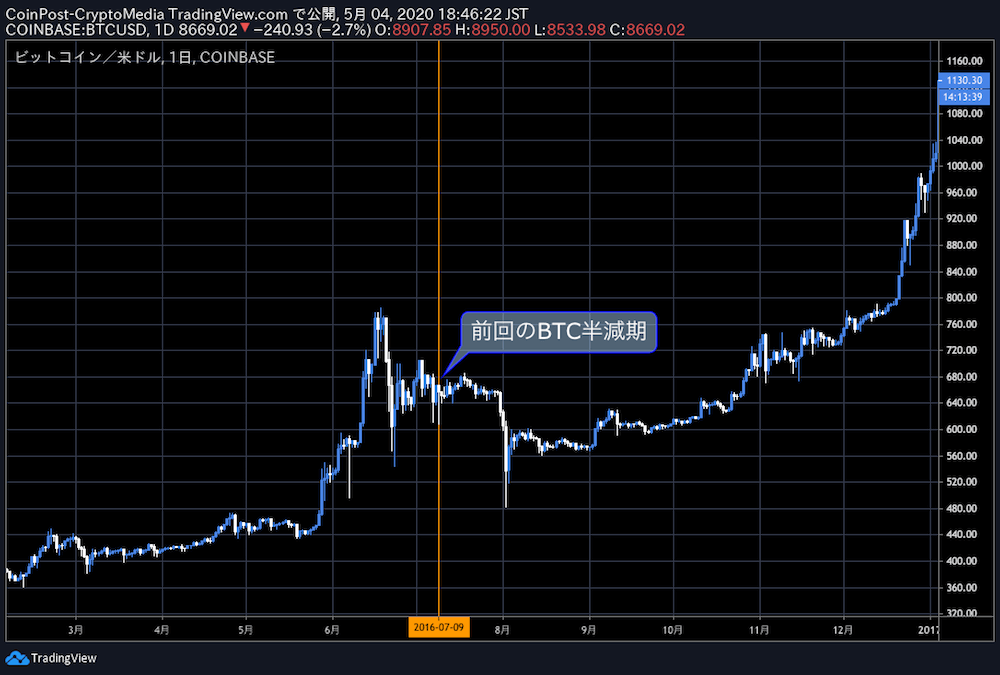

2016年7月

2016年7月9日の前々回の半減期時、ビットコインの価格は650ドルでした。このイベントの約1ヶ月半前から価格が上昇し始め、半減期の3週間前にピークに達した後、価格は反落。半減期から150日後のビットコイン価格は、約758ドルとなりました。

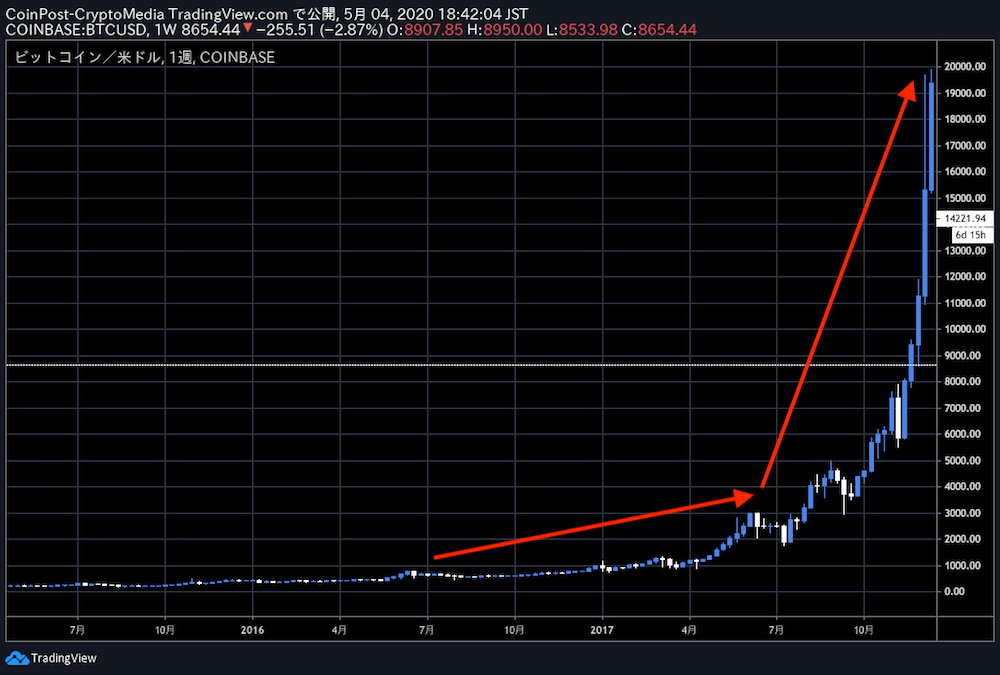

その後、2017年の仮想通貨バブルを経て、年末にはBTC価格が20,000ドルに達しました。

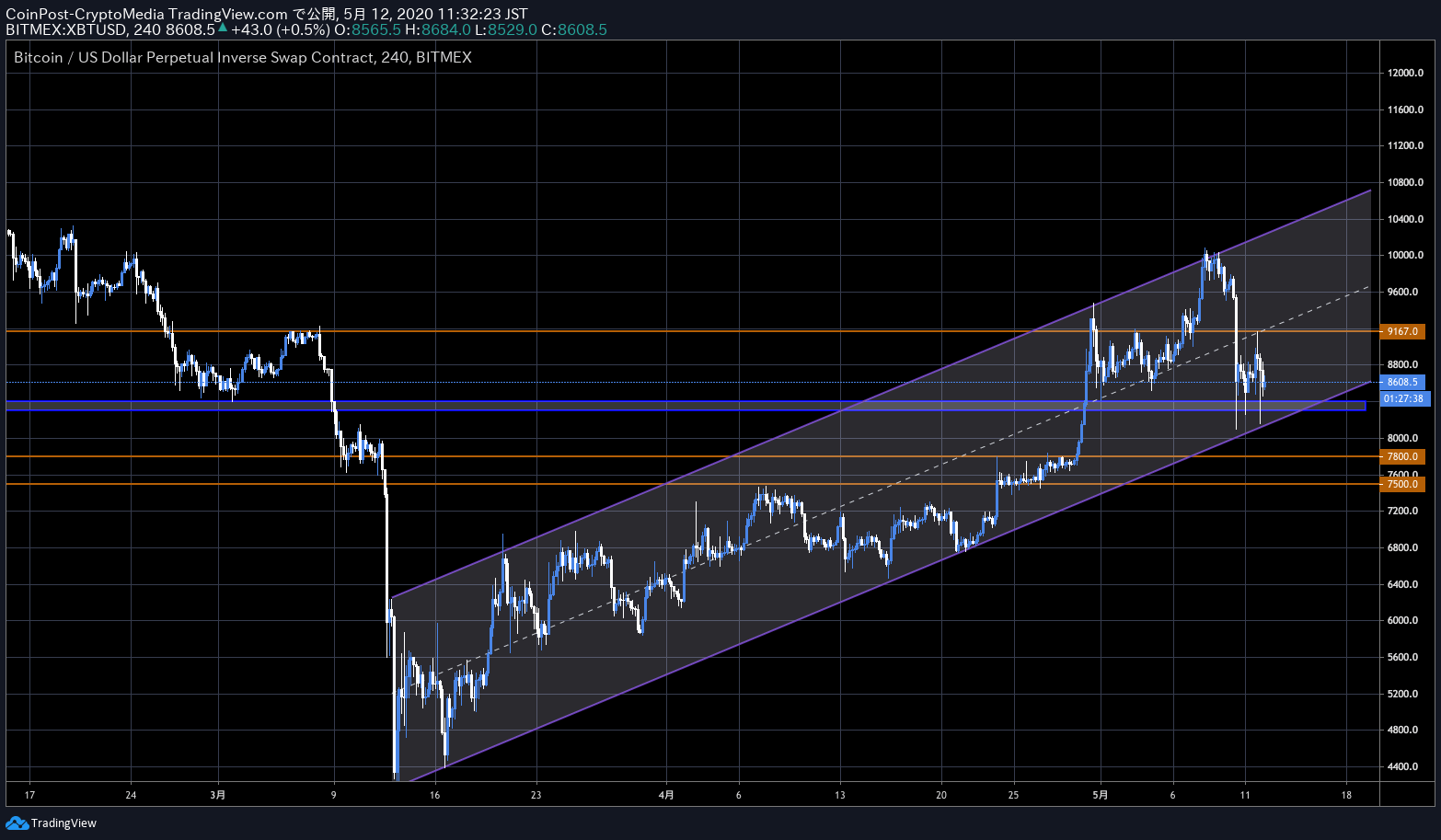

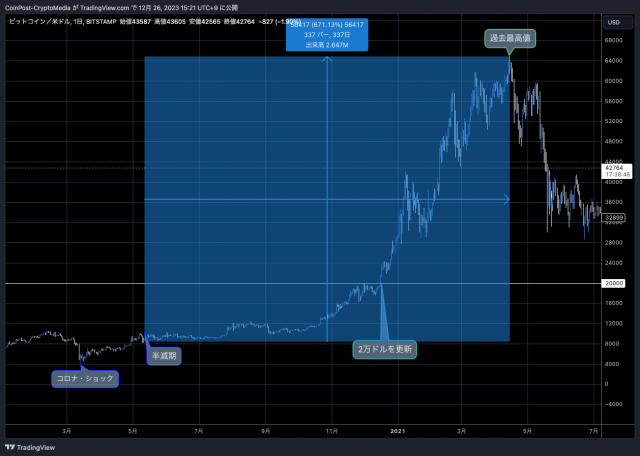

2020年3〜5月

2020年3月には新型コロナウイルスのパンデミックが起こり、世界中の経済活動が大きく影響を受けました。これによりビットコイン価格も一時的に暴落しましたが、米国の連邦準備制度(FRB)による金利の引き下げや量的緩和の拡大などの政策が施され、市場は急速に回復しました。

金融緩和と並行して実施された各国の財政刺激策も市場の回復を後押しし、ビットコイン価格は再び上昇を始めます。そして、前回のビットコインの半減期は、まさにその状況下で1BTC=8,740ドル付近で迎えました。

BTC/USD 日足

前回の半減期は、2020年5月12日午前4時頃)、#630,000ブロックの節目に到達しています。

コロナショック直後のマーケットであったため、ボラティリティ(価格変動性)の高さがうかがえます。

コロナショック後の景気を支えるための過去最大の金融緩和の影響で、2020年12月にはビットコインは3年ぶりに過去最高値の1BTC=20,000ドルを更新しました。さらに、2021年10月にはビットコイン先物ETFの上場やエルサルバドルでのビットコイン法定通貨化などの出来事を受け、価格は一時69,000ドルに達し、20年5月の半減期から約11ヶ月で最大700%の上昇を記録しました。

しかし、2022年にFRBが金融引き締めに転じ、政策金利を引き上げたことで市場は弱気相場へと転換。さらに、テラ(LUNA)ショックやFTXの破綻といった市場を揺るがす出来事が相次ぎ、暗号資産市場は大きく下落しました。

2023年10月頃、インフレの鎮静化とともに世界的な利上げの停止、さらにビットコインETF承認に向けた期待感の高まりを背景に、ビットコイン価格は再び反発しました。そして、2024年1月に米SECがビットコイン現物ETFを承認し、その取引が開始されると、資金流入が加速。同年3月には過去最高値の69,000ドルを更新しました。

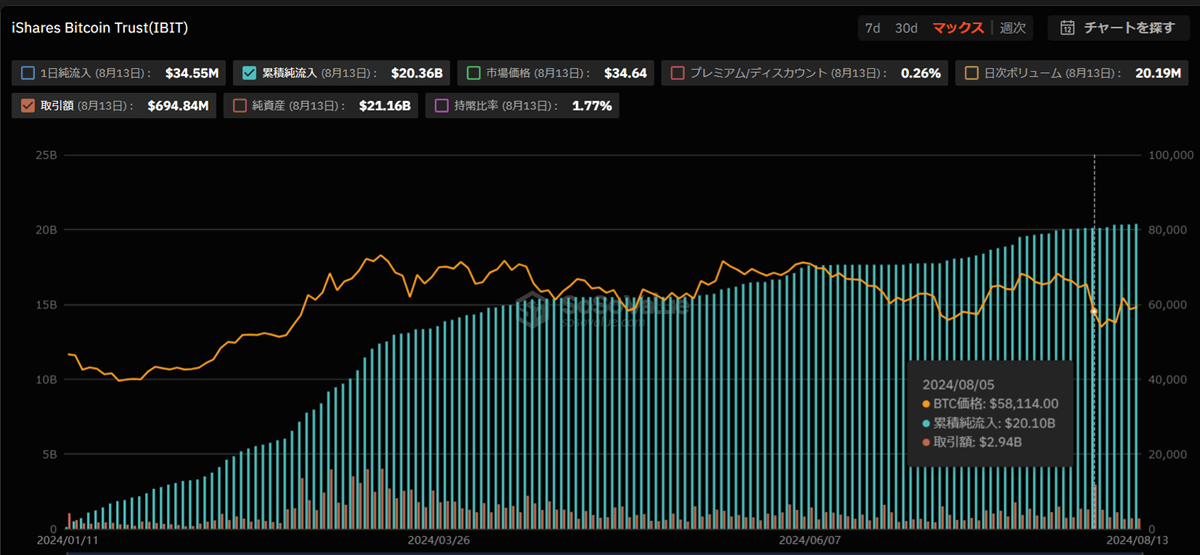

ビットコインETFへの資金流入状況

2024年は、半減期に加えて、ビットコイン市場にとって数年に一度レベルの強気材料が重なる好機となっています。

ビットコインETFは、金融商品取引所に上場している投資信託であり、投資家は証券口座を通じてビットコインに間接的に投資できる手段です。特に現物型のビットコインETFは、実際にビットコインを購入して運用します。

米国の規制機関が長年にわたって認めてこなかったビットコイン現物ETFは、2024年1月11日にようやく承認され、取引開始からわずか5日間で約12億ドルの純資金流入を記録しました。

特に、米資産運用会社ブラックロックのビットコインETF「IBIT」は、8月13日時点で約34万BTCを保有し、ビットコイン保有ウォレットとして世界第3位の規模を誇ります。1月から8月までの7か月間で平均毎月約49,681BTCが流入しており、IBITの累計純流入額は約205億ドル(約3兆円)に達しています。

また、米金融大手ゴールドマン・サックスも約4億1800万ドル(約615億円)相当のビットコイン現物ETFを保有しており、そのうちIBITが57%を占めています。

出典:SoSoValue

2024年8月時点で、米国のビットコインETFが保有するビットコインの総量は約90万BTCを超えています。この中で、ブラックロックに次ぐビットコインETFは、フィデリティが管理する「FBTC」で、その保有量は約176,626BTC(約10億ドル)に達しています。

さらに、米国の金融政策もビットコイン市場に大きな影響を与える重要な要素です。2023年11月以降、世界的な利上げサイクルが一旦停止し、FRBは2024年2月まで4会合連続で政策金利を据え置きました。これにより、金融緩和への期待が高まり、ビットコイン市場を後押ししました。

仮想通貨に投資したい方はこちらをチェック

+解説記事

3.半減期後どうなる?

半減期後のパターン/識者見解

市場では「半減期後100日間は価格が一定のレンジで推移し、その後上昇する」という過去のパターンが意識されています。ETC Groupの調査によれば、過去3回の半減期データに基づき、半減期後500日間でビットコイン価格が平均17倍に増加したとの統計もあります。

半減期後は新規供給量が減少し、需要が堅調であれば価格が上昇する可能性が高いものの、その影響が現れるのは通常100日以降です。初期に価格上昇が抑えられる要因として、マイナーの行動が挙げられます。半減期により報酬が半減すると、採算が取れないマイナーが廃業し、マイニングから撤退することが通例となっています。

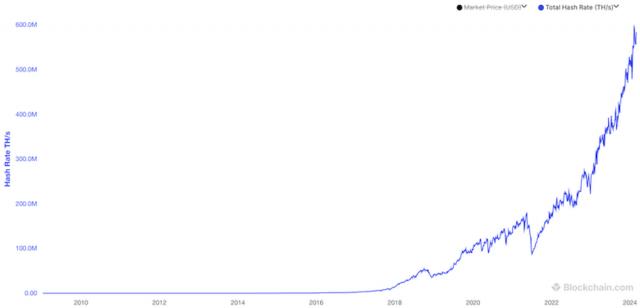

ビットコインの発行上限を基にした「ストック・フロー比率(S2F)」で知られるアナリストのPlanBは7月29日、「2024年4月にマイナーの収益性が底を打ち、今後3〜5ヶ月でビットコイン価格が現在の2倍になる」と発言。ハッシュレートが史上最高値に達していることから、マイナーへの経済的圧力が減少していることも指摘されています。

ETC Groupのリサーチディレクター、アンドレ・ドラゴシュ氏は、半減期の供給減が100日後から徐々に価格に影響を与え、400日後には統計的に有意な上昇が見られると述べています。同社のモデル「BAERM(ビットコインの過去の価格データとその自己相関を基に、将来の価格動向を予測するモデル)」によれば、ビットコイン価格は2024年末までに103,000ドル、2025年末には172,000ドルに達し、次のサイクルの頂点となる2028年には215,000ドルに上昇する可能性があると予想しています。

一方、PlanBは、2024年末にビットコイン価格が150,000ドルに達し、その後2025年には800,000ドル、2027年には300,000ドルになると予測しています。ただし、これらの予測はあくまで過去のデータに基づいたものであり、マクロ経済や金融政策の影響を受ける可能性があるため、総合的に判断することが重要です。

仮想通貨に投資したい方はこちらをチェック

+解説記事

口座開設申し込みはスマートフォンを使用して簡単に行うことができ、18歳以上であれば、顧客情報を入力し、運転免許証やマイナンバーカードなどの本人確認書類をアップロードすることで、申し込み作業は完了します。

著名投資家の価格予想

金利低下の場合、米国債への投資魅力が薄れることから、投資家はビットコインのようなリスクは高いものの成長傾向にある資産へとシフトする可能性があります。機関投資家やアナリストの中には、ビットコインが過去最高値の69,000ドルを大きく上回り、2024年末までに125,000ドルに達すると予想する声もあります。

英金融大手スタンダードチャータード銀行は、2023年7月にビットコイン相場の展望を分析し、米欧の金融不安やマイナーの利益増加、機関投資家からの資金流入などを根拠に、2024年末までにビットコインが120,000ドルに達する可能性があると予想しています。

アンソニー・スカラムーチ氏とキャシー・ウッドCEOは特にビットコインに関して極めて強気な見方を示しています。米資産運用企業SkyBridgeの創業者であるスカラムーチ氏は、過去のデータに基づき、半減期後18カ月でビットコイン価格が約4倍に増加すると指摘し、2025年の半ばから後半にかけてビットコインが17万ドルに達すると予測しています。

2025年末にBTCあたり17万ドル到達のイメージ 出典:@THEFLASHTRADING

スカラムーチ氏はまたビットコインが金の市場価値の半分に到達するとして、ビットコインの時価総額が将来的に8兆ドルに到達し、その価格が40万ドルに達すると見ています。

ビットコイン(BTC)の現物ETFで承認を得たARK Investのキャシー・ウッドCEOは1月、機関投資家からの資金流入をビットコイン価格上昇の主要因として指摘し、2030年までにビットコインが60万ドル(約8,720万円)に達すると予測。さらに、彼女は最も楽観的なシナリオでは、ビットコインが同年までに150万ドルに達する可能性があるとしています。

仮想通貨に投資したい方はこちらをチェック

+解説記事

口座開設申し込みはスマートフォンを使用して簡単に行うことができ、18歳以上であれば、顧客情報を入力し、運転免許証やマイナンバーカードなどの本人確認書類をアップロードすることで、申し込み作業は完了します。

4.半減期の投資リスク

半減期を迎えることで自動的に価格が上昇すると考えるのは早計です。ビットコインの価格は世界経済の状況を含む多くの要因によって影響を受けます。半減期に関わらず、価格が大きく下落するリスクも存在します。

半減期が近づくと、利益を追求するトレーダーが市場に参入し、取引が活発化します。これにより、価格のボラティリティが増加し、大幅な価格調整が生じる可能性がありますので、注意が必要です。

マイナーが運営資金を確保するために保有ビットコインを売却する可能性もあります。特に、報酬の減少は小規模なマイナーにとって大きな打撃です。マイニングの固定費用を賄うため、マイナーは時には保有ビットコインの売却に迫られることがあります。この動きは市場に売り圧力をもたらし、価格に影響を及ぼす可能性があります。

JPモルガンのアナリストは2月末、半減期後にビットコイン価格が42,000ドル(約629万円)まで下落する可能性があると指摘しています。この予測はマイニングコストに基づいています。

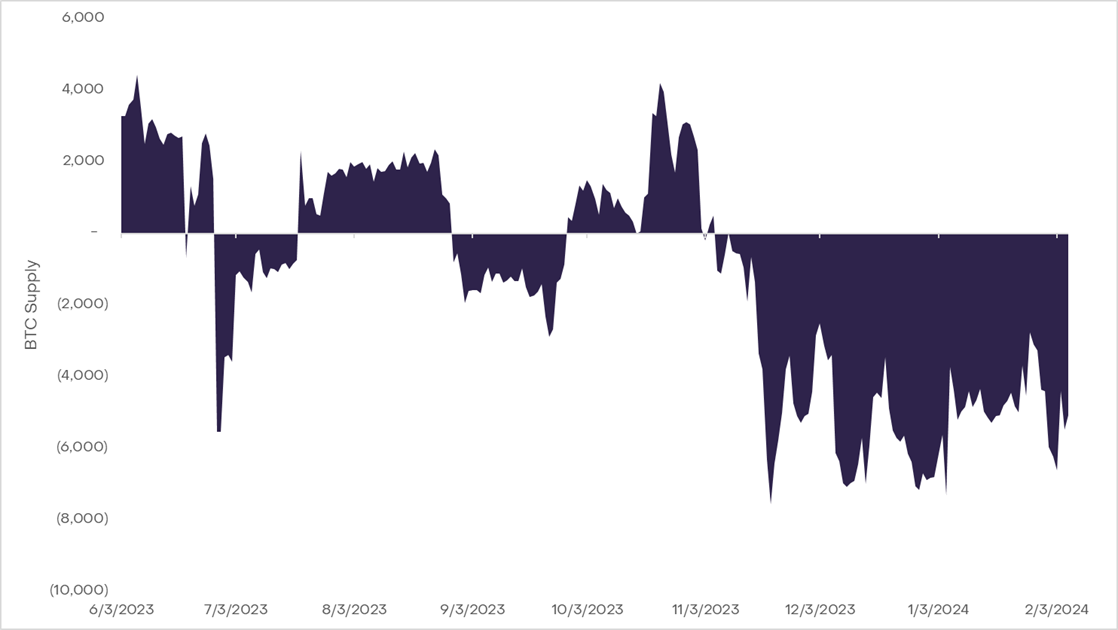

マイナー動向の指標

収益性の低下に伴い、ビットコインネットワークから撤退するマイナーが出現する場合、これは採掘難易度の一時的な低下を引き起こす可能性があります。ビットコインには、ブロック生成のペースを一定に保つために計算作業の難易度を調整する仕組みが備わっており、このシステムにより平均して10分に1回ブロックが生成されるように設計されています。マイナーの撤退後、マイニングからの売り圧力が減少することが期待されます。

マイナーのネットポジションの変化(マイナーのアドレスに保有されるビットコインの30D変化)出典 Glassnode、2024年2月7日現在

このような見通しは悲観的に思えるかもしれませんが、マイナーが半減期による財務への影響に備え、長期間にわたり準備してきた証拠が存在します。2023年第4四半期には、マイナーが保有するビットコインのオンチェーンでの売却が顕著になり、ブロック報酬の減少に先駆けて流動性を確保しようとしていた可能性を示唆しています。

歴史的時に上昇傾向を維持するBTCハッシュレート 出典:Blockchain.com

仮に一部のマイナーが市場から撤退しても、結果としてハッシュレートが低下し、採掘難易度が調整されれば、残ったマイナーの採掘効率が改善され、ネットワークのバランスが維持される可能性があります。

また、マイナーの報酬は、ブロック報酬だけでなく、ユーザーが支払う取引手数料からも構成されています。ビットコインエコシステム内でのNFT(オーディナル)やレイヤー2プロジェクトの重要性が高まっており、これらのイノベーションは、トランザクションの処理能力を向上させ、ネットワークの取引手数料収入を増やすことにより、マイナーにとって前向きな展開を示す可能性があります。

仮想通貨に投資したい方はこちらをチェック

+解説記事

5.ビットコイン半減期と投資戦略

これらの強気予測を踏まえた投資戦略には、上述の長期保有や分散投資、定期的なリバランス、そして市場分析に基づく機動的な戦略調整が含まれます。重要なのは、これらの予測が現実のものとなるかどうかは、多くの不確実性に依存するということです。そのため、市場の変動に柔軟に対応できるよう、リスク管理と投資の多様化に注意を払うことが不可欠です。

ビットコイン半減期後の強気予測に基づいた投資戦略を検討する際、現在の価格、市場のボラティリティ(価格変動リスク)、そして長期的な視点を考慮することが重要です。以下に、考えられる戦略をいくつかご紹介します。

1. 長期保有戦略(ホールド)

半減期後の価格が長期的に上昇すると予測される場合、仮想通貨取引所でビットコインを購入し、長期間保有する「ホールド」戦略が基本となります。この戦略は、市場の短期的な変動に動じず、長期的な価値増加を目指す投資家に適しています。また、価格の下落時には追加購入を検討することで、平均取得コストを下げるドルコスト平均法が推奨されます。

2. 分散投資

ビットコインに加え、株式、債券、貴金属、不動産といった暗号資産以外の投資への分散投資が重要です。これにより、リスクを広範囲に分散させることができます。様々な資産クラスを組み入れることで、市場の変動に対するポートフォリオの耐性を高めることが可能になります。たとえば、キャシー・ウッド氏も、投資ポートフォリオにおいてビットコインへの割り当てを20%未満(2023年末時点)としており、分散投資の重要性を指摘しています。

3. ストップロスと利益確定

市場の急激な変動に対応し、資産を守りながら利益を確定させる効果的な戦略の一つとして、ストップロス(損切り)のための「逆指値注文」と利益確定のための「指値注文」の設定が挙げられます。さらに、短期間での急騰や過熱感が見られる状況においては、レバレッジ取引を活用したヘッジやショート戦略を取り入れることが有効なオプションとなります。

レバレッジ取引を用いることで、保有資産の価値が下落するリスクに対する保護策(ヘッジ)を講じることが可能です。特に、ビットコインの価値が下落すると予想される際には、ショートポジションを取ることでポートフォリオの価値を守ることができます。ただし、レバレッジ取引には大きなリスクも伴うため、適切なリスク管理が重要です。

4. ニュースの追跡、不確実性への対処

市場の動向、政治経済の状況、技術的な分析などに基づいた情報を常に追跡し、投資戦略を柔軟に調整することが重要です。特に、半減期のような重要なイベントの前後では、市場のセンチメントが大きく変化する可能性があります。

これらの戦略を選択する際には、自分のリスク許容度、投資目的、市場に対する見解を十分に理解することが必要です。また、暗号資産市場は非常にボラティリティが高いため、投資には慎重な判断が求められます。

おすすめ取引所の機能比較表

おすすめ取引所の特徴比較・早見表

| おすすめ 取引所 |

おすすめポイント | アプリの特徴 | 販売所 銘柄数 | 取引所 銘柄数 | 取引所手数料 | 最低取引単位 | 入金手数料 | 出金手数料 | 出庫手数料 | 詳細 | 備考 |

|---|---|---|---|---|---|---|---|---|---|---|---|

|

1

SBI VCトレード

|

販売所のスプレッドが比較的狭い 入出金・出庫手数料無料 |

取引所やレバ 各種サービスを管理 |

35 | 8 | Maker:-0.01% Taker:0.05% |

販売所:1円:0.00000001 BTC 取引所:0.00000001 BTC レバレッジ:0.00000001 BTC |

無料 | 無料 | 無料 | ‐ | |

|

2

bitbank

|

全暗号資産取引所中 取引量 国内No.1 * |

アプリストア 国内No.1 * | 38 | 38 | Maker:-0.02% Taker:0.12% |

販売所:0.00000001 BTC 取引所:0.0001 BTC |

無料 | 550円(3万円未満)/ 770円(3万円以上) |

0.0006BTC | ※21年2月14日 CoinMarketCap調べ ※18年10月31日 iOS App Store ファイナンスカテゴリ 無料ランキング |

|

|

3

GMOコイン

|

チャート・トレーディング機能が豊富 | ビットコインも 外国為替FXも ひとつのアプリで |

19 | 18 | Maker:-0.01% Taker:0.05% |

販売所:0.000001 BTC 取引所:0.00001 BTC レバレッジ:0.001 BTC |

無料 | 無料 | 無料 | ‐ |

おすすめ取引所の詳細

6.ビットコイン半減期に関するよくある質問

Q1: ビットコイン半減期とは何ですか?

A1: ビットコイン半減期は、約4年ごとにビットコイン(BTC)の新規発行量が半分に減少する日です。具体的には、ビットコインのネットワークを保護する貢献者への報酬が50%減少し、新規に流通するビットコインの速度に直接影響を与えます。2020年初めには10分ごとに12.5 BTCが生成されていましたが、5月にはその数が6.25に半減しました。2024年4月には約3.125に再度減少します。このプロセスは、2140年頃に全2100万BTCが採掘されるまで続きます。

Q2: ビットコイン報酬が半減するとどうなりますか?

A2: ビットコイン報酬が半減すると、新たに発行されるBTCの数が半分になります。つまり、トランザクションを検証しブロックチェーンに追加するためのマイナーへの報酬が50%減少します。このイベントはビットコインのプロトコルに組み込まれており、約4年ごと、または210,000ブロックごとに発生します。

Q3: ビットコイン半減期が重要な理由は何ですか?

A3: ビットコインの半減期が到来すると、ネットワークを維持する報酬が50%削減され、新規に流通するBTCの速度に直接的な影響を与えます。ビットコインは最大で2100万BTCしか存在せず、半減期を迎える度にその数は減少し、結果として希少性が高まります。ビットコインETFを始め、歴史的にビットコインの需要は増加しており、この希少性は価格上昇への潜在的な推進力となることが期待されます。

Q4: 2024年のビットコイン半減期はどうなりますか?

A4: 2024年4月の半減イベントに近づくにつれて、投資家は増加するボラティリティ、マイニング業界内の再編成の可能性、および仮想通貨市場での重要な変化に備える必要があります。新規ビットコインの供給減少と潜在的な需要増加により、供給と需要の不均衡が生じ、価格の上昇に寄与する可能性があります。しかし、半減期自体がビットコイン価格の唯一の影響要因ではないことに注意が必要です。市場の他の要因、投資家のセンチメント、マクロ経済条件も価格に大きな影響を与える可能性があります。過去のデータによると、半減年にはビットコインの価格が大きく動くことが示されていますが、価格が上がる場合もあれば下がる場合もあります。

Q4: 2024年のビットコイン半減期に、投資家は何に注意すべきか?

ボラティリティ(価格変動性)の高い環境では、投資家はリスクを適切に管理することが重要です。過度なレバレッジ取引は避け、市場の急激な動きによる損失を防ぐためにストップロスの設定を行うことが推奨されます。また、ドルコスト平均法による積立投資は、長期的な視点で価格の変動リスクを軽減する効果的な手段となります。

これらの戦略を実施するためには、信頼できる取引所の選択が不可欠です。安全性、使いやすさ、および多様な取引オプションを提供する取引所を選ぶことで、投資家は今後の市場変動に備え、ポートフォリオを適切に管理することになります。

7.まとめ

これでビットコインの半減期に関する解説を終えます。半減期を通じて価格がどう変動するかについて明確な答えが出なかったことで、いささかがっかりされた方もいるかもしれません。しかし、いかなる金融商品においても、投資展望に絶対は存在しません。

それでも、半減期がビットコインの供給量に影響を及ぼし、投資家がその事実を重視していることは間違いありません。過去の半減期を見ると、イベント後に価格が上昇する傾向にありましたが、これは他の多くの要因と相まっての結果です。

ビットコインの半減期は、仮想通貨市場における重要なイベントの一つです。これを機に、新たに取引所で口座を開設したり、ビットコインへの投資を考えるのも良いかもしれません。このような大きなイベントを通じて、ビットコインや仮想通貨全般について理解を深め、投資戦略を練る良い機会となるでしょう。

仮想通貨に投資したい方はこちらをチェック

+解説記事

この記事の監修者

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX