イーサリアムの基本概要

ビットコイン(BTC)に次ぐ時価総額2位の仮想通貨イーサリアムの仕組み、今後を占う大型アップデートや、価格上昇とDeFi(分散型金融)・NFT(非代替性トークン)の隆盛との関係性などについて解説します。

- 目次

1.イーサリアムとは?

仮想通貨(暗号資産)イーサリアムとは、dApps(分散型アプリケーション)を構築するためのブロックチェーンプラットフォームです。

同ブロックチェーン上のネイティブ通貨「ETH」は、スマートコントラクトと呼ばれるプログラムの自動執行を行うための手数料(GAS)などの用途で使用されています。

イーサリアムプラットフォームを使用することで、任意のプロジェクトは分散型アプリケーションの構築とERC20と呼ばれる独自トークンの発行を簡単に行うことができ、2021年06月時点でおよそ40万以上のトークンが発行されています。

イーサリアムの価格は、仮想通貨元年ともいわれる2017年から2018年1月のバブル相場以降(当時の最高値は152,004円)、急落し長期間横ばいの状態でしたが、20年10月から再度急騰。21年5月には史上最高値である472,956円をつけました(参考:CoinMarketCap)。

2.ETHの発行用途

| 取引手数料の支払い用途 | 取引手数料の支払いとして一般的に使用され、取引先によって手数料金額は異なる |

|---|---|

| スマートコントラクトを履行するための手数料用途 | イーサリアムプラットフォーム上でスマートコントラクトの履行を行うために使用される |

3. ローンチ(資金調達)時期

| トークンセール開始日 | 2014年07月23日 |

|---|---|

| トークンセール終了日 | 2014年09月03日 |

| 調達額 | 約19億円($18,338,053)当初1ドル/103円 |

4.イーサリアムのエコシステム(DeFi・NFT)

イーサリアム躍進の背景には、これまで築き上げてきたエコシステム(経済圏)の地盤があります。ETH基盤のERC20トークン、及びdApps(分散型アプリケーション)などアプリケーションのトッププラットフォームとして、その地位を確立しました。

4-1 DeFi

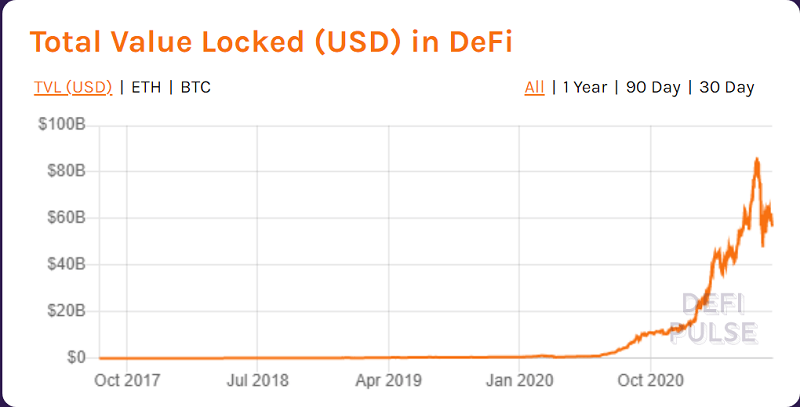

2020年夏ごろからDeFiエコシステムが急成長しています。

1年前の20年6月のTVL(トータル・ロック・バリュー:DeFiに預け入れられた仮想通貨の総額)は約18億ドル(約2,000億円)でしたが、7月から増加が顕著になり、年をまたいでから急上昇。2021年5月には史上最高額の860億ドル(約9.2兆円)に達し、1年足らずで4.5倍の増加を遂げました(6月現在は大幅下落)。

出典:DeFi Pulse

イーサリアムを基盤としたDeFiサービスとしては、UniSwap・SushiSwapをはじめとしたDEX(分散型取引所)、AAVE・Compoundなどのレンディングプロトコルが挙げられますが、こうしたサービスの存在がイーサリアムの価格に大きな影響を与えています。

例えば、イーサリアム基盤の最大手DEXであるUniSwapは、最新版アップデート(V3)が5月に正式にローンチ。流動性プロバイダー(LP)の資本効率を改善する新機能などが実装されました。ガス代(ネットワーク手数料)高騰問題解決の糸口になり得るセカンドレイヤー「Optimistic Rollup」も今後実装される予定となっています。

UniSwapのアップデートのローンチ直前、価格が大幅下落したビットコインとは対照的にイーサリアムの価格は急騰しました。3,000ドル(約32万円)の大台を突破し、その後も続伸。イーサリアムは時価総額比較で米ディズニーを超えるに至りました。

関連:イーサリアム(ETH)の高騰要因やUniswap v3を解説|CoinPostのYouTube配信

関連:なぜイーサリアムへの資金流入が続くのか、高騰続く背景は

こうしたDeFiサービスがイーサリアムの価格を押し上げているのは、「イールドファーミング」の需要であると言えます。

イールドファーミングとは、DeFi分野の様々なプロトコルで高い利回りを求め、デジタル資産を運用することを指します。単に価値上昇が見込まれる通貨を保有することではありません。利回りの良いプロトコルを効率的に活用することで、通貨の価値上昇に加え、高い金利を得ようとする試みのことです。

簡単なところでは、前述のDEXやレンディングサービスに仮想通貨を預け入れることで流動性を提供し、金利を稼ぐという方法です。既存の金融サービスと同様に、金利はサービスを利用するユーザーから支払われます。

しかし、DeFi領域では、より複雑な戦略を採用してより効率的な方法で利益を得ることができるのです。例えば、ユーザーは、レンディングサービスを提供しているCompoundに資産を預け、流動性を提供することで、金利を稼ぐのと同時に、報酬のガバナンストークンCOMPを獲得できます。さらに獲得したCOMPをUniSwapの流動性プールに預けることで、Uniswapでも手数料収入を得ることができます。

イーサリアム基盤のDeFiを運用するには、当然ながらガス代として消費されるイーサリアム(ETH)が必要です。イールドファーミングにより金利を稼ぐことを目的に、ETHを大量購入する機関投資家も多く存在しています。

関連:DeFi相場高騰の火付け役、イールドファーミングでは何が起こったのか|特徴と熱狂の理由を解説

4-2 NFT

市場規模拡大の著しいNFT市場で流通するデジタル資産の多くが、ETH基盤(ERC721)である点もエコシステム拡大に寄与しています。

ロンドンにある世界的オークションハウス「クリスティーズ」で、人気デジタルアーティストBeepleのNFTアートが約75億円で落札されたことは記憶に新しい事例です。また、ゲームやアートでの利用に留まらず、「NBA Top Shot」がリリースされヒットしたNBAや、MLB、NFLなどプロスポーツ業界においてもNFTを販売し、選手の支援や慈善団体への寄付を行うなどする事例も出てきています。

各国で巻き起こったNFTの爆発的な盛り上がりの影響は、日本にも波及しています。2021年3月、VR空間に3Dアートを描くVRアーティストせきぐちあいみは、NFTアートをイーサリアムのブロックチェーン上に構築されたマーケットプレイス「OpenSea」で出品。オークションで約1,300万円(69.697ETH)で落札されましたが、これはNFTアートの落札価格としては、国内最高額と見られます。

関連:日本発のデジタルアート、1300万円で落札 【VRアーティスト・せきぐちあいみ】

国内大手仮想通貨取引所コインチェックが国内取引所に先駆けてローンチしたマーケットプレイス「Coincheck NFT(β版)」は、サービスの提供開始から1週間で利用者数が1.2万人を超え、4月には「Coincheck NFT(β版)」で発売開始したブロックチェーンゲーム『The Sandbox』の仮想空間上の土地「LAND」を1個あたり0.7ETH(約16万円)で計33個出品したところ、2時間で完売。国内におけるNFTへの関心度の高さがうかがえる出来事となりました。

関連:コインチェックNFT、サンドボックスの「仮想土地」計530万円相当が2時間で完売

その他にも、LINEグループは、デジタルアセットウォレット「LINE BITMAX Wallet」内で、独自ブロックチェーン「LINE Blockchain」を基盤としたマーケットプレイスを発表しており、GMOコインやメルカリなど多くの著名企業がNFT事業への参入を表明しています。

こうしたNFTの各国での盛り上がりがイーサリアム経済圏を潤す一旦となっていることは間違いないと言えるでしょう。

5. コンセンサスアルゴリズムの概要

2014年にイーサリアムが始動して以来、コンセンサスアルゴリズムにはProof of Work(以下、PoW)が採用されています。

PoWとは、必要なハードウェア要件やネットワーク要件を満たす”マイナー”が、ユーザー間の取引情報(送信者、受信者、金額を含む)を1つのブロックに格納し、ブロックチェーン上に記録する承認作業(マイニング)です。

イーサリアムが採用をしているPoWでは、1ブロックのマイニングに約15秒を要しており、1秒あたり15件の取引情報を処理することができます(2021年6月時点)。

これはVISAの取引処理速度が1秒あたり最大56,000件とされることから、イーサリアムの処理速度に大きな課題があることが分かります。

上記のような処理速度の問題を解決するために、イーサリアムは「イーサリアム2.0」の開発を行なっています。イーサリアム2.0はフェーズ0からフェーズ2までの開発フェーズに分けられており、最終的にコンセンサスアルゴリズムをProof of Stake(以下、PoS)に変更することで、約1,800倍以上の処理能力の向上を目指します。

2020年12月1日に稼働したフェーズ0では、完全なPoSへは移行せず、PoWを採用する「ETH1.x(メインチェーン)」とPoSを採用する「ビーコンチェーン」のハイブリッド型コンセンサスアルゴリズムが実装されました(ハードフォークは発生しません)。

メインチェーンでは従来通りブロックの生成とスマートコントラクトが履行され、ビーコンチェーンでは生成されたブロックの承認が行われます。ビーコンチェーンのブロック承認者である”バリデーター”になるための条件として、32ETHのステーク(スマートコントラクトへロックアップ)とネットワーク要件を満たす必要があります。

イーサリアムのデータ分析プラットフォームであるETH 2 Calculatorによると、32ETH(約9,000,000円)をステークすることで、年間6.4%(約580,000円)の利回りが見込まれています(2021年6月時点)これは他のPoSを採用しているプロジェクトと比較して、比較的高い利回りのため、多くの投資家に対して購入需要を喚起する可能性が考えられます。

関連:イーサリアムのステーキングは高利回り?株式配当と比較したリスク・リターンを独自考察

6.過去の事件

■The DAO事件(2016年06月17日)

「The DAO」は、2016年05月に資金調達を目的としてイーサリアムブロックチェーン上でThe DAOトークンを発行しました。その結果、日本円で約150億円の調達に成功したものの、スマートコントラクトを利用したスプリット機能の脆弱性をついたハッキングによって、約65億円が盗難されるという事件が発生しました。

しかし、イーサリアムのスマートコントラクトには、送金後27日間は資金を使用できない預託期間が設定されています。この期間にハッキング以前のイーサリアムブロックチェーンを複製し、ロールバックを目的としたハードフォークを行うことで、ハッキングによる送金処理自体を白紙にしました。

この対応にコミュニティは、イーサリアムが目指すDAOに反していると反発するユーザーによって、ハードフォーク前のイーサリアムを支持するコミュニティとハードフォーク後のイーサリアムを支持するコミュニティに別れた結果、イーサリアムとイーサリアムクラシック(ETC)の分裂が発生しました。

DAO:「Decentralized Autonomous Organization」の略称で、管理者を置かなくても自律的に機能し、物事が成立する組織のことです。

■Parityウォレットの凍結(2017年11月)

「Kill」と呼ばれる危険なパッチコードが、スマートコントラクト上で誤って履行されたことによって、イーサリアムのクライアントウォレットであるParityウォレット内の資金が凍結されました。

セキュリティにおける重大な脆弱性によって凍結された資金の総額は、約170億円に上ります。ハッキング等による盗難被害ではないものの、この問題の対応をどうするかコミュニティ内で盛んに論議が行われています。

■BatchOverFlow問題(2018年04月)

スマートコントラクトに実装された「batchTransfer」と呼ばれる関数を使用しているイーサリアムブロックチェーン上のERC20トークンに影響がある脆弱性です。脆弱性の対象となるトークンは、スマートコントラクトを利用することでトークンを新規発行することができ、ユーザーのウォレットに送金できてしまうというものでした。

その結果、対象プロジェクトは緊急ロールバックや入出金の停止対応などを行いました。また、脆弱性に対する解決アプローチも明確にされています。

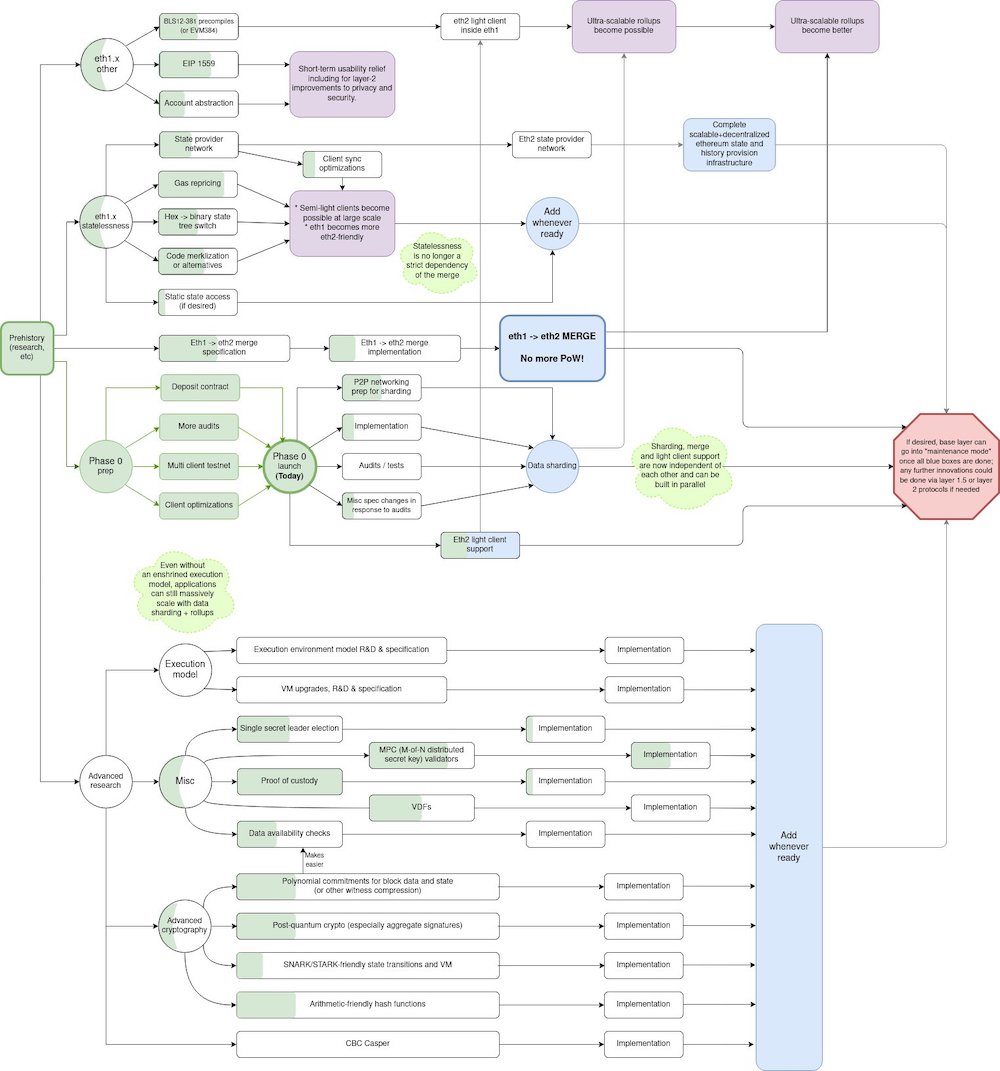

7.ロードマップ概要

ETH2.0は2020年12月1日、コアとなるビーコンチェーンが無事ローンチしました。次世代チェーンとして機能するイーサリアム2.0は、コンセンサスアルゴリズムを「Proof of Stake(PoS)」へ移行する点や、シャーディングの実装など、大規模な変更を伴うことから、完全な移行にはまだ数年かかる予定。

シャーディングとは、トランザクションの検証作業をバリデーターのグループ毎に分け、並列して取引情報を処理する技術です。並列処理によって検証作業を効率化することで、イーサリアムの処理能力に関する課題(スケーラビリティ問題)を解決することができます。また、シャーディングによって取引情報を効率的に処理するチェーンを「シャードチェーン」と呼びます。

以下がイーサリアム財団が公開していた今後のロードマップで、まずは、フェーズ0として、ETH2のブロックチェーンに当たるビーコンチェーンをローンチしました。

- フェーズ1:2021年(ユーザーが利用する「シャードチェーン」実装)

イーサリアムの処理能力の効率化を図るシャードが実装されます。シャードとはサイドチェーンのことで、複数のシャードを用意してシャードごとに複数のマイナーが分担して承認作業を行うような仕組みにすることで、処理速度の改善を図ります。

フェーズ1では、64個のシャードが実装されることとなっており、シャードとフェーズ0で実装されたビーコンチェーンの間で問題なく処理が行われるかどうかを検証する段階として位置付けられています。

- フェーズ1.5:2021年(シャードチェーン・メインネット稼働、PoS移行)

従来のイーサリアムとイーサリアム2.0を統合され(従来のイーサリアムは1つのシャードとして2.0に組み込まれる)、シャードチェーンのメインネットが稼働します。また、コンセンサスアルゴリズムがPoWからPoSに移行します。

- フェーズ2:2021年~(シャードチェーンの全稼働)

より多くのシャードが実装され、シャードチェーンが全稼働します。

7-1 ロードマップ全体像

2020年12月、イーサリアムのヴィタリック・ブテリン共同創設者は、最新版のロードマップを公開。3月に公開したロードマップにおおまかな進捗状況を示すバーを追加し、最近調整した内容を反映したと説明していました。

主な変更点は、以下の3点です。

- 各工程の進捗状況

- フェーズで区別するのではなく、主な工程を並列で進めることを明記

- シャーディングとロールアップの併用の可能性を追記

今回ヴィタリック氏が発表したロードマップには、フェーズ0の先にあった工程から「フェーズ」という単語がなくなり、段階的に進めていくことを示す表現が削除されました。

この点については2020年11月に開催されたAMA(Ask Me Anything:なんでも聞いて)でもヴィタリック氏は、「各フェーズの開発を並行して進める方法を選択することによって、ETH2.0への移行を予想より早められる可能性がある」と述べており、並行して開発する方針を実際にロードマップに反映されていることが分かります。最新版には今後は各作業を独立させて並行して行うと明記しています。

また、イーサリアム2.0へのアップグレードの主要目的の1つがスケーラビリティ改善であるため、ロールアップには注目が集まっています。同氏は上述したAMAで、1秒間のトラザンクションの処理スピード(TPS)について、ETH1.0のネットワークでもロールアップを活用すれば最大4000TPSまで可能だと説明。ベースとなるチェーンで行うよりもロールアップを利用した取引の方が、「最大で100倍安く送金できる」としています。

7-2 「ロンドン」アップグレード

2021年8月、イーサリアムのガス代システム改善案である「EIP1559」を盛り込んだ大型アップグレード「ロンドン」が実行されました。

ロンドンアップグレードが実行される以前は、イーサリアムのネットワーク送金手数料はオークションスタイルになっており、取引を速く処理してもらいたいユーザーが、それだけ高い料金をマイナーに払うことで優先権を得るような状況が多くのユーザーに指摘されていました。EIP1559は、この仕組みの代わりに、ネットワーク全体の標準料金を採用。標準化された手数料は、ネットワークのアルゴリズムによって設定され、市場が混雑している時には上昇し、空いている時には下がる設計となっています。

最も大きな変更点は、ネットワーク手数料の一部がマイナーに送られるのではなく、「バーン(焼却)」されるシステムに変更されたことです。イーサリアムの市場供給量の減少とマイナーの売り圧力低下は、需給面でもポジティブです。実装後のバーン量・速度が市場想定を大きく上回ったこともあり、ETH価格の上昇につながりました。

21年7月16日、イーサリアム有識者のひとりであるtrent.eth氏は、PoS移行の新しいロードマップをツイートしました。更新されたロードマップによると、21年後半から22年前半にかけての期間内に、PoWからPoSへの移行が完了する見込みのようです。

A new graphic for Ethereum's Upgrade Path: leading to the Merge and beyond 👩🚀

— trent.eth (@trent_vanepps) July 15, 2021

⛏️ Proof Of Work ❌

🌿 Proof of Stake ✅ pic.twitter.com/hKqYaAWlxY

関連:イーサリアムの手数料改善案EIP1559、7月頃の「ロンドン」アップグレードで実装へ

関連:市場の関心集めるイーサリアム改善案「EIP-1559」Deribitアナリストが分析

8.CoinPost PoS特集

| 仮想通貨ステーキングとは|初心者でもわかる「報酬」の仕組み | イーサリアムのステーキングは高利回り?株式配当と比較したリスク・リターンを独自考察 |

| PoSとは|2020年以降に注目が集まる理由 | BitMEX分析:次世代イーサリアム移行と価格への影響 |

| 米仮想通貨団体「プルーフオブステーク同盟」とは | Liskの仕組みから紐解く「コインチェックステーキングサービスのポイント」 |

9.イーサリアム購入におすすめの取引所

イーサリアムを購入する際におすすめの国内仮想通貨取引所を紹介します。国内では、GMOコイン、bitbank、コインチェックなど、20取引所が取り扱っています。

イーサリアム(ETH)

イーサリアム(ETH)

関連:人気通貨別の仮想通貨取引所おすすめランキング|ビットコイン、リップル、イーサリアム

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX