SEI(セイ)は、元Robinhoodエンジニアや元Goldman Sachs出身者らが設立したSei Labsが開発する、取引特化型の高速レイヤー1ブロックチェーンです。

高い処理速度を武器に、DeFi、ゲーム、NFTなど幅広い分野での採用が進んでいます。国内ではOKJとBinance Japan(バイナンスジャパン)で購入可能です。

本記事では、SEIを購入できる国内取引所の比較と、それぞれの特徴を詳しく解説します。

SEI(セイ)とは?

SEI(セイ)は、取引に特化した超高速のレイヤー1ブロックチェーンです。トランザクションは約0.4秒で確定し、イーサリアムの開発環境との互換性を保ちながら、ソラナ級の処理性能を実現しています。2023年8月にメインネットをローンチし、幅広い分野で採用が進んでいます。

最大の特徴は、並列実行(Optimistic Parallelization)とTwin Turbo Consensusによる高速処理です。内蔵された注文マッチングエンジンにより、不正な順番飛ばし(フロントランニング)を防ぐ仕組みも備わっており、公平性と信頼性の高い取引環境を提供しています。

SEIの主要データ

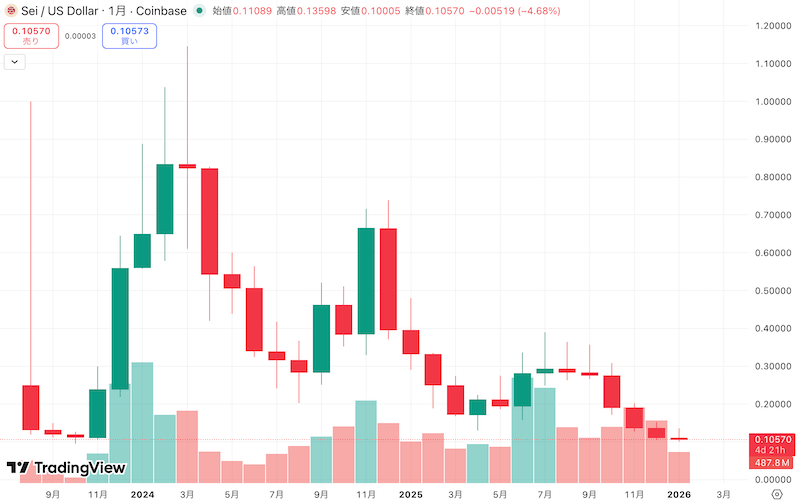

SEI/USDT 長期チャート

- 現在価格:約16円(0.1ドル)

- 時価総額:約7億ドル(市場順位77位)

- 過去最高額:約152円/1.04ドル(2024年3月)

- 循環供給量:約66億SEI(最大供給量:100億SEI)

- セキュリティ:DPoS(委任型PoS)+ 並列実行による高速性 *2026年1月27日時点

データ元:コインマーケットキャップ

SEI投資の期待とリスク

強み:機関投資家の参入とETF申請

ブラックロック(BlackRock)、野村系Laser Digitalなど大手機関のファンドがSei上でトークン化され、KAIO・Securitize経由で2億ドル以上の資産が稼働。機関投資家向けRWA基盤としての存在感を高めています。

ETF(上場投資信託)関連では、米国でCanary Capital(ステーキング対応型)と21SharesがSEI現物ETFを申請中です。

エコシステム面では、ステーブルコイン・RWA基盤が急速に拡充しています。メタマスクへの統合で利用可能になったほか、ネイティブUSDCの実装。PayPal PYUSDも導入予定です。

リスク:トークンアンロックと競争環境

チーム(20%)とプライベートセール投資家(20%)への配分が段階的にアンロックされるため、2027年にかけて供給増加による売り圧が懸念されます。現在の流通供給量は約66億SEI(最大100億SEI)で、約34%がまだロック中です。

競合環境も厳しく、ソラナ、スイ、アプトスなど同様に高速処理を強みとするレイヤー1チェーンとの市場シェア争いが続いています。TVL(預かり資産)は2億ドル超と成長中ですが、ソラナの約90億ドル、スイの約20億ドルと比較すると差は大きく、エコシステム拡大のスピードが課題となります。

また、2023年のメインネットローンチから日が浅く、開発中のGigaアップデート(V3)の進捗や、DeFi・ゲーミング分野でのキラーアプリ登場が今後の成長を左右する重要な要素です。ETF承認についても、SECの審査動向次第では長期化する可能性があります。

SEIについてもっと詳しく知りたい方へ

SEIの買い方①国内取引所比較

投資を検討する際は、まず信頼できる国内取引所を選ぶことが大切です。取扱銘柄数や各種手数料などを比較し、自分のニーズに合った取引所を選びましょう。以下では、SEIを取り扱っている主要な国内取引所をご紹介します。

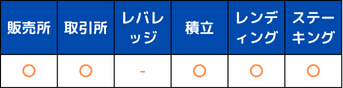

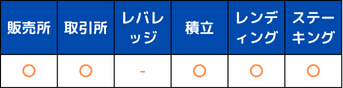

| 取引所 | おすすめポイント | 取引形式 | 取引所手数料 (Maker/Taker) |

JPY入金 | JPY出金 | SEI出庫 | ステーキング | 詳細 |

|---|---|---|---|---|---|---|---|---|

|

1

OKJ

|

国内唯一 SEIステーキング対応 |

販売所 取引所 |

〜0.07% / 〜0.14% | 無料 | 400〜1,320円 | 0.5〜3 SEI | ○ 年率1.88〜3.88% |

|

|

2

バイナンス

ジャパン |

世界最大手の 高度なセキュリティ |

販売所 取引所 |

〜0.1% / 〜0.1% | 無料 | 150円 | 0.06 SEI | 要確認(Simple Earn対応) |

SEI(スイ)国内取引所の詳細

- カルダノ(ADA)

- エイプコイン(APE)

- アプトス(APT)

- アービトラム(ARB)

- アスター(ASTR)

- アバランチ(AVAX)

- バット(BAT)

- ビットコインキャッシュ(BCH)

- ビルドアンドビルド(BNB)

- ビットコイン(BTC)

- ダイ(DAI)

- ディープコイン(DEP)

- ドージコイン(DOGE)

- ポルカドット(DOT)

- エフィニティトークン(EFI)

- エンジンコイン(ENJ)

- イーサリアムクラシック(ETC)

- イーサリアム(ETH)

- ファイルコイン(FIL)

- フィナンシェトークン(FNCT)

- アイオーエスティー(IOST)

- アイオーテックス(IOTX)

- カイア(KAIA)

- リンク(LINK)

- リスク(LSK)

- ライトコイン(LTC)

- マスクネットワーク(MASK)

- ミームコイン(MEME)

- メイカー(MKR)

- ネオ(NEO)

- オアシス(OAS)

- オーケービー(OKB)

- オプティミズム(OP)

- ぺぺコイン(PEPE)

- パレットトークン(PLT)

- ポリゴン(POL)

- クオンタム(QTUM)

- サンド(SAND)

- セイ(SEI)

- シバコイン(SHIB)

- スカイ(SKY)

- ソラナ(SOL)

- スイ(SUI)

- トンコイン(TON)

- トランプコイン(TRUMP)

- トロン(TRX)

- ステラ(XLM)

- エックスアールピー(XRP)

- テゾス(XTZ)

- ジリカ(ZIL)

ココが便利

OKJは国内唯一のSEIステーキングに対応しており、年率1.88〜3.88%の報酬を獲得できます。Flash Deal・積立・ステーキングなど多彩な投資サービスを提供。取引所手数料はMaker~0.07%、Taker~0.14%とグローバル水準のスプレッドで、板取引の取扱銘柄も豊富です。

- カルダノ(ADA)

- アルゴランド(ALGO)

- エイプコイン(APE)

- アプトス(APT)

- アービトラム(ARB)

- アスター(ASTR)

- コスモス(ATOM)

- アバランチ(AVAX)

- アクシーインフィニティー(AXS)

- バット(BAT)

- ビットコインキャッシュ(BCH)

- ビルドアンドビルド(BNB)

- ビットコイン(BTC)

- チリーズ(CHZ)

- サイバーコネクト(CYBER)

- ダイ(DAI)

- ドージコイン(DOGE)

- ポルカドット(DOT)

- エンジンコイン(ENJ)

- イオス(EOS)

- イーサリアムクラシック(ETC)

- イーサリアム(ETH)

- ファイルコイン(FIL)

- ガラ(GALA)

- ザグラフ(GRT)

- ヘデラハッシュ(HBAR)

- イミュータブル(IMX)

- アイオーエスティー(IOST)

- アイオーテックス(IOTX)

- ジャスミー(JMY)

- カイア(KAIA)

- リンク(LINK)

- ライブピア(LPT)

- リスク(LSK)

- ライトコイン(LTC)

- ディセントラランド(MANA)

- マスクネットワーク(MASK)

- メイカー(MKR)

- ニアー(NEAR)

- ねいろ(NEIRO)

- ネオ(NEO)

- オントロジー(ONT)

- オプティミズム(OP)

- ぺぺコイン(PEPE)

- ポリゴン(POL)

- クオンタム(QTUM)

- レンダー(RNDR)

- サンド(SAND)

- セイ(SEI)

- シバコイン(SHIB)

- スカイ(SKY)

- ソラナ(SOL)

- スイ(SUI)

- ソーラー(SXP)

- シータ(THETA)

- トンコイン(TON)

- トランプコイン(TRUMP)

- トロン(TRX)

- ラップドビットコイン(WBTC)

- ステラ(XLM)

- エックスアールピー(XRP)

- テゾス(XTZ)

- ジリカ(ZIL)

- Artificial Superintelligence Alliance(FET)

ココが便利

バイナンス・ジャパンは国内最多の銘柄を取り扱い、多様な暗号資産への投資機会を提供しています。世界最大手Binanceの高度なセキュリティ技術と流動性により、安心して取引できる環境が整っています。取引所手数料は〜0.1%と競争力のある水準です。

SEI(セイ)の買い方②取引所(Binance Japan)

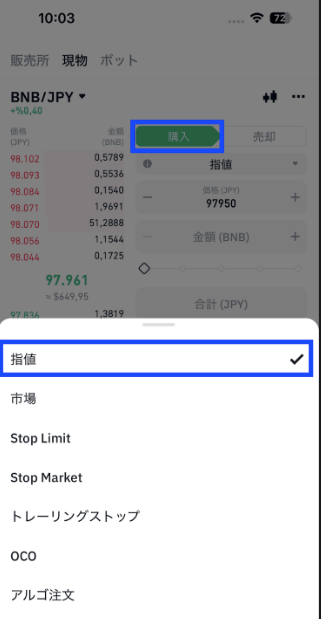

ここでは、Binance Japan(バイナンスジャパン)での現物取引の基本的な使い方/購入方法を解説します。現物取引では注文価格や数量を指定でき、より柔軟に取引できます。

板取引で暗号資産(仮想通貨)を買う手順(スマホ/現物)

① バイナンスアプリにログインし、「取引」→「現物」に移動します。セイの場合は日本円で購入できるので、SEI/JPYの取引ペアを選択します。

出典:Binance Japan

② 「購入」タブに移動し、「指値注文」を選択します(既定の注文タイプは、指値注文となります)。

出典:Binance Japan

③ SEIの購入希望価格と注文数量を入力します。「SEI購入」をクリックすると、注文が発注されます。

出典:Binance Japan

④ 注文が完了すると、すぐに約定履歴または資産欄に反映されます。

注文タイプについて(成行または指値)

取引画面下にある「注文タイプ」では「成行」または「指値」を選択できます。

- 成行注文:今すぐSEIを購入したいとき。市場価格で即時に約定します。

- 指値注文:希望価格を指定して購入したいとき。指定価格に達すると自動的に約定します。

Binance Japan(バイナンスジャパン)では既定で「指値注文」が選択されています。すぐに取引したい場合は、「成行」に切り替えて注文しましょう。

仮想通貨SEI(セイ)への投資に関する注意点

SEI(セイ)に関する税金について

仮想通貨取引で生じた利益は原則「雑所得」として取り扱われます。日本円との売買で得た利益だけではなく、仮想通貨同士を交換したときに生じた利益や貸暗号資産などで得た報酬も課税対象となります。

なお、雑所得に分類される仮想通貨取引での所得は、給与所得などの他の所得と合算した金額に対して税率がかけられます。税率は、所得が多いほど高くなる「累進課税」が適用され、下表の通り5%から45%の7段階に分かれています。住民税も合わせると最大で約55%の税率が課されます。

出典:国税庁

SEI(セイ)を購入する上での注意点

最後に、SEI(セイ)を買う上で考慮した方が良い重要ポイントを紹介します。

まずは、少額から投資し始めることを検討してみてください。仮想通貨は株式などと比べると少額で投資することが可能です。SEI(セイ)は1単位あたり約16円(26年1月時点)から購入することができますので、まずは慣れることから始めるのも1つの方法です。

次に、投資は余剰資金で行いましょう。これは仮想通貨に限らず、資産運用のポイントとしてよく挙げられています。生活に必要なお金や将来使う予定のある資金ではなく、当面は使う予定のないお金で投資するようにしてください。

仮想通貨にも、手元の資金よりも大きな利益を狙える「レバレッジ(証拠金)取引」という投資手段もありますが、大きな利益を狙える分、損失のリスクも大きくなります。投資金額を増やしたり、レバレッジ取引をしたりする前に、まずは余剰資金を使って少額投資を行うことから始めることをお勧めします。

SEIについてもっと詳しく知りたい方へ

記事の監修

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX