DeFiのAMMをNFT市場へ

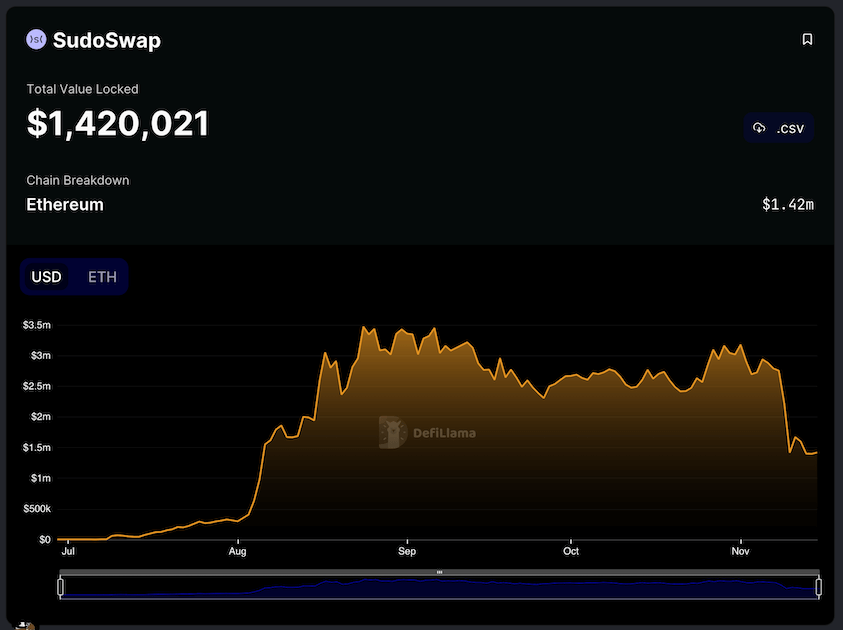

113億ドル(約1兆6,000億円)以上の時価総額(執筆時点)を誇ると言われているNFT(非代替性トークン)業界では、イーサリアムのOpenSeaやソラナのMagic Edenを初め、多くのマーケットプレイス(市場)がオーダーブック型の注文方式を採用しています。しかし22年半ばに、Sudoswapと名乗るプロジェクトがAMM(自動マーケットメイカー)方式のマーケットプレイスをリリースして以降、オーダーブック方式一強であったNFT市場勢力図に変化が訪れてきています。

AMM型市場を提供するプロジェクトの革新的な点が、Uniswapなど、これまではDeFi(分散型金融)分野のDEX(分散型取引所)でファンジブルトークン(互いに交換可能なトークン)のトレードに利用されていたシステムを、唯一無二性を特徴としたNFTの売買に持ち込んできた点です。

本記事では、新しくNFT分野に登場したAMM型NFTマーケットプレイスについて、従来の市場と比較しながら詳細に解説していきます。

SudoswapのTVL

出典:defillama

関連:Twitter投稿が3億円の価値に|大企業も注目する「NFT」の仕組みと可能性

関連:NFTの自動取引所「Sudoswap」、ガバナンストークンを配布へ

従来のNFT市場

OpenSeaやMagic EdenなどNFTマーケットプレイスの多くは、オーダーブック方式を採用しています。オーダーブック式とは、中央集権型取引所(例:コインベース等)で採用されているシステムであり、売り手が売りたい値段を提示し、それに買い手が応じることで取引が成立します。

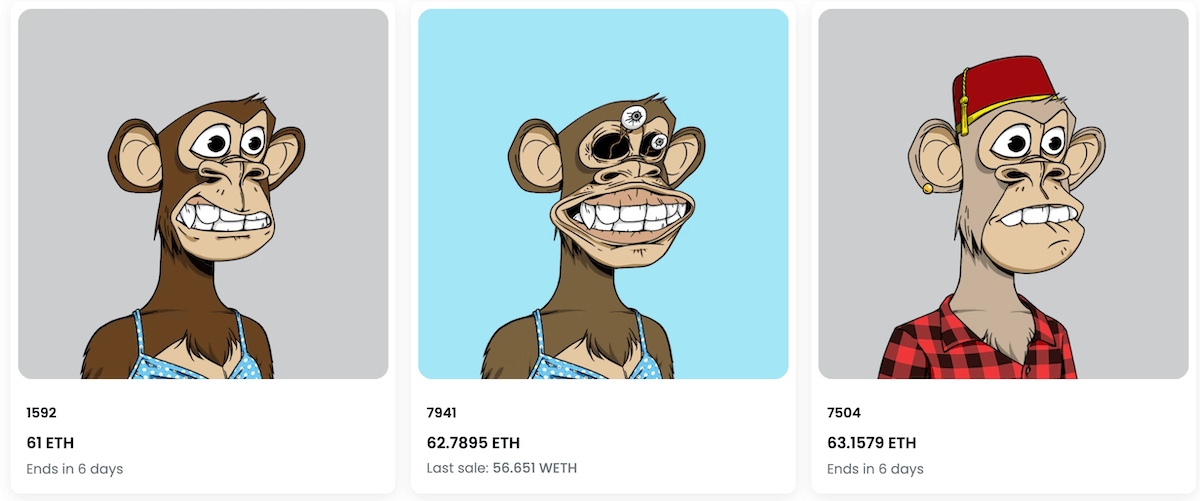

例えば、人気のNFTコレクション「Bored Ape Yacht Club」の一部は、執筆時点でOpenSeaにて61ETH(約1,000万円)で取引されています。これは、「61ETHで売ろう」と思っている売り手がいて、そのオファーに対して「61ETHなら買ってもいい」と思っている買い手がいたため、61ETHという価格で売れたということを意味しています(Openseaではオークション方式での売買も可能なので厳密にはこのとおりではありません)。

出典:OpenSea

この仕組みはシンプルで便利なものの、売り手からすると、同じコレクションのアイテムを何個も保有していたとしても、一つずつ価格を決めて出品しなければならないという手間がありました。また保有しているコレクション内の最初のNFTが売却された後、そのコレクションの希少性が高くなっているため、残りのアイテムの販売価格を高くするということも自動ではできず、一つ一つ価格を自分で設定しなおす必要がありました。

これらのことから、オーダーブック基盤の市場は、必ずしも売り手にとって利益を最大限に追求できるプラットフォームではありませんでした。

関連:月間取引高30億円超を記録のNFTマーケットプレイス「OpenSea」活用ガイド

関連:ソラナ系NFT市場「Magic Eden」、利用者数が最大手OpenSeaに迫る

AMM型NFT市場の仕組み

オーダーブック型の不便さを解消するかのようにNFT市場に持ち込まれた仕組みが、AMM(自動マーケットメイカー)というシステムです。これはNFT市場に特化した仕組みではなく、元々はUniswapやSushiswapといったDEXで採用されていました。Uniswapに馴染みがある人は、AMM型NFTマーケットプレイスを、UniswapのNFT版と考えると分かりやすいかもしれません。

以下では、AMMの特徴的な仕組みを解説していきます。

AMMの基礎を学びたい方はこちら。

関連:DEX(デックス)とは|時価総額230億ドル突破の分散型取引所について詳しく解説

関連:初心者でもわかる「SushiSwap」とは|特徴と仕組みを解説

流動性プールとのトレード

AMM最大の特徴は、従来の市場のように売り手および買い手が直接売買を行うのではなく、ユーザーは「流動性プール」と呼ばれるスマートコントラクトを相手に売買を実行するという点です。これは、DEXでもNFT市場でも同じであり、AMMの基礎となる概念です。

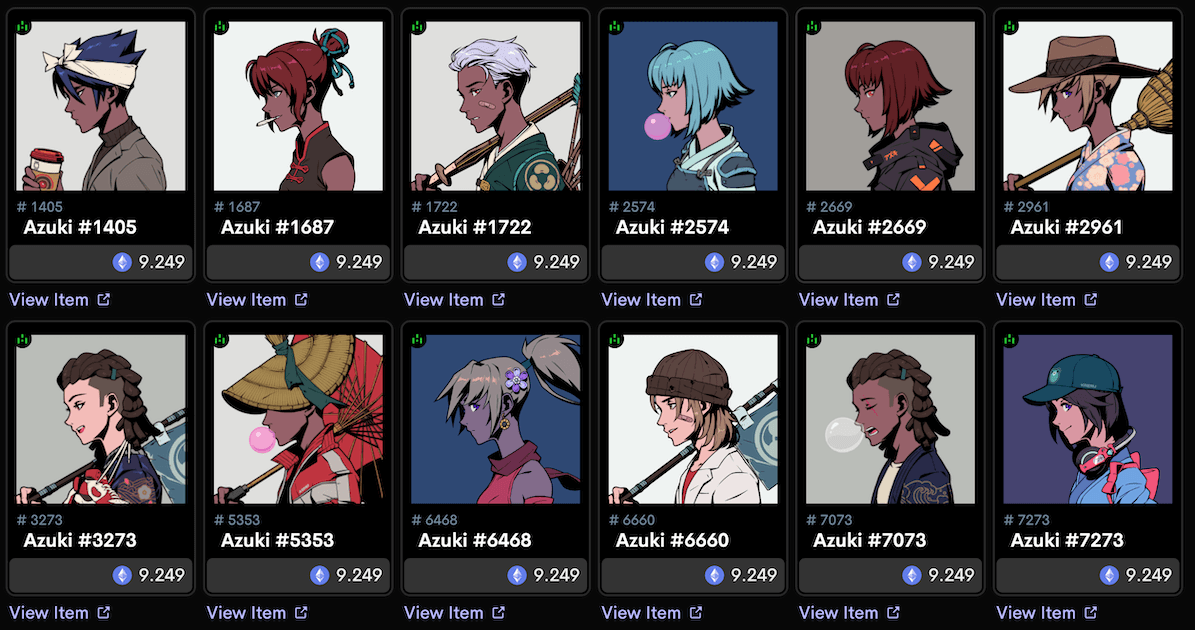

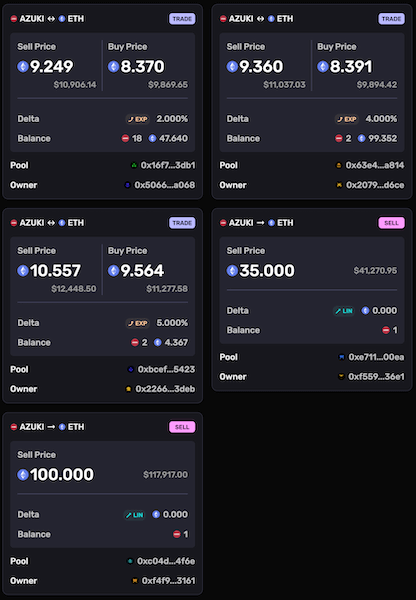

流動性プールとは、簡単に言えば、資産(流動性)が貯められている場所です。ここでいう流動性とは、NFTアイテムおよびその購入に使用される通貨を指しています。例えば、Sudoswapの「Azuki」コレクションの場合、NFTの形で表されているAzukiコレクションのアイテム、およびそれらの購入に使用できるETHが、流動性としてプールに集められています。

出典:sudoswap

NFTのトレードを行いたいユーザーは、このAzukiのNFTおよびETHが集まっている流動性プールとやりとりをします。具体的には、AzukiのNFTが欲しい人は、プールに相応額のETHを投げ入れ、Azukiを貰っていきます。反対にAzukiを売却してETHが欲しい人は、Azukiをプールに入れ、代わりにETHをプールから貰っていきます。

つまり買い手の観点から見ると、予めたくさんのNFTおよび通貨が集められているプールに行き、そのプールから欲しいものを貰い、代金として相応額をプールに戻す仕組みとなっています。これは、売り手および買い手同士が直接関わるオーダーブック型とは大きく異なっています。

関連:Azuki、新たなNFTユースケースを発表 実物アイテムとデジタルを紐付け

流動性提供者の存在

AMMの「NFTおよび通貨が集められているプールから欲しい資産を貰い、相応額をプールに渡す」という仕組みは、言い換えれば、プールに資産(流動性)が集められていなければAMMは機能しないということになります。先ほどのAzukiの例で言えば、誰かがAzukiコレクションまたはETHをプールに提供してくれなければ、そもそもトレードは不可能です。

「自動」マーケットメイカーとはいえ、自動的にどこからともなく流動性が湧き出てくるわけではありません。プールに流動性(=AzukiおよびETH)を提供してくれる人がいるからこそ、プロトコルが機能できます。

このように、円滑なNFTのトレードができるように、予め流動性プールに流動性を預け入れておいてくれる参加者を「流動性提供者(LP; Liquidity Provider)」と呼びます。流動性提供者は、AMMに特有かつ不可欠な存在です。

流動性提供者は、ユーザーが支払う手数料の一部やガバナンストークンを報酬としてプロトコルから受け取ることができ、これら報酬が、流動性を提供するインセンティブとなっています。

3つの流動性プール

分散型のAMM型NFT市場では、既存のプールを相手にトレードを行うだけでなく、流動性提供者として自分でプールを作成することもできます。

ETH/DAIプールやWBTC/USDCプールのように、一つのプールで売買の両方を取り扱っていることがほとんどであるDEXとは異なり、Sudoswapを初めとしたAMM型市場の多くでは、売買の両方を行うことができるプールに加え、NFT売却専門および購入専門のプールも用意されています。

売却プールは、その名の通り、NFTの売却に特化したプールであり、持っているNFTを売りたい人が作るプールです。Azukiの例に即すと、このプールにETHはなく、AzukiのNFTだけがあります。Azuki NFTが欲しい人はこのプールにやって来てETHを渡し、プールからNFTを貰っていきます。

反対に購入プールは、NFTを受け取りたい人が作るプールです。中にはETHが貯められているため、保有しているAzukiをETHと交換したいトレーダーは、プールにAzukiを渡し、プールからETHを貰います。

売買の両方を行うことができるプールは、売却プールおよび購入プールを組み合わせたようなものです。UniswapのETH/DAIなどというペアが、NFT/ETHとなったようなものだと考えることもできます。この種のプールには、NFTおよび通貨(Azukiの例ではAzukiアイテムおよびETH)の両方が預けられているため、NFTの売却および購入の両方、つまりトレードが可能です。

SudoswapのAzukiコレクションの場合、UIではOpenSeaなどと同じように個々のアイテムの価格が独立して掲載されているように見えますが、その裏では、5つの異なるプール(売却プール×2、売買両方プール×3)が稼働しています。

出典:sudoswap

プールにより異なるレート

オーダーブック式市場では、売り手が値段を提示することにより各NFTの価格が決定されていましたが、そもそも売り手と買い手が直接トレードを行わないAMM方式では、価格決定の方法も異なっています。

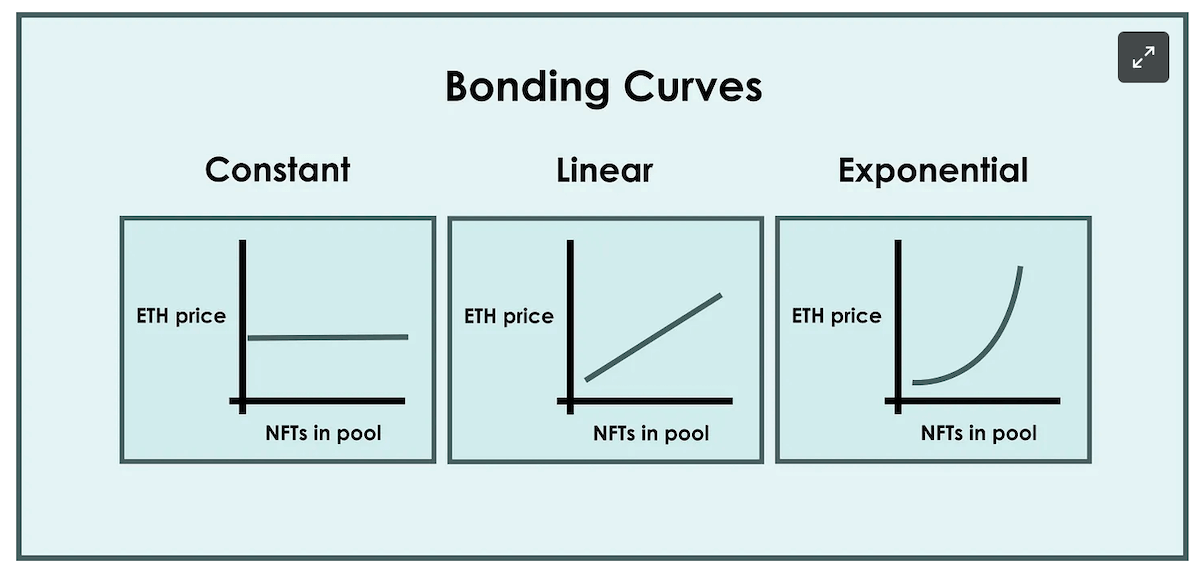

AMMでは、プール内にある資産(NFTおよびETHなどの通貨)の量と資産の価格の関係性を表した数式が、各プール毎に予め割り当てられており、その数式に従ってレートが決定されます。この数式を決定するのは、流動性プールの作成者です。

例えばSudoswapでは、linear(線形)、exponential(指数関数的)およびconstant product(等生産量曲線)の3つの数式から好きなものを選ぶことができます。

出典:0xmonsブログ

Linearの場合、一次関数の線形グラフで表されるように、プール内のNFTが売却されるたびに、NFTの価格が一定額ずつ上昇していきます。例えば、プールにあるNFTの最初の販売価格が1ETHで、そこからNFTが一つ売却されるごとに0.1ETHずつ価格が上昇していく設定だったとすると、1つ目のNFTは1ETH、二つ目のNFTは1.1ETH、3つ目のNFTは1.2ETH…となります。

このようにプール内にある資産の量により、価格が決定されていきます。

Exponentialも考え方としてはlinearと同じですが、一定額で価格が上昇していくlinearに対し、exponentialでは、一定のパーセンテージで価格が上昇していきます。例えば、開始価格が2ETHで価格上昇の割合が50%に設定されている場合、最初のNFTは2ETHで販売されます。その後2つ目のアイテムは、2ETH+50%で3ETH、3つ目は3ETH+50%で4.5ETHと、指数関数的に価格が上昇していきます。

Constant productとは、Uniswapを初めとした多くのDEXで利用されている数式です。この数式が用いられているプールでは、プール内にある二つの資産の総数の積が常に一定であるように設計されています。詳しくはこちらの記事をご覧ください。

唯一無二性が特徴的なNFTですが、価格設定方法からも分かるように、AMM型の市場では「各アイテムにどれほどの価値がついているか」ということではなく、プールの価格設定方法および同じプールにあるアイテムの取引状態により価格が決定されます。要するに、価格設定方法においては、異なるIDを持つNFTがそれぞれ区別されていないということです。

AMMのメリット

オーダーブック式とは仕組みが大きく異なっているAMM型市場では、メリットまたはデメリットも従来の市場とは異なってきます。

分散化の促進

AMM型の最大の利点の一つが、全てのトランザクションが完全にオンチェーンで実行され仲介者が存在しないため、分散性が促進されるという点です。

オーダーブック型市場では、売り手から買い手へのNFTの移動はブロックチェーン上で実行されますが、NFTの出品から買い手とのマッチングに至るまでの段階は、基本的にはオフチェーンで行われており、幾分か中央集権的な設計となっています。そのため、市場自体がなくなってしまう可能性が拭いきれない上に、プロジェクト側が出品できるコンテンツを検閲することも可能です。

全てのアクティビティがオンチェーンで実行されるAMMでは、これらの懸念が少なくなっています。

関連:OpenSea元従業員による「インサイダー取引」の告訴に進展

関連:OpenSea、システムエラーで「Azuki」を一時的上場廃止に

低コスト

OpenSeaなどでは売上の一部をクリエイターへロイヤリティとして還元していますが、SudoswapなどのAMMにこの仕組みはありません。そのためユーザーは、低コストでNFTを購入できます。

柔軟な価格設定

上述のようにAMMでは、アイテム価格を一つ一つ設定する必要がないため、「一つ売れる毎に価格を上げる」といったような動的な価格設定が可能です。これにより全てのアイテムを底値で売ってしまうといった状況を簡単に防ぐことができます。

流動性の増加

資産をまとめてプールに預けているAMMでは、一つ一つのアイテムが売れるのを待つ必要があるオーダーブック式よりも高い流動性が期待できます。

流動性提供による報酬獲得

売買しかできないオーダーブック式とは異なりAMM式では、流動性提供者として資産を預け、受動所得を稼ぐことも可能です。

AMMの懸念

メリットとは反対に、懸念材料も存在しています。

ロイヤリティ還元

上述のようにAMM式が低コストな主な理由は、クリエイターやプロジェクト側にロイヤリティが渡されていないためです。そのためこのモデルの普及は、クリエイターのやる気を削ぎ、長期的なクリエイター経済の成長を妨げるのではないかとも考えられています。また、一時市場での価格が高騰し、詐欺が増える可能性も指摘されています。

関連:NFTクリエイターを支えるロイヤリティ、必要か否かの議論が活性化

レアNFTの差別化

AMM型市場では同一プールにあるNFTは全て同等に扱われます。そのためレアなアイテムと普通のアイテムが同じプールに預けられていた場合、それらアイテムのレア度は考慮されず、そのプールに割り当てられた数式およびプール内のトレード状況に基づいてのみ、価格は決定されます。

つまり、レアなアイテムをプレミア価格で販売したい場合には適していないシステムだということができます。

価格変動損失

売買の両方が可能なプールに流動性提供をした場合、AMM特有の価格変動損失(IL; Impermanent Loss)が発生するリスクがあります。価格変動損失とは、数式によってのみ価格が決定されていることにより、市場価格とのズレが生じ、流動性を提供しなかった場合と比べ相対的に出る損失を指しています。

詳しくはこちらをご覧ください。

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX