DEX(分散型取引所)とは、ブロックチェーン上で動作する取引所サービスです。中央管理者を介さず、スマートコントラクトによって取引が行われる仕組みで、暗号資産の世界では一定の存在感を持っています。

本記事では、DEXの代表格である「Uniswap(ユニスワップ)」を例に、その仕組みや特徴、利用時のリスクについて解説します。

1. DEX(分散型取引所)とは?

DEXとは「Decentralized Exchange」の略称で、日本語では「分散型取引所」と呼ばれます。ブロックチェーン上のプログラム(スマートコントラクト)によって運用される取引所サービスです。国内取引所(CEX)では運営会社がユーザーの資産を預かりますが、DEXでは各自のウォレットで資産を管理したまま取引を行います。

DEXでは主に以下の2つのことができます。

- トークンの交換(Swap):ウォレット内のトークンを別のトークンに交換する

- 流動性提供:トークンをプールに預けて手数料収入を得る

DEXの特徴と留意点

CEXとの主な違い

DEXには、中央集権型取引所(CEX)とは異なる特徴があります。

- 取扱トークンの多様性:主要なDEXでは数千種類以上のトークンが取引されている

- 資産の管理方式: ユーザー自身のウォレットで資産を保持したまま取引が行われる

- 利用開始の仕組み: 口座開設や本人確認のプロセスがなく、ウォレット接続で利用可能

利用にあたっての留意点

一方で、DEXの利用には以下のようなリスクや注意点があります。

- 自己管理の責任: 秘密鍵の紛失やトラブルは自分で対処する必要がある

- スマートコントラクトのリスク: 過去には資金流出の事例も報告されている

- スリッページ: 流動性が低いトークンでは希望価格で約定しにくい場合がある

- 詐欺トークンの存在: 誰でもトークンを発行できるため、悪意あるプロジェクトも混在している

- 法規制の不透明さ: 各国で規制の議論が進行中であり、将来的な扱いが変わる可能性がある

詳しくは、リスクと注意点をご覧ください。

2. ユニスワップが多くのユーザーに利用される理由

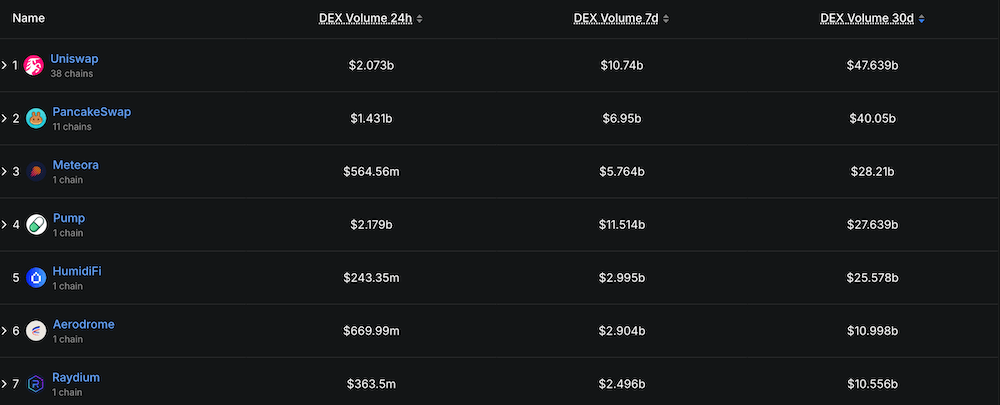

出典:DefiLlama

Uniswap(ユニスワップ)は2018年に開始したDEXの代表格です。AMM(自動マーケットメイカー)形式を採用しており、トークンのペアが蓄えられた「流動性プール」を通じて、ユーザーはトークンを交換します。

AMMの仕組みをもっと詳しく

通常の取引所(CEX)では、売り手と買い手の注文をマッチングさせる「板取引(オーダーブック)」が行われています。希望価格が一致しなければ取引は成立しません。

一方、AMM形式のDEXでは、オーダーブックを使わずにトークンを交換できます。

流動性プールとは、2つのトークン(例:ETHとUSDC)を蓄えておくスマートコントラクトです。ユーザーは売り手・買い手とマッチングするのではなく、このプールに対してトークンを出し入れすることで交換を行います。

価格の決まり方もCEXとは異なります。AMM形式のDEXでは、プール内にあるトークンの比率によって自動的に価格が算出されます。詳しくは「AMMが価格に与える影響とは」をご覧ください。

取引が行われるとプール内の比率が変わり、それに応じて価格も変動します。もしDEXと他の取引所で価格差が生じると、安い方で買って高い方で売ることで利益を得ようとするトレーダーが現れ、結果的に価格差が解消されます。

また、購入者が支払う取引手数料は流動性提供者に分配されます。これがLPの報酬となり、プールに資金を預けることで手数料収入を得られる仕組みです。

DefiLlamaによると(2026年1月時点)、ユニスワップはDEXの中で最もTVL(預かり総資産)が高く、30日間の取引高ではトップの約470億ドルを誇ります。数あるDEXの中で、なぜユニスワップが多くのユーザーに選ばれているのでしょうか。

① 老舗の実績と安全性

ユニスワップは2018年のローンチ以来、コアプロトコルのスマートコントラクトが直接ハッキングされて大規模資金流出を起こした事例がありません。長年の運用実績と複数回の独立監査により、DEXの中でも信頼性が高いです。ただし、DeFi全体のリスクは常に存在するため、絶対に安全というわけではない点は注意しましょう。

② 流動性が厚くスリッページが少ない

DEXでは「スリッページ」(想定価格と約定価格のズレ)が発生することがありますが、流動性が厚いほどスリッページは小さくなります。ユニスワップは取引量・流動性ともにトップクラスのため、他DEXに比べて有利な価格で取引しやすいのが特徴です。

③ 複数チェーンに対応

ユニスワップはイーサリアム(Ethereum)だけでなく、ポリゴン(Polygon)、ベース(Base)など複数のチェーンに対応しています。ガス代が安いチェーンを選べば、取引コストを抑えることができます。

3. ユニスワップでトークンを交換する方法(Swap)

事前準備:ウォレットを用意する

ユニスワップを利用するには、MetaMask(メタマスク)などのウォレットが必要です。

事前に、Swapの元手となる暗号資産(例:ETH)と、利用するチェーンに応じたガス代(イーサリアムメインネットならETH、ポリゴンならPOLなど)を用意しておきましょう。

MetaMaskの作成方法については「メタマスクの使い方」を、ガス代の詳細については「ガス代とは?」をご覧ください。

イーサリアムについて詳しく知りたい方へ

1. ユニスワップに接続する

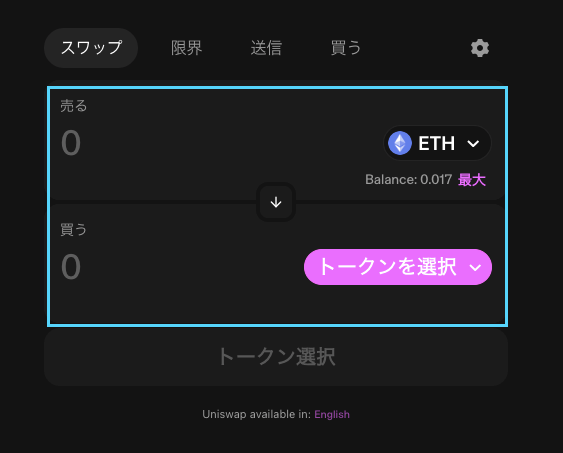

ETHをウォレットに用意したら、ユニスワップ公式の「Launch App」から取引画面にアクセス。ネットワークを選択、ウォレットはメタマスクを接続します。言語設定で日本語対応も可能。左側の「Swap」タブを確認しましょう。

ユニスワップトップページ(出典:Uniswap)

2. スワップ設定

取引画面で、ETHから希望のトークン(例:PEPE)を選びます。「Select a token」で検索、またはコントラクトアドレスを入力すると該当トークンが表示されます。

トークン選択画面(出典:Uniswap)

売却するETHの数量を入力し、交換量と条件を確認。「スワップ」ボタンを押すと取引確認画面が開きます。

スワップ確認画面(出典:Uniswap)

補足: マイナーなトークンは検索できない場合があります。その際は、公式サイトやCoinMarketCapなどからコントラクトアドレスをコピーして入力します。同じ名前の偽トークンも存在するため、必ず信頼できる情報源から正しいアドレスを取得してください。

イーサリアムについて詳しく知りたい方へ

4. ユニスワップで流動性提供する方法

ユニスワップでは、単にトークンを交換(Swap)するだけでなく、自分が流動性を提供して取引手数料を稼ぐことができます。提供した流動性は他のユーザーのSwapに使われ、その手数料の一部が報酬として受け取れます。

ユニスワップにはv2・v3・v4とバージョンがありますが、2026年1月時点ではv3が最もTVLが高いです。v3では流動性を出す価格帯を自分で指定できるため、資金効率を高められるのが特徴です。

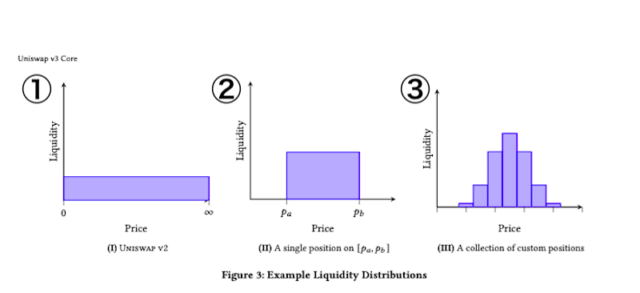

v3の仕組み(集中流動性)をもっと詳しく

従来のv2では、預けた資金が全ての価格帯(0〜∞)に均等に配置されていました。そのため、実際に取引が集中する価格帯以外にも資金が分散し、資金効率が低いというデメリットがありました。一方、v3では流動性提供者自身が「どの価格帯で流動性を出すか」を指定できます。

出典:Uniswap (横:価格 縦:流動性)

- v2(左):価格全体に広く・薄く流動性が配置される

- v3(中央):指定した価格範囲に流動性を集中させる

- v3(右):複数のポジションを組み合わせて独自の分布を設計できる

価格が指定範囲外になると手数料収入は発生しませんが、範囲内であれば資本効率を高められるのがv3のメリットです。

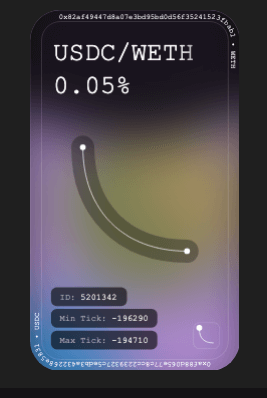

また、v3ではポジションごとに価格レンジが異なるため、各ポジションは「NFT」として発行されます。

出典:Uniswap

v4について:ユニスワップ v4では「Hooks」と呼ばれる拡張機能が導入されていますが、現時点では運用や理解のハードルが高く、初心者・一般ユーザーの利用はv3が中心です。

ここからは、v3での流動性提供の手順を見ていきます。事前にメタマスクなどのウォレットを接続し、流動性を提供したいトークンを用意しておきましょう。

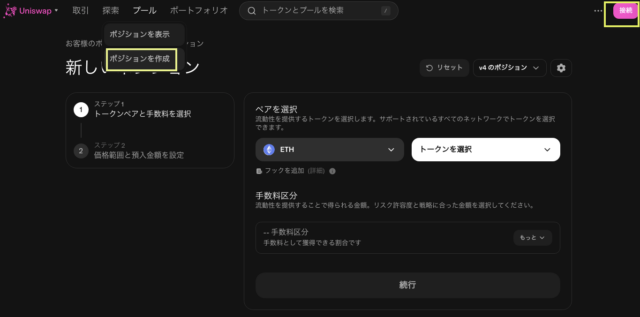

①Uniswap公式サイトへアクセス

ウォレットを接続し、「プール」 → 「ポジションを作成」をクリックします。

出典:Uniswap

②ペアを選択し、手数料を選ぶ

「v3のポジション」であることを確認し、ペアを選択します。初心者の場合は、取引量が多く、実績のあるペアを選ぶ方が無難です。

出典:Uniswap

次に、Uniswap v3では、同じ通貨ペアでも手数料率ごとに別プールがあります。流動性提供では、まず参加する手数料率を選びます。手数料率によって、取引量・リスク・リターンが変わる仕組みです。

出典:Uniswap

画面の4つはそれぞれ、

- 0.01%:ほぼ動かないステーブル同士

- 0.05%:比較的安定したペア向け

- 0.3%:値動きのある主要ペアでよく使われる

- 1%:ボラティリティの高い銘柄向け

カードに表示されている TVL と「選択率」 を見ると、「いま実際にどの手数料帯が使われているか(手数料が入りやすい場所)」が分かります。初心者の方は、まずは「デフォルトで表示される手数料プール」を選べばOKです。

③価格レンジ(集中流動性)を設定

出典:Uniswap

ここがv3の一番重要なポイントです。

- どの価格帯で

- 自分の流動性を有効にするか

を指定します。

たとえば ETH の価格が 2,100 USDC のとき、「2,000 ~ 2,300 USDC」のように範囲を決めます。

- 狭いレンジ:手数料は増えやすい(ただし外れやすい)

- 広いレンジ:安定する(ただし報酬が薄くなる)

初心者はまず、価格が大きく動きそうなら「やや広め」の設定から始めるのがおすすめです。迷う場合は、初期設定のままでも問題ありません。

【カスタム範囲の注意点】

- 価格範囲を狭くすると資金効率は上がりますが、広く設定しすぎると利回りが下がる可能性があります。

- トークン価格が設定範囲の外へ動くと、ポジションは範囲外となり、片方のトークンだけの状態になり、その間は手数料が発生しなくなります。

④預ける数量を入力 → 作成

出典:Uniswap

数量を入力すると、自動的に必要な金額が計算されます。

「レビュー」をクリックし、通貨ペア、数量、価格範囲、現在価格などの情報を確認し、問題なければ「作成」。 ウォレットで承認したら完了です。

出典:Uniswap

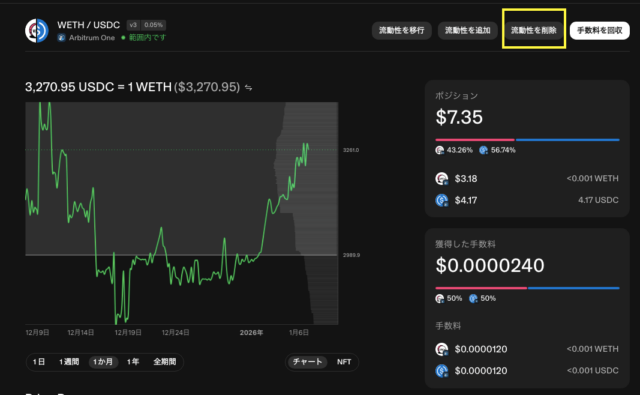

ポジションの確認

作成したポジションは、「プール」タブから確認でき、流動性を解除する場合は「流動性を削除」を選択します。

出典:Uniswap

5. DEX利用時のリスクと注意点

DEXは便利な反面、中央集権型取引所(CEX)にはないリスクも存在します。利用前に以下のポイントを理解しておきましょう。

スリッページ:

スリッページとは、注文時の想定価格と実際の約定価格にズレが生じることです。流動性が低いトークンや、大きな金額を一度に取引する場合に発生しやすくなります。

ユニスワップでは取引前にスリッページ許容度を設定できます。初期設定では0.5%前後ですが、流動性の低いトークンでは設定を上げないと取引が通らない場合もあります。

インパーマネントロス(変動損失):

インパーマネントロス(IL)とは、流動性提供中にトークン価格が変動することで、単純にホールドしていた場合と比べて損失が生じる現象です。

例えば、ETHとUSDCのペアに流動性を提供した後、ETH価格が大きく上昇した場合、プール内のETH比率が減少します。結果として、最初から両方をホールドしていた場合より資産価値が下がることがあります。

価格変動が大きいペアほどILのリスクは高くなります。初心者はまず、ステーブルコイン同士のペアや価格変動の小さいペアから始めるのも一つの方法です。

詐欺トークン・ラグプル:

DEX(とくにAMM型DEX)では、誰でもトークンの取引ペア(流動性プール)を作成できるため、詐欺目的のトークンも紛れ込んでいます。

被害を避けるためのポイント:

- コントラクトアドレスは公式サイトやCoinMarketCapなど信頼できる情報源から取得する

- SNSのリンクや検索結果を鵜呑みにしない

- 「売却できない」トークン(ハニーポット)にも注意

ガス代の変動:

イーサリアムメインネットでは、ネットワークの混雑状況によってガス代(取引手数料)が大きく変動します。混雑時には1回の取引で数千円〜数万円かかることもあります。

ガス代を抑えたい場合は、ポリゴン、ベースなどの低コストなチェーンを利用するか、ネットワークが空いている時に利用するのも有効です。

スマートコントラクトのリスク:

DEXはスマートコントラクト(自動実行プログラム)で動作しています。過去には、コードの脆弱性を突かれて資金が流出した事例もあります。

ユニスワップのように長年の運用実績があり、複数の監査を受けているプロトコルは比較的安全とされていますが、リスクがゼロになることはありません。大きな資金を預ける際は分散を心がけましょう。

秘密鍵・シードフレーズの管理:

DEXでは資産を自分のウォレットで管理するため、秘密鍵やシードフレーズを紛失すると資産を取り戻すことができません。また、フィッシングサイトに接続してしまうと、ウォレット内の資産を盗まれる危険があります。

公式サイトのURLをブックマークし、必ず正規のサイトからアクセスする習慣をつけましょう。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX