- ビットコイン投資に役立つ「移動平均線」解説|初歩から学ぶテクニカル分析

- 株式や仮想通貨ビットコインのテクニカル分析でよく使われる「移動平均線」を軸に、ゴールデンクロス、デッドクロス、パーフェクトオーダーといった相場のシグナルについて、投資初心者向けに図解する。

単純移動平均線とは?

単純移動平均線とは?

単純移動平均線(SMA:移動平均線)は、ビットコイン(BTC)市場のほか、株式・外為・金など他の相場分析でも利用される最もよく使われる指標の一つである。仮想通貨相場の分析を行う際にも非常に有用な指標とされている。

移動平均線とは、一定期間の終値の平均値を線でつないだものだ。例えば、5日移動平均線の場合、過去5日間の終値の平均価格を線でつないだものになる。したがって、計算式はこうなる。

5日移動平均C=(C1+C2+C3+C4+C5)/5(Ci=i日前の終値(i=1から5))

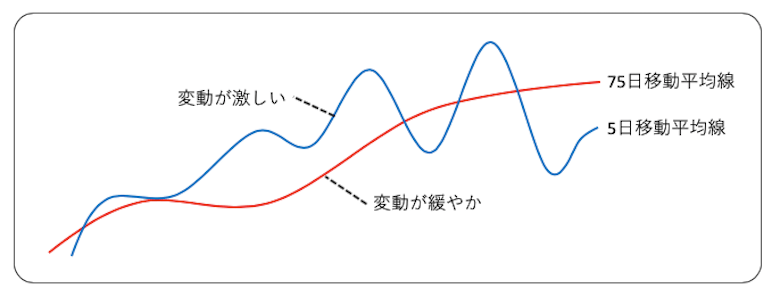

このCを線で結ぶと移動平均線となる。通常この移動平均線は3本用いて、短期、中期、長期の移動平均による分析を行う。例えば、5日移動平均線、25日移動平均線、75日移動平均線といった具合だ。

一般的に平均値をとる際に、期間が長ければ長いほど、一つの値の変動を他の値が打ち消しあってその平均値の変動の仕方は緩やかになる(図1)。したがって、5日移動平均線に比べて75日移動平均線の方が緩やかな曲線になるのは感覚的に納得できる。

作成:CoinPost

なお、この3本の線の選び方に正解はない。

一般的に意識されるのは、1週、1月、3ヶ月といった期間である。すなわち5日は土日を除いた平日の月曜日から金曜日まで、25日はおおよそ土日を除いた1ヶ月の平日の日数、そしてその3倍の75日は3ヶ月の日数といった具合だ。仮想通貨市場の場合、グローバルかつ24時間365日稼働しているので、特に平日を意識する必要は無い。

さらに仮想通貨の場合、より長期的な大きな値動きを意識する場合も多い。

例えば、今年3月時点で3,800ドル前後であった価格が一時3倍の13,800ドル前後まで値上がりするような大きな値動きを意識する場合を考える。このような場合、上記の移動平均線よりも日数の長い、例えば25日、75日、200日といった平均線が使われることもある。したがって、自分の意識しているスパンとトレードをする頻度に合わせて、使いやすい期間を選ぶのが良いだろう。

移動平均線は、テクニカル分析を始める人がまず最初に学ぶであろう分析手法でありながら、様々なテクニカル分析を学んでも行き着く先は「移動平均線」だと言われるほど、奥の深い分析手法だ。

マーケットを動かす要因を知ると移動平均線の使い方がわかる

移動平均線の使い方を知るには、マーケットがなぜ動くのかを理解すると良いだろう。なぜなら、移動平均線は、一定期間の投資家のポジションの平均を表すからだ。これについては後述する。

ポジションとは、現在損益が発生する状態の取引である。すなわち、ある金融商品をどれくらいの量で買っている(売っているか)ということを表し、マーケットに対し、買いから入るポジションをロング(買い)ポジション、売りから入るポジションをショート(売り)ポジションという。

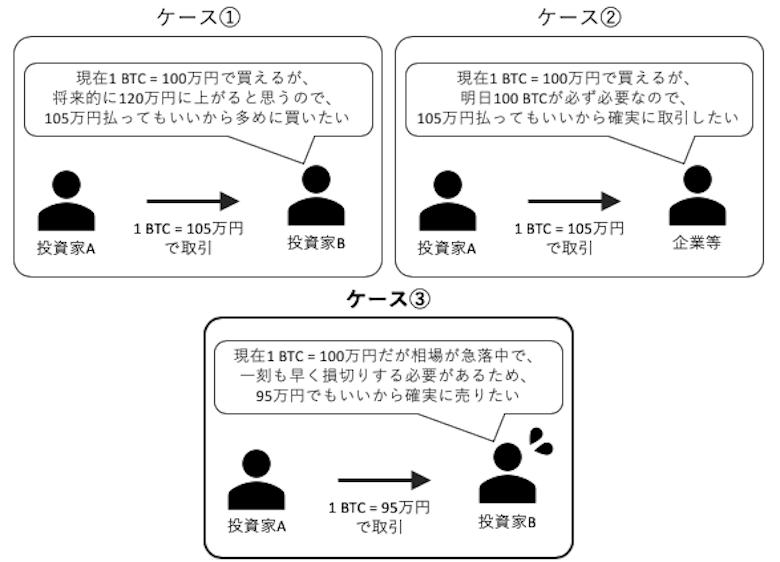

まず、マーケットを動かす要因は、注文数でも売り買いしているプレイヤーの人数でもない。「直近の値段よりも高い値段を承知で買いたい人が、実際にその値段で買う」や「直近の値段よりも安い値段を承知で売りたい人が、実際のその値段で売る」という投資家行動が発生するときにマーケットが動く。

そのような行動は、以下の3パターンの意図の結果として生じる。

- その値段で買った/売ったとしてもそれ以上の値段で売れる/買えると確信している

- 価格を度外視しても、売買する必要がある

- 評価損の膨らんだポジションを保有していて評価損増大のリスクから逃れようとしてロスカット(損切り)の注文を出す

作成:CoinPost

(2は例えば、マイニング企業がマイニング報酬をライトコイン(LTC)受け取り、従業員に給料を支払うためにビットコイン(BTC)や米ドル(USD)に変換するといった行動である)

この中で3の意図からマーケットが動くという力学を顕著に表すのが、移動平均線だ。

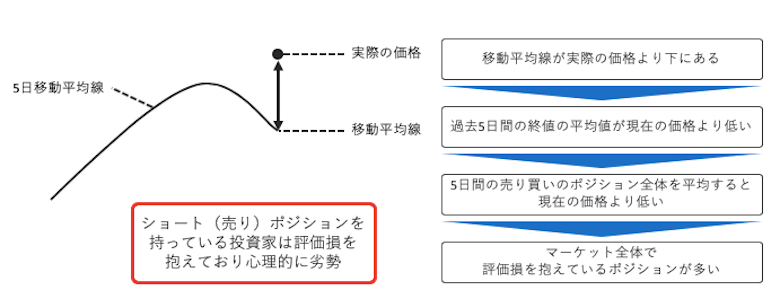

先ほども述べたが、移動平均線は一定期間の投資家のポジションの平均を示す。これは例えば、5日移動平均が実際の価格より下回っているとしよう。これが示すことは、過去5日間の終値の平均値が現在の価格より低いということだ。

すなわち、5日間の売り買いのポジション全体を平均する(評価益を抱えている買い方と、評価損を抱えている売り方の平均)と現在の価格より低いということになる。これは、マーケット全体で見たときに評価損を抱えているポジションが多いことを意味する。

したがって、ショート(売り)ポジションを持っている投資家は評価損を抱えており、ロング(買い)ポジションを持っている投資家は評価益を抱えていることになる。これは投資家心理に大きく影響する。

評価損を抱えた投資家は、緊張感を持っている一方で、評価益を抱えた投資家には心理的余裕がある。すなわち、この状況から価格が少しでも上昇すると、評価損を抱えたショート(売り)ポジションを持っている投資家が評価損の増大リスクを恐れて、ロスカット(損切り)注文を入れ、買い戻そうという心理が働く。この動きが上記の3パターンのうちの3番目の引き金になり、さらに価格が上昇する買い圧力となるのだ。

したがって、移動平均線が現在価格より下にある場合は、評価損を抱えたショート(売り)ポジションを持った投資家心理的は劣勢であり、買われやすい状況にある。反対に、移動平均線が現在価格よりも上にある場合は、評価損を抱えたロング(買い)ポジションを持った投資家心理が劣勢であり、売られやすい状況にあると言える。

作成:CoinPost

仮想通貨に投資したい方はこちらをチェック

+解説記事

重要シグナル①:ゴールデンクロスとデッドクロス

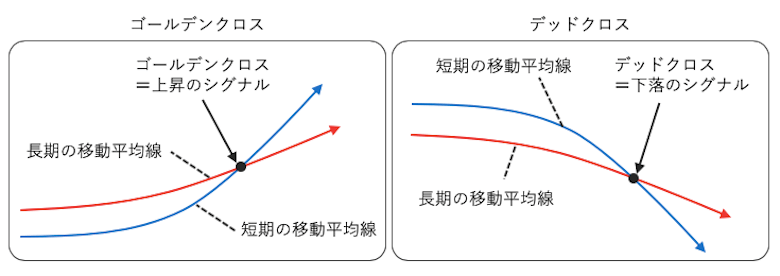

移動平均線の有名な使い方として、ゴールデンクロス、デッドクロスというシグナルは押さえておきたい。これらは短い移動平均線が長い移動平均線を切るようにクロスするときに発生する。このとき短い移動平均線が下から上に突き上げるようにクロスするときをゴールデンクロス、上から下に突き下げるようにクロスするときをデッドクロスという。

ゴールデンクロスは通常、下落の後に生じる現象で、長期的な値動きに対して、短期的な値動きが強く上昇している場合に出現する買いのシグナルとなる。一方、デッドクロスは、上昇の後に生じる現象で、長期的な値動きに対して、短期的な値動きが強く下落している場合に出現する売りの強いシグナルとなる。

作成:CoinPost

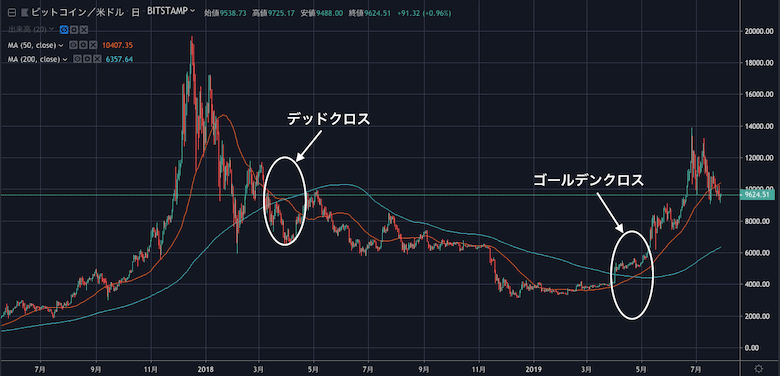

以下のチャートは、2018年後半〜現在までのビットコイン/米ドルの日足のチャートである。移動平均線は短い方を50日、長い方を200日に設定している(赤線が50日、青線が200日)。

このチャートを見るとデッドクロス、ゴールデンクロスが顕著に表れている。2018年4月に50日移動平均線が200日移動平均線を上から下にクロスしている。その後相場は下がり続け、2019年初めにかけて下落相場を形成している。

一方、この下落相場はその後反発し、2019年5月を手前にして今度は、50日移動平均線が200日移動平均線を下から上にクロスし、ゴールデンクロスを形成している。実際にその後値段は上がり続け、7月手前に最高値を記録している。

この時、クロスの角度が急であればあるほど強いシグナルとなり、さらに、移動平均の日数が大きければ大きいほど、大きな相場の流れを示すシグナルとなる。

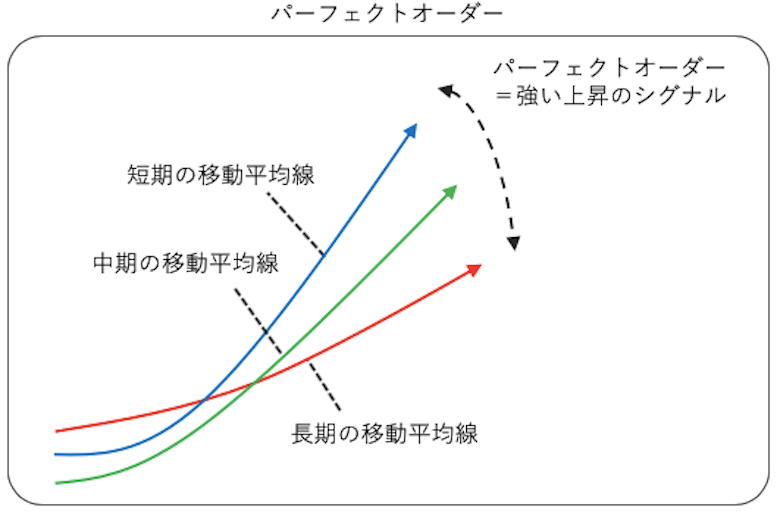

重要シグナル②:パーフェクトオーダー

同じく大きなトレンドを知るシグナルとしてパーフェクトオーダーを押さえておきたい。日本語訳で「完璧な順番」と呼ばれるこのシグナルは、短期、中期、長期の移動平均線+ローソク足の順番が外側から「長期→中期→短期→ローソク足」となる時に発生する。

ゴールデンクロスまたはデッドクロス後に短期、さらには中期の移動平均線が長期のそれを乗り越えることによって発生することが多い。これが発生すると、極めて強い上昇(下降)トレンドが形成されていると読み取ることができるのだ。

作成:CoinPost

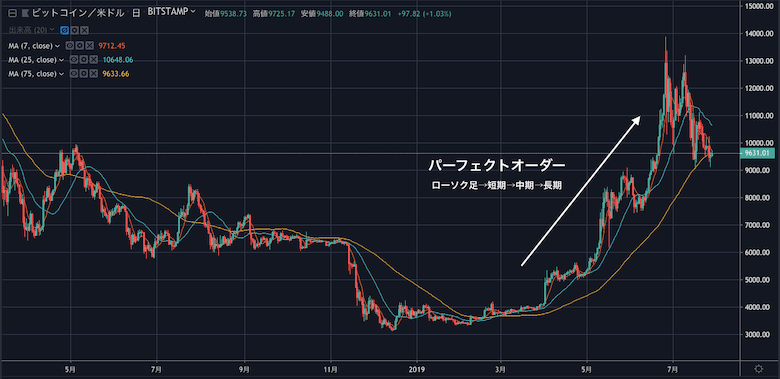

以下は、同じく昨年から今年にかけてのビットコイン/米ドルの日足のチャートである。今年3月付近でゴールデンクロスを形成したのち、パーフェクトオーダーが形成されたいるのが見て取れる。

このチャートでは、短期線として7日移動平均、中期線として25日移動平均、長期線として75日移動平均を使用している。3月以降、これらの3本のラインが上から順に「ローソク足→7日移動平均線→25日移動平均線→75日移動平均線」となっている。

これが形成されたのち、相場は大きく上昇しており、これのオーダーが消失する7月までトレンドを形成し続けている。

まとめ

このように移動平均線は相場のトレンド(相場の方向性)を示す指標になり、主にポジションを持つ際の判断に用いることでその強みが発揮される。特に長期移動平均線は、長期トレンドとして下落(上昇)トレンドなのか、トレンドが終了しているのかを知ることができる点で有用だ。

以上より、移動平均線の使い方をまとめる。

- 短期・中期・長期でどのようなトレンドがあるのかを把握

- ゴールデンクロス、デッドクロスが発生しているかを確認し、トレンドの転換点なのかを把握。パーフェクトオーダーの形成有無も確認

- 現在価格と移動平均線の位置関係を確認し、売られやすい相場なのか買われやすい相場なのかを把握

今回は基本的な部分の解説を行なった。ポジションを持つ際、利食い(損切り)をする際は、様々な指標から総合的に意思決定をすべきだが、移動平均線をその1つとして活用することは極めて有用である。

仮想通貨に投資したい方はこちらをチェック

+解説記事

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX