MACDとは

MACDとは?

MACDは、主にトレンドの発端を知る目的でよく使われるテクニカル指標の一つである。MACDとは「Moving Average Convergence/Divergence Trading Method」の略で、「移動平均収束乖離トレード法」と訳される。

名前からはそれが何を示すのか分かり辛いが、その使い方は実はシンプルだ。今回はこの指標から読み取れることやその使い方について解説する。

移動平均線に関してはすでに解説を行なっているが、いわゆる一般的な移動平均とは「単純移動平均(SMA=Simple Moving Average)」のことを指す。「単純」と名のつくのには理由があり、「指数平滑移動平均(EMA(Exponential Moving Average)」という移動平均も存在するのだ。

SMAが、ある一定期間の値の一般的な平均値を表すのに対し、EMAは直近の値がより大きく結果に影響するような平均である。EMAは相場の動きに敏感に反応するのが特徴で、トレンド転換点を見極めることに長けている。

したがって、株などのトレードでは、スイングトレードが主流であるのでSMAが主として用いられるが、ボラティリティが高い相場やスキャルピングトレード、デイトレードなどの短期軸トレード主体のトレードでは、EMAが重宝される。逆張りトレードが好まれるBTCFXでは、EMAがよく用いられる。

MACDは、このEMAの短期の値から長期の値を差し引いた値で表現される。すなわち計算式はこうなる。

MACD=短期EMA-長期EMA(日足の分析では短期12日, 長期26日などが一般的)

このMACDとその単純移動平均である「シグナル線」という2本の線を利用した分析がMACDによるテクニカル分析だ。(以下、MACDはこれら2本を合わせたテクニカル分析指標を指す)

MACDでトレンドの発端を知る

冒頭でも述べたが、このMACDはトレンドの発端を知る際にその強みを発揮する。なぜならこの指標は直近の値動きに敏感な指標だからである。

例えば5日間の単純移動平均を考える場合、5日前の価格も昨日の価格も「同程度に」平均値に組み込まれている。一方でMACDの場合、5日前の価格よりも昨日の価格を「より強く」平均値に反映させているので、直近の値動きに対して敏感に反応する。

急激な値動きがあった場合、単純移動平均だとその増加分が他の4日分の値に吸収されてしまう一方で、MACDであればその増加分を大きく平均値に反映できるのだ。

売り買いのサインを見分けるMACD

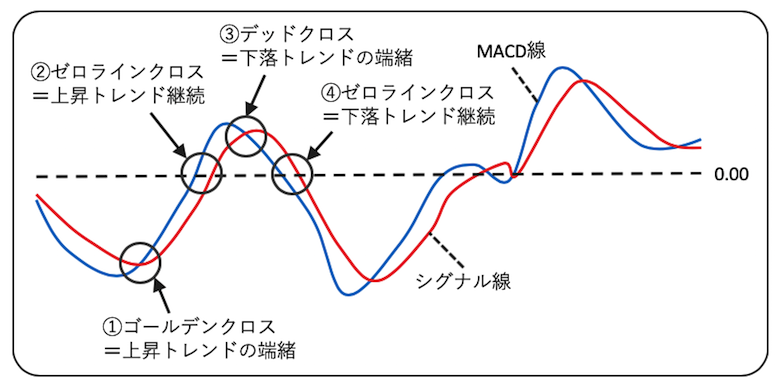

MACDを見る際は、MACD線とシグナル線の交差を見る。単純移動平均の回で取り上げたゴールデンクロス、デッドクロスだ。

作成:CoinPost

MACD線がシグナル線を下から上にクロスした際は、上昇トレンドの発端である可能性が高く、上から下にクロスした際は、下落トレンドの発端である可能性が高い。

更に意識したいのは、これら2つの線がゼロのラインをクロスすることも重要なサインとなる。2本の線がゼロのラインを下から上にクロスした際は、上昇トレンドの継続、上から下にクロスした際は下落トレンドの継続の可能性が高い。

通常はこの2つのサインを合わせて用いる。下落相場から上昇相場への転換を例に見てみよう。

- 2つの線が下降から上昇に転じ、ゴールデンクロスを形成(MACD線がシグナル線を下から上にクロス)=上昇トレンド発生

- その後2つの線は上昇し、ゼロのラインを上抜け=上昇トレンド継続

以下は上昇相場から下落相場への転換点を顕著に表したBTC日足のチャートである。

2017年に上昇相場を形成したBTCは12月に反落し、その直後に①MACDはデッドクロスを形成した。その後、②MACDはゼロラインをクロスしている。

これを見ると、MACDは下落トレンドの発端をいち早くキャッチしていることが見て取れる。その後ゼロラインをクロスしていることで、下落トレンド継続の信憑性が高まっている。

注目したいのが、これを単純移動平均線と比較すると、移動平均線が下落トレンドをキャッチするよりも前にMACDが下落トレンドを検知している点である。このように、単純移動平均線では見逃してしまうトレンドをいち早く察知できるのがMACDなのだ。

MACDが時に役に立たない「ダマシ」相場

トレンドに乗り遅れないようにするこの指標は一方で諸刃の剣である。

上記のような、ゴールデンクロス→ゼロラインのクロスが観測されても、上昇トレンドを形成しない場合、いわゆる「ダマシ」が発生する可能性もある。

一般的にMACDが効果を発揮するのは、「トレンドの発端」と言われている。トレンドの最中やもみ合い相場の際には効果が薄い。したがって、MACDに加えて他の指標(例えば、ボリンジャーバンド)なども活用して総合的に相場観を立てるのが良いだろう。

MACDの信ぴょう性を見極めるには

MACDが機能するか、ダマシ相場になるのかというのを見極めるのは実はとても難しい。確実な方法はないが、信ぴょう性を高めることはできる。

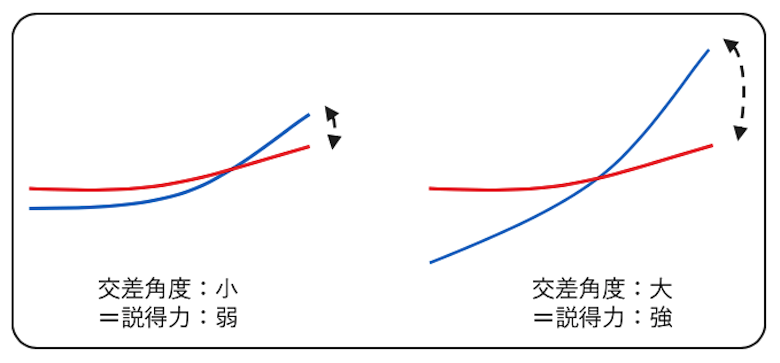

それはMACDがゴールデンクロス、デッドクロス、ゼロラインのクロスを形成するときに、どのようにクロスしているかを見るのだ。

一般的に大きな角度で2つのラインがクロスしているときは、信ぴょう性が高い。例えば、下図において、MACD線がシグナル線を上抜けする際に、より大きな角度をつけてクロスすればするほど、トレンドを形成する可能性が高い。

作成:CoinPost

このように、MACDを見る際は、その「振る舞い」だけでなく、「強さ」にも注目したい。

仮想通貨に投資したい方はこちらをチェック

+解説記事

重要シグナル:ダイバージェンス

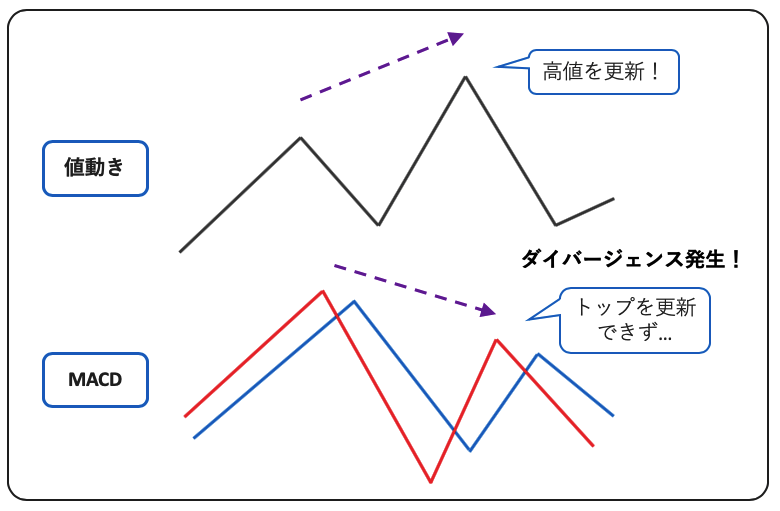

上記はMACDをポジション作りに使う使い方だ。それに加え、この指標は利確にも使える。その際に重要な概念が「ダイバージェンス」だ。

直訳すると「発散」という意味で、相場のトレンドとテクニカル指標のトレンドが逆行することを言う。この概念はMACDに限定した話ではなく、後に解説を行う「ストキャスティック」「RSI」などのオシレーター系指標でも使える概念だ。

上昇相場の時にMACDが下降トレンドを示していたり、逆に下落相場の時にMACDが上昇トレンドを示していたりする。これは、以下のように見極める。

・上昇相場で、マーケットが高値を更新しているのに、MACDの山の高さが更新していない。

・下落相場で、マーケットが底値を更新しているのに、MACDの谷の深さが更新していない。

作成:CoinPost

ダイバージェンスが観測されると、それはトレンドの弱まりを意味すると言われている。すなわち相場の反転シグナル(利確のタイミング)だ。持っていたポジションを手放す際のシグナルということである。このように、ダイバージェンスは利確のシグナルとして利用されることも多い指標である。

これは逆にいうとポジションメイクには適さない。なぜならば、この指標が差し示すのは「もしかしたらトレンドが終わるかもしれない」ということを告げてくれるに過ぎないからだ。トレンドが転換するとは正確には言っていない。

したがって、ダイバージェンスを観測してもトレンドが継続する場合もあるし、トレンドが終了したもののもみ合い相場になることもあるのだ。

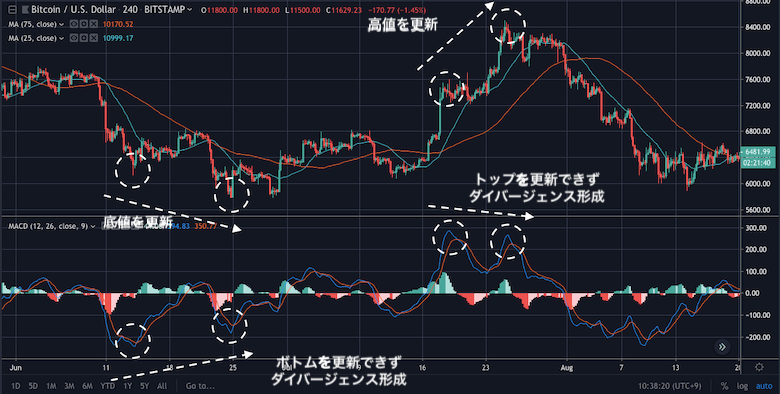

以下は、ダイバージェンスが観測されており、その後相場が転換している顕著な例である。BTC/USDの日足のチャートである。

チャート左側では、BTC価格は底値を更新している一方で、MACDはボトムを更新できなかったことが確認でき、ダイバージェンスを形成していることが見て取れる。そこまで下落トレンドが続いていたが、ダイバージェンス形成後トレンドが終了している。

反対にチャート右側では、BTC価格は高値を更新している一方で、MACDはトップ更新ならず、ダイバージェンスが形成されている。そこまで続いていた上昇トレンドは、ダイバージェンス形成後に終了している。

このように、ダイバージェンスの形成はトレンドの終了をほのめかす重要な指標になるだろう。

まとめ

このようにMACDは相場のトレンドの発端において、トレンドの発生を知るのに適した指標であり、ポジションメイクの際に、トレンドをいち早く捉えることに長けている。更に、トレンドの歪みである「ダイバージェンス」の観測は、利確のタイミングを教えてくれる点で有用だ。

以上より、MACDは以下のように用いる。

- 相場の転換点においてゴールデンクロス、デッドクロスが発生しているかを確認し、トレンドの発生を把握

- MACDの2つの線がゼロラインをクロスしているか確認し、トレンドが継続しているのかを把握

- トレンドの終端部でダイバージェンシーが発生しているか確認し、トレンドが終了して利確のタイミングなのかを把握

MACDは、トレンドの発端と利確のタイミングを示すのに効果を発揮するテクニカル指標であった。したがって、相場の勢いを見たりすることには適さない。実際には、様々な指標から総合的に意思決定をすべきだが、MACDをその1つとして活用することは極めて有用である。

仮想通貨に投資したい方はこちらをチェック

+解説記事

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX