注目が集まるビットコイン現物ETF

仮想通貨が世界に普及するために必要な高いハードルの一つがビットコイン現物ETF(上場投資信託)の承認です。これまでも大手金融機関の申請があるたびに市場の期待は膨らみましたが、米国証券取引委員会(SEC)が承認することはありませんでした。

ところが、2024年に入り、度重なる申請却下の末、ついにビットコイン現物ETFが承認されることになりました。一般投資家にとってビットコイン現物ETFの上場は、これまで仮想通貨取引所を介する必要があり、税金などの手続きが煩雑で購入から管理までの負担の大きかったビットコインへの投資を容易にするだけでなく、機関投資家の参加も容易にしたことで、ビットコインへの新たな資金の流入が期待されています。

本記事では、投資初心者向けにビットコイン現物ETFの基本的な特徴を初回し、ビットコイン現物ETFの購入方法について確認します。基本的な特徴を理解することで、ビットコインに投資する準備をはじめましょう。

目次

- ビットコイン現物ETFとは

- ビットコイン現物ETFと現物ビットコインの主な違い

- 海外のビットコインETFの状況

- ビットコイン現物ETFの買い方

- 米国株・ETFの買い方

- ビットコインETF市場の最新動向(2024年12月)

- 日本における規制・税制の動向

– 国税庁、米国ビットコインETFは分離課税対象と判断(24年12月5日)

– 規制当局の現状認識 - 総括

ビットコイン現物ETFとは

これまでビットコインに投資する場合の主な手段としては、販売所や取引所を介した購入でした。投資家にとってより安全で容易に購入する手段として、株式などが売買される証券取引所の金融商品として新たに登場したのがビットコイン現物ETF(上場投資信託)となります。

ビットコイン現物ETFは、世の中に存在するビットコインの価格に連動することを目指した金融商品の一つです。そのため、ビットコイン現物ETFはビットコインの保管に必要な鍵管理などの技術的な難しさを避け、ビットコインの価値のみに投資したいという要望に応えることができます。

米SECがビットコイン現物ETFを承認

2013年7月に米国証券取引委員会(SEC)に提出された「ウィンクルボス・ビットコイン・トラスト」以降、米デジタル資産運用会社グレイスケール・インベストメンツの他、米運用会社ヴァンエック、米フィデリティ・インベストメンツなどの大手金融機関によって果敢に申請されてきたが、米SECの承認を受けることはありませんでした。

ところが、2023年8月にグレースケール・インベストメンツに関連するビットコイン現物ETFに関する裁判にてSECが敗訴したことをきっかけに、SECがビットコイン現物ETFを承認する流れがうまれ、2024年1月11日に11銘柄のビットコイン現物ETFが誕生しました。

関連:Cboeが米証券取引委員会(SEC)に6つのビットコインETFを申請

ビットコイン現物ETFの特徴

ビットコインに関連するETFには大きくわけて、ビットコインそのものの価値を対象とした現物型とビットコインの将来の価値を対象にした先物型の2つあります。ビットコイン先物ETFについては、上場承認の判断を下す所管が違ったことから、ビットコイン現物ETFより先の2021年10月16日に登場しています。

2つの商品の大きな違いは取引コストの有無です。ビットコイン先物ETFでは、現在から将来時点に見込まれる価値に投資する商品となります。そのため、時間経過とともに、過去に投資した価格から次の将来までの価値に切り替える乗換え(ロールオーバー)に必要となる取引コストが発生します。

この取引コストは、価格の変動とは別に投資家が支払う余分なコストとなります。ビットコインの価格そのものに投資するビットコイン現物ETFは、乗換えが発生しないため、取引コストを必要としません。そのため、ビットコイン現物ETFの方が乗換えの取引コスト分、資産価値を減らさずに運用することができます。

ビットコイン現物ETFのメリット、デメリット

伝統的な株式市場に登場したビットコイン現物ETFへ投資するメリット・デメリットについて確認します。

まず、メリットとして考えられるのは高い価格変動による大幅な値上がり益です。ビットコインは他の伝統資産と比較して大きな値上がり益が期待できると知られています。また、伝統資産とは異なる資産クラスとして認識されており、伝統資産の値動きとは異なる値動きとなることからも、分散効果が指摘されています。そのため、ビットコイン現物ETFを運用資産に加えることで、リスクを分散することが期待できます。

一方で、デメリットとしては、高い価格変動に伴う大幅な下落リスクがあります。また、法規制による影響を比較的受けやすい資産クラスであるため、今後の規制強化によって損失リスクが高くなる可能性があります。良く知られているのが中国で取引が全面的に禁止されています。ビットコインの課題に焦点が集まり、規制する国が登場すると投資家にとっては大きな機会損失となります。

ビットコイン現物ETFと現物ビットコインの主な違い

既に現物ビットコインを保有していおり、これからビットコイン現物ETFの購入を検討する場合や、新たにビットコインへの投資をはじめるため、ビットコイン現物ETFを検討する投資家にとって、ビットコイン現物ETFと現物ビットコインの主な違いを理解することは重要です。大きな違いとなる「税制面」、「セキュリティリスク」、「流動性と取引コスト」、「取引時間」に焦点を当て両者の違いを説明します。

税制面

ビットコイン現物ETFは、売却時の値上がり益や分配金が支払われた際にその収益に対して20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の課税がなされます。 また、納税に際して必要となる確定申告の内容については、証券会社が作成するため比較的手続きが簡単です。

一方、現物ビットコインは雑所得扱いとなるため、最大で約55%の税率が課せられます。さらに、税金に関する手続きを個人で管理・対応する必要があるため、相当な手間がかかります。結果として、ビットコイン現物ETFは税制面において有利です。

関連:暗号資産(仮想通貨)にかかる税金と確定申告の基礎知識を税理士が解説|Aerial Partners寄稿

セキュリティリスク

ビットコイン現物ETFはETF用に保管されたビットコインの価値を取引システム上で売買するため、現物ビットコインセキュリティリスクが高くなる要因の一つである管理ビットコインの送金操作の発生を抑えることができます。

一方、現物ビットコインは取引所で管理しているビットコインを、顧客の引き出しに応じて移動させる必要があり、業務上送金操作の発生を回避することは難しいです。そのため、悪意あるハッカーからの標的となり、Coincheck や DMM で発生した巨額の流出のリスクがあります。そのため、ビットコイン現物ETF はセキュリティリスクの面で有利と言えます。

流動性と取引コスト

ビットコイン現物ETF は株式と同様の市場で売買されるため、機関投資家を含めた参加者機会が多く、より多くの資金流入があり、売買が活発になることが予想されます。また、参加者が増加することで、価格の急激な変動が穏やかになり、投機的な値動きが抑えられる可能性があります。

取引時間

ビットコイン現物ETFは基本的に株式市場が開いている日中の時間帯に限定され、購入することができます。一方で、現物ビットコインは24時間取引ができます。そのため現物ビットコインの方が売買は容易であるといえます。

現物ETFとビットコインの要点整理

| 特徴 | ビットコイン現物ETF | 現物ビットコイン |

|---|---|---|

| 税制面 | 証券と同じ低い税率で手続きが簡単 | 高い税率となり管理が大変 |

| セキュリティリスク | 頻繁に移動する必要がないため安全 | ユーザーの利便性に応じたリスク |

| 流動性 | 高い | 取引所依存 |

| 取引コスト | 低い | 取引所依存 |

| 取引時間 | 市場の買い付け可能時間 | 24時間365日 |

海外のビットコインETFの状況

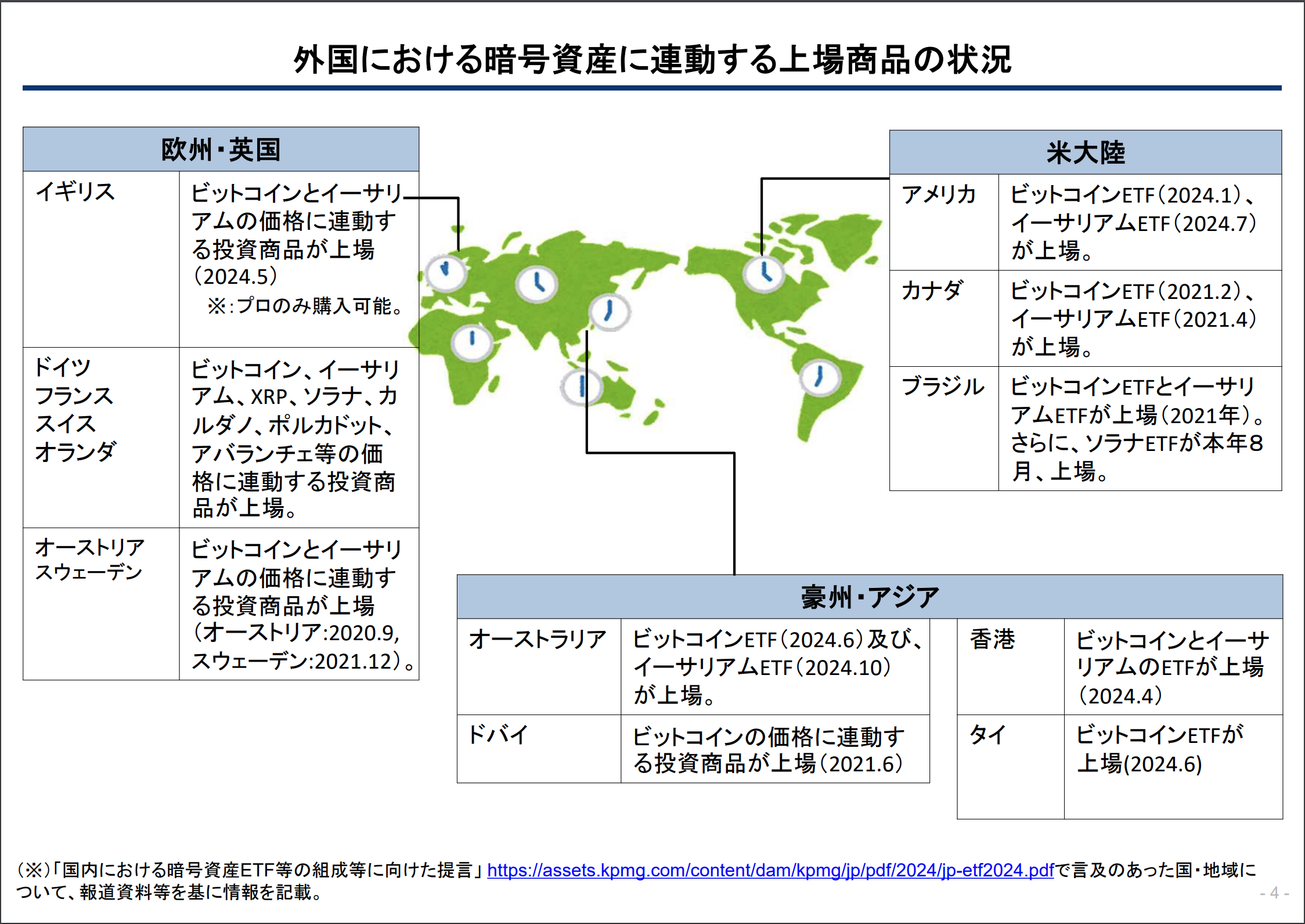

世界各国では、既にビットコインやイーサリアムなどの暗号資産に連動する上場投資商品(ETFやETPなど)が導入され、投資家の選択肢が広がっています。

出典:

北米ではカナダで先行してビットコインETF等が上場され、アメリカでも2024年1月にビットコインETF、7月にイーサリアムETFの取引が開始されました。ヨーロッパではイギリスやドイツなど主要国で様々な暗号資産に連動する投資商品が普及し、オーストラリアや香港、ドバイ、タイなどアジア太平洋地域でも上場が続いています。

ビットコイン現物ETFの購入方法

日本国内でビットコイン現物ETFを購入する方法

ビットコイン現物ETFを購入するには、金融庁に認可された証券会社を通じて購入する必要があります。SBI証券や楽天証券など、取扱商品が豊富で取引手数料が無料の証券会社が多く存在しますが、2024年6月時点では、国内でビットコイン現物ETFを取り扱っている証券会社はありません。したがって、現時点では日本国内でビットコイン現物ETFを購入する方法はないといえます。

日本で購入できるようになるのはいつか?

2024年7月31日、大手ネット証券会社のSBI証券は、ビットコイン現物ETFに関する問い合わせに対し、次のように回答しています。

「(米SECがビットコインETF11銘柄を承認し、さらにイーサリアムETFも承認した経緯を引用し、)同報道を受け、当社には多数のお客様からこれらの銘柄の取扱いに関するリクエストが寄せられています。

現時点では、暗号資産を投資対象とするETFは日本国内での取り扱いが認められておりません。当社では、これらのETFの国内での取り扱いが認められ、必要な届出等が確認でき次第、速やかに取扱の可否を検討いたします。」

また、2024年8月に金融庁の井藤英樹長官はブルームバーグのインタビューで、仮想通貨のETFを日本が承認するかどうかは慎重に検討する必要があるとの考えを示しました。仮想通貨が投資信託の制度趣旨に沿うかについて、まだ多くの議論が必要とされています。

一方、SBIホールディングスは米運用会社大手のフランクリン・テンプルトンと提携し、年内を目途にデジタル資産を主に扱う運用会社を設立する計画が2024年7月に報じられました。

日本ブロックチェーン協会(JBA)など国内の業界団体は、規制緩和を見据えた提案を進めています。ビットコイン現物ETFの購入を検討している方は、事前に信頼できる証券会社で口座を開設しておくことをお勧めします。SBI証券では、ETFの国内での取り扱いが認められ、届出が確認された際には、速やかに取扱いの可否を検討する予定です。事前に口座を開設しておくことで、取扱いが開始された際にスムーズに投資機会を活用することができます。

〈米国株式の銘柄数は5,400種類超。取引手数料最低0円~。日本円で米国株式をカンタンに取引できる「円貨決済」が人気。〉

ビットコイン現物を買う方法

ビットコイン現物の購入は国内の暗号資産取引所から行うことができます。中でもSBIVCトレードは、金融ノウハウを生かし、安心して取引できる取引所として評価されています。販売所・取引所で簡単にビットコインを購入することが可能で、レンディングや積立など、投資を広げたい方にもおすすめです。

SBI VCトレードの口座開設は、スマートフォンを使って簡単に行うことができます。18歳以上であれば利用可能。申し込みは最短5分で完了し、「最短当日」には口座開設が完了します。

〈口座開設手数料、口座維持手数料、ロスカット手数料、入金手数料、入出庫手数料が、無料。〉

米国株・ETFの買い方

国内におけるビットコイン現物ETFの購入を検討することとは別に、米国株・ETFによってビットコインを買う方法もあります。ここでは、米国株・ETFを対象としたビットコインの購入方法について説明します。

米国株・ETF でビットコインを買う方法

米SECにてビットコイン現物ETFが承認されていることから、米国の証券取引所にはビットコイン現物ETFが上場しています。

しかしながら、国内の米国株を取り扱っている主要証券会社の内、ビットコイン現物ETFを購入できる証券会社は存在しません。

一方で、米国には暗号資産取引所やマイニング企業、ビットコインを大量保有している企業など、ビットコインと関連する企業が上場しているため、これらの企業の株式を買うことで、間接的にビットコイン現物を買うことが可能です。

ビットコインに関連する米国株

| ティッカー | 銘柄名 | ビットコインとの関係 |

|---|---|---|

| CLSK | クリーンスパーク | マイニング企業 |

| MARA | マラソン デジタル ホールディングス | マイニング企業 |

| RIOT | ライオット プラットフォームズ | マイニング企業 |

| MSTR | マイクロストラテジー | 大量保有 |

| TSLA | テスラ | 大量保有 |

| COIN | コインベース | 取引所 |

米国株・ETFの購入方法

日本から米国株式やETFを購入するためには、米国株式の取り扱いがある証券会社に外国株式取引口座を開設する必要があります。

米国株やETFは基本的に国内株式と同様のルールで取引できますが、税制や手数料体系などが異なる点に注意が必要です。

外国株式取引口座の開設方法や取引方法を確認することで、米国株・ETFを購入することができます。

関連:米国株とETF(上場投資信託)の買い方、日本人おすすめの証券会社は?

米国株・ETF購入におすすめの証券会社

米国株やETFを購入する証券会社を選ぶ際は、取り扱い銘柄が豊富であり、アプリやウェブサイトの使いやすさ、カスタマーサポートの充実度などを比較するのがポイントです。

特に取引手数料が安い証券会社を利用することで投資コストを抑えることができます。

〈米国株式の銘柄数は5,400種類超。取引手数料最低0円~。日本円で米国株式をカンタンに取引できる「円貨決済」が人気。〉

ビットコインETF市場の最新動向(2024年12月)

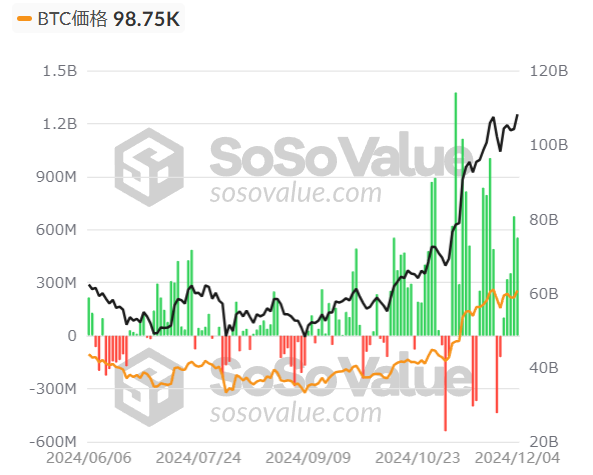

米国のビットコイン現物ETF市場は転換点を迎えています。2024年11月末時点に、運用資産総額は1,033億ドル(約16兆円)に到達し、純流入額も297億ドル(約4.6兆円)を記録。

BTC-ETF11銘柄の総純流入 出典:SoSoVelue 12/5時点

特に注目すべきは11月7日に記録した単日での純流入額13.7億ドルです。この背景には、米大統領選と連邦公開市場委員会(FOMC)という重要イベントが影響していると分析されています。

ビットコイン価格も上昇基調を強め、11月21日には97,000ドル(約1,500万円)を突破。当時までの最高値である95,000ドルを更新する歴史的な動きとなりました。この上昇を支える主要因として、ETFオプション取引の解禁が挙げられます。機関投資家にとって、より柔軟なリスク管理が可能となったことで、市場参加への障壁が大きく低下しています。

ビットコインETF発行企業別、運用資産残高トップ5

個別銘柄では、ブラックロックのiシェアーズ・ビットコイン・トラスト(IBIT)が特に好調です。11月20日には単日で6.27億ドル(約972億円)の純流入を記録し、運用資産は同社の金ETF(IAU)を上回る340億ドルにまで成長しました。

機関投資家の参入も着実に進んでいます。著名投資家が率いるチューダー・インベストメントは、IBIT保有を6月の87万株から440万株へと大幅に増加。また、ミシガン州やジャージー市の年金基金が投資を開始し、他の公的年金からも投資検討の動きが相次いでいます。

今後の展望としては、来年1月に予定されるトランプ政権発足後の規制環境変化が最大の注目点となっています。規制緩和への期待から「トランプ・トレード」と呼ばれる楽観的な取引が活発化しており、この流れが市場をさらに押し上げる可能性があります。加えて、グローバルでの規制動向も市場の方向性を左右する重要な要因として注目されています。

関連:ビットコインは今後どうなる?2025年の価格予測と3つの注目材料

日本における規制・税制の動向

【速報】国税庁、米国ビットコインETFの税制判断を示す(2024年12月5日)

国税庁は2024年12月5日、東洋大学法学部准教授、税理士で、クリプト税制の研究者である泉絢也氏からの照会に対し、日本居住者による米国ビットコインETFの譲渡所得について、申告分離課税の対象となるとの見解を口頭で示しました。

国税庁に紹介していた「米国ビットコインETFを譲渡した場合の所得は分離課税になるか」という案件について、「分離課税の対象となる」という口頭回答をいただきました☺

— Junya IZUMI/クリプト税制研究者 (@taxlaw17) December 6, 2024

国税庁が回答!米国のビットコインETFを譲渡した場合は分離課税|泉絢也・藤本剛平 @suika3111 #note https://t.co/zWTnTT2qxA

この判断により、米国のビットコインETFが国内証券取引所に上場した場合、売却益には20%の税率が適用される見込みとなります。一方で、国内での現物ビットコインの直接売却は引き続き総合課税となり、最大55%の累進課税が適用されることになります。

この税制面での解釈は、投資形態による税負担の大きな差異を生むことになり、課税の中立性や公平性の観点から、今後の議論を呼ぶ可能性があります。特に、国内での暗号資産取引に対する課税方式の見直しについて、新たな論点となることが予想されます。

関連:国税庁、日本居住者による米国ビットコインETFの譲渡所得は「分離課税」の認識示す

関連:暗号資産税制改革の最前線 申告分離課税・実現の可能性を探る|WebX2024

規制当局の現状認識

日本は現在、仮想通貨ETFの承認において世界から大きく後れを取っています。2024年は米国(1月)、香港(4月)、オーストラリア(6月)が相次いで承認し、英国もプロ投資家向けに取引を認めました。一方、日本では承認の議論すら本格化していない状況です。

石破茂内閣総理大臣は12月2日の衆議院本会議で、暗号資産への一律20%の申告分離課税適用に慎重な姿勢を示しました。「投資家保護規制が整備されている株式や投資信託のように暗号資産への投資を国が推奨することが妥当なのか」との見解を示し、ETFについても「国民にとって投資を容易にすることが必要な資産かを踏まえて検討する必要がある」と述べています。

この遅れに対し、金融業界は強い危機感を抱いています。10月には野村証券、アセットマネジメントOne、三菱UFJ信託銀行など金融大手と仮想通貨交換業者が、業界横断的な初の試みとして仮想通貨ETFの解禁を求める提言を公表しました。

金融庁内部でも「世界の潮流に乗り遅れてしまう」との懸念が出ているものの、最大の障壁は税制の問題です。現状、ETFは20%の申告分離課税である一方、仮想通貨の現物取引には最大55%の税率が課されています。この税制格差が、ETF承認の検討を妨げる要因となっています。

関連:金融庁、暗号資産規制の抜本的見直しへ 金商法適用も視野=報道

国民民主党の玉木雄一郎代表は、20%の申告分離課税導入を主張し、税制改正要望にも盛り込んでいます。特に、米国でトランプ次期政権がビットコイン大国を目指す方針を示す中、日本の出遅れを懸念する声を上げています。

関連:石破総理、仮想通貨の分離課税適用やETF承認に慎重な姿勢示す 国民民主党の質問に回答

総括

ビットコイン現物ETFは、ビットコインの価格に連動する金融商品であり、2024年1月に米国で初めて承認されました。投資初心者でも、管理や煩雑な手続きを必要とせず、証券会社を通じて簡単に購入できます。また、現物ビットコインと比較して、税制面やセキュリティ面で優れており、価格変動も比較的穏やかです。

しかしながら、国内ではまだ購入することはできません。代わりに、ビットコイン関連の米国株を購入することで間接的にビットコインに投資することができます。今後もビットコイン現物ETFは、仮想通貨投資のハードルを下げ、新たな資金流入を促す可能性を秘めています。

金融資産として成長途中にあるビットコインについて興味をもったのであれば、実際に取引口座を開設してみてはいかがでしょうか。

〈口座開設手数料、口座維持手数料、ロスカット手数料、入金手数料、入出庫手数料が、無料。〉

記事の監修

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 学習-運用

学習-運用