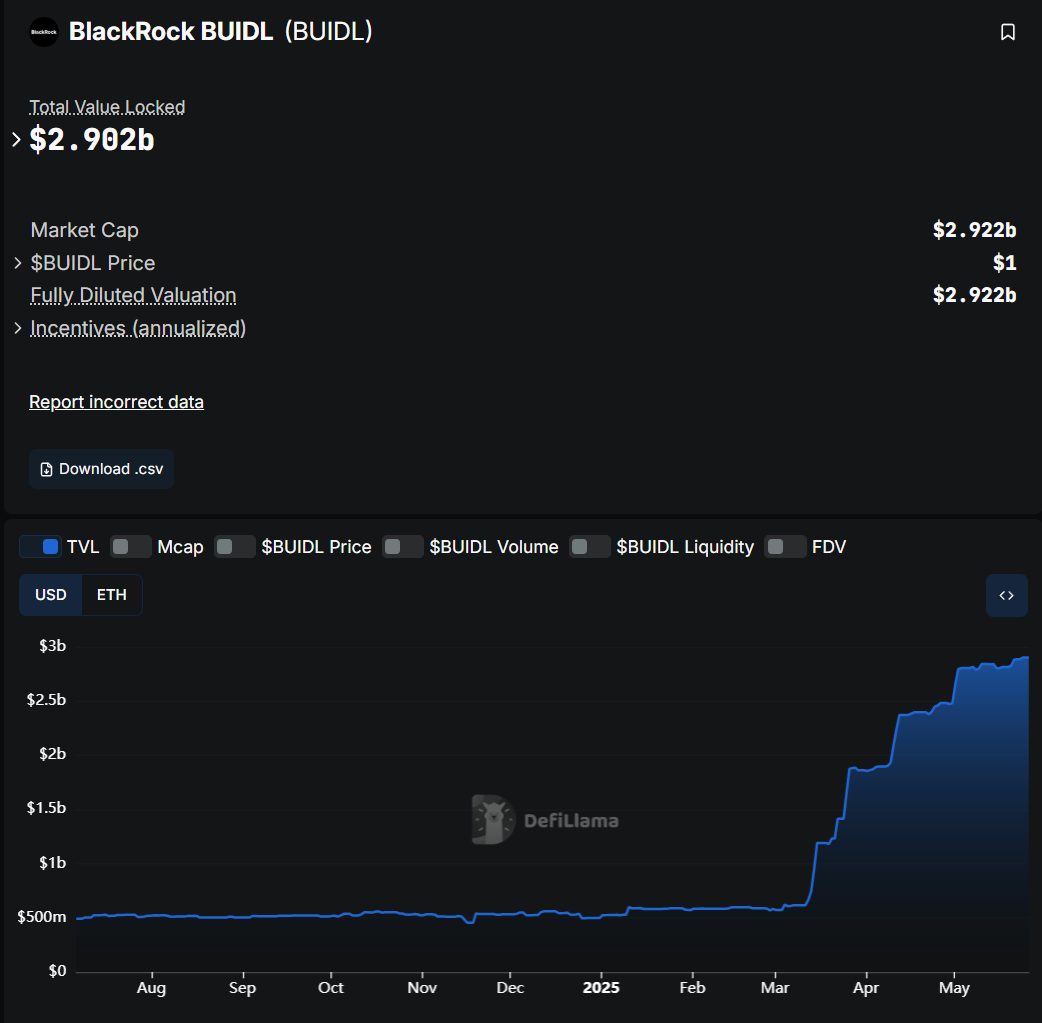

世界最大の資産運用会社ブラックロックが2024年3月にローンチしたトークン化ファンド『BUIDL』が、わずか1年で運用残高29億ドルを突破し、金融業界から注目を集めています。これは、ウォール街の金融機関が発行したトークン化ファンドとして初の大規模な成功事例となりました。

*データ元:DeFillama

BUIDLは米国債を裏付けとしたデジタル資産で、トークン化米国債市場全体の約4割というシェアを占めています。本記事では、BUIDLがなぜこれほどの急成長を遂げたのか、その仕組みから将来性まで詳しく解説していきます。

目次

BUIDLファンドの基本概要と最新実績

BUIDL(正式名称:BlackRock USD Institutional Digital Liquidity Fund)は、2024年3月にローンチされたBlackRock初のトークン化ファンドです。デジタル化された機関投資家向けファンドとして、米ドルによる運用を通じて利回りを獲得することを目的としています。

BUIDLファンドの最新データ

| 項目 | データ | 詳細 |

|---|---|---|

| 運用残高(AUM) | 29億2,244万ドル | 2025年4月時点、1年で約29倍の成長 |

| トークン供給量 | 2,922,443,478 BUIDL | 1BUIDL = 1USD でペッグ |

| 保有者数 | 51名 | 機関投資家中心の限定的な投資家層 |

| 市場シェア | 約40% | トークン化米国債市場での圧倒的シェア |

| 最低投資額 | 500万ドル | 適格投資家のみ参加可能 |

ブロックチェーン展開状況

BUIDLトークンは複数のブロックチェーンで展開されており、供給量の約93%がイーサリアム上で運用されています。その他、アバランチ、アプトス、イーサリアムL2(ポリゴン、アービトラム、オプティミズム)にも供給されており、投資家の利便性を高めています。

| ブロックチェーン | 供給割合 | 特徴 |

|---|---|---|

| イーサリアム | 約93% | メインチェーン、最大の流動性 |

| ポリゴン | 約3% | 低手数料、高速取引 |

| アービトラム | 約2% | イーサリアムL2、スケーラビリティ向上 |

| その他(アバランチ、アプトス、オプティミズム) | 約2% | 多様な投資家ニーズに対応 |

BlackRockの企業概要とデジタル資産戦略

BlackRockは1988年にアメリカで設立され、投資信託やETF、機関投資家向けの運用サービスなど、多様な金融商品を提供しています。運用資産総額(AUM)は約9兆ドルを超え、世界最大規模の資産運用会社です。近年はビットコインETFへの参入をはじめ、デジタル資産分野でも存在感を示しています。

BlackRockの主要サービス

| サービス・機能 | 内容 | 特徴 |

|---|---|---|

| iShares(ETF) | 株式・債券など多様な資産クラスへのETFを提供 | 多様な銘柄数と低コスト運用が魅力 |

| Aladdinプラットフォーム | 投資リスク管理やポートフォリオ分析を実施 | リアルタイム分析による高度な運用サポート |

| 機関投資家向け運用 | 企業年金や政府系ファンドなど大口資金を運用 | 長期的視点と安定的成果を重視 |

| デジタル資産 | ビットコインETF、トークン化ファンド | 2024年より本格展開、業界をリード |

BlackRockのデジタル資産への取り組み

BlackRockは2024年を「デジタル資産元年」として位置づけ、以下の分野で積極的な投資を行っています:

- ビットコインETF:2024年1月にSEC承認を受け、運用開始

- トークン化ファンド:BUIDLを皮切りに、資産のトークン化を推進

- ブロックチェーン技術:決済効率化、透明性向上のためのインフラ投資

- 規制対応:SEC等の規制当局との積極的な対話

BUIDLファンドの仕組みと投資プロセス

BUIDLファンドは、従来の投資信託とは異なる革新的な仕組みで運営されています。ここでは、投資から分配までの具体的な流れ、投資家が満たすべき参加条件、そしてファンド運営を支える戦略的パートナー企業について詳しく解説します。これらの要素が組み合わさることで、BUIDLは高い信頼性と効率性を実現しています。

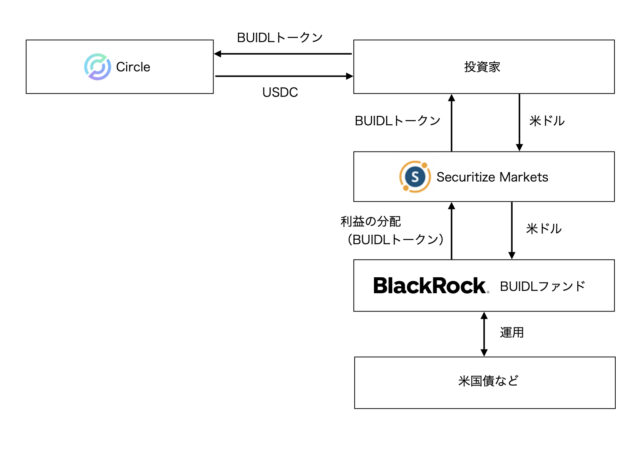

投資から利益分配までの4ステップ

BUIDLファンドへの投資は、ブロックチェーン技術を活用した透明性の高いプロセスで進められます。以下の図は、投資家の資金がどのように運用され、利益が分配されるかを示しています。

ステップ1:投資家からの資金調達

投資家は、Securitize Marketsのプラットフォームを通じ、BUIDLトークンを購入してファンドに出資します。購入時には通常の米ドル送金か、Circleが提供するステーブルコイン「USDC」を用います。

ステップ2:BlackRockによる運用

Securitize経由で集められた資金は、BlackRockが運用を担当します。投資先は、米国債や現金、レポ取引(現先契約)など、短期資産で構成されており、高い流動性と安定した利回りを目指します。

ステップ3:利益の分配

ファンドが運用によって得た利益は、投資家に対し新規発行されたBUIDLトークンとして分配されます。具体的には、BlackRockから発生した利益(米ドル)がSecuritizeに送られ、その金額相当分が新たなBUIDLトークンとして各投資家のウォレットに割り当てられます。

ステップ4:トークンの保有・換金

投資家は、保有するBUIDLトークンを再びSecuritize Marketsを通じて米ドルやUSDCなどに換金することができます。換金の際もKYC/AMLなどの要件が適用されるほか、投資家資格や最低投資額などの条件を満たしている必要があります。

投資家の参加条件

BUIDLファンドは機関投資家向けの商品として設計されており、一般的な投資信託とは異なる厳格な参加条件が設けられています。これらの条件は、ファンドの安定性と規制遵守を確保するために不可欠な要素となっています。

| 条件項目 | 要件 | 詳細 |

|---|---|---|

| 投資家資格 | 適格投資家(Accredited Investor) | SEC基準に基づく資格要件 |

| 最低投資額 | 500万ドル | 機関投資家向けの高額設定 |

| KYC/AML | 必須 | Securitize Marketsによる本人確認 |

| 取引通貨 | 米ドル または USDC | 24時間365日のUSDC交換機能あり |

仮想通貨を保有したい方へ

CM放映中!東証プライム上場

マネックスグループの安心感

入出金・出庫手数料が無料。

国内大手SBIグループの安心感

豊富なアルトコインで板取引可

業界最低水準の取引手数料

提携企業と戦略的パートナー

BUIDLファンドの成功は、BlackRock単独ではなく、各分野の専門企業との戦略的パートナーシップによって支えられています。トークン発行・管理、監査、資産保管、決済インフラまで、それぞれが重要な役割を担っています。

主要パートナー企業の役割

| 企業名 | 主な役割 | 特徴・実績 |

|---|---|---|

| Securitize | トークン化プラットフォーム 転送エージェント 仲介エージェント |

• デジタル証券の発行・管理の先駆け企業 • SECの登録を受けており、規制対応力が高い • 2025年3月時点で55万超のアカウント保有 • 累計投資額は20億ドル超 |

| Circle | USDCとの交換機能提供 |

• ステーブルコイン「USDC」の発行元 • BUIDLトークンとUSDCを24時間365日交換可能 • デジタルドルでの資産保有継続をサポート |

| PwC | 監査役 |

• 世界4大監査法人の一角 • BUIDL発行当初より監査役を担当 • 保証や税務、コンサルティングサービスを提供 |

| BNY Mellon | カストディアン |

• 創業200年超を誇る大手金融機関 • BUIDLの証券・資産を保管・管理 • 機関投資家向けカストディサービスの豊富な実績 |

パートナーシップが生み出す競争優位性

これらの戦略的パートナーシップにより、BUIDLは単なるトークン化ファンドを超えた、包括的な金融エコシステムを構築しています。

- 規制対応力:SEC登録企業との連携による高い法的安全性と透明性

- 技術的安定性:実績のあるブロックチェーン技術プロバイダーとの協力による信頼性

- 流動性確保:USDCとの即時交換機能による24時間365日の高い流動性

- ガバナンス体制:大手監査法人・金融機関による厳格な管理とリスク統制

これらの要素が相互に作用することで、BUIDLは従来の投資商品では実現困難な「高い信頼性」「優れた流動性」「効率的な運用」を同時に達成しています。

🔗 DeFi投資の基礎を学ぼう

BUIDLのようなトークン化資産に投資するには、DeFiの知識が必要です。

金融市場におけるトークン化の潮流

トークン化とは、資産をデジタルトークンとしてブロックチェーン上に記録し、取引や所有権の移転を容易にする技術を指します。特に証券のトークン化では、ファンドの所有権をブロックチェーン上で追跡し、効率的な管理や取引を可能にします。

こうしたトークン化のメリットとして、以下のような点が挙げられます。

- オンチェーンでの発行・取引により、投資家が新しい投資機会(デジタルオファリング)にアクセスしやすくなる

- 決済プロセスが迅速かつ透明化し、業務効率が向上

- プラットフォーム間のトークン移転が可能になり、流動性が向上

BlackRockのデジタル資産部門責任者であるロバート・ミッチニック氏は商品発表時に、「トークン化は真の顧客ニーズに対応するためのソリューション開発の一端を担う」と強調しました。

他の資産運用大手も追従

近年では、BlackRock以外にも多くの金融機関や企業がトークン化に取り組んでおり、「資産のトークン化(RWA:Real World Assets)」は大きなトレンドとなっています。

主な事例としては以下のようなものがあります。

- Franklin Templeton: オンチェーン米国政府マネー・ファンド(FOBXX)Steller、Arbitrum、Polygonで展開。(関連記事)

- WisdomTree:機関投資家向けRWAプラットフォーム「WisdomTree Connect(ウィズダムツリーコネクト)」を複数チェーン展開(関連記事)

- Goldman Sachs: ブロックチェーンを活用した金融商品の開発を推進し、トークン化の可能性を探求(関連記事)

- Fidelity: 米ドル建てMMF「FYHXX」をイーサリアムで展開(関連記事)

規制とコンプライアンス

暗号資産の分析会社IntotheBlockは、BUIDLを含めたオンチェーンRWAについて機関投資家が考慮すべき事項やリスクを挙げています(『The Role of RWAs in DeFi: Institutional Adoption & Risk Considerations』)。

一つは、規制遵守と法的構造。

オンチェーン資産の規制は未だ不明瞭な点が多く、トークン化された資産の扱いも法域によって様々です。 リスク回避のため、機関投資家が規制の明瞭化を求めることが予測されています。

もう一つは、透明性とその報告。

機関にとって、トークンの裏付け資産の証明は大きな関心対象です。 デフォルトリスクを避けるため、Sky(旧称:MakerDAO)のレポートやrwa.xyzなど、情報開示のためのプロトコルを活用する必要があります。

もう一つは、利回りの問題。

手数料等を差し引いた上で、これまでの伝統的な資産と同等以上の利回りが得られることを確認するべきです。

将来の展望と業界への影響

市場規模拡大を続けているBUIDL。その今後について、専門家はどのように予測しているのでしょうか。

専門家によるトークン化の予測

複数の機関が、2025年以降にトークン化の需要が高まるとの見方を示しています。

BlackRockの提携先であるSecuritizeは、『One to Watch: How Tokenization Will Evolve in 2025』の中で、その勢いが指数関数的に増加する可能性を示唆。

これまでトークン化が進められてきたRWA以外に、エネルギーや時間など、新たなトークン化の対象が生まれるとの見方を示しています。

関連:再生可能エネルギー関連企業Entheos、セキュリティトークン発行へ

BCGは中でもファンドのトークン化に言及。「資産運用業界の第三次革命」として取り上げ、金融機関と投資家の両方に数十億ドル規模の利益をもたらす可能性を示しています(『Tokenized Funds The Third Revolution in Asset Management Decoded』)。

具体的には、トークン化ファンドのAUMは2030年までに6000億ドルに達するポテンシャルがあるとの見方。 これは、わずか7年で全世界の投資信託およびETFのAUMの1%に及ぶことを意味します。

需要拡大の鍵

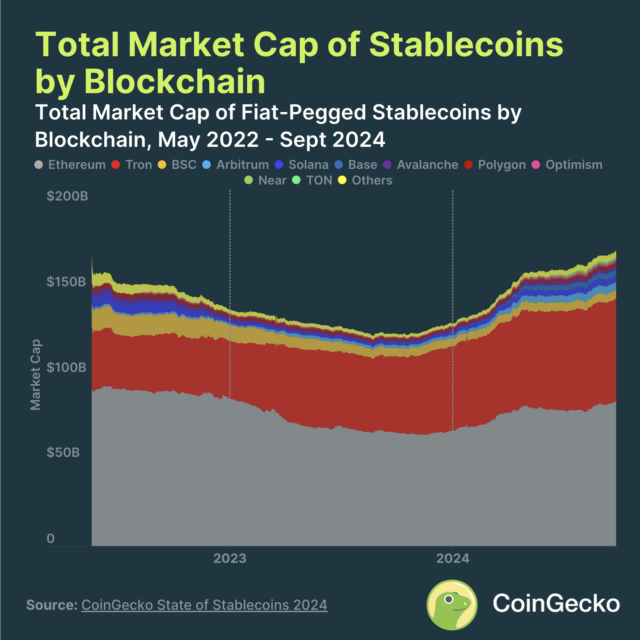

BCGは、トークン化ファンドの需要をさらに押し上げる材料として、ステーブルコインの普及や伝統的機関の参入を挙げています。

USDTやUSDCを筆頭に、2023年末頃から市場規模が拡大傾向にあるステーブルコイン。 オンチェーンで通貨を保有するユーザが増えるに従い、一連をオンチェーンで完結できる投資商品の需要が高まると見られています。

出典:CoinGecko

また、Franklin TempletonやBlackRockなど、世界的資産運用会社がブロックチェーンの利用に乗り出したことも、市場全体の後押しになっているといいます。

関連:ビットコインETF提供の米フランクリン・テンプルトン、ビットコイン・イーサリアム・ソラナに期待

リスクと課題

米ドル・米国債の位置付け

BlackRockのCEOであるLarry Fink氏は、これまで世界的な準備通貨として扱われてきた米ドルについて、その立場が永遠に続くとは限らないとの警鐘を鳴らしました(『Larry Fink’s 2025 Annual Chairman’s Letter to Investors The democratization of investing Expanding』)。

同レポートでは、米国債の発行残高が年々膨らみ続けていることに触れ、今年の利払い額が国防費を上回る懸念、2030年までに赤字が恒久化する危険性を指摘しています。

また今年1月には、米国債がAAAから格下げされる可能性を示す報道も。

Grim Forecast for ’25: U.S. Will Lose Its Last Triple-A Credit Rating https://t.co/12VYpJIjCc

— Barron's (@barronsonline) January 3, 2025

これまで米ドルや米国債は、高い利率や信頼性から投資対象として人気を博しており、それがBUIDL急拡大の一要因でもありました。

この前提が覆れば、BUIDLの成長に逆風となる可能性もあります。

規制の明確化

規制の明確化は、トークン化ファンド普及の上で大きな壁の一つです。

考えるべき事項は多く、トークンを有価証券として扱うかどうかや、複数国間で取引された場合にどちらの国の法を適用するかどうかなど。

関連:「仮想通貨の証券性を明確に」米SECのピアース委員、タスクフォースの取り組みを説明

BCGのレポートにおいても、トークン化ファンドのポテンシャルを最大限引き出すには、こうした課題の解決が不可欠と指摘されています。

一方、EUやシンガポールなど、規制の取り決めを積極的に進める国も増えつつあることから、2025年の動向に期待する報道も見られます。

まとめ

本記事では、BlackRockのトークン化ファンド・BUIDLについて紹介しました。

発行体は世界的な運用会社BlackRock、主な投資対象は米ドルや米国債。その信頼性が魅力の商品です。

トークン化の採用により、伝統的なファンドと比べ流動性・資産効率性が高まることが期待されています。

BUIDLは適格投資家以外購入することができません。しかしファンドをトークン化するアイデア自体は、今後さらに普及する可能性があります。

トークン化ファンドの仕組みを理解し、今後の市場の動向に注目していきましょう。

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 学習-運用

学習-運用