UniswapがAMM型DEXからの脱却、また同様にShieldのP2DP(ピア・ツー・デュアルプール)が分散型デリバティブプロトコルからの脱却に光を当てる

Shieldは初のパーペチュアルコントラクトを分散型デリバティブプロトコルの上に構築し、優れた流動性ソリューションP2DPを採用。最小の取引設計と独自のプロダクトマーケットフィットにより、Shieldは分散型デリバティブにおけるUniswapになることができる。

「歴史とは鏡であるだけでなく、難解な教科書でもある。」

DeFiは、CeFiやTradFi市場におけるパラダイムシフトを加速させ、非常に魅力のあるトレンドとなった。しかしながら、最大のDeFi legoの一つであるデリバティブプロトコルにおいては、今もパラダイムシフトを起こす商品に欠ける。UniswapがDEXの下地を作る前、DEX市場(スポット取引市場)は分散型デリバティブ市場と同じような道を辿ってきた。

歴史は巡る

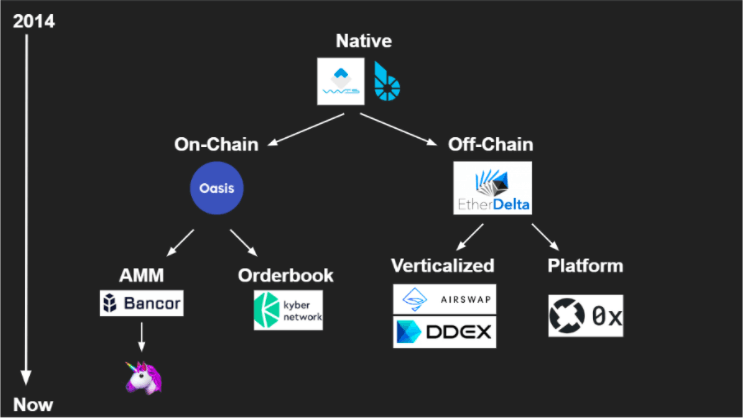

[caption id="attachment_210577" align="alignnone" width="746"] 出所:https://medium.com/wtf-dao/a-brief-history-of-decentralized-exchange-e888fb590af8[/caption]

出所:https://medium.com/wtf-dao/a-brief-history-of-decentralized-exchange-e888fb590af8[/caption]

この図は、DEX金融商品のデザインにおけるこれまでの進化を示している。この進化は基本的に以下のステージに分かれる。

1-スケーラブルなインフラの不在

この当時イーサリアムはまだなく、仮想通貨の早期パイオニアのみが、BitshareやWaveなどの分散型取引所のネイティブのアプリチェーンを構築することができた。一つのDappのために独立したパブリックチェーンを構築することはネイティブソリューションではあるが、いくらDappがパワフルなツールであると言っても、全体のエコシステムを一つのDappに移行することは非常に困難なため、ビジネス的にはリスクの多い戦略である。

2-ブロックチェーンにおける中央集権型金融商品の移動

イーサリアムの出現以降、イーサリアムの中央集権型取引所をモデルとするシンプルなDEX設計コンセプトが提案され、MAKER's OasisやKyberがDEXのオーダーブックベースの第一世代モデルをブロックチェーン上に創り上げた。しかし、高額なガス代のためにオンチェーンの流動性の促進は困難で、オンチェーンでの計算能力の不足は注文のマッチングを難しくする。結果、DEXはこの段階ではあまり普及していない。

3-オンチェーンの問題をオフチェーンで考える歩み寄りの期間

EtherDeltaは、イーサリアムの非効率性が明らかになった後、オフチェーンでの取引マッチングおよびオンチェーンでの決済メカニズムを最初に採用した。分散型と中央集権型の利点を組み合わせたように見えるこのコンセプトは、中央集権型の管理がなければ稼働できず、SECが介入する形で終わっている。

4-仮想資産ネイティブソリューションが市場を切り抜ける

現在私たちが見ている通り、Uniswapは、Bancorが最初に導入したAMMの設計を最適化している。非常にシンプルかつエレガントなソリューションを持つAMMは、進化系統樹より出現し、ブロックチェーンのために構築されたDNAを持つ。より分散型かつ仮想資産ネイティブであり、これまでのパス依存型のアーキテクチャとは対照的である。

分散型デリバティブプロトコルは、DEXと同じような進化を辿っている。

1-イーサリアムレイヤー1はデリバティブ商品の性能要件を満たすには不十分である

結果として、InjectiveとDerivaDEXは、パブリックチェーンの作成とデリバティブ取引に特化したデリバティブプロトコルを組み合わせたハイブリッドなアプローチを提案した。だが、このアプローチは前述のDEXと同じ問題に遭遇した。

2-中央集権型商品をブロックチェーンとオフチェーンでのマッチングに移動

デリバティブ契約は、DEXよりも効率的でスケーラブルなブロックチェーンを必要とするため、イーサリアムで中央集権型のパーペチュアルコントラクト商品を直接シミュレーションする人はほとんどいない。Uniswapの成功前は、多くの人々が高性能レイヤー2またはサイドチェーンデリバリー資産とオフチェーンのオーダーマッチングを求めることに集中していた。これが、Starkwareのレイヤー2を使うためにパーペチュアルプロトコルのV1がxDaiとdydxで構築されることになり、オフチェーンマッチングの使用が継続された理由である。しかし、これらの半中央集権型の移行ソリューションがEtherDeltaと同じような規制上の問題に直面することはすでに分かっている。

3-AMAメカニズムをデリバティブプロトコルに複製する

DEXでのAMMの成功以降、いくつかのプロジェクトがAMMメカニズムを分散型パーペチュアルコントラクトプロトコルに導入し始めた。Spot DEXとは異なり、AMMにあった3つの問題は、レバレッジの面でパーペチュアルスワッププロトコルに拡大された。

- カウンターパーティのリスク:LPの流動性は同じプールで一体化されるため、オーダーのリスクヘッジができず、受動的にカウンターパーティのリスクを取るだけである。

- 純粋な流動性:各取引は、AMMで価格変更し、オーダーブックを非流動的にする。

- 変動損失:AMMの価格と現在の市場価格とのスプレッドは、アービトラージを行う投資家による変動損失を生じさせる。

AMMを直接デリバティブプロトコルに実装することは、明らかに万能なアプローチではない。

ShieldのP2DP(ピア・ツー・デュアルプール)が将来の分散型デリバティブのパラダイムになる得る

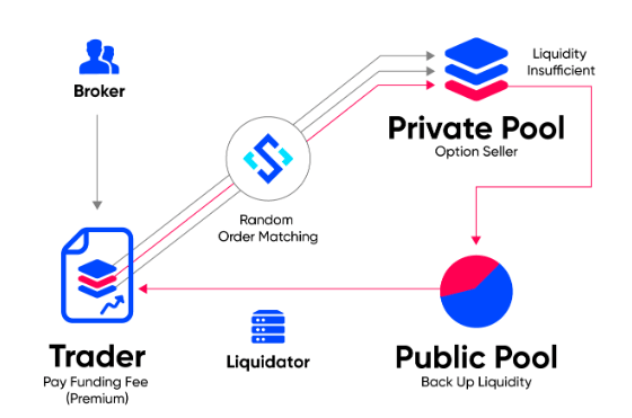

分散型デリバティブプロトコルのShieldは、P2DP(ピア・ツー・デュアルプール)の分散型流動性メカニズムを導入した。単独のAMM流動性プールは、プライベートプールとパブリックプールのデュアル流動性モデルに置き換わる。オーダーは、オンチェーンのランダムなオーダーマッチングアルゴリズムによって、最初にプライベートプールの一つに分配される。このオーダーはパブリックプールにのみ転送され、パブリックプールの流動性が不十分なときに流動性リザーブプールとして提供される。この新しい流動性メカニズムはAMMの3つの主要な問題に対処する:

- カウンターパーティリスクの低減:各プライベートプールは、分かれたウォレットアドレスで構成されるので、各プライベートプールは注文情報をはっきり認識し、プロファイルリスクと外部ヘッジを管理することができる。プライベートプールがカウンターパーティリスクの大半を生じさせるため、パブリックプールに転送されたリスクは大幅に最小化される。誰もが流動性を提供でき、リスクとリワードを共有できるパブリックプールは一つしかないため、1人のユーザーによってもたらされるカウンターパーティリスクは大きく低減される。

- 市場の深さ:オラクルのフィードにより、ピア・ツー・デュアルプールモデルはパブリックプールおよびプライベートプールの両方に高い流動性を持たせることが可能である。同時に、プライベートプールは5倍(20%マージン価格)、パブリックプールは2.5倍(40%マージン価格)のレバレッジがあり、効果的に市場の流動性を増大し、資本の効率性を改善する。

- 変動損失の減少:AMMと比較すると、オラクルの価格および現在の市場価格のスプレッドはかなり小さくなり、アービトラージ取引による変動損失も減少する。

ShieldのP2DPは、市場の既存のソリューションと比べ、完全なる分散型手法によって分散型デリバティブプロトコルの流動性を自ら確保する初めてのソリューションである。長い目で見ると、この流動性メカニズムは、分散型デリバティブ市場においてパラダイムソリューションになる可能性を秘めている。

二つの主要要素

Uniswapの成功には、エレガントな仮想通貨ネイティブの革新的なAMMメカニズムに加え、他に2つの重要な要素がある。

個人投資家に優しい取引デザイン

分散型アプリケーションを使用する際、多くのユーザーには今も大きな参入コストがかかる。分散型インタラクションを使用する上での障壁を克服し、更にまだ学習する必要があるとしたら、複雑な商品ラインナップの分散型商品が広く普及していくことは難しいだろう。Uniswapのアピールポイントは、トレーダーが3ステップで取引を完了できる、ユーザー体験のシンプルさである。

ユニークなプロダクトマーケットフィット

これに加え、監査のないDEXの作成・保守費用が非常に低いことは、中央集権型取引所が満たすことのできなかったロングテールの資産の需要を満たす。これは、Uniswapを成功に導いた基本的な要因である。

Shieldのパーペチュアルオプションは、個人投資家に優しい取引デザイン、およびユニークなプロダクトマーケットフィットといった類似する成功遺伝子を共有

Shieldは、革新的な長期オンチェーンオプションであり、Shieldプロトコルに構築されたローリングポジションの努力、リスクまたは経費を必要としない最初のパーペチュアルオプション商品を提供する。Shieldチームは、Shieldのパーペチュアルオプションの資金調達手数料に対する正確なソリューションを獲得。オンチェーン価格を達成するため、最新のノンリニアプロセスとリニアコンピュテーションを使用し、ノンリニアモデルの精巧なソリューションでなく、近似のソリューションを見つける。このプライシングモデルソリューションの革新性は、金融エンジニアリングの分野において画期的である。

Shieldのパーペチュアルオプションは、トレーダーのみがオプションを購入できるようにし、権利行使価格として市場価格を利用することで個人投資家のオプション市場を簡素化し、パーペチュアルコントラクトに似た簡単な取引体験を提供する。変動性の激しい仮想通貨市場において高いレバレッジ、非流動的、制限のない利益と限定的な損失を持つハイイールドな取引ツールであり、パーペチュアルスワップトレーダーに好まれている。Shieldのパーペチュアルオプションは、オプションのニッチな市場から新しいブルーオーシャン市場へと移動したものでもあり、パーペチュアルコントラクトに挑戦する可能性を持っている。

個人投資家に優しい取引デザイン

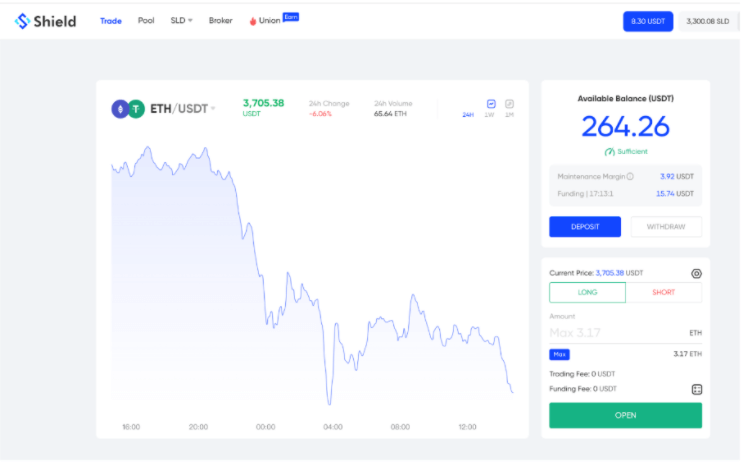

前述のとおり、Shieldのパーペチュアルオプションは、非常にシンプルな取引ツールである。トレーダーに必要なことは次の通り:①資金調達手数料をアカウント(プレミアム)に入金②ロング/ショートのポジションを選択し、金額を入力③計算機を使用して、次の段階の資金調達手数料を確定し、オープンをクリックしてパーペチュアルオプションを実行する。

従来のアメリカンスタイルのオプションやパーペチュアルコントラクトと比較すると、Shieldのパーペチュアルオプションは、参入の障壁とプロファイルリスクをかなり低くし、広い普及へと繋がる可能性が高くなる。

ユニークなプロダクトマーケットフィット

Uniswapとは異なり、ロングテール資産発行の需要は、CEXビジネスモデルがこれらの需要が満たされないことを決定づけている中央集権型の世界では有効であった。デリバティブ市場に関して言えば、アルトコインでデリバティブペアを提供し、優勢なマーケットシェアを得た中央集権型デリバティブ取引所は存在しない。これは、簡単に操作されてしまうアルトコイン資産に基づくデリバティブ市場は公正ではなく、トレーダーがかなり高いリスクにさらされるため、ほとんど参加する人がいないという事実が原因であるかも知れない。リスクヘッジをするための外部流動性が不十分であるため、マーケットメイカーは流動性を提供しようとはしない。

それなら、分散型のデリバティブに特化した市場はどこにあるのだろうか。

- 検閲に強く、トラストレスで利用しやすい

検閲に耐性のある分散型取引プロトコルは、中央集権型取引所が規制による制限のために運営ができない地域でトレーダーにとって良い選択肢になる。同時に、トラストレスかつ自己管理型であり、世界中から利用しやすいことが分散型取引プロトコルの長期的な躍進の理由であり、世界中の取引システムに影響を与えたビットコインと同じ状況にある。しかしながら、これらすべては完全な分散化の上に構築されなければならず、分散化できないプロトコルは、長期的にこの市場にアクセスすることができない。完全に分散型取引ネットワークを目指すShieldプロトコルは、間違いなく、この長期ビジョンを代表するものになるだろう。 - 中央集権型デリバティブ取引所が満たせない新しい取引ニーズ

最新のデリバティブプロトコルは、ブロックチェーン上の中央集権型パーペチュアルコントラクト商品を置き換えてきている。前述の通り、この取引の需要が規制の影響を受け、CEXからあふれ出ることがない限り、分散型デリバティブプロトコルが短期間で需要をシフトすることは難しい。また、DEXの主流のトークン取引量は現在CEXと適合していない。

プロトコルに構築される最初の商品として、パーペチュアルコントラクトを選択する代わりに、Shieldプロトコルは高い革新性で、パーペチュアルコントラクトの弱点に直接対応するパーペチュアルオプションを選択する。パーペチュアルコントラクトは近年では成功をおさめているが、同時に高いリスクと流動性の不安定性が市場に広く認知されている。Shieldのパーペチュアルオプションはオプションの利点を継承してリスクをなくし、トレーダーの取引期間を拡大しポジションの不安を減らす。パーペチュアルコントラクトトレーダーの基本的ニーズをさらに満たす。

- ゼロ・スリッページ:オラクルのインデックスプライスを使用し、AMMまたはオーダーブックに起因するスリッページ問題をなくす。

- 高いレバレッジ:25倍から100倍からのレバレッジ

- 流動性のリスクなし:強制的な流動性のリスクがない。

- 限定的な損失と無限の利益:最大の損失は毎日の資金調達手数料である半面、利益には上限がない

Shieldは従来のオプションに革新性をもたらし、デリバティブ取引所が勝つことが出来ない新しい市場を作る。Shieldのパーペチュアルオプションを使用する新しい取引アプローチからは、プロのオプショントレーダーでも、パーペチュアル取引トレーダーでも、新規参入者でも、誰もが利益を得ることができる。

結論

金融商品、ITアーキテクチャ、中央集権型商品のビジネスモデルの分散型市場へのパスに対する依存性を示すDEXの歴史は失敗に終わり、分散型デリバティブ市場も例外ではない。ShieldのP2DP(ピア・ツー・デュアルプール)は、分散型デリバティブプロトコルの最新の流動性メカニズムとして、AMMを置き換える可能性を持っている。Shieldのパーペチュアルオプションは、Uniswapの成功の遺伝子をコピーし、個人資産家に優しい取引デザインとユニークな市場製品適合性を持つShieldプロトコルの最初のアカデミックレベルの革新的な商品として、分散型デリバティブからの脱却に光を当てるだろう。

サービスのご利用・お問い合わせに関しては、直接サービス提供会社へご連絡ください。CoinPostは本稿で言及されたあらゆる内容について、またそれを参考・利用したことにより生じたいかなる損害や損失において、直接的・間接的な責任を負わないものとします。ユーザーの皆さまが本稿に関連した行動をとる際には、必ず事前にご自身で調査を行い、ご自身の責任において行動されるようお願いいたします。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX