仮想通貨関連銘柄に高い関心

昨今のビットコイン高騰を受け、株式市場では仮想通貨関連銘柄への投資マネー流入が加速している。

2024年1月に米SEC(証券取引委員会)がビットコインETF(上場投資信託)を承認し、ブラックロックなど大手資産運用会社の関連商品に機関投資家の資金が集中していることを背景に、日本でも金融庁承認による証券市場での売買開始への期待が高まっている。

本記事では、投資家の関心が高まっている背景や両者のメリット・デメリットを比較。投資初心者にもわかりやすく解説する。

関連:世界経済の不確実性はビットコインにとって追い風=ブラックロック幹部

関連:ビットコインETFは日本で買える?現物BTCとのメリット比較や関連銘柄の買い方も紹介

メタプラネットのビットコイン保有戦略

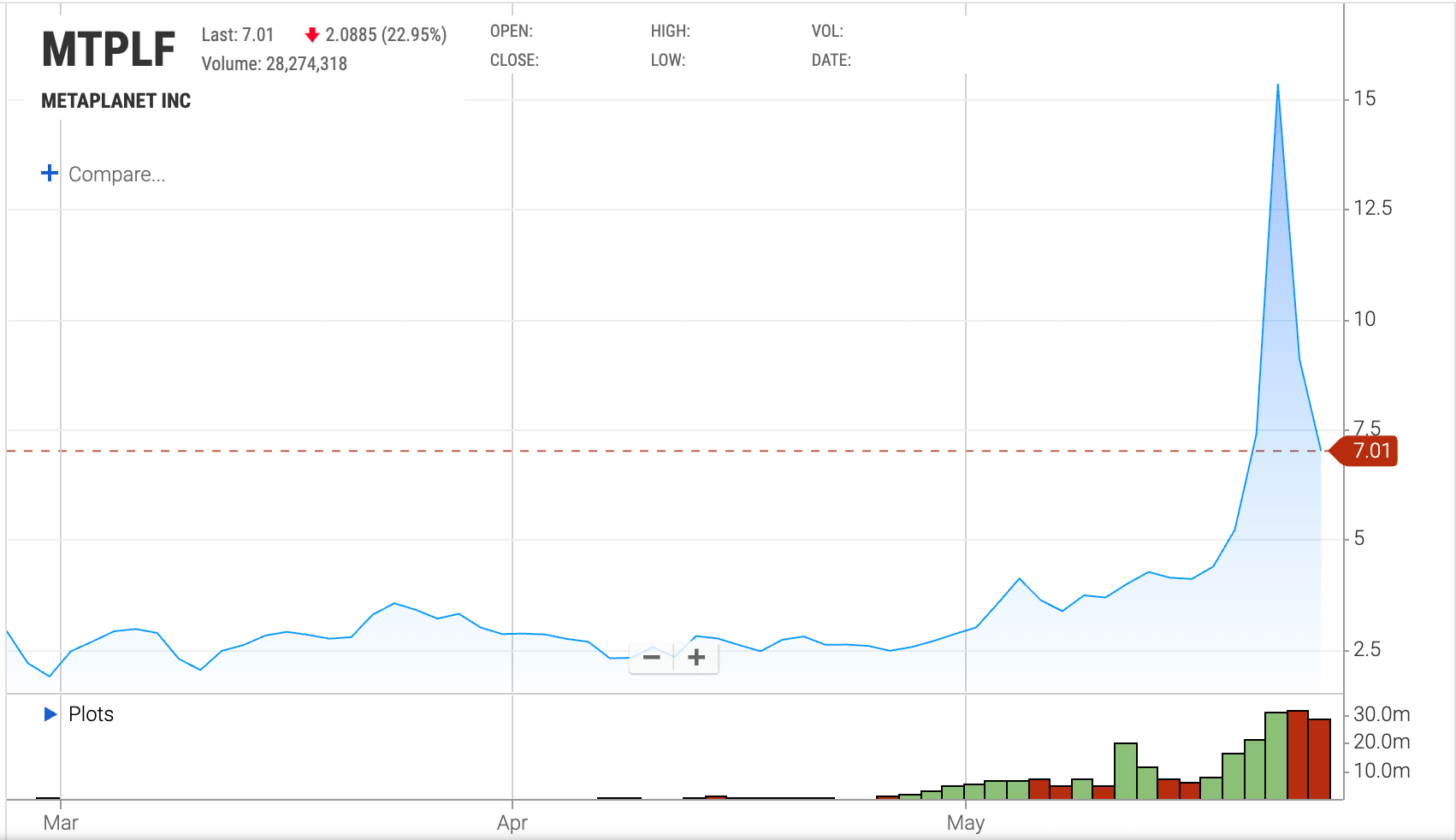

昨今では、メタプラネット(Metaplanet、東証スタンダード:3350)の株価が、過去最高値を更新したビットコインの価格上昇に合わせて急騰している。2025年1月から5月21日までの上昇率では、東証の日本株の中でも突出したパフォーマンスを記録した。

一方、メタプラネットが参考にした米国のマイクロストラテジー(Nasdaq:MSTR)や、国内ではリミックスポイント(東証スタンダード:3825)なども同様に株価が高騰しており、「仮想通貨関連銘柄」として投資家の注目を集めている。

メタプラネット(東証スタンダード:3350)は、従来ホテル運営やIT関連事業を手がけていたが、2024年4月に事業戦略を大幅転換した。米マイクロストラテジー(現ストラテジー、STRT)に倣い、ビットコインを主要資産とする「トレジャリー戦略」を採用し、日本企業として大きな注目を集めている。

同社は現在、ビットコインの長期保有を軸とした多角的な暗号資産事業を展開している。暗号資産交換業への参入、SBI VCトレードとの業務提携、ビットコイン・マガジン・ジャパンの運営権取得など、ビットコイン関連事業のエコシステム構築を進めている。

この戦略のモデルとなったストラテジー社は、2020年8月からビットコインを企業資産として積極的に蓄積し、2025年5月時点で25万2,220BTCを保有する世界最大の企業保有者となった。同社の時価総額は約390億ドル(約5.5兆円)に達している。

メタプラネットは、日本円の減価(円安ドル高)やインフレ(物価高)リスクに対するヘッジ手段として、発行上限が設定されたビットコインを戦略的資産と位置づけており、海外投資家からは“アジアの(マイクロ)ストラテジー”などと称されている。

ビットコインの大量保有について

メタプラネットのビットコイン保有量は、2025年5月22日時点で7,800 BTCに達した。

現在レート1BTC=1,600万円(11万ドル)で計算すると、その価値は約1,250億円相当となり、世界で初めてビットコインを法定通貨化したエルサルバドル政府のBTC保有量を上回った。

株価高騰している米国のストラテジーのような事業戦略が注目を集め、同社の株価は、2024年4月からの上昇率が70倍以上に達するなど急騰している。

総資産約1,500億円に占めるビットコインの割合は約84%に達している。2025年3月末時点の総資産は約400億円であったが、ビットコインの購入と価格上昇により大幅に増加した。同社は5月19日に1,004 BTCを追加購入しており、引き続き積極的な投資戦略を展開している。

市場では、将来のビットコイン価格上昇や保有量増加(2025年末に10,000 BTC、2026年末に21,000 BTCの保有を目指す計画)への期待が株価に織り込まれているものと見られる。

一方で、連続ストップ高を付けるなど短期間で高騰しているために過熱感が見られ、割高との見方もある。

関連:メタプラネット1Q決算、ビットコイン投資で135億円の含み益

ビットコインの購入原資となる資金調達方法については、第三者割当増資(2025年1月の「21 Million Plan」で116.65億円)、社債発行(4月16日にEVO FUND向けに10百万ドル)を活用している。

メタプラネットは2025年1月28日に「21 Million Plan」を発表し、割引率0%の新株予約権2,100万株を発行して約116億円を調達した。これはアジア株式市場史上最大規模のビットコイン購入資金調達とされる。

資金はビットコイン購入に充てられ、EVO FUNDとの新株予約権購入契約を通じて実施された。

2025年4月16日には、EVO FUND向けに無利息のゼロクーポン社債(総額1,000万ドル、約15億円)を発行し、ビットコイン購入資金とした。

EVO FUNDは、Evolution Financial Group傘下の投資ファンドであり、主に日本やアジア市場で企業に対する資金調達支援や投資活動を行っている。具体的には、第三者割当増資や社債発行を通じて企業に資本を提供し、特にビットコイン関連の投資戦略を推進する企業との取引で知られている。

仮想通貨関連株の上昇の背景は?

メタプラネットの株価上昇の背景には、トランプ関税ショックからの市場心理改善を受けビットコインが過去最高値を更新したほか、米国市場のドルプラ(MTPLF)が牽引したことが挙げられる。

ドルプラの取引高(5月20日に1億5,029万ドル、5月22日に3億8,790万ドル)が東証株価を上回る動きも確認され、米国市場が先行指標として機能している。5月21日にはドルプラ株価が15.35ドルを付け、円換算で2,000円を上回る水準に達した。

Metaplanet is going parabolic right now

— Thomas Fahrer (@thomas_fahrer) May 21, 2025

Bitcoin Treasury Cycle pic.twitter.com/70yHX0lobS

ドルプラとは、メタプラネット(東証スタンダード:3350)の米国市場(OTCQX)における取引ティッカー「MTPLF」を指す、日本の投資家やSNSユーザー間での通称である。2024年11月から相対取引の「OTC Markets」で取引を開始し、米国投資家へのアクセスを拡大している。

正式には、メタプラネットの株式が米国市場でドル建てで取引されるものを意味し、「ドルプラネット」の略称として用いられる。米国市場での取引により、日本市場が休場している時間帯でもビットコイン価格の変動に連動した売買が可能だ。そのため、ドルプラは日本市場の株価動向に対する先行指標として注目を集めることがある。

2025年5月1日には、米国市場での認知度向上を目指し、フロリダ州マイアミに子会社「Metaplanet Treasury Corp.」を設立。The Blockの報じたところによれば、大型の資金調達を行いビットコイン購入を加速する計画だ。このような動きが米国投資家の関心を引き、ドルプラの取引が活発化したと見られる。

ただし、流動性の低さやドル円などの為替レート、値幅制限の違いなどには注意が必要との指摘もある。ドルプラはドル建てで取引されるため、ドル円レートの変動が影響する。

また、東証株式市場では、株価の急激な変動を抑えるため1日の値幅制限が設けられている。5月23日には連続ストップ高による「4倍ルール」が適用され、値幅上限が急拡大したことで、急騰・急落のボラティリティ(価格変動性)拡大リスクが強まった。

その一方、ドルプラ(MTPLF)は米国OTCQX市場で取引され、日本と異なり値幅制限がないためビットコイン価格の上昇や市場センチメントを即座に伺いやすい。21日には一時16ドル(約2,200円)を記録したが、この乖離は、米国投資家の関心の高さと東証の流動性制約を反映している。

機関投資家の空売り比率が発行済み株式の約25%に達するなど、一部では「日本の単一上場企業としてメタプラネット株は高水準である」との見方があり、ショートスクイーズを伴う高騰も指摘されるところだ。

ゲームストップ株騒動(2021年)の事例では、空売り比率140%超が個人投資家の買い煽りで急騰を誘発したが、メタプラネットの場合は規模が小さいものの、同様のダイナミクスが一定程度働いている可能性がある。ただし、25年5月時点では、ゲームストップのような大規模な個人投資家主導の運動は確認されていない。

戦略的提携による事業強化

メタプラネットは、2024年9月にSBIグループの子会社であるSBI VC Trade株式会社と戦略的提携を締結し、仮想通貨関連事業のさらなる拡大と企業信頼性の向上を図った。

この提携は、メタプラネットがビットコインを主要な財務資産とする「ビットコイン財務戦略」を加速させるための重要な一歩と位置付けられる。SBIグループは、日本を代表する金融コングロマリットであり、SBI VC Tradeは暗号資産取引所として国内で高いシェアを誇る。

この提携により、メタプラネットはSBIの金融インフラや顧客基盤を活用し、ビットコインの取得・管理体制を強化するとともに、投資家からの信頼を一層高めることに成功した。

具体的には、SBI VC Tradeとの提携を通じて、メタプラネットは暗号資産の保管や取引に関する技術的支援を受け、効率的かつ安全な資産運用を実現している。また、SBIグループの広範なネットワークを活用することで、国内外の機関投資家やリテール投資家に対する訴求力を高め、米国OTC Markets(OTCQX Best Market)での取引(ティッカー:MTPLF、通称「ドルプラ」)の認知度向上にも寄与している。この動きは、2024年12月19日の米国市場進出以降、特に米国投資家の関心を集め、取引量の増加に繋がったとされる(OTC Markets)。

さらに、2025年5月にはフロリダ州マイアミに子会社「Metaplanet Treasury Corp.」を設立し、大規模な資金調達を通じてビットコインの追加購入を計画していると報じられており(The Block)、SBIとの提携がこうした国際展開の基盤となっている。

ただし、ビットコイン価格の変動リスクや規制環境の変化など、今後の事業展開には引き続き注意が必要である。

関連:「日本企業のビットコイン保有を促進へ」SBI VCトレードとメタプラネットの提携を独自取材

さらに、メタプラネットは2025年3月、米国のドナルド・トランプ大統領の息子であるエリック・トランプ氏を新設した戦略顧問委員会の初代メンバーに任命した。エリック・トランプ氏は、トランプ・オーガニゼーションの副社長として不動産や金融分野で豊富な経験を持ち、Web3やブロックチェーン技術にも精通している。

メタプラネットとの提携は、同社のグローバルなビットコイン戦略を強化し、国際的な注目を集める契機となった。また、エリック氏はワールド・リバティ・ファイナンシャル(World Liberty Financial)のWeb3アンバサダーを務めており、同プロジェクトはトランプ家が推進する分散型金融(DeFi)プラットフォームとして知られている。

ワールド・リバティ・ファイナンシャルは2024年に設立され、トランプ家の関与を通じてデジタル資産の普及を目指しており、ステーブルコイン「USD1」のTronブロックチェーンへの統合など、DeFi分野でのイノベーションを進めている。このような背景を持つエリック氏の参加は、メタプラネットの成長戦略に影響力をもたらしている。

関連:トランプ氏のDeFi「ワールド・リバティ・ファイナンシャル」、正式立ち上げへ

リミックスポイントの仮想通貨保有戦略

リミックスポイント(東証スタンダード:3825)は、電力小売事業「Remix Electricity」や中古車販売支援事業を主力とする企業だ。

かつては子会社「ビットポイントジャパン」を通じて暗号資産取引所事業を展開していたが、2023年3月にSBIホールディングスの子会社(現:SBIVCトレード)に譲渡し、現在はビットコインやアルトコインの自社保有戦略に注力している。

一方、SBIVCトレードは取引所運営を継続し、暗号資産取引サービスを提供している。

株式会社リミックスポイントは5月19日、EVO FUND向けの第三者割当で新株予約権を発行し、最大約56億円を調達すると発表した。

調達資金のうち44億円は2025年6〜8月にかけてビットコイン取得に充当する計画だ。同社は既に総額105億円分の暗号資産を購入しており、今回の追加取得により累計投資額は150億円規模に達する見込み。

同社はビットコインを選好する理由として「アルトコインに比べ時価総額が大きく、流動性が高い点」を挙げ、中・長期保有により企業価値向上を図る方針である。

残り12億円はWeb3関連投資へ充当し、PoS(プルーフ・オブ・ステーク)チェーンのバリデーター事業への参入を軸に、ステーキング用暗号資産の取得や専門人材の獲得を進める。

リミックスポイントは2024年9月に暗号資産投資を開始して以降、時価総額が投資開始前比で約5倍まで急拡大した。同セクターのメタプラネット株との連動性が高く、連れ高・連れ安を狙った投資家による売買も活発化している。

関連:リミックスポイントがSBIHDと資本業務提携、メタバースファンド共同設立へ

関連:ビットコインを保有する上場企業ランキング|日本・米国の注目企業を解説

メタプラネット株が買われる理由

米国では2024年1月にSEC(証券取引委員会)がビットコイン現物ETFを承認し、ブラックロックをはじめとする大手資産運用会社が相次いで商品を提供開始した。これらのETFは機関投資家や個人投資家から高い人気を集めているが、日本では2025年5月時点でも承認されていない。

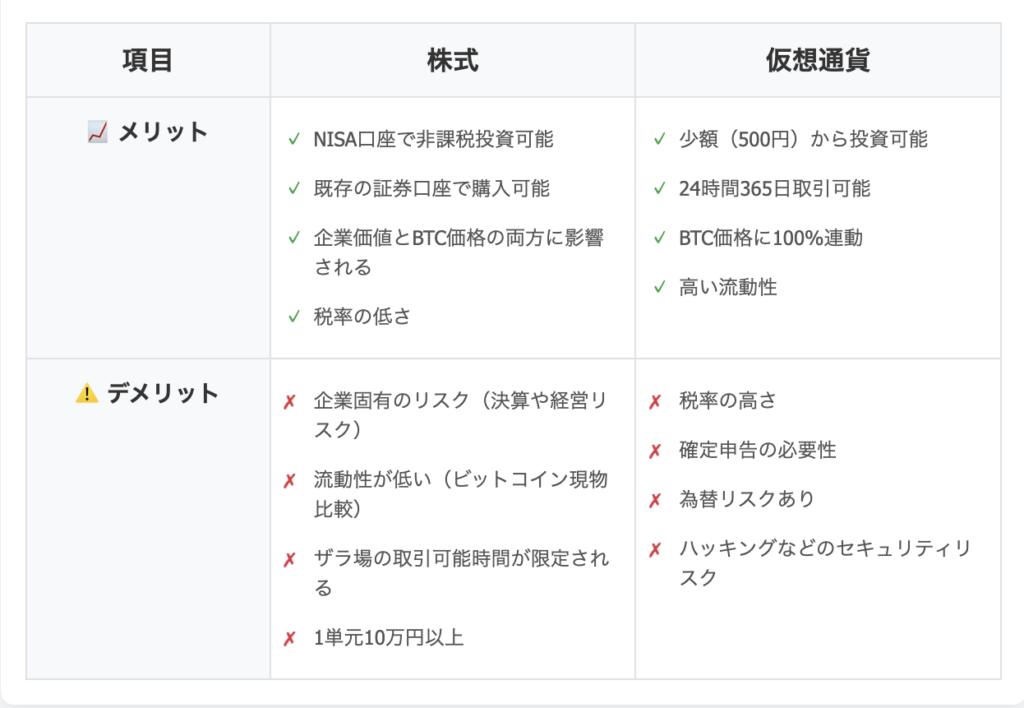

そのため、暗号資産(仮想通貨)関連株を買うことは、ビットコイン現物よりも「税制上の優位性」が極めて大きいと言える。

ビットコイン現物投資で得た利益は雑所得として総合課税の対象となり、最大55%という高税率が適用される。これは米国の最高税率を大きく上回り、株式やFX投資の申告分離課税20.315%と比較すると約2.7倍の負担となる。

一方、メタプラネット株式は通常の株式として扱われるため、譲渡益・配当金ともに申告分離課税20.315%が適用される。この税制差は投資収益に決定的な影響を与える。

さらに、メタプラネットやリミックスポイント、コインチェック親会社のマネックスグループ、SBIVCトレード親会社のSBIホールディングスなどの暗号資産関連株をNISA口座で保有することで、ビットコイン価格上昇に連動した値上がり益を完全非課税で享受できる点は、日本の投資家にとって特筆すべきメリットといえる。

2024年から開始された新NISA制度では非課税期間が無期限となったため、長期にわたるビットコイン価格上昇の恩恵を税負担なしで受けられる可能性が高い。

メタプラネットのIR・資本戦略ヘッドである奥野氏によれば、25年5月にSBI証券のNISA買付ランキング(週間)で1位になったことが分かった。

たまたまTLみていて、気づいたのですが、先週SBI証券顧客のNISA買付ランキングでメタプラネットが首位だったようです… pic.twitter.com/mUs2gxsk5b

— 奥野晋平(Shinpei Okuno) (@Shinpei3350) May 25, 2025

また、日本では仮想通貨取引に関する法規制や税制が制約となり、米国で実現した「ビットコインETF」ブームの再現は当面困難な状況にある。こうした環境下で、ビットコインを大量保有するマイクロストラテジー(米国)やメタプラネット(日本)などの関連株は、既存の証券口座で容易に売買できるビットコイン投資の実質的な代替手段として投資家の注目を集めている。

これらは現物投資やビットコインETFへのアクセスが限定的な日本市場において、重要な投資オプションとして機能しているのが現状である。

従来の株式・債券中心のポートフォリオに、NISA枠を活用してビットコインのエクスポージャーを組み込むことで、値上がり益を非課税で享受できる可能性がある。これは仮想通貨投資における税制上の革新的なアプローチといえるだろう。

財務健全性や値動きのリスクについて

メタプラネットのような仮想通貨関連銘柄は、実質的なレバレッジ効果が掛かりやすく、仮想通貨の強気相場では株価がビットコインの価格上昇を大きくアウトパフォームすることもあるため、ハイリスク・ハイリターンの評価が付きやすい。

ただしその分保有リスクも大きく、「mNAV(市場純資産価値倍率)が数倍付けば割高であり、市場原理を歪めかねない」「永続的なプレミアムを支える投資家は、中・長期的には限定的だろう」との見方もあり、仮想通貨以上に乱高下することも少なくない。

このような指摘が相次ぐ中、メタプラネットのサイモン・ゲロヴィチ社長は、引用ポストで次のように主張した。

BTCレーティング69.24倍を誇るメタプラネットは、極めて強靭かつ柔軟な資本構造を維持しています。ビットコインNAVが負債を大幅に上回ることで、BTC価格が2,000ドルに下落した場合でも、全ての債券のカバーが可能な水準となっています。 https://t.co/yBVH6I3VSH

— Simon Gerovich (@gerovich) May 25, 2025

BTCレーティングとは、メタプラネットが保有するビットコインの価値(BTC NAV)が負債をどの程度上回っているかを示す指標である。

69.24倍という数値は、ビットコインNAV(約8億5,000万ドル)が負債(約1,228万ドル)の約69倍に達していることを意味し、(このデータだけを見れば)BTC価格が2,000ドルまで下落しても資産が負債を上回る計算だ。

メタプラネットは社債発行などにより数十〜数百億円規模の資金調達を継続的に実施し、積極的なビットコイン買い増しを行っている。この戦略に対し、ビットコイン価格下落時のリスクを懸念する声もある。

例えば、2021年11月から2022年11月にかけて、米FRB(米連邦準備制度)による金融引き締め(利上げ)やFTX破綻(22年11月)、テラ・ルナの崩壊(2022年5月)などの影響で、ビットコイン価格は史上最高値の69,000ドル(21年11月)から15,700ドル(2022年11月)まで約77%下落した事例がある。

このような大規模な価格変動リスクは、過去のビットコインの相場サイクルでも発生するケースがあり、投資戦略におけるリスク管理の重要性を示している。

しかし、少なくとも上記の財務健全性指標によれば、メタプラネットが過度なレバレッジを避けた堅実な経営を行っていることを裏付けており、積極的な資金調達を行いながらも、下落リスクを軽減した投資構造を維持している。

ただし、継続的な資金調達による負債の累積的増加や、ビットコインの大幅下落局面において新規資金調達が困難になるリスクを考慮すると、価格変動リスクとのバランス管理は今後も慎重な監視が必要な要素といえる。

特に新興市場や仮想通貨関連株の投資においては、高レバレッジの信用取引は避け、現物株での投資が無難だろう。現物株であれば、PTS(私設取引システム)を活用した時間外取引でリスクを軽減することも可能だ。

ビットコイン現物投資の優位性

先述したように、メタプラネットなどの仮想通貨関連株の保有には、企業である以上、経営方針変更、財務悪化、規制対応などの企業固有のリスクが存在する。

一方、ビットコインの現物投資なら純粋にビットコインの価格変動のみに投資判断を集中でき、企業の意思決定に左右されることなく自らの判断で保有・売却が可能である。

また、時価総額が保有ビットコインの価値を大きく上回る場合、その差額を正当化できる収益性や成長性が実在するかを慎重に検証する必要がある。メタプラネット株などの仮想通貨関連銘柄には“プレミアム”が上乗せされるケースが多く、ビットコイン価格下落時により大きな損失リスクを抱える。

なお、株式が平日日中のみの取引に制限される一方、ビットコインは24時間365日世界中で取引可能である。グローバルな市場での即座の売買が実現し、海外移住時の資産移転も容易だ。また、世界中どこでも同じビットコインとして認識される普遍性を持つ。

ただし、コールドウォレットの管理や秘密鍵の適切な保管には技術的知識が必要であり、万一ハッキングされたり、秘密鍵を紛失すれば資産を永久に失うリスクがあるほか、日本の厳しい税制は現物投資の最大の障壁となっている。

3. ビットコインと関連株のメリット・デメリット

このように、投資判断は個人の状況と目的によって左右される。ビットコインの長期的価値を確信し、Web3の知識やセキュリティのセルフ管理に自信があり、日本の税制上の不利を受け入れられるなら、ビットコインの現物投資がより純粋で直接的な選択肢といえるだろう。

一方、税制優遇と取引の簡便性を重視し、企業特有のリスクを受け入れられる投資家にとって、メタプラネットやリミックスポイントなどの仮想通貨関連株は現実的な代替手段となり得る。

これらの銘柄は本質的にハイリスク・ハイリターンの性格を持つため、投資戦略が的中すれば限られた資金でも比較的短期間での資産拡大が期待できる。ただし、レバレッジ効果による上昇の恩恵と同様に、下落時のリスクも増幅される点を十分に認識した上で投資判断を行う必要がある。

暗号資産(仮想通貨)業界の将来性に期待するのであれば、仮想通貨関連株でありながら、本業の規模や業績がより充実しているコインチェック親会社のマネックスグループ、SBIVCトレード親会社のSBIホールディングスなども有力な選択肢といえる。実際にこれらの銘柄は、仮想通貨相場の過去の強気トレンドでは、強い相関性が見られた。

重要なのは、それぞれの特性を十分理解した上で、自身の投資経験やリスク許容度を踏まえ、無理のない範囲で資産運用することである。

暗号資産関連株の買い方

1. 証券口座を開設(SBI証券、楽天証券、マネックス証券など)

2. 東証スタンダード市場で証券コードを検索

3. 希望株数と指値・成行を選択して注文

関連:スマホ1つで始める簡単株投資|SBI証券の特徴を徹底解説

ビットコインのおすすめ取引所

おすすめ取引所の詳細

コインチェックの口コミ(CoinPost独自調査)

SBI VCトレードの口コミ(CoinPost独自調査)

ビットバンクの口コミ(CoinPost独自調査)

本記事は企業の出資による記事広告やアフィリエイト広告を含みます。CoinPostは掲載内容や製品の品質や性能を保証するものではありません。サービス利用やお問い合わせは、直接サービス提供会社へご連絡ください。CoinPostは、本記事の内容やそれを参考にした行動による損害や損失について、直接的・間接的な責任を負いません。ユーザーの皆さまが本稿に関連した行動をとる際には、ご自身で調査し、自己責任で行ってください。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX