仮想通貨市況

24日のニューヨーク株式市場(ダウ平均株価)は、前日比2,112ドル高の20,704ドルと市場最大の値幅で急反発。 新型コロナウイルスの感染拡大に対する、2兆ドル(約220兆円)規模とされる巨額の経済対策法案の可決を見越した買い戻しが先行した。

最新

— CoinPost -仮想通貨情報サイト- (@coin_post) March 24, 2020

NYダウ1932年以来最大の上げ幅、2000ドル超上昇 https://t.co/zox5t3GdrU pic.twitter.com/uzHOPhybCN

これ受け、東京株式市場でも日経平均株価が急伸。買い注文が膨らみ、一時前日比1,000円高の19,000円台を回復した。東京オリンピック2020の延期が事実上表明されたことも、相場のアク抜けにつながった可能性もある。

東証が19日に発表した投資主体別売買動向によれば、日本株を大量保有していた海外機関投資家やヘッジファンドが5週連続で大幅に売り越していたが、これも買い戻し圧力に働いたか。(参照:QUICK Money World @QUICK_QMW)

東証が19日発表した3/9~13の投資主体別売買動向によると、海外投資家は現物株を5週連続で売り越した。売り越し金額は6794億円と、前の週(1536億円の売り越し)から売り越し額は拡大した。

— QUICK Money World (@QUICK_QMW) March 19, 2020

現物と先物を合算すると海外投資家は9817億円の売り越しとなった。 pic.twitter.com/DaVGO4AMDq

一方で、新型コロナウイルスに関する悪材料出尽くし感はなく、相場が底入れしたかどうかを判断するには早計だろう。

米国の景況感を示す指数では、3月の購買担当者景気指数(PMI)が過去最低水準の40.5を記録。景気後退局面(リセッション)懸念も現実味を帯びている。

国際通貨基金(IMF)は23日、2020年の世界経済見通しについて、景気後退(リセッション)に陥るとの見解を示し、08-09年の金融危機以上に悪化する恐れがあると警鐘を鳴らした。金融市場の急変は、今後も少なからずビットコイン(BTC)など仮想通貨市場にも波及すると考えられることから、マーケット動向を注視したい。

ビットコイン(BTC)市況

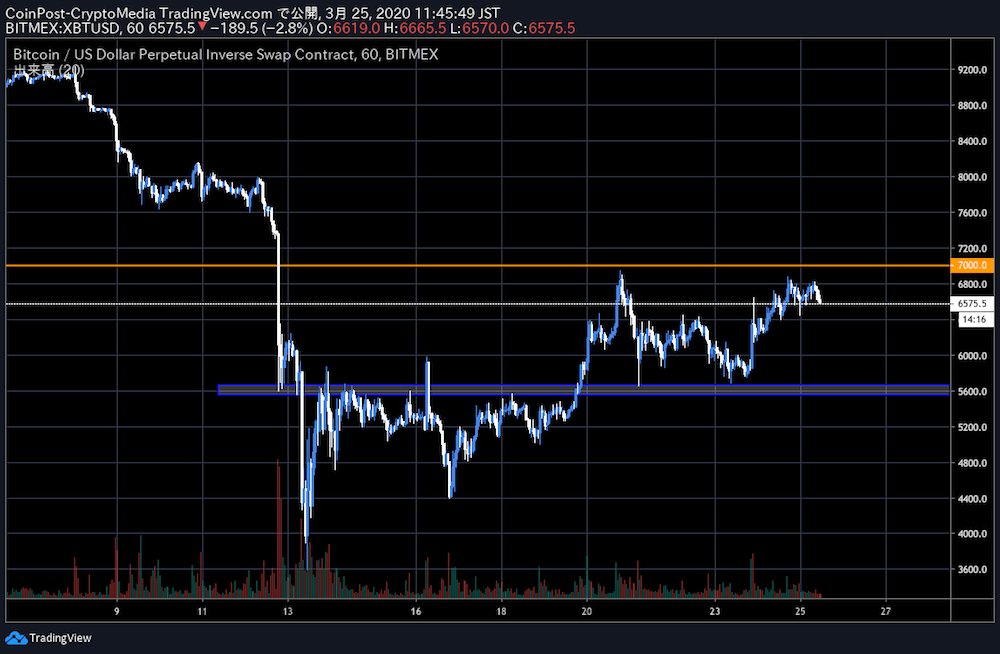

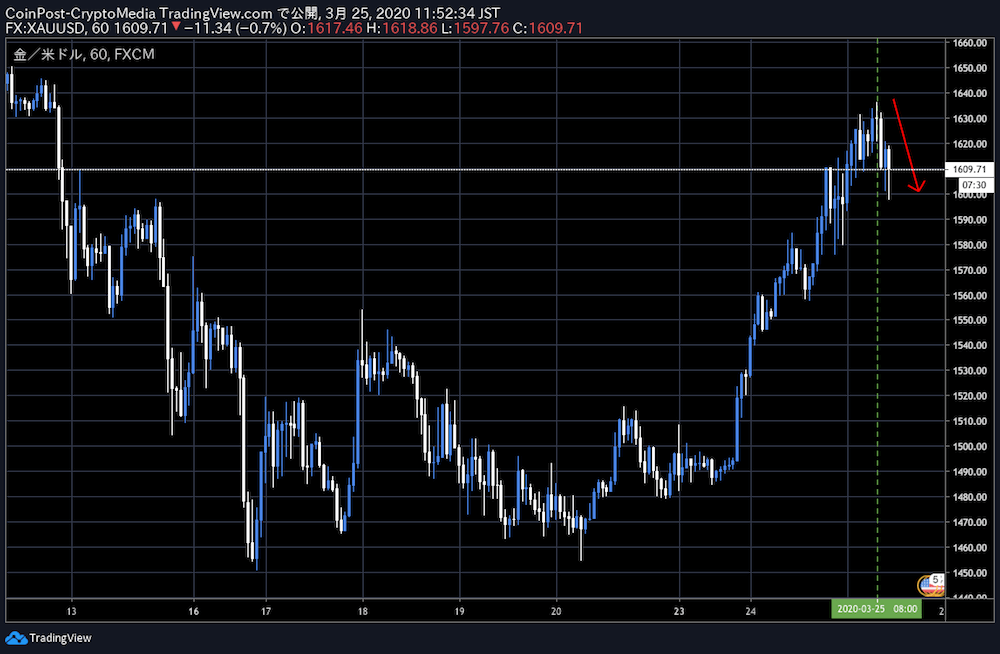

25日の仮想通貨ビットコイン(BTC)は、前日比で横ばいに推移。

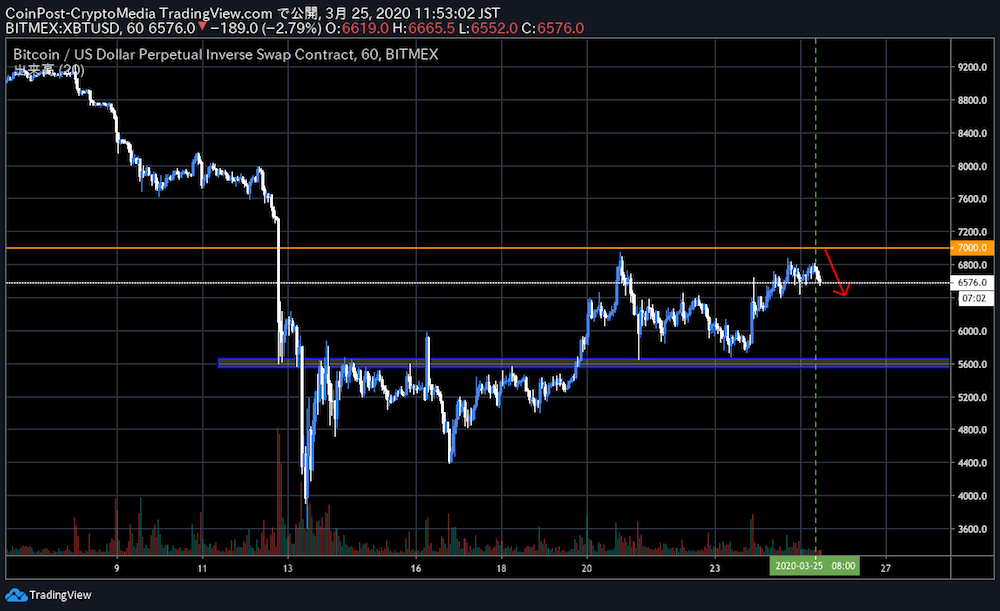

短期間で高騰した反動もあり、直近最高値の6,860ドルからはやや反落。歴史的なリスクオフ局面が一旦過ぎ去ったことで、ダウ先物連動が薄まる一方、日本時間8時に1,636ドルから一時1,500ドル台まで反落した金(gold)チャートとの相関も指摘される。

| BTCチャート | 金チャート |

|

|

貴金属トレーダーのBruce Ikemizu氏は24日午前、FRBの無制限量的緩和を受け、株式市場よりも先に安全資産とされるメタル市場に資金が向かっているとの見解を示した。

全メタル大きく上げています。FRBのばらまきは株式市場ではなく、安全資産とされる米国債、ゴールド&その他メタル、そして原油に向かってる? pic.twitter.com/sFbpzRI3I8

— Bruce Ikemizu (@BruceIkeGold) March 23, 2020

ぶっ飛んでますな。Sell all の換金売りが終わって最初に上がり始めたのがやはりゴールドなのはリーマンの時と同じ。 pic.twitter.com/LWTvNmOIFA

— Bruce Ikemizu (@BruceIkeGold) March 24, 2020

新型コロナ対策で米国を始めとする主要国は、大規模な利下げや前例のない金融緩和措置を矢継ぎ早に打ち出し、金融基盤の下支えに本腰を入れている。

インフレ局面では、希少性の高い金やプラチナなどの「貴金属」は、値下がりしにくい資産だとされる、量的緩和に伴うインフレーションで物価が上昇すれば、相対的に現金(預貯金)の価値が目減りする懸念があることなどから、デジタル・ゴールドの性質を有するビットコイン(BTC)がこれに追従した可能性もある。

MVRV Z-score

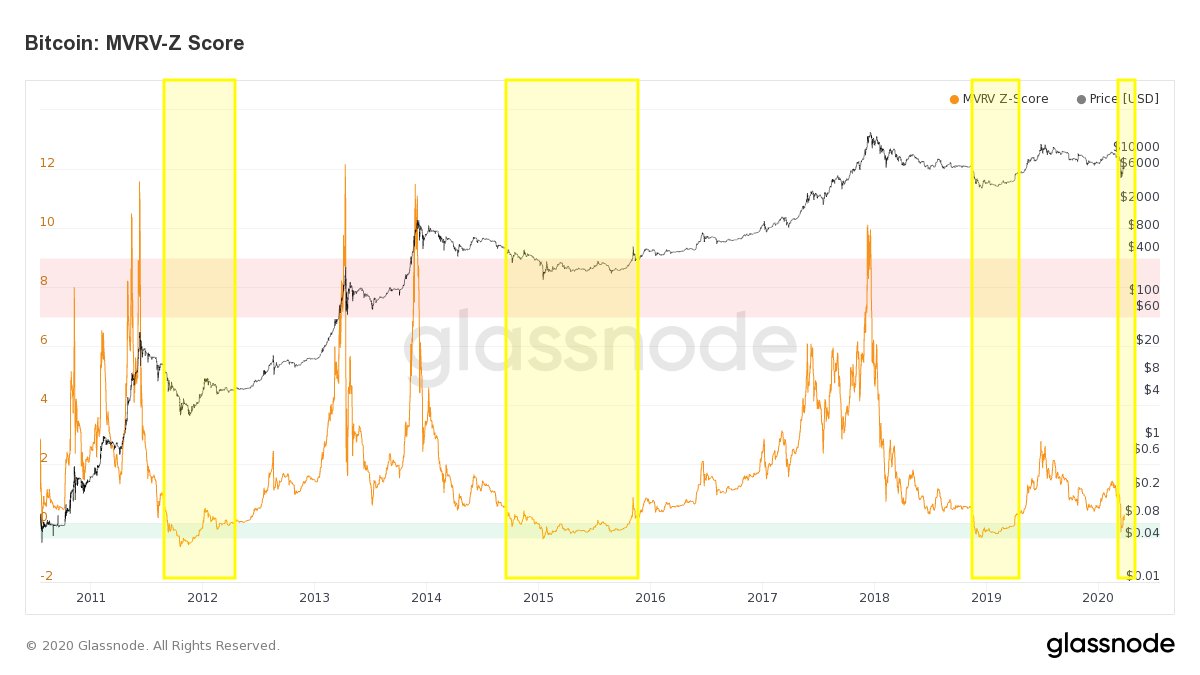

データ分析サイトGlassnodeは25日、直近2週間のMVRV Z-scoreが「0」を下回り、急反発したと指摘した。2012年、2015年、2019年の最安値圏と比較しても、MVRVのグリーン・ゾーンは、歴史的にもビットコイン(BTC)の底を示すとした。

MVRV-Z

MVRVは、MV(市場時価総額)を独自の指標であるRVで割ることで算出され、RV(実現時価総額)は、BTCの実流通数と価格を乗算することで導かれる。今回用いられたMVRV Z-scoreは、Philip Swiftが考案したビットコインバリューを測る指標で、算式は(MV-RV)/MVとなる。

これまで、秘密鍵の紛失などにより失われたビットコインが供給量全体の約15%を占めるとされる中、coinmarketcapにあるような一般的な時価総額を指標として用いて計算することは適切ではないとの見方があった。

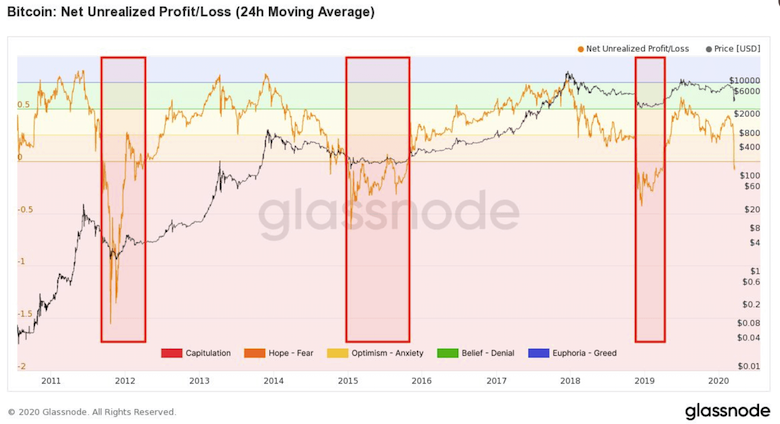

Glassnodeは17日、ビットコイン市場が4度目の「降伏段階」に入っていることを指摘している。オレンジのチャートは「純利益・損失」を示し、市場がどのフェーズにいるかを投資家のポジション状況から示すものだ。

出典:glassnode

2月12日時点で10,500ドルを推移していたBTC価格は、わずか1ヶ月後の3月12日、コロナショックに伴う全金融市場崩壊に伴い一時前日比50%安の3,800ドルに到達するなど、過去最大級の暴落を見せていた。

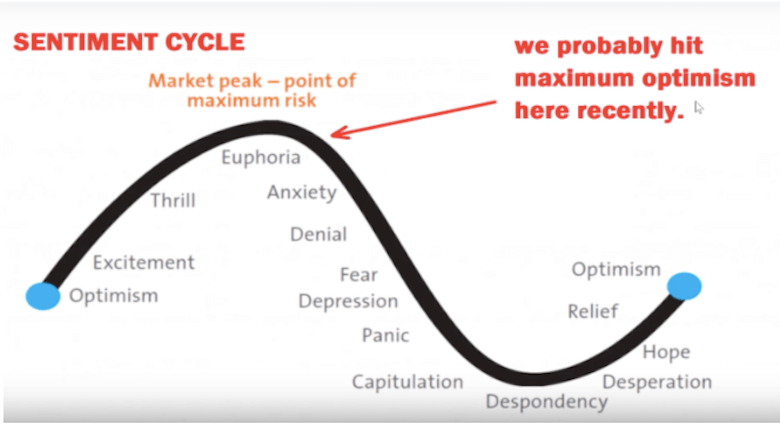

投資家の心理サイクルとして、赤いゾーンの「降伏(Capitulation)」に陥ったのは、2012年、2015〜2016年、2019年の3回存在する。

投資家の心理サイクル論は、株式市場でも浸透しているもので、降伏(Capitulation)→落胆(Despondency)を経て、底値圏から徐々に回復する傾向にある。

rastani crypto

一方で、今後本決算シーズンで露見するであろう、各国企業の業績大幅悪化を株式市場がどこまで織り込んでいるかは不透明だ。各国の経済指標でも前例のない規模の大幅悪化が露呈することも予想されており、世界的なリセッション(景気後退)懸念は依然燻ぶる。ビットコイン(BTC)など仮想通貨市場を含め、足元不安定な相場環境はこの先も続くものとみられる。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX