- DMM Bitcoinが「ビットコインFX」のレバレッジを4倍に変更

- 金融庁公認の規制団体JVCEAが定めたレバレッジに関する自主規制案に基づき、正規仮想通貨交換業者「DMM Bitcoin」が新たな取引ルールを適用する。今後の自主規制ルールによって日本の取引所がどのように変化するか、注目すべき自主規制案をまとめた。

DMM Bitcoinが「ビットコインFX」のレバレッジを4倍に変更

金融庁公認の自主規制団体である日本仮想通貨交換業協会(JVCEA)が、投資家保護の目的のために取りまとめた「自主規制案」に基づく対応措置が、国内仮想通貨取引所で実際に適用され始めた。

現行の「改正資金決済法」や、金融商品と認めた場合に検討中とされる「金融商品取引法」では、法整備に長い期間を要することから、まず自主規制ルールを制定し、仮想通貨業界の発展の速さに対応し得る「自主規制ルール」の制定が重要視されている。

DMM Bitcoinがレバレッジ変更

金融庁は、仮想通貨投資家に金融リテラシーの低い若年層が多いことを懸念し、「資産の少ない顧客も安全に取引できる水準で一律に設定する」、「年齢、資産、投資経験、所得などに応じて個別に設定する」などの自主規制案を模索してきた。

これを受けて、最初に動いた「DMM Bitcoin」は、12月26日週次メンテナンス明けとなる18時より、BTCFXにおけるレバレッジ取引の倍率を最大5倍から4倍に変更するという。

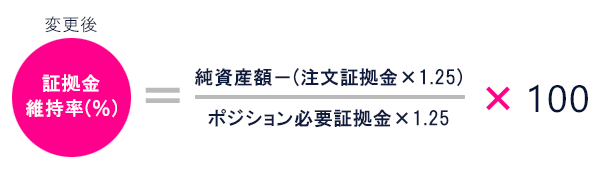

注意点としては、レバレッジ倍率の変更に伴い、「注文証拠金、ポジション必要証拠金」が再計算されることになるため、レバレッジ倍率変更の前後では証拠金維持率も変化し、強制ロスカットが発生する可能性があるとのこと。

DMM Bitcoinでは、各証拠金が従来の1.25倍必要になるとして、注意喚起を行っている。

出典:DMM公式サイト

信用取引は、顧客が業者に補償金として金銭や仮想通貨を預託し、業者指定の倍率を上限に業者から仮想通貨を借り入れ、それを元手として仮想通貨の売買・交換を行う取引のことを指す。

数倍〜のレバレッジをかけることで、入金した原資(証拠金)の数倍規模の資金を動かすことができるため、ハイリスク・ハイリターンな投機需要として人気を博し、種銭の少ないトレーダーから大口トレーダーの資産運用まで、幅広く重宝されている。

個人投資家が取引を行う際に証拠金を預けることで、少ない元手にレバレッジをかけて大きな取引ができる一方、ボラティリティの高いビットコイン相場が急変するなどした場合、一気に損失が膨らむリスクがある。

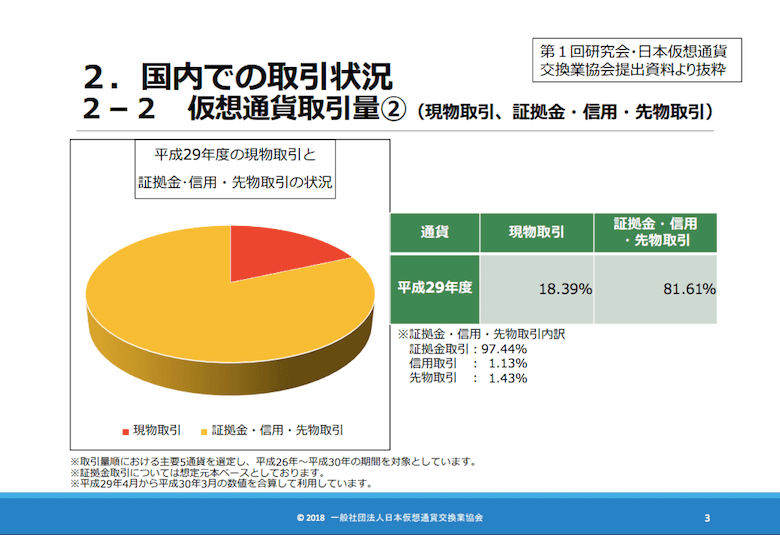

現在、認可済み仮想通貨交換業者16社の内、約半数で仮想通貨の証拠金取引が提供されており、国内の仮想通貨取引全体の内、証拠金・信用 ・先物取引は実に81.61%を占めている。(現物取引は18.39%)

出典:金融庁研究会

現行の最大倍率は25倍

現行での登録業社16社の最大倍率は、日本の外国為替証拠金取引(FX)規制下での「証拠金倍率25倍」と同倍率となっていたが、金融庁研究会では、「未成熟な仮想通貨市場の現状を鑑みると、現行の最大倍率は高すぎる」と問題視。

混乱を防ぐために1年間程度の経過措置を終えた後に、「最大4倍」まで引き下げる規制案を提案していたが、研究会に参加する有識委員からは、ボラティリティの大きさや海外の事例などを鑑みて、「最大2倍」が適切ではないかとの意見が相次いでいた。

以前までは「推奨」であったことで強制力を持たなかったのに対し、レバレッジ取引上限に関するものは「義務」として規制ルールの制定へ動くことで、より厳格な自主規制体制を築く事になる。

ただし、仮想通貨の取引市場は世界規模でありながら、自主規制案は日本国内取引所のみに限定されるため、不用意に締め付けすぎると証拠金倍率最大100倍などハイレバレッジで売買可能な海外取引所へ投資家流出が加速するなど、投資家保護の観点から本末転倒になる恐れも懸念される。

自主規制案:重要ポイント

自主規制団体は10月29日、正規の交換業者のみならず、第二種会員としてみなし業者の入会受付開始を発表した。業界の健全な発展と利用者保護のため、第三種会員ではブロックチェーンやウォレット関連企業なども対象となる見込みとされる。

このように市場健全化に向け、国内の業界全体にメスを入れる事になるが、自主規制案の中で重要ポイントは以下の通りだ。

秘密鍵の管理について

金融庁による「業務改善命令」でも再三指摘されているように、会社によって顧客資産管理方法がバラバラで、分別管理が杜撰な会社も存在していたことは、特に大きな問題点として挙げられる。

対策の一環として、保有者を証明する暗号コードとなる「秘密鍵」の管理を、インターネットから隔離したオフライン(コールドウォレット)上で原則管理・保護することを義務付け、ハッキングリスクを抑制する。

さらに、分別管理の担当部署の設置を骨子に盛り込んだ上、管理状況について、公認会計士や監査法人による監査結果を協会に報告するように義務付ける方針だ。

2018年以降、国内大手取引所であるコインチェックやZaifから、巨額の仮想通貨が不正流出したケースでは、いずれもオンライン上のホットウォレットから流出しており、ハッキングリスクに晒されやすいことから喫緊の課題となる。

取引システムの強化

また、取引システムが急激に重くなり注文処理が通らない状況や、約定取り消しなどシステム障害が頻発し、取引価格が実勢と乖離するなどしていた状況は、金融庁の仮想通貨研究会でも度々問題視されていた。

認証・停止が1分以上続いた場合は「システム障害認定」を行い、価格が乖離した場合は、注文・約定処理を一時停止する(株式市場では「サーキットブレーカー」と呼ばれる措置)対策などを取るよう定める方針だ。

総括

一定の強制力を持った業界自主規制ルールの対象となり、市場の安心感にも繋がることから、このような動きが今後加速する可能性も考えられる。

規制面が整備されることで、日本の仮想通貨市場にとって着実な前進と言えるだろう。

CoinPostのLINE@スマートフォンへの「プッシュ通知」で、相場に影響を及ぼす重要ニュースをいち早く知らせてくれる「LINE@」の登録はこちら。大好評につき、登録者6,000名突破。

CoinPostのLINE@、おかげさまで順調に登録者増加中!

— CoinPost -仮想通貨情報サイト- (@coin_post) 2018年10月12日

・各国の規制ニュースや取引所関連速報

・BTCやアルトコインの高騰・暴落情報

・相場に影響し得る注目カンファレンス

など、国内外の「重要ファンダ」をいち早く入手したい方は是非ご活用ください。QRコードでも登録可。https://t.co/4rkZi4LwVx pic.twitter.com/7IUwECtvC0

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 学習-運用

学習-運用