仮想通貨デリバティブ市場の勢力図に変化

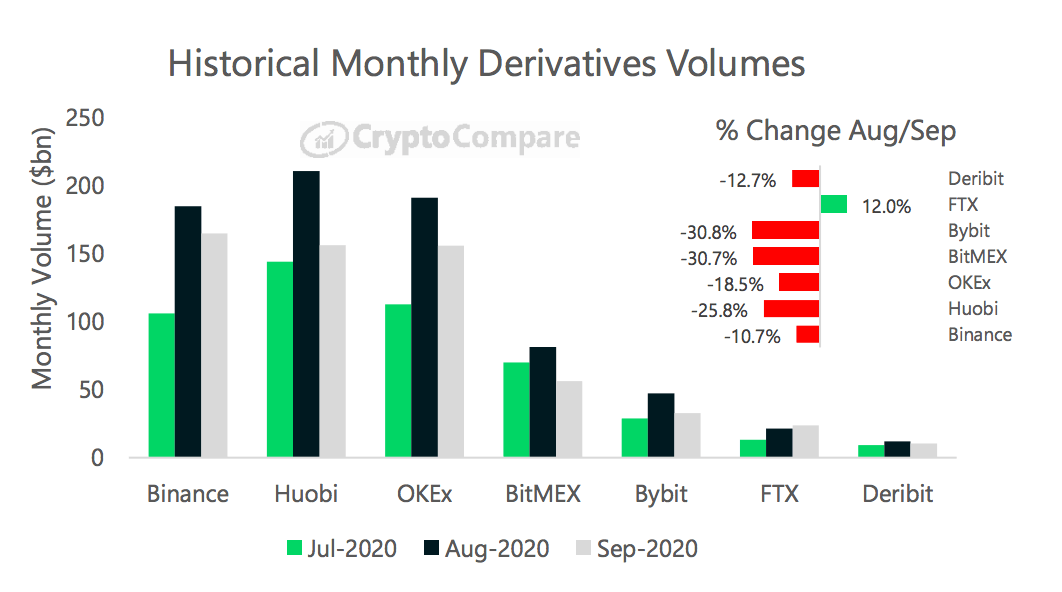

仮想通貨リサーチ企業CryptoCompareによれば、9月度の暗号資産(仮想通貨)デリバティブ出来高において、バイナンスがHuobiとOKExを抜いてトップに躍り出たことがわかった。

バイナンス、Huobi、OKExの3社だけで、月間出来高の約9割を占める。 地合い悪化で軒並み取引高が落ちる中、FTXの9月出来高は、前月比12%増の238.9億ドルに達した。

栄光と凋落

一方、米当局に起訴されたBitMEXは衰退の一途をたどる。ビットコイン先物市場における未決済建玉(OI)は、10億ドル以上から6億ドル未満まで激減した。

2019年にかけて栄華を極めていたBitMEXの転機は、「Black Thursday(コロナ・ショック)」と呼ばれる3月12日に訪れた。

米株市場など金融マーケット全体がパニック売りに傾き、BTC価格が前日比50%以上暴落した際、GeminiとBitMEXは、ボラティリティ急増に伴うシステムの負荷上昇により、取引サービスが一時停止するなど機能不全に陥った。過去最大級となる19万BTC(当時の時価1100億円相当)のロスカット発生するなど、莫大な機会損失を生み出したことで、大口顧客の信頼を失ったとされる。

BTC暴落時の大規模ロスカットで保険基金も急変動、BitMEXは最高額へ世界のマーケットがクラッシュした背景には、各国の投資家が「米ドル」に資産退避させようとしたことにある。BitMEX Researchは3月、株式、コモディティ、社債、仮想通貨から資金流出しているとの見立てを示した。システムの根本的な脆弱性のほか、低金利やボラティリティの抑制、買い手側のレバレッジの増加が原動力にあったものと思われる。

選択肢の少なかった2017年とは異なり、現在の仮想通貨デリバティブ市場は遙かに多様性に富んでいる。バイナンスをはじめ、Bitfinex、FTXなどの競合他社が、より多くの機能、より良い担保、十分な流動性を備えた魅力的なデリバティブ商品を提供し始めているからだ。

2019年9月に市場シェアの50%を占めていたBitMEXは、現在20%まで低下した。BitMEXでは、先物の担保としてBTC建てでしか取引できないが、OKExとBinanceは、いずれもBTCとUSDTの担保付き先物を有している。

ビットコイン動向

9日の暗号資産(仮想通貨)市場。ビットコイン(BTC)価格は、前日比+2.24%の115.2万円(ドル)に。

保ち合いを上方ブレイクし、11,100ドルを伺う展開に。(上図①)

強めのレジスタンスであるため売り圧力が予想されるが、これを上抜ければ地合いも好転し、12,000ドルの直近高値(上図②)も視野に入ってくる可能性が高い。

一方、11月3日に米大統領選を控える中、NYダウ市場などの状況次第ではBTCの急反落にも注意する必要がありそうだ。

上昇の後押しには、日本時間8日22時に、Twitter創設者のJack Dorseyが経営する米スクエア(Square)社による、5000万ドル(53億円)相当のビットコイン購入が好感された。

ビットコイン購入の目的や高騰の背景など、詳細は以下の記事で解説している。

トレード関連の人気記事一覧

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX