- 注目のビットコインETF

- 低迷の続く仮想通貨市場の中で、起爆剤とされる「ビットコインETF」の進展は数多くの市場関係者から中も注目されている。米国証券取引委員会(SEC)の最新動向や、申請されているETF商品に関する将来の展望をまとめた。

- ETFとは

- Exchange Traded Fund (上場投資信託)の略でインデックスファンドの一種。日経平均株価や東証株価指数(TOPIX)等に連動する運用成果を目指し、東証などの金融商品取引所に上場している投資信託もこの一種。

今年に入ってからの価格暴落と低迷が続く仮想通貨市場において、その状況を一変させる起爆剤になるのではとの期待から、注視されているビットコインETFの承認問題。

その承認可否の権限を握る米証券取引委員会 (SEC)の動向は、逐一、報道されているものの、申請中のETFは何件かあり、混乱しやすいため、ここで改めてその概要と展望をまとめてみた。

ビットコインETF承認が重要視されるのは、次の点を満たすことで、より好ましい投資手段としての需要が高まり、価格の上昇が見込まれることにある。

特に機関投資家の市場への参入が実現することで、巨額の新規資金流入が期待されている。

(1)規制された金融商品の一つとして、従来の証券取引市場での売買が可能になることで、流動性が高まる。

(2)ETFにはカストディ(保管管理)機能が含まれ、秘密鍵の破損、紛失または盗難による財務損失のリスクが大幅に削減される。( 保険等による保障)

しかし現状、ビットコインETFは未だに一つも承認されるまで至っていない。

ビットコインETFが未だ承認されない理由

最大の理由は少ない取引量

その理由として、最終決定済みのビットコインETFの例で見ると、SECは、市場操作のリスクに触れ、証券取引法第6条(b)(5)の要件、つまり、「詐欺行為や不正行為の防止」と「投資家と公共の利益の擁護」のための手段が講じられているかどうかが、証明されていないことにあるとしている。

そして、なぜ証明されていないかとの説明には、アメリカで規制下にあるどの仮想通貨取引所を取っても、取引高が不足していることを挙げ、それが価格操作のリスクに結び付くとしている。

つまり少額な取引量が承認を妨げている最大の要因と明言している。

どの程度の取引量があれば十分なのか、という明確な基準はないものの、規制されていない取引所において価格操作が困難であるかどうかが、一般的なガイドラインとして考えられている。

しかし、ビットコインの場合、その取引量の大半が、アメリカ国外、つまりSECの規制管轄外で行われていることもあり、ETF商品の提供者が、取引所との詐欺監視契約によって、価格操作を未然に防ぐことは困難であり、SECの承認要件を満たすことは難しいとも言える。

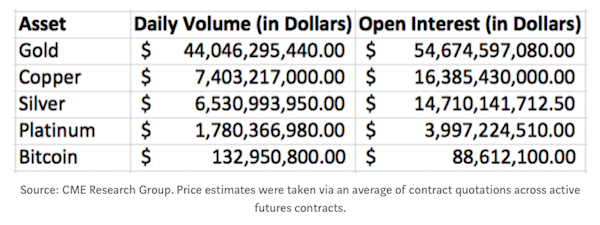

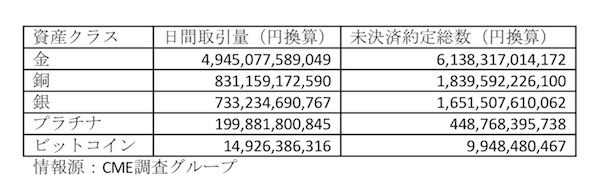

その一方、貴金属などの商品(コモディティ)や原油はビットコインと類似した問題がある資産クラスとして頻繁に比べられる。

これらの資産もビットコインと同様、アメリカ国外における市場が大きいが、ビットコインとの大きな違いとして市場の成熟度が挙げられる。

例えば、既に承認され取引されているビットコイン先物と、金先物の一日の取引高を比べると、ビットコインはその約0.3%にしか満たない。

出典:CME Research Group

出典:CME Research Group

否めない潜在的な不正の可能性

さらに、不十分な取引量とともに、SECは、ビットコイン先物市場であるCME(シカゴ・マーカンタイル取引所)とCBOE(シカゴオプション取引所)の取引履歴が、潜在的な不正があるかどうか判断するには、まだ十分とは言えないことに言及している。

しかし裏を返せば、上述した先物市場が成熟すれば、CMEまたはCBOEベースのビットコイン ETF承認への可能性は高まるとも言えるだろう。

とはいうものの、金融派生商品は、その基盤となる現物市場の状況に大きく影響を受けるため、SECはデリバティブをベースにしたETFを承認する前に、デリバティブと現物の取引が、十分な取引量を持つ、規制に準拠した取引所において行われることを望んでいるように見受けられる。

ここで問題になるのは、これまでのところ、米国内の現物の仮想通貨取引所(Gemini、Coinbase / Coinbase Pro、itBit、およびKrakenを含む)は、SEC規則に準拠しているとみなされておらず、たとえ、 完全に準拠したとしても、これらの取引所のいずれも、世界のビットコイン取引量の上位5位に入っていないため、ビットコイン市場全体としては、依然として規制されていない取引所からの影響を受けやすいといえる。

そのため、SECがビットコインETF価格の基準として、これらの取引所を承認する前に、連邦政府が取引所を監督する必要性があるかもしれない。

その一助として、SECは、いくつかの取引所に、「代替取引システム(ATS)」下での申請を行うよう提案したと伝えられている。

そして、規制下にある取引所の取引が十分な量に達した際には、SECの懸念の多くは払拭されるだろう。

徹底されていないKYCとAML

また、いわゆる「クジラ」とも呼ばれる大口投資家や、仮想通貨市場で大きな役割を果たしてきた店頭取引(OTC)市場の存在も、ビットコイン価格操作リスクの要因としてSECにより、懸念されている模様だ。

特にOTC取引の場合、匿名で取引を行うことが可能であるが、最近の発表では、OTC市場取引を行なっているShapeShift社が、KYC(顧客確認)とAML(資金洗浄対策)を行っていく方針を発表している。

アメリカの銀行秘密法の下で、取引所が金融サービス事業としての義務として、取引を行うためには、個人情報の公開が必須となっている為、まさに、Shapeshift社の発表から見られるコンプライアンスへの努力が、SEC承認への布石とも言える。

ビットコインETF:今後の展望

現時点で、最も有力視されているのが、VanEckとSolidX が申請しているETFである。

(承認可否判断は延期されている)最低投資額を25BTC(本稿執筆時点で約1700万円相当)と設定し、機関投資家を対象としており、価格設定には、OTC複合インデックスを使用しているため、個人投資家への直接のリスクを及ぼすことはなく、また信用度の低い取引所の価格影響の問題も回避している。

このETFが承認されるのは時間の問題だ、というのが多くの業界専門家の認識である。

しかしVanEckとSolidXのETF商品は機関投資家向けで、個人投資家向けのビットコインETFが承認されるまでは、さらに長い期間がかかると予想できる。

そのような中でも、落ち込むのは早い。10月22日に開始が予想されている、機関投資家向けの現物とデリバティブ取引プラットフォーム、SeedCXやニューヨーク証券取引所の親会社であるICE(インターコンチネンタル取引所)が設立を表明しているBakktなど、仮想通貨の投資環境は整いつつあると言える。

まずは、機関投資家の参入を招くことで、取引量や流動性の問題も徐々に改善していき、そうすればSECの懸念事項としている取引量も向上し、いずれはビットコインETFもSECに承認される日が来るのではないか。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX