~ブロックチェーンで世界を変えるための第23歩~

Part1を読んでいない方はコチラから…

さて、今回はブロックチェーンで実装された「デジタル産業」に期待できる、より具体的な価値創出の機会を議論していきたい。

3. トレーサビリティーの実現

商流、物流、金流の見える化

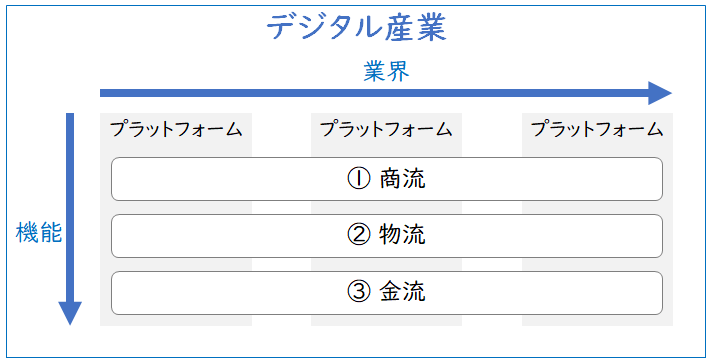

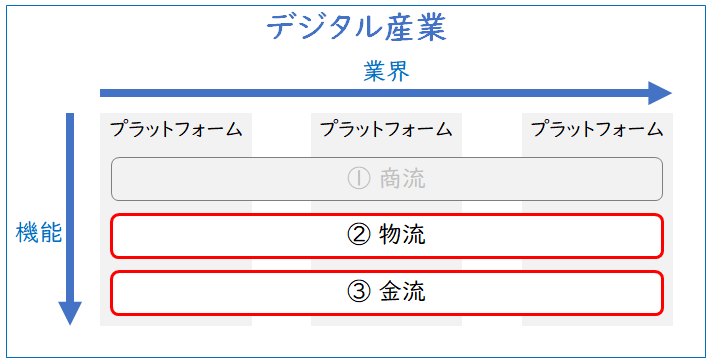

まずは復習として、DXレポート2.1が考えるデジタル産業の将来像を見ていこう。想定するのは、業界ごとの個別プラットフォーム、そしてそれを横断する機能軸としての共通プラットフォームだ。サプライチェーンの文脈では、この機能は3つに分類できる。①商流、②物流、③金流だ。

DXレポート2.1の図を参考に筆者が作成

①商流とは、商取引の流れを示しており、サプライヤー/バイヤー間でやり取りされる発注書や請求書等の書類の流れを意味する。

②物流とは、モノの流れを示しており、出荷された、納品されたという事実に基づいて把握される流通の流れを意味する。

③金流とは、お金の流れを示しており、商流と物流の事実に伴い発生するファイナンス、また結果として発生する入金、出金の流れを意味する。

「デジタル産業」となったサプライチェーンにおいては、上記①~③で扱う情報が、データとして見える化される。誰がいつ何をした、が追跡可能な情報としてサプライチェーンにある企業間で流通できるようになる。さて、この世界でどのような価値を創造できるだろう。

4. その先にあるファイナンス

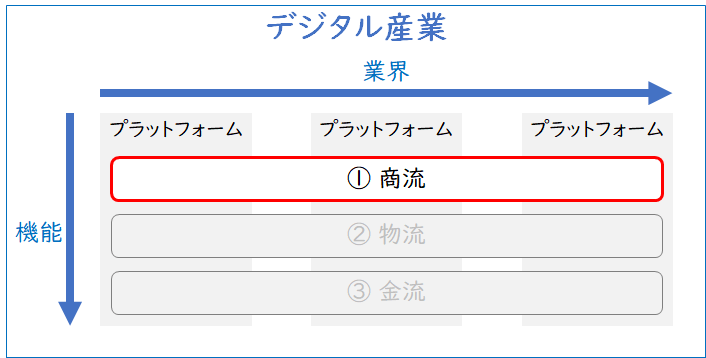

デジタル産業 X 商流

まずは商流から見ていく。

商流にて発生する発注書や請求書等は、現在でも紙やPDF(メール添付)であることが多い。EDIがあっても紙やPDFが完全に統合されることはない。紙に何も罪はないが、「デジタル産業」においては”悪”である。印刷、コピー、署名(or 判子を押す)、スキャン、メール添付、承認待ち…など業務に分断を引き起こす要因だからだ。これら商流がデジタル産業化されるどうなるか。

ユーザー体験としては、これまで紙で処理していた作業が全て画面上で完結するようになる。承認作業も画面上で可能だ。これにより、迅速な書類の確認、契約実務が実現できる。契約の相手方も同じプラットフォームに存在するため、ワークフローが走り、滞りなく合意形成まで追跡できる。

ただ、これだけの機能であれば、既存の電子署名サービスを利用すれば良いだろう。実はこの商流に金流を掛け合わせたとき、これまでにない価値が生まれる。

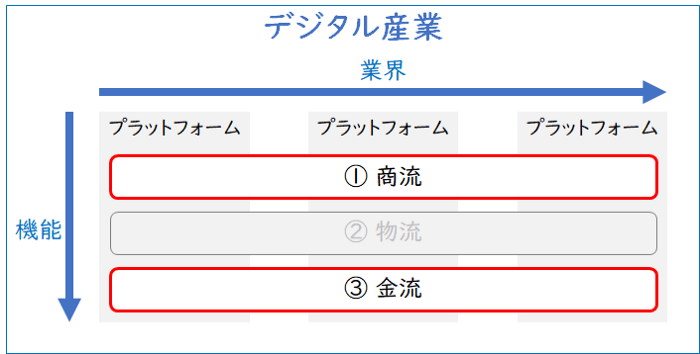

デジタル産業 X 商流 X 金流が生み出す価値

ブロックチェーンによるデジタル化が、既存のデジタル化と異なる点は、唯一無二の電子データを作り出せる点だ。データは電子でありながら、紙のような原本としての特徴を具備できる。原本であるため誰かの手を離れてもその真正性を維持できる。データにも関わらず、だ。

商流の場面で想像して欲しい。今ここにある発注書や請求書、契約書といったデータが原本として存在している。であるならば、このデータを金融機関のような取引に直接関与していない第三者に共有したとしても、この第三者はこのデータを、紙で受領したときのように扱うことが出来るのではないか。こうなると、金融機関はこのデータを基礎にしたファイナンス提供の機会が生まれてくる。

具体的なソリューションとして、サプライチェーンファイナンスが考えられる。ブロックチェーン上の商流データは自社の都合で変更することは出来ない。変更すれば付随する電子署名の内容と不一致が発生する。勝手に変更するインセンティブが発生しない仕組みになっている。この対改ざん性が確保された商流データを、金融機関に必要な分だけ共有できれば、技術的にサプライチェーンファイナンスは可能だ。後は銀行の与信次第。

ただ、このような仕組みはブロックチェーンがなくても出来るように思える。例えば、Amazonはトランザクション・レンディングのサービスを提供している。Amazonは自社のサーバーに、あらゆる企業の取引データが蓄積されている。これら取引データはAmazonが管理しており、信頼性は問われない。だからその取引データを裏付けにファイナンスを提供できる。ブロックチェーンは不要だ。しかし、Amazonのようなプラットフォーマーだけしかトランザクション・レンディングを提供できないのか、と言うとそうではない。要は事業会社が提供する取引データが信頼できれば良い。ブロックチェーンでは取引データの改ざん有無を第三者が検証することが出来る。この仕組みがあれば全員がプラットフォーマーにならなくても良い。プラットフォームにのるか反るかの選択肢しかなかった企業は、”なんやかんや払わせられる高い利用料”から解放される可能性がある。また金融機関にとっても、信用度が低いためにこれまでにリーチできなかった顧客へファイナンス提供の可能性が出てくる。そして、ここに新たなエコシステムが生まれる。これがデジタル産業の一類型だ。

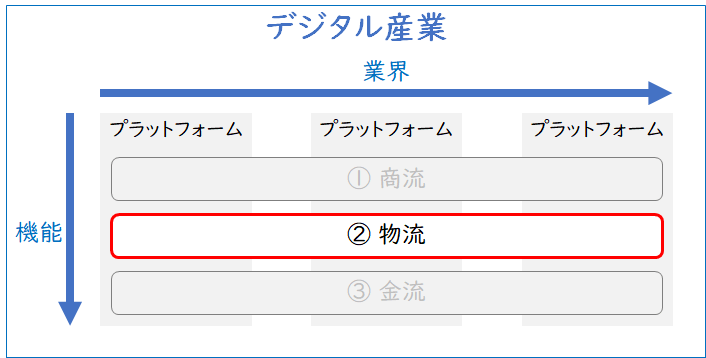

デジタル産業 X 物流

次は、デジタルの世界に、企業間を流通するモノの情報をデータとして載せていきたい。

これは、流通履歴が変更できない(改ざんできない)形で記録されることを意味する。つまりトレーサビリティーを有するデータが生成される。ただ物流に関する情報は、ブロックチェーンが社会実装されていない今でも、各社当然のように管理している。在庫情報はERPもしくはWMSにあるし、PLMを見れば、BOM(Bills of Materials, 通称ボム)を含めた設計図、ソーシング情報(設計図にある部品をどこから調達したか)等、一目瞭然だ。BOMを改ざん?なんてそんなことしない。では、なぜブロックチェーンが必要なのか?ブロックチェーンがないと本当にトレーサビリティーは確保できないのか?

例えば、材料の信頼性を確認するには、品質検査(サンプリング・テスト)や大手であればサプライヤーの工場監査を外部の専門機関に委託することもある(中小バイヤーは大手が監査した工場を信頼して使ったりする)。このやり方は、これまでもこれから有効なので継続する。ただ、「デジタル産業」を迎える今日においては、データ連携を通じて、別の形での信頼を紡いでいけるかもしれない。例えば、WMSの在庫情報やBOMに関する情報を、機密情報に触れない範囲で企業間でデータ連携する。材料をインプットし、中間加工品をアウトプットする。次の工場では中間加工品をインプットし、完成品をアウトプットする。このように企業を跨いだ製造工程をそのままデータでも表現する(所謂デジタルツイン)。これは単にアナログをデータで表現しているのではない。参考情報でしかないデータに、現物と同じレベルの信頼性を維持させる手法だ。

とは言え、データ入力時点で不正が入り込むと元も子もない。ノールックでスルーパスを受けてはいけない。そこで、モノとデータの同期はチェックポイントを設けて確認を取る。例えば、検収でゲートを通す度にモノとデータの一致を確認する。バイヤーによるサンプルチェックもある。このような仕組みを組み込んでおけば、仮に事実と異なるデータを入力したとしても、次のチェックポイントですぐに発覚してしまう。すぐに発覚すると分かっていながら、あえて不正なデータを入力する人はいないだろう(いなくなるだろう)。またそのような悪意を持ったサプライヤーは自然淘汰され、結果、正しく業務を行うサプライヤーだけが残る。このように不正データを入力するインセンティブが著しく下げる設計はできる。合意に基づいてデータが記録されるようにすれば、企業間でのトレーサビリティーは信頼できるデータとなる。

トレーサビリティーを実現できたとしても、ある日突然売上が増加することはない。どこで”効いてくる”か?不良品発生時だ。サプライチェーンを跨る製品の流通過程がチェーンとなり、連なったデータがバイヤーの手元にある。あとはボタン一つで問題となっている不良品範囲(対象サプライヤー、製品、製造期間等)の絞り込みが可能になる。サプライヤーに電話を掛けて「至急調査しろ!」と叫ばなくて良い。怒鳴られたサプライヤーも、その先にいるサプライヤーに「至急調査しろ!とバイヤーが言っているぞ!」と伝言しなくても済む。本当にボタン一つでトレーサビリティーが確認できるUXが実現できるのであれば、調査コストの著しい削減に繋がる。その世界はデジタル産業と呼べそうだ。

物流 X デジタル化 X 金流が生み出す価値

トレーサビリティーが実現されると、ある製品が自社の倉庫に入るだけでなく、その製品に紐づく”歴史”もデータとして手元に届く。サプライヤーのBOMに関する情報のうち必要な部分だけが、自社のPLMの中でBOMのインプットとして使われる。これら情報は、全てデータであるため簡単に取り込める。現在どの製品が何個どの倉庫の中に眠っているかも、知りたいタイミングで知ることができる。在庫量は常に変化し続けるが、入と出の実績が積みあがってくれば、AIを活用した需給予測も容易になるだろう。仮にこれら在庫データを、必要な範囲内で金融機関が参照できるのであればどうだろう?在庫の金銭的価値と在庫量に基づくファイナンス提供の機会が生まれる。

具体的なソリューションとしてインベントリーファイナンスが考えられる。財務諸表から在庫情報を読み取って「えいや」で予測する必要はない。金融機関は、常に”事実”としてデータに基づき、タイムリーで精度の高い金融ニーズを捉えることが出来る。在庫データが信用補完となり、企業の信用度だけを基準にする従来の与信の姿は変わっていくことになる。金融機関の与信判断ですら変えてしまったら、間違いなく新たな価値が生まれているだろう。

終わりに

さて、産業がデジタル化され、企業間で商流、物流、金流データが流通する仕組みがあることで、これまで空想でしかなかった価値が本当に実現できるイメージが持てただろうか。ここで紹介した価値創出はアイデアの一例に過ぎない。自社の守備範囲だけに目線を置かず、先の先にいるお客様を想像して、デジタルの力で何が届けられるか、これを考え社会実装できる企業がこれからのデジタル社会の主役となっていくだろう。

最後までお読み頂き誠にありがとうございます。記事へのご質問やブロックチェーンに関してお困りごとがございましたらお気軽にご連絡下さい。ブレインストーミングやアイデアソンも大歓迎です。

Facebook: https://www.facebook.com/R3DLTJapan

Twitter: https://twitter.com/R3Sbi

HP: https://sbir3japan.co.jp/product.html

お問い合わせ:info-srj@sbir3japan.co.jp

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX