資産のトークン化の利点

米連邦準備制度理事会(FRB)は20日、トークン化が金融安定性に及ぼす影響について詳細に調査した論文を公開した。「Tokenization: Overview and Financial Stability Implications」と題されたこの論文は、経済・金融の多岐にわたる問題を探るためのスタッフワーキングペーパーシリーズの一部である。

この論文では、トークン化がデジタル資産のエコシステムと伝統的な金融システムとの相互接続を促進し、将来的に規模が拡大すると、トークン化された資産が伝統的な金融システムに新たなリスクをもたらす可能性があると指摘している。

FRBが定義するトークン化とは、特定の参照資産と「クリプトトークン(暗号資産/仮想通貨)」を結びつけるプロセスのことで、トークン価格が参照資産の価値に連動するよう設計されている。これにより、トークン保有者は参照資産に対する法的な権利を享受できる。

現段階で市場規模は小規模ではあるが、トークン化への取り組みは多岐にわたり、サンタンデール、JPモルガン、フランクリン・テンプルトン、シティグループなどの大手金融機関も興味を示している。これらの機関は、トークン化に関するさまざまなプロジェクトや試験プログラムを推進中である。

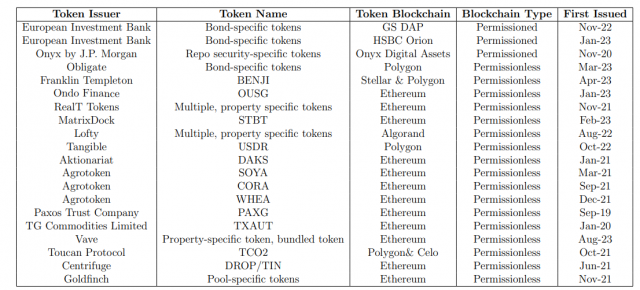

規制対象の金融機関、及びDeFiプロジェクトによるトークン化事例とブロックチェーン

出典:FRB

トークン化には市場アクセスの拡大、プログラマビリティの向上、決済の迅速化など、様々な利点が考えられている。また、ETFに関する研究を引用し、原資産市場の流動性と価格設定の向上が期待されていることも明らかにされている。

投資家にとっては、特定の不動産や商業施設など、これまでアクセスが困難であった資産への投資が可能になる。例えば、不動産のトークン化を通じて、投資家は特定の商業ビルや住宅投資の株式を直接購入することができるようになるとした。

たとえば、不動産のトークン化により、原資産の一部への投資が可能になる場合がある。投資家が不動産投資のポートフォリオの株式を所有する不動産投資信託(REIT)とは対照的に、特定の商業ビルや住宅投資の株式を購入できる。

関連:ドイツ銀、トーラスと提携して仮想通貨とトークン化資産を管理へ

トークン化の金融安定性リスク

しかしながら、トークン化が金融安定性に与えるリスクも無視できない。レポートは、DeFi(分散型金融)を含む暗号資産市場と伝統的金融(TradFi)の相互接続性が深まると、暗号資産市場のボラティリティが伝達しやすくなると指摘する。また、トークン化資産を発行する組織が、規制ライセンスを持たないため、投資家は十分な保護を受けられないリスクも存在する。

今後、トークン化の市場規模が拡大するにつれて、伝統的な金融機関は、トークン化された資産を直接所有するか、あるいは間接的な方法によって暗号資産市場にさらされるようになるかもしれない。

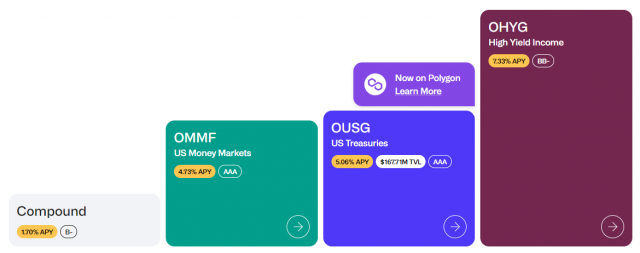

Ondo Financeについての分析は特に注目すべきである。Ondo Financeは、ブラックロック米国債ETFなどを参照するトークン化ETFを手掛ける大手プロトコル。Ondo Financeが展開するトークンは、イーサリアムのようなパブリック・ブロックチェーン上に存在するため、トークンの使用方法を制御できない環境に置かれている。

米国債ETFなどを参照するトークン化ETFを複数展開 出典:Ondo Finance

Ondoが発行するトークンを担保にステーブルコインを貸し出すDeFiプロトコル「Flux Finance」も存在する。トークン化資産の取扱いや管理において、不確実性や予測困難なリスクが増大する恐れがある。

また、レポートは24時間365日稼働するDeFi市場と、取引時間が限定されている伝統金融(TradiFi)市場との間に時間のずれが存在することにも触れている。この時間差が原因で、市場に異変が発生した際の対応が遅れ、深刻な影響が生じる可能性が指摘されている。

Ondoは、2021年にゴールドマン・サックス出身のNathan Allman氏とPinku Surana氏によって米国で設立されたスタートアップ。同社は複数の金融機関と連携してサービスを構成しているが、Ondoは米国で規制ライセンスは保有していない。また、ユーザーはOndoとの取引を開始する前に、KYC(顧客確認)プロセスを完了する必要があり、米国市民に対してはトークンの提供は行っていない。

先月Ondoは、「USDY(USD Yield)」と呼ばれる米国債と銀行預金によって担保されたトークン化債券を発表。米国の信託会社Ankura Trustが検証と担保の管理を担当する。万一、Ondoが業務を停止したり、USDYの償還に失敗した場合、Ankura TrustはUSDY保有者の投票結果に基づいて担保となる資産を差し押さえ、保有者に対して返済する仕組みとなっている。

関連:米Ondo Finance、米国債と銀行預金担保のUSDY発行 ステーブルコインに対抗

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX