- 相場の重しとなっている4要素とは

- 2017年に急騰した反動で2018年以降は低迷を続け、年初来安値を更新するなど冴えない仮想通貨市場。相場の回復のためには何が必要なのか、「相場の重しとなっている4要素」について考察を行なった。

- G20とは

-

G20(ジートゥエンティ)は、”Group of Twenty”の略。

主要国首脳会議(G7)に加盟する7ヶ国(アメリカ、イギリス、フランス、ドイツ、日本、イタリア、カナダ)に加え、EU(欧州連合)、ロシア、中国、インド、ブラジル、メキシコ、南アフリカ、オーストラリア、韓国、インドネシア、サウジアラビア、トルコ、アルゼンチンといった新興国を含めた、計20ヶ国(地域)で構成される。

相場の重しとなっている4要素とは

BTCは日曜日に年初来安値を記録、2017年年末にマークした最高値更新後の下落相場と、上値の重さに悩まされています。

下落相場が続き、多くの投資家が不安に苛まされる中、数多くのアナリストや長く仮想通貨業界に携わる人たちは特別不安視はしておらず、「これまでも暴騰→暴落を繰り返してきた(ボラティリティの高い)仮想通貨市場では、過去に何度も目の当たりにしてきた光景に過ぎない。」と達観しています。

そのような状況にある中、仮想通貨市場がなかなか上昇に転じない”上値の重さ”の裏には、どのような要因があるのでしょうか?

よく耳にする不安材料である、仮想通貨業界に蔓延する詐欺や取引所へのハッキングなどのサイバー攻撃、横行する価格操作などは、当然考慮する必要がありますが、今回は以下の4点について考察を行いました。

- 市場への流入減(出来高減少)

- 投資マインドの変化

- 次回G20の開催

- 米国における有価証券問題

1:市場への流入減(出来高減少)

出典:Shutterstock

まずは、仮想通貨市場だけでなく、他の金融マーケットの動きから見ていきます。

株式市場からの流入減

2017年4月1日、仮想通貨への対応が盛り込まれた「改正資金決済法」の施行を機に、仮想通貨市場が活性化。

これに伴い、株式市場の大物トレーダーも仮想通貨投資に興味を持ち始め、「2017年のGW〜年末」にかけて株式市場からの資金流入が本格的に始まったことで、ビットコイン(BTC)などの価格上昇を後押ししました。

しかし2018年以降、2月頭のニューヨーク株式市場のダウ平均株価の暴落に端を発した金融マーケットの全面安により、日本の市況が急悪化。米中貿易摩擦など諸要因による地政学リスクの台頭で、その後も低迷が続いています。

仮想通貨投資に積極的な、若年層の主戦場である「新興市場」のマザーズ指数も、今年に入ってから下げ一辺倒で6月に安値割れするなど、個人投資家の保有資産が、金融マーケット全体で毀損している現状にあり、資金捻出、及び追証回避売りで仮想通貨の利確や損切りなどを行なっていることから、上値に重くのし掛かっています。

逆に言えば、先に株式市場で回復の兆候が見えた場合は、少し遅れて仮想通貨市場に資金が流れ込む可能性もあるため、金融市場全体の動向にも注目です。

CoinPostの関連記事

仮想通貨市場の取引高の減少

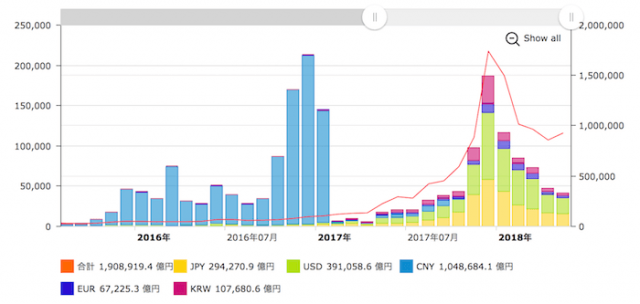

一方で、仮想通貨市場の価格上昇を支えるための取引高も著しく減少しており、2017年12月の取引高から1/3近くまで落ち込んでいます。

取引所のハッキング被害や金融庁による業務改善命令を受けて、CMなどの停止からくる新規流入半減、市場価格の下落に伴う興味指数の低下などが要因とみられ、日本や世界の出来高を掲載しているBitcoin日本語情報サイトのデータによると、昨年中国市場が閉鎖された後、世界シェアのメインとなった「USD(米ドル)」と「JPY(日本円)」の取引高減少が著しいことが確認されています。

出典:Bitcoin日本語情報サイト

日米は取引所の規制強化だけでなく、消費税問題や投資家保護の問題に力を入れている国であり、長期的には歓迎されるべき法整備の流れが、短期的なイメージダウンに繋がり、投資マインドの悪化を助長している恐れがあります。

トレンド転換が前提条件に

このように仮想通貨市場の特徴である若年層の新規参入停滞や、BTC価格のチャートが天井圏から大きく崩れたことで、テクニカルを重視するベテラン投資家が、仮想通貨市場から軒並み撤退するなどしており、仮想通貨投資に回る投機マネー自体が半減しているものと思われます。

今後株式市場が底打ち反転し、市況が回復してくれば、利益確定で余力が生まれた投資家による仮想通貨投資の機運が再び高まる可能性も考えられますが、下げ相場を熟知している株式投資家ほど立ち回りに慎重な側面も否めません。

豊富な資金力を有する機関投資家の参入同様、他市場における金融マネーや仮想通貨投資家を再び呼び込むためには、仮想通貨市場自体の成熟が必要不可欠であり、明確なトレンド転換と、出来高を伴ったビットコイン(BTC)の価格上昇が前提条件となるでしょう。

2:投資マインドの変化

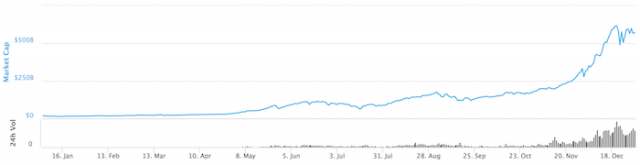

現在でこそ、価格下落に伴い、取引高は減少の一途を辿っていますが、昨年1年間で市場規模が約33.3倍*に膨れ上がった仮想通貨市場の投機の波に乗って参入した投資家の数は膨大な数があり、巨大市場である日本の投資家も世界的に見ても大きなシェアを獲得するほどとされます。

出典:coinmarketcap

*2017年1月1日の177万USD〜12月31日の5903万USDのデータから算出(データ参照元:coinmarketcap.com)

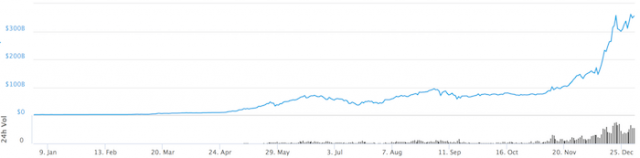

特に2017年前の仮想通貨市場とは景色が一変しており、ビットコイン以外のアルトコインに注目が集まったことで、BTCを除く市場規模は、実に154.4倍*と急速に市場規模を拡大しました。

出典:coinmarketcap

**2017年1月1日〜12月31日/22.7万USD〜3505万USDのデータから算出(データ参照元:coinmarketcap.com)

市場の通貨シェアの推移はこの様になっています。

出典:coinmarketcap

このような急成長を遂げた仮想通貨市場では、仮想通貨投資家の中で”HODL”(ガチホ)という言葉が流行り、ボラティリティの高い相場にある中での細かい値動きを一切気にせずに、将来性を期待してコールドウォレットなどで管理・保有し続けるという投資スタンスも主流となりました。

2018年はリスクオフが急台頭

長期保有の投資スタンスを貫く投資家が、特に急増したのは2017年以降ですが、”長期的な下落トレンド”となったのは直近で初となったことで、上昇トレンドで有効なHODL投資法に対して、(結果的に高値圏で利確して、安値で買い戻す方が投資効率に優れるため)投資パフォーマンスの観点から疑問符が付いています。

2018年年初から大きく下落した仮想通貨市場ではありますが、時価総額の推移で見ると2017年11月と同水準にあり、それ以前に参入した投資家は、上で買い増して「平均取得価額」が上昇していない限り、依然として含み益であると思われます。

このような状況にある中、米国証券取引委員会(SEC)を発端に仮想通貨に対する「有価証券問題」が注目を浴びており、主要アルトコイン(特にICO通貨)の流動性に直結する可能性があるとして、投資家に懸念されています。

また、国際規制の先行き不透明性などから、仮想通貨の長期保有を目的とする投資家も一時的に利確を行い、市場内にポジションを置かずに情勢を追う動きが以前よりも増えることが予想できます。

日本市場では、7月以降に予定されている「SBIバーチャルカレンシーズ」の本格始動や、コインチェックのサービス再開(要金融庁認可)など、大きくプラスとなるファンダ要因も控えていることで相場のトレンド変化が期待されてはいるものの、冷や水を浴びせられた新規参入組の投資マインドが一定の売り圧力となり、反発時の上値に対する重しとなる可能性も拭えません。

3:国際規制の世界標準(G20目前)

出典:Shutterstock

アルゼンチンのブエノスアイレスにて3月20日に開催された前回の「G20」は、仮想通貨に関する議論が行われたことで大きな反響を呼びました。

国際規制の世界標準策定を目指す、次回G20は、7月21日から22日にかけて開催される予定であり、各国で統一した規制勧告案を取りまとめたものを準備することで合意。本格的な議論は先延ばしされる形となっています。

ただし、ブラジル中央銀行の責任者を務めるIlan Goldfajn氏は、「将来的に世界的な仮想通貨規制が行われたとしても、自国において仮想通貨に対する規制をかける予定はない」と強調。すべての国が、合意に対して協調路線にある訳ではありません。

発展途上の業界で、実体を掴むのが困難であることからも、まずは優先事項として、「具体的な政策よりも、監視や情報取集に焦点を置く」としましたが、3月以降にもサイバーアタックの問題が続けて起こったことや、日本のライセンス制度にて、認可済みの大手取引所6社の業務処分内容にて「マネロン対策及びテロ資金供与対策の管理体制の問題」が露見しており、前G20で言及されたリスク面が、今後どのように捉えられるかも焦点となります。

またG20では、満場一致で「仮想通貨を禁止することはできないが、規制が必要である」としたことからも、現在の規制状況に変化が見られるかもしれません。

在るべき規制の厳格化は、市場の健全化とそれに伴う大口投資家の呼び水となり得ることで、市場のトレンド変化につながる要因として期待されているものの、具体的な規制案が発表される次回G20まで、短期的な相場の重しになっている可能性も考えられます。

4:米国における有価証券問題

6月15日、サンフランシスコで行われた”All Market Summit: Crypto” (全市場サミット:仮想通貨)において、米国証券取引委員会(SEC)、企業財務部門部長のWilliam Hinman氏は、「同委員会は、ビットコインとイーサリアムを証券としては分類しない」と述べたことで、ビットコインとイーサリアムが、有価証券の議論から外れました。

新規仮想通貨公開(ICO)によって発行される「コイン/トークン」については、現在のICOの実情を考慮するとその大半が証券とみなされ、SECならびに関連する証券法によって規制を受けるべきだと述べており、昨年の仮想通貨市場拡大を支えたICO通貨に対して、相場の重しとなっている可能性があります。

この問題は、米SECが有価証券に該当する内容を明文化することで、米国内での取引が一時的に制限される可能性もあるため、通貨の流動性に直結する恐れがあることを懸念されています。

イーサリアム(ETH)に関しては、過去最大級に成功を収めたICO通貨であるものの、「中央集権的な組織から管理の手が明確に離れた場合、規制当局が”証券に該当しない”と判断する可能性もある」ことを示唆しています。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX