- 機関投資家向けビットコイン現物取引、11日開始へ

- 仮想通貨取引所LGO Marketsが来週、機関投資家のみを対象としたビットコインの現物取引を提供することが判明した。その仕組みから、仮想通貨取引を証券レベルまで引き上げるものであるとの見方も出ている。既に10の機関投資家が登録を完了、来週にも取引が開始される。

機関投資家向けビットコイン現物取引が来週開始へ

米ニューヨーク州に拠点を置く仮想通貨取引所LGO Marketsが米時間4日、機関投資家を対象に、口座開設を開始したことが発表された。

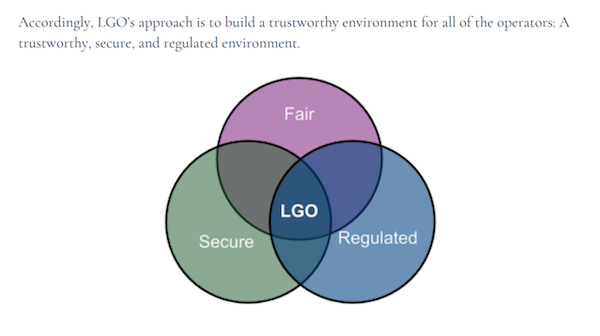

来週3月11日からは、「初」となる米ドル建のビットコイン現物取引も開始することが予定するとしており、「フェアかつ安全で、規制された」取引所を目指すとLGOのホワイトペーパーには記述されている。

出典:LGO ホワイトペーパー

カウンターパーティリスクがない機関投資家に特化した現物取引の提供は、Seedcxが既にあるとする意見も見られるが、資産保有に第三者機関を入れる点や、株式などと同様に、約定・清算・決済などに関わるすべての取引プロセスがそれぞれ別々の機関によって処理される仕組みをとることで、これまでの仮想通貨取引所とは、全く異なるプラットフォームを提供。仮想通貨取引に係る基準を証券レベルまで押し上げたものと言える。

また、取引履歴をブロックチェーンで管理するなど、非中央集権型取引所(DEX)の側面も併せ持ち、仮想通貨業界の状況を変えうる存在となるかもしれない。

既に10の機関投資家がLGO Marketに登録を完了しており、そのほかにも56の機関がオンボーディング・プロセスを行っている最中だと同社のCEO Hugo Renaudin氏は説明しており、仮想通貨業界への機関投資家参入に直結するとの見方も出ている。

なお、LGO Marktsは、フィデリティやBakktを提供するICEと、機関投資家向け仮想通貨サービスに匹敵するレベルのものであり、既に取引開始日が近いことがわかっていることから、重要ファンダとなり得るニュースとなる。

LGO Marketsが提供する機関投資家向けでは初となるビットコインの現物取引において特筆すべき点は以下の通りだ。

- 非カストディ(保有者に完全権限)

- マルチ署名

- ブロックチェーン上で取引履歴を全て記録

- 一般的な金融機関と同様の決済プロセス

上記4点を通して、機関投資家からの信頼度を向上や規制・監査機関に対する透明性を提供することが狙いだと考えられる。

マルチ署名

機関投資家向けの仮想通貨取引商品において、一般的にはカストディサービスが重要視される中、LGO Marketsはカストディではなく、顧客自身が秘密鍵を保有して、安全性の高いマルチ署名ウォレットの開設するよう義務付けている。

LGO社では3つの鍵の内、2つの承認が必要となるマルチ署名ウォレットを採用しており、1つ目の鍵は顧客が、2つ目はLGOマーケット、そして3つ目の鍵は清算機関として機能するスイスのAltcoinomy社がそれぞれ保管する。このうち2つの鍵が必要となるため、lGOと清算機関のどちらかが問題を起こしても、顧客が安心して出金できる仕組みとなる。また、取引所側が自由に資金を移動させることも、事実上単独ではできないことを示す。

マルチ署名の利点をLGOグループのCEOであるHugo Renaudin氏は以下のように言及した。

仮に、ハッキング被害に遭ったり、クアドリガCXの創設者のように急死した場合、弊社の事務所が火事になったとしても、顧客は資金を引き出すことができる。

(弊社が存在しなくても)顧客と清算機関との間で秘密鍵を保有することで通常通り出金が可能だ。

ブロックチェーン

またもう一点特筆すべきはLGOで処理されるビットコイン取引の処理時間などの取引履歴が全てブロックチェーン上で記録・保管される点だ。

顧客の身元は確認できない仕組みとなっているが、改ざんできないデータベースに取引履歴を全て保管することで、会計や監査機関などの第三者機関によるチェックがなくても安心できる透明性を提供することが目的だ。

さらにデータが一元化されているため、実際に監査を受ける際は複雑なプロセスが簡素化される。なお、LGOは実際、世界4大監査法人であるPwCによって会計監査を受けていく予定である。

プロセス

さらにもう一点重要なLGOの注目すべき所は株式など一般的な有価証券と同様に、約定・清算・決済など、取引に関わる取引プロセスがそれぞれ別々の機関によって処理されている点だ。

伝統金融市場と同様のプロセスを採用する事で、仮想通貨取引に同じ水準のセキュリティーと信頼性をもたらすことが狙いである。

CEOであるRenaudin氏は以下のようにコメントした。

大きなヘッジファンドの資産運用マネージャーが、米Coinbaseでトレードしたいと思った場合でも、一般的な金融機関と同様の規制を提供するのは難しい。

しかし弊社は金融機関と同じプロセスを採用することで、他の資産クラスに近い形のプロセスを提供できる。

なお、機関投資家が、同プラットフォームでのビットコイン現物の取引を行うためには上述したマルチ署名ウォレットの開設とともに、Signature Bankの口座を開設する必要もあり、機関ということでの手続きも複数プロセスに及ぶという。

昨年12月にニューヨーク州金融サービス局から認定された同行を通じて世界的に代表的な法定通貨である米ドルからビットコインへの取引が可能となる仕組みだ。

このような体制を取る理由として、一般的な金融プロセスと同じような複数段階の取引プロセスを提供するためだ。

また、PwCによって会計監査を受けるのは機関投資家からの信頼を高めるためでもある。

ハイブリッドDEX(準分散型取引所)とは

LGOの注目すべき点は分散化されている機能と中央集権的な機能を両方持っている点だろう。

LGOのように、ブロックチェーンを活用して、秘密鍵の保有を顧客に持たせたままにする取引所は一般的にハイブリッド分散型取引所と呼ばれる。

分散型取引所(DEX)は本来、全ての取引がブロックチェーン上で行われるため、秘密鍵の保有権を取引所に預けずとも取引が可能である点が魅力点とされてきた。

2018年にはコインチェックや複数の韓国取引所など、取引所のセキュリティ面の脆弱性が顕著だった昨年は特にDEXに対する需要が高まっており、世界出来高1位を誇るバイナンスも先月20日に独自のテストチェーンを試行している。

またクアドリガCXで顕著となった秘密鍵の管理における問題を避けるため、一般的に機関投資家の参入にはカストディサービスの提供が必須項目の一つとされてきた。

しかし紛失のリスク以上に、ユーザーの自立性を重要視して、非カストディで秘密鍵の管理を行わない種類の機関投資家向けサービスは初である。

独自トークンと昨年のICO

昨年LGOが行なったICOでは、当時レゴラスを名乗っていた同社は約 ICOBenchによると同社は1885万ドル(約21億円)の資金調達に成功している。

ICOはフランスの規制に基づいた形で、米国を除いた50カ国から9000以上の投資家から出資を募ったもので、将来的にLGOトークンはLGOの取引所内における手数料の支払いなどに利用されていく方針だ。

またRenaudin氏によると今月提供が開始するビットコイン現物取引は機関投資家向けのサービスだが、2019年の後半に一般投資家向けの仮想通貨取引所サービス開始も目指していることを示唆していた。

機関投資家向けの仮想通貨事業ではBakktのほか、フィデリティ、SeedCXなどが名を挙げているが、大半がカストディ事業などが大きな要となっている印象がある。

さらにLGOは以下3つの金融・規制機関に登録の申請を行っている最中で、アメリカの金融規制機関からの認可も期待したいところだ。

- NYDFS(ニューヨーク州金融サービス局)・ビットライセンス

- FINRA( 金融取引業規制機構)・ブローカーディーラー

- SEC(証券取引委員会)・代替取引システム

機関投資家の参入に向けた動きが多様化していく中、LGOが機関投資家を対象にカストディではない新たなサービスを規制に遵守した形で提供する可能性は、仮想通通貨への信頼向上と業界の幅を広げるものだと言えるだろう。

競争によってベストのモデル・ビジネスが生き残り、その他が淘汰されるのは歴史の常であるが、ボラティリティの激しい仮想通貨業界ではこれはさらに顕著である。

2月末には「秘密鍵がない」機関投資家向けウォレットCurvが発表されていた。今後どのようなサービスが機関投資家に向けて提供されていき、業界自体が変化していくのかも魅力点の一つだろう。

本日の速報をチェック

本日の速報をチェック

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX