- 現在の市場を分析

- ビットコインが2018年5月以来の100万円に近づく中で、2017年のバブルのような崩壊を懸念する声も。現市場における高騰要因から、2017年と異なる点を分析した。

現在の市場を分析

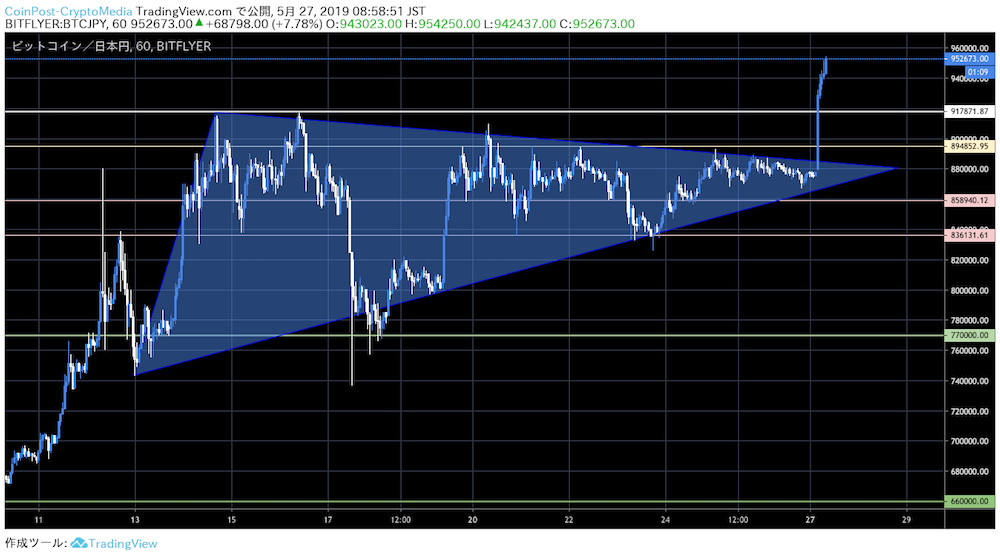

仮想通貨市場は27日、ビットコインが約1年ぶりの大台となるJPY建て100万円(bitFlyer現物参考)目前に迫り、アルトコインも追随する形で全面高に。2ヶ月間続いた強い値動きは依然衰えずに推移している。

価格上昇には移動平均線における、短期・中期長期MAのゴールデンクロスが確認されたことなど、ビットコイン相場におけるトレンド性が強く作用している一方で、世界経済減退懸念による避難通貨としての見方が強まったことによるニューマネー期待が大きな変化になった。

新規通貨発行のメカニズムによって新規発行通貨の発行スケジュールがある程度定められているビットコインにおいて、ニューマネー(新たなお金)の流入が市場規模の拡大と縮小に直結する要因である中で、一般投資家層(または一般生活者も含む)の資金だけで支えられた市場から転換する重要な契機となる可能性がある注目ポイントだ。

ニューマネーの資金流入ポイントとして今注目されているのは、以下の4点。

- 活用事例の明確化

- 決済通貨としての確立

- 地政学的リスクに対する避難資産

- 金融市場同等の環境整備

まず、現在の仮想通貨市場で多く言われるのが活用事例の欠如、いわゆる実社会に紐づくユースケースが出てきていない点だ。

これは、2017年のバブルで一般投資家が買いを行った大きな要因である。ビットコインの算出価格を実際の利用ベースからの算出ではなく、将来利用された場合の価格で算出しバブルへと発展した。

実際には投機の流れに伴う実態のない詐欺などが横行し、活用事例が見出されずに市場が減退した。バブルの崩壊、期待感が高まる2017年初頭の価格に値戻りした形だ。

現在市場は上昇基調な推移を継続しているが、このユースケースに明確な変化があったかと言われれば、そういうわけではない。もちろん各ブロックチェーンプロジェクトは、プロモーションよりから開発に専念するスタイルに大部分が変わり技術革新は進んだ。しかし、価格に大きな影響がでるほどの実社会に基づいた仮想通貨ユースケース、またはGAFAのような存在がでてきたかと言えばそういうわけではない。(これは今後数年に渡って重要なポイントでもある。)

では、なにが変化したのかと言えば、残りの3点に少しずつ変化が見られてきたといった点である。これは確実に2017年と比較して変化た点であり、テクニカル分析からみるトレンド転換以外に現市場を押し上げている要因になっている可能性は高い。

2017年のバブルを経験したユーザーも含め、今回の相場の資金流入の要因を見ることは、将来的に資金が抜けるポイント(流入ポイントを達成できなかった時)を見る上でも重要になるため、状況は把握しておきたい。

決済通貨としての確立

まず決済通貨としての需要は確実に拡大している。

日本のように自国通貨(フィアットマネー)への信任が高い国の場合、基本的に販売物がフィアット基準で売られている中で価格変動も激しい仮想通貨を決済利用に使うことはデメリットが大きい下位互換の決済手段にしかならない。しかし、モノの価値は本質的に変わらないのに支払う紙幣ばかり増えるインフレ国などを中心に、ビットコインの取引量が急拡大、決済通貨としての代替手段となり得るとの見方も一部で定着してきている。

また、高金利の通貨を有する中南米やアフリカなどの国では、将来的な為替レートの算出で自国通貨の価値減少を懸念したビットコイン買いの観測も強まっている。 これは世界各地のお金から算出されるビットコインの分散化に注目が集まった事例、かつ電子決済に長けた特徴に注目が集まった事例となり、ビットコインの流動性や投機以外の要因による新たなニューマネーの流入口になっている。

株や為替市場からの避難資産

一時的に落ち着いていた米中貿易摩擦は、アメリカの追加関税措置の発表で状況が緊迫、世界経済全般への悪影響へと繋がっている。実体経済に与える影響が一気に表面化したことで、消費増税を控える日本も厳しい立場に追い込まれており、株式市場においても下振れ懸念は払拭されずにいる。

この中で注目が集まったのが、逃避資産としてのビットコインだ。ビットコインはそのボラティリティの高さから高いリスク資産性を持ち合わせるが、トレンド性が強い値動きかつ上昇トレンド時には、他の金融市場との相関性が見られず、高い高騰率と合わせて逃避資産としての見方が一気に強まった。

米中のみならず、欧州経済では「英ブレグジット」関連で責任問題に発展したメイ英首相が辞任を表明し、ユーロや英ポンドで先行き不透明感が増すなど混迷を極めているなど、台頭する国際金融市場全体の地政学的リスクで、思わぬニューマネーが舞い込んだ形だ。

特に海外経済メディアロイターなどを中心にマスメディアがこの資金流入を報道して以降、仮想通貨内外のアナリストから連日この資金流入を注目ポイントにあげる動きが続いている。

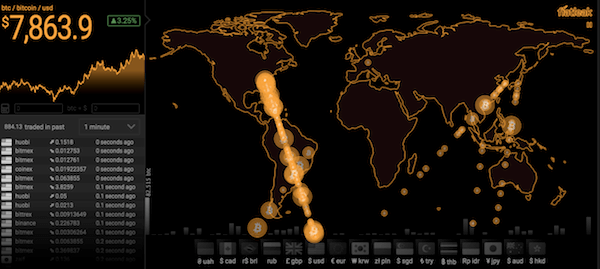

株式市場にも直接的な影響の出ている米国や中国を中心に、法定通貨で米ドルや中国元の流入も増加していることが確認されている。

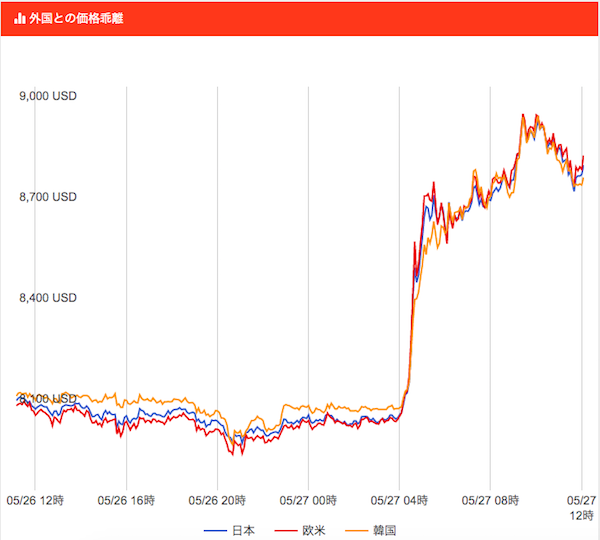

各国の価格乖離差を見ても、今回の強い価格上昇が米ドル先行のものであることは一目瞭然であり、システムトレードが台頭する仮想通貨市場の中で、米ドルが他国比較で高い水準を維持している状況も、欧米における強い買い需要を示している。

アナリストであるGreenspan氏は、株式市場と仮想通貨位市場の直近の関係性から、今週月曜日からのアジア市場からの資金流入も見込んでいるという。アジアの証券市場は米国よりも10時間以上早く始まるため、その投資資金の分流は今回の上昇相場を後押ししていくと見ている。

なお、現在米国はメモリアルデーとの祝日で株式市場が閉まっているため、その後の追加資金流入にも注目しているという。

Can't wait for the Asian session. pic.twitter.com/VUb5S1VgEX

— Mati Greenspan (@MatiGreenspan) 2019年5月26日

この避難通貨としての側面は、一般投資家のより投機的な側面が強かった2017年ではなかった見方だ。ニューマネーの資金流入ポイントになり得る動きで、今後の仮想通貨市場を見る上で、世界経済の動きがより重要になってくることは間違いない。

金融市場同等の環境整備

最後に、仮想通貨市場における2017年からの変化には、仮想通貨を取引する上での環境整備が大きく進んだことが挙げられる。

例えば日本では、「改正資金決済法」だけでなくより広範に対応可能な「金融商品取引法」の適応も行うことが閣議決定(衆院通過)された。仮想通貨を決済通貨としての側面だけでなく、資産としての側面を補う法律の適応を行ってきたと言える。

下記の内容だけでも、仮想通貨に適応してこなかった範囲を新たに拡大させたことは一目瞭然である。

| 通貨 | 資産 |

|---|---|

| 通貨の機能(決済、貸付) | 資産の機能(運用・ヘッジ) |

| 資金決済法 銀行法 貸金業法 | 金融商品取引法 保険業法 |

| 金利のような将来のリターンなど決められたプロトコル:守るべきは「約束」の履行 | 不確かの収益化:守るべきは「正しい情報」の流通(見せ玉などは禁止) | CoinPost関連記事

仮想通貨取引業者は、ライセンスが仮想通貨交換業者ライセンスに一元化される中で、株式市場で行われている業務の分業が行われていない状況にあるが、この多角的な運営体制からセキュリティをつく重大インシデントに発展してきた背景もある。これがいわゆるハッキング事件など、長期投資の十代リスクになり得る資産流出懸念につながった。

これが直近2年でこのライセンスの水準が大幅にあげられたことになるが(大手企業など資金力があるところに集中化している)、この運営体制レベルの引き上げは市場における重要な変化のひとつだ。

また、複数のカストディアンが誕生、英ロイズなど仮想通貨管理に保険が適応されるなど、周辺環境の整備も進んでいる。中央カストディアンなどの確立によるクリアリング業務への道筋も見えてきた。刻一刻とビットコインを利用した投資、決済領域に対応する環境整備が整ってきているといえるだろう。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX