上海アップグレード後の売り圧力

ブロックチェーン分析会社Nansenは13日、マージ(The Merge)完了後の暗号資産(仮想通貨)イーサリアム(ETH)に対して、投資家が懸念する2つの重要テーマ「売却圧力と検閲耐性」についてレポートした。

1つ目の懸念は、イーサリアムのステーキング参加者がステークしているETHや、報酬が出金可能になるタイミングで「市場に大規模な売却圧力が働くかどうか?」である。マージ完了後直ぐに出金が可能になる訳ではなく、ETHが出金解禁になるShanghaiアップグレードが焦点となる。

マージから6か月~1年後の実施が見込まれるShanghaiアップグレードについて、Nansenは「一部の人が考えているのとは対照的に、大規模なETH売りを引き起こしそうにない」との見解を示し、3つの根拠を挙げた。第一に、ステーキングETHの大半(70%強)が(現在の水準で)含み損状態にあること。「赤字のETH保有者は資産を売却する可能性が低い」と述べている。なお、Nansenは実際にShanghaiアップグレードが近づけば、再考する必要があるとも注記している。

6/ When ETH stakers can finally withdraw following the Shanghai upgrade, will they dump?

— Nansen🧭 (@nansen_ai) September 13, 2022

A large amount of ETH was staked at around $600, from the early stakers in Nov 2020

Looking at the overall picture, however, most of the staked ETH (~71%) is not in profit at current prices pic.twitter.com/jHptzgxa6o

第二に、ステーキングETHの約65%がリキッド(流動的)ステーキングにあること。預けた投資家は今すぐstETHを現金化できる状態にあるため、stETH保有者にとってShanghaiアップグレード後だからといって売却する動機がないとした。

第三に、含み益のあるステーキングETHはステーキングETH全体の18%と影響力が軽微である点を挙げた。ETHのステーキング総量はETH総供給量の11.3%(2.8兆円相当)に過ぎない。アーリーアダプターには熱心な支持者も多く、売却しない者も一定数含まれる。

仮に、Shanghaiアップグレード後に含み益のあるステーキング参加者が売却を試みたとしても、イーサリアムでは一度に大量のバリデーターが離脱して不安定になることを防ぐため、出金制限が設けられていることも売り圧を軽減する要因とされる。

出典:Nansen

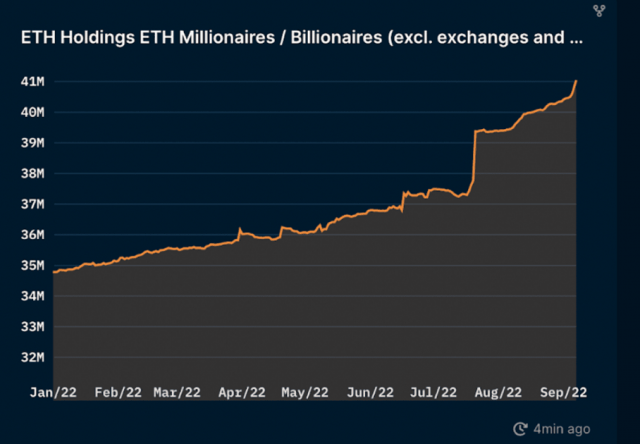

Nansenはまた、クジラ(大口投資家)が22年の弱気相場に継続してETHを蓄積し続けているデータを示し、プロジェクトが盤石な信頼を得ていると考察。ETHステーキング比率(11.3%)がPolygon(41%)やSolana(77%)と比較して低いことを根拠に、マージ完了後にリスクが解消されるとETHステーキング数が増加する可能性があると指摘した。

Shanghaiアップグレードが行われる2023年頃まで出金できないため、ステーキングETH量はそれまで上昇し続けるしかないことを意味する。市場の状況によっては、さらに山を作る可能性がある。

The Mergeとは

イーサリアムのコンセンサスアルゴリズムを「プルーフ・オブ・ワーク(PoW)」から「プルーフ・オブ・ステーク(PoS)」へ移行する大型アップグレードのこと。アップグレード後もマイナーが採掘を続けることで、PoWとPoSをそれぞれ採用した2種類のイーサリアムが誕生する可能性があると注目が集まっている。

▶️仮想通貨用語集

関連:Coinbase Cloud「イーサリアム・マージに4つのリスク」

バリデーターの検閲耐性

出典:Nansen

2つ目の関心はPoS(プルーフオブステーク)移行後に、イーサリアムのトランザクションを検証する「バリデーターの検閲耐性」だ。

8月にコントラクトへのアクセスが禁止されたトルネードキャッシュ(Tornado Cash)の事例にあるように、規制当局がバリデーターに対してイーサリアムをプロトコルレベルで検閲するように要求する状況が懸念される。

関連:米コインベース、トルネードキャッシュ制裁に反対する訴訟を支援

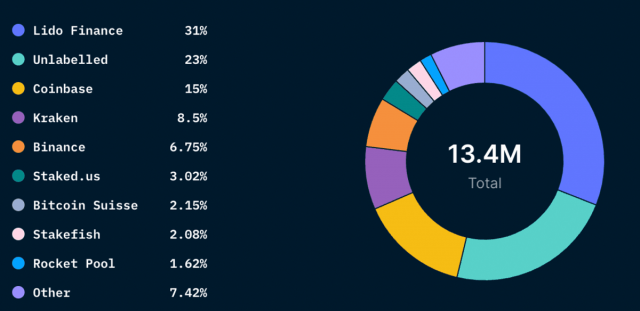

Nansenによると、イーサリアムネットワークでステーキングに参加するユニークアドレス数こそ約8万件と多いが、ステーキングされたETHのうち約64%が5つのエンティティに集中している。(22年9月9日時点)

中でも米コインベース、米クラーケン、バイナンスといった仮想通貨取引所はステーキングされたETHの30%程のシェアを占めるが、これらの企業は管轄区域の規制に準拠する必要がある。

8月にコインベースのBrian Armstrong CEOは、そのような状況に直面した場合、制裁に準じてネットワークを検閲するよりも、イーサリアムのステーキング事業を停止する方を選択すると言及していた。

関連:制裁準拠かステーキング事業停止か、コインベースCEOがPoS版イーサリアムへの葛藤示す

一方、リキッド(流動的)ステーキングを提供するLidoは、ETHステーキング全体のシェア30%を占めている。しかし、Lidoは分散型プロトコルではあるが「一握りのエンティティまたは管理団体によって(間接的に)コントロールされている可能性がある」とNansenは指摘する。

Lidoのガバナンストークン(LDO)の45%がトレジャリーを除く9つのアドレスに集中しており、最大のトークン所有者はファンドやチームメンバーといった摘発可能な状態にあるため「間違いなく検閲リスクが伴う」と加えた。

ネットワークに対して悪意ある行動を取る、あるいは、規制当局に直接狙われる大手バリデータの存在は、安全、分散型、検閲に強いインフラというイーサリアムの価値提案を脅かす可能性がある。

Lidoを初めとするステーキング・エコシステムの寡占化によるイーサリアムの集権化リスクは、これまでも指摘されてきた。イーサリアム財団のDanny Ryanリサーチャーは6月、カルテル化を避けるため業界内で自主規制を行うべきと主張。投資家に対しても寡占化を助長しないよう要請した。

関連:流動的ステーキングがETHにもたらすリスク、イーサリアム財団が警告

イーサリアムの共同創設者ヴィタリック・ブテリン氏は、こうしたリキッドステーキングや仮想通貨取引所を初めとする中央管理型のステーキングサービスにETHのデポジットが偏る傾向について、「懸念はあるが、人々は誇張しすぎている」と指摘。「来年から出金が可能になれば状況が改善されるだろう」と述べていた。

リキッドステーキングとは

ステーキングの金利を受け取りながら、その代替資産(ステーキング証明トークン)を運用できるDeFiの仕組み。従来は、ステーキングした資産はロックされて併用して運用に利用することはできなかったが、リキッドステーキングの誕生で、ロックされた資産に流動性(=liquid:リキッド)を与えることができるようになった。

▶️仮想通貨用語集

関連:ヴィタリックが語る イーサリアムがPoSに移行する理由

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX