暗号資産(仮想通貨)年次レポート

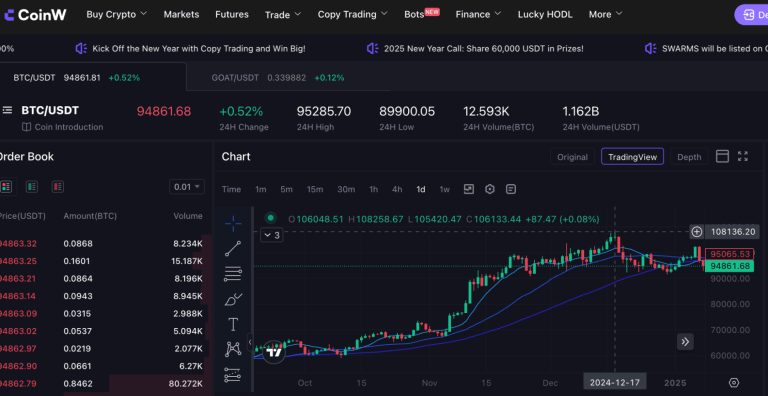

2024年末の暗号資産市場は大きな転換期を迎え、12月17日には市場全体の時価総額が約3.908兆ドルまで拡大しました。この急成長の主な要因は、ビットコイン価格が史上初めて10万ドルを突破したことにあり、その背景には米SEC(証券取引委員会)によるビットコイン現物ETFの承認が大きく影響しています。

これにより機関投資家からの大規模な資金流入が促され、市場の流動性は大幅に改善しました。また、イーサリアムをはじめとするアルトコインも、機関投資家の関心拡大と伝統金融業界での認知度向上により恩恵を受けています。

CoinGecko.com

2024年の上昇相場を牽引した要因

2024年1月10日、米証券取引委員会(SEC)が複数のスポットビットコインETFを承認したことで、機関投資家の参入が加速しました。この決定によりビットコインは正式な投資資産としての地位を確立し、市場への大規模な資金流入のきっかけとなりました。

さらに、2024年4月19日に実施されたビットコインの半減期イベントは、市場の楽観的な見方をより一層強めることとなりました。

4年に1度の半減期は、歴史的に供給量の減少を通じて価格上昇につながりやすく、実際にビットコイン価格は半減期後、6万3,500ドルから10万8,000ドルまで上昇し、2024年12月17日時点で約10万6,000ドルを記録しています。

この強気相場は暗号資産市場全体に波及し、規制下での参入を目指す主要機関投資家の動きは、より多様な暗号資産投資への展開を示唆しています。機関投資家からの信頼が高まるにつれ、イーサリアムなどのアルトコインも時価総額と採用率の両面で著しい成長を遂げています。

機関投資家の本格参入

この動きを主導したのは、世界最大手金融機関のブラックロックのビットコインETF「iShares Bitcoin Trust ETF(IBIT)」で、2024年末時点で約551,917BTCを保有し、その価値は約517億ドルに達しています。フィデリティやヴァンエックといった大手金融機関も暗号資産ETFの展開を進め、規制に準拠した安全な投資環境の整備に貢献しました。

機関投資家の参入による影響は、以下の点で顕著に表れています:

・ビットコイン価格の記録的な上昇:2024年初めの約4万2,200ドルから年末には10万8,000ドルまで上昇

・取引量の大幅な増加:中央集権型取引所の取引量は過去最高を記録し、2024年12月5日には約2,480億ドルを達成

・オプション市場の拡大:2024年11月中旬にはビットコインのオープンインタレストが40億ドルを超え、価格が7万ドルを突破すると急速に拡大

機関投資家の積極的な参入は、暗号資産が正当な投資対象として広く認知されつつあることを示すとともに、投資環境の多様化が進んでいることを表しています。

coinglass.com

規制環境と地政学的影響

ビットコイン現物ETFの承認により、投資家は従来の投資信託の枠組みを通じてビットコインに投資できるようになりました。これにより伝統的な金融市場における暗号資産の正当性が高まり、2024年5月23日にはイーサリアムETFも承認されるなど、機関投資家が求める安定した投資環境の整備が進んでいます。

また、リップル社と米SEC(証券取引委員会)の訴訟では、XRPの一般販売については証券性を否定し、機関投資家向け販売については証券として分類するという判断が下され、1億2,500万ドルの和解金支払いで決着しました。

この判決は規制の明確化につながる重要な先例となり、他の暗号資産企業や機関投資家にとっての不確実性を軽減するものとなりました。

一方で、規制面での課題も残されています。バイデン前政権が提案した暗号資産マイニングへの30%課税は、事業運営コストや米国でのマイニング事業の採算性に対する懸念を引き起こしています。

2024年の地政学的な動向も暗号資産市場に大きな影響を与えました。ロシアはドル支配への対抗策としてビットコインの活用を提唱し、中国は金融安定性への懸念から厳格な規制を導入する一方、香港では4つの暗号資産取引所に営業許可を与えるなど、柔軟な対応を示しています。

欧州では2024年12月30日にMiCA(暗号資産市場規制)が発効し、EU加盟国間で統一された規制の枠組み作りが進められています。

さらに、米連邦準備制度理事会(FRB)による政策金利の引き下げ(5.25-5.5%の範囲から4.25-4.5%の範囲へ)は、ビットコインの投資魅力を高め、市場の流動性向上に寄与しています。

分散型金融(DeFi)の発展

2024年のDeFi分野は目覚ましい成長を遂げ、総ロック価値(TVL)は2023年末の54.44億ドルから約119.72億ドルまで拡大し、約120%の伸びを記録しました。

この成長を牽引したのは貸付プロトコルで、2024年のTVLは74.94億ドルに到達し、次いで流動性提供プロトコルが59.5億ドルを記録しています。

DeFiLlama.com

TVLの著しい増加は、DeFiが従来の金融システムの有力な代替手段として認知されつつあることを示しています。DeFiエコシステムでは、新たな金融基盤の構築や機能の多様化を実現する革新的なプロトコルが次々と登場しています。

特に注目を集めているのが、Babylon Labsが展開するビットコインを基盤としたDeFiサービスです。ユーザーは資産の所有権を保持したままBTCを預け入れることが可能で、そのTVLはすでに20億ドルを超えています。

DeFi市場全体の成長は、投資家からの信頼回復を反映するとともに、分散型プラットフォームにおけるユーザー体験の向上と収益機会の拡大を示しています。

2024年の市場トレンド

2024年は実物資産(RWA)のトークン化が大きく進展しました。ミクロ・キャピタルによるマイクロファイナンス向けトークン化債券や、ダイヤモンド・スタンダード・ファンドによるダイヤモンドのトークン化など、従来アクセスが困難だった資産への投資機会が広がっています。

大手金融機関の参入も加速し、ブラックロックやフランクリン・テンプルトンなどがトークン化されたマネーマーケットファンドを導入。これは従来型金融におけるトークン化技術の実用性を実証する取り組みとなっています。

注目すべき動きとして、OndoのUSDYやUSDeといった革新的なステーブルコインの登場があります。これらは米国債を裏付けとした安定的な利回りを提供しながら、規制要件にも対応しています。また、Pump.funやHyperliquidなどのプラットフォームを通じて、分散型金融(DeFi)と中央集権型金融(CeFi)の融合が進み、取引の民主化と機関投資家の関心を高めています。

2024年には、ミームコイン市場も新たな展開を見せました。Solanaプラットフォーム上のCHILLGUY、HAWK TUAH、GOATなどのプロジェクトが小売投資家の注目を集め、各々の時価総額は5億ドルを超えています。ただし、新規トークンの高い失敗率は依然として課題となっています。この現象は暗号資産市場におけるコミュニティ主導の特性とトレンドの影響を示す一方で、ミームコイン市場の持続可能性や価格変動性、市場操作に関する懸念も指摘されています。

2025年の展望

2025年のビットコイン価格予測は、2024年の好調な市場環境と暗号資産に好意的な政策期待を背景に、かつてない盛り上がりを見せています。

市場アナリストたちは概して楽観的な見方を示しており、米国が戦略的なビットコイン準備金制度を導入した場合、主要金融機関は10万ドルから100万ドルまでの幅広い目標価格を掲げています。業界専門家からは、年末までに25万ドルを超えるとの予測も出ています。

ただし、これらの強気な予測にもかかわらず、ビットコイン価格は依然として投機的な性質を持ち、従来の金融商品と比べて市場心理の影響を強く受けやすい状況が続いています。

アルトコイン市場については、XRP、ソラナ、ドージコインなど主要銘柄のイノベーションと一般認知度の向上により、時価総額が7兆ドルに達するとの予測が出ています。個人投資家の高利回り追求姿勢から、ビットコインからアルトコインへの資金シフトが予想され、2025年は活況なアルトコインシーズンの到来とともに、市場全体の大幅な評価額上昇が期待されています。

結論

2024年の暗号資産市場は、規制環境の整備と機関投資家の本格参入により、大きな転換点を迎えました。伝統的金融と分散型金融の融合が進展する中、2025年以降も成長が継続すると期待されています。

こうした市場環境において、CoinWは「信頼できる暗号資産のパートナー」として、業界の知識習得を目指すトレーダーや投資家に向けて、価値ある情報とリソースを提供していきます。さらに、LALIGAとの提携をはじめとする戦略的パートナーシップを通じて、より幅広い層に向けて金融技術の未来への扉を開いていきます。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 学習-運用

学習-運用