2017年との違いとは

約3年ぶりに190万円台に乗るなど暗号資産(仮想通貨)ビットコイン市場が騰勢を強めるなか、ブロックチェーンデータを分析するChainalysisがデータを用いて2017年末のバブル景気と今回の強気相場は大きく異なると指摘した。

非流動ビットコイン

ビットコインの価格高騰の背景には、より明確な需給関係があると指摘した。

Chainalysisはウォレットの残高傾向を基準に「非流動性ビットコイン:アドレス入金後に動かないBTC」と「流動性ビットコイン:流動的に動くBTC」の2パターンに分けて、2017年と2020年現在を比較した。

その結果、「流動ビットコイン」の数は2017年の強気相場と同様の傾向が見られた一方で、一度入金されたあと出金されない「非流動ビットコイン」は大きく増加しているという。

「非流動ビットコイン」は、永久に紛失した枚数を除いて採掘されたビットコインの77%を占める状況で、金額にして1480万BTC(27兆円)に相当するという。「需要の上昇を受け、すぐにでも取引できるのは、340万BTCに留まっているのが現状だ」とChainalysisは説明した。

これらのデータは、短期資金の商いを中心とした投機需要より、より中長期の投資需要が上回っている傾向を示していると指摘。市場に流通しているBTC量が極めて少ないことが、需要の影響を高め、市場の底堅さにあらわれている可能性があるとした。

2020年は企業のポートフォリオにBTCが含まれるなど、企業関連の保有状況も進んだ。BTCを保有している一般投資家も、17年バブルを経験した傾向も高いと見られ、よりBTCの市場将来性にベットしている傾向もより強まっている可能性もある。

出典:Chainalysis

誰がビットコインを買っているのか

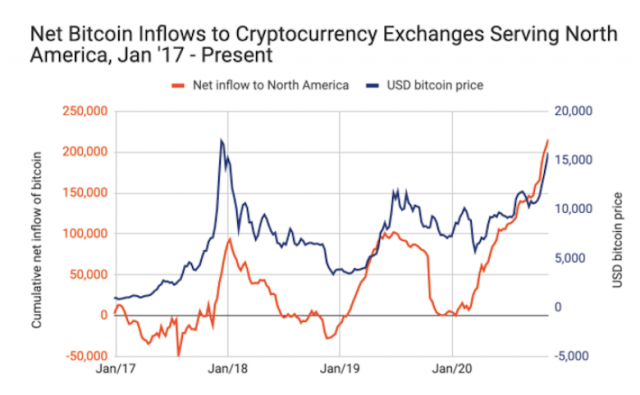

また、「誰がビットコインを買っているのか」という点についてもオンチェーンデータから分析。

主な違いは、2017年には個人投資家中心の市場であった一方で、今年は機関投資家や大口投資家が主導して、ビットコインへの投資を行っている傾向が実際に示されているという。

例に、ヘッジファンド界のレジェンドPaul Tudor Jones氏が資産の1%〜2%をビットコインに充てているのを今年の5月に明かした他、上場企業としてSquare社やMicroStrategy社が準備資産としてビットコインを購入した。これらの購入の共通点は、コロナ禍で中央銀行がお金を大量に印刷する金融政策に対するヘッジの目的を挙げている。

関連:機関投資家も動き出す、ビットコインの買い集め価格帯が判明

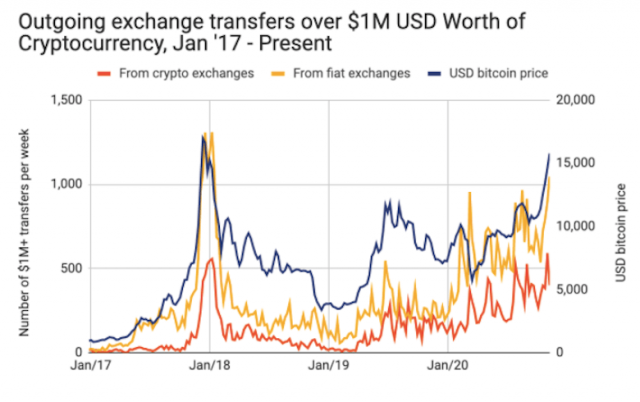

データからは、取引所からの高額ビットコイン出金(アウトフロー)の推移がそれを裏付ける材料になるとしている。

取引所からの仮想通貨出金データの中で、高額の出金は機関投資家や取引所側のウォレット管理に関連する動きと仮定。2020年に取引所から法定通貨換算で100万ドル以上に相当するビットコインの高額出金が見られた数は17年比で20%ほど多くなっているとした。「高額出金を行った口座の資金力が示唆されている」として、機関レベルの投資家の参入の可能性をデータを用いて説明した。

出典:Chainalysis

参考:Chainalysis

ロイター通信が紹介する仮想通貨バブル期との違いと類似点

また、ロイターが現在と当時の暗号資産(仮想通貨)バブル期との違いや変わっていない点を報じた。

専門家の意見を交えながら、今とバブル期を比較している。

With bitcoin surging to the cusp of its 2017 all-time high, backers are hoping fewer frenzied retail investors means less chance of a crash this time around. @tomwilson1983 explains https://t.co/huxixKc70X pic.twitter.com/9PLSJ6TgVx

— Reuters (@Reuters) November 19, 2020

個人投資家の減少

TheBlockリサーチ部門のLarry Cermakディレクター

2017年との違いは数多くある。価格が高騰している点は同じだが、現在は個人投資家の参加が少ない。市場の流動性がはるかに高くなっており、機関投資家も参加しやすくなっている。

この点に関してロイターは、「仮想通貨投資家は、熱狂的な個人投資家が現在は少ないことで、今回は価格高騰後に下落する可能性が低くなることを望んでいる」と述べた。

市場の成熟

また、デリバティブ市場やカストディサービスが充実してきている点にも注目した。その例として、CME(シカゴ・マーカンタイル取引所)の未決済建玉(OI)が今週、過去最高レベルに達したことなどを挙げている。

関連:CMEのビットコイン先物OI、過去最大規模の約1000億円に

分析企業MessariのRyan Selkis CEO

市場の成熟度が2017年と今では比較にならない。当時はデリバティブ市場はほとんどなく、企業によるカストディサービスも存在していなかった。

ロイターはこういった新しいインフラの誕生が、ヘッジファンドやファミリーオフィスといった適合投資家が仮想通貨市場に参入しやすくしたと指摘している。

ブロックチェーン企業Clearmaticsの市場戦略情報部門のトップTim Swanson氏

3年前と比べて市場のプレイヤーは多様化したと指摘。ロイターはこれによって流動性が高まり、価格変動も以前よりは小さくなった可能性がある。

規制整備

規制の面でも、当時よりは整備が進んでいると指摘。まだ不十分ではあるものの、マネーロンダリング対策(AML)のような整備がグローバルに進んでいることによって、大口投資家が市場に参加しやすくになってきたと紹介した。

米決済企業のPayPalやSquareなど、メインストリームの企業や政府もデジタル通貨の技術に注目している点もポイントに挙げた。

関連:日本で民間発行デジタル通貨、2022年にも実用化へ──3メガバンクやNTTなどが協業=報道

バブル期と変わらない点

ロイターは現在のBTCの価格上昇は、政府や中央銀行によるコロナ禍の経済対策を受け、よりリスクの高い資産を望む投資家によって支えられているとみている。

その上で、このBTCの価格についてバブル期と変わらない点として、今でもまだ変動が大きいと指摘。従来の金融市場に比べ、仮想通貨市場全体に不透明感があり、規制の整備が十分ではないとして、取引データも信頼性に欠け、市場操作の懸念も残るとしている。

また、BTCは決済手段としてメインストリームでの利用が今でもほとんどなく、世界的に金融市場の状況が不透明な現状から、複数のアナリストが「安全な投資資産ではない」と指摘していると説明した。

投資企業AJ Bellのディレクターは、「マイニングやBTC利用にかかるコスト、またカードやスマホ決済の利便性の高さを考えると、BTCがお金として広く利用される保証はない」と主張。これに対し、ロイターは「BTCは本来意図する目的では今もほとんど利用されていない」と未だ残る懸念点を挙げた。

参考:ロイター

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX