地理的に分散したコミュニティ主導のDeFi

DeFi(Decentralized Finance, 分散型金融)は非常にとっつきにくく難しそうな言葉ですが、要約すると、パブリックブロックチェーンを通して行われる金融活動全般を指す言葉です。ローンを組んだり、保険を購入したり、ドル建てで貯蓄してみたり。

これら銀行などで自然に行っている金融活動を、イーサリアムなどのパブリックブロックチェーンを使って実現しようとしているムーブメントです。

既存の金融とは異なる文脈で、強い管理主体が不在のDeFiも発展していけば、銀行や証券会社などの伝統的な金融においてサービスが受けられない人々に対しても、高度な資産保全手段を提供できる可能性があります。ここがDeFiに寄せられた期待であり、ほぼ唯一の絶対的存在意義です。

そうなると必然的に、開発チーム依存を減らすことや、分散した組織によるプロダクト管理体制の構築が最重要ミッションとなります。開発チームや運営主体に強い権限が備わっていては、規制や圧力によりサービス提供の持続性が脅かされてしまうからです。

したがって各DeFiプロダクトは、株式会社のような中央集権的な主体ではなく、地理的にも分散したコミュニティにより運営することを追求しています。

成長するDeFiマーケット

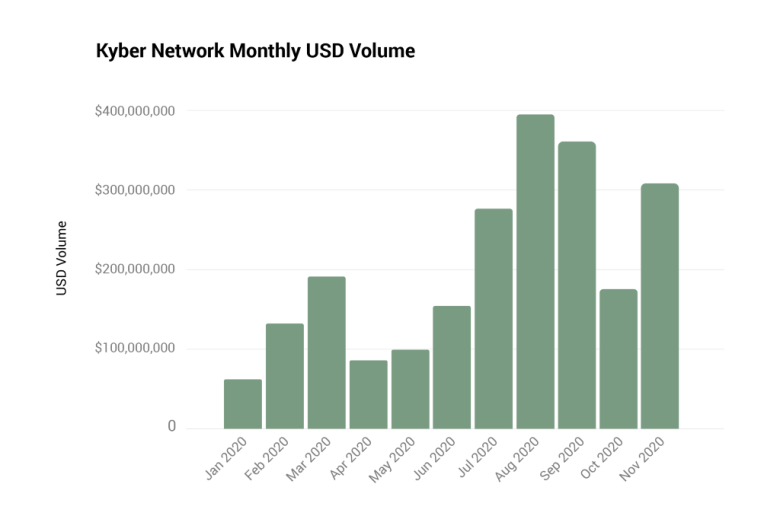

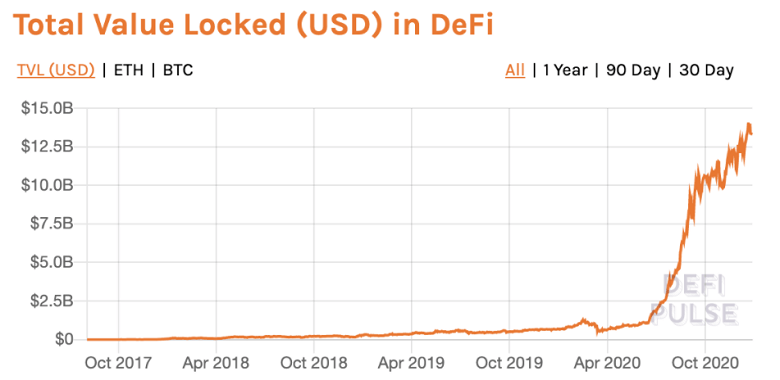

特に2020年でDeFiマーケットが爆発的に広がり、パブリックブロックチェーン(イーサリアム)上の金融取引、いわゆるオンチェーン取引の規模が大きくなりました。トークン交換を司るDeFiであるKyber Networkだけのデータを通しても、2020年はピーク時に月間4億ドルの取引高がありました。

もちろん、Kyber Network以外のDeFiプロダクトもたくさんあります。全てを合わせると、DeFiにおける金融活動はもはや軽視できる規模ではありません。

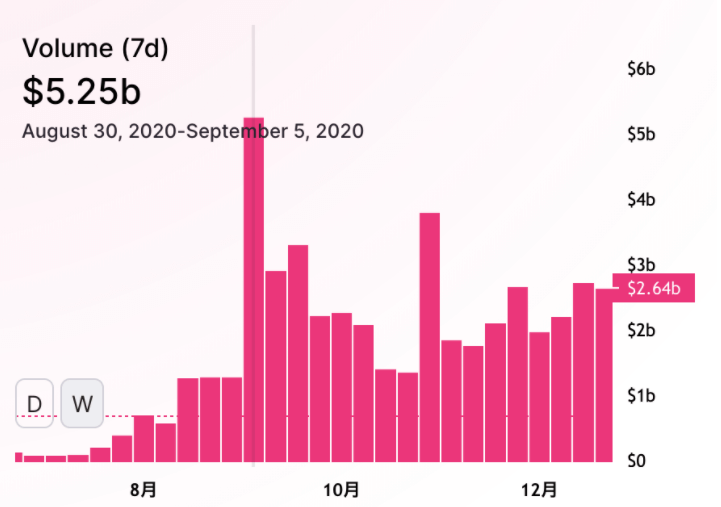

同じくトークン交換プロトコルのUniswapでは、ピーク時は週間取引高が約5500億円にまで到達した

さらに、DeFiがこの調子で発展すれば、より多様なオンチェーン取引が生まれることが期待されています。

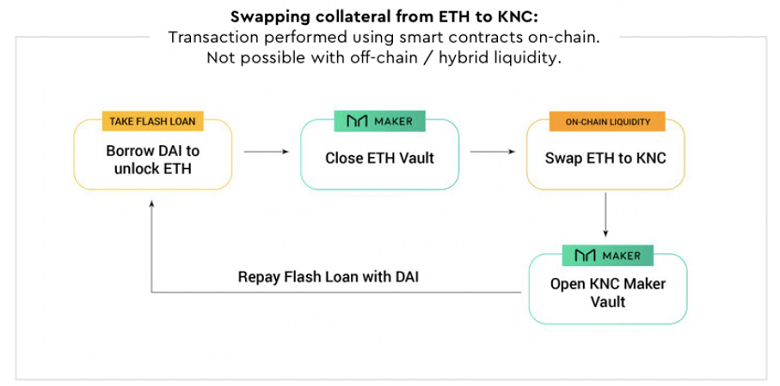

例えば車を購入したいとき、手元にキャッシュが無かったとします。ETHは持っていますが、売却して値上がり益を逃したくはありません。

そこであなたはDeFiを使い、ETHを担保にステーブルコインを借り、円に変えて車を購入します。ステーブルコインは今後1年で返済して担保ETHを取り戻す予定です。DeFiを使ってローンを実行するわけです。

しかし数カ月後、ETHが一時的に急激な値下がりが起こりそうなニュースを目にしました。一時的にでもETH価格が暴落すると、担保額が借り入れたステーブルコイン額を下回りそうになるため、ETHが精算(没収)されてしまう危険性があります。

したがって、精算を避けるため担保をETHではなく、安全な他のコイン(Aコイン)に変えておきたいと考えたとします。

通常は、

- まず誰かからお金を調達し、ステーブルコインでの借金を返済する

- 担保ETHを取り戻す

- ETHをAコインに交換する

- Aコインを担保にして、ステーブルコインを借り直す

- そのステーブルコインで 1 の借金を返す

といった、非常に面倒なステップを踏む必要があります。

しかし、複雑に金融プロダクトが組み合わさったDeFiの世界では、上記の5段階をたった一回の取引で完了することができます。こういったDeFiの利便性を最大限に活用するユーザーも増えていますし、今後も多くのユーザーを惹きつけ、取引の活性化をもたらす可能性があります。

上記の例 “collateral swap”. この例では、担保をETHからKNCに一度で変える技術

Why Market Make On-Chain?

当然、こういったDeFiトレーダーの旺盛で複雑化した取引一つ一つに応えたマーケット・メイカーは、売買スプレッドを設定したり、取引高に応じた手数料を受け取ることで多額の収益を稼ぐことに成功しました。

Kyber NetworkやUniswapなどのトークン交換プロトコルを利用したマーケット・メイカーは、平均して取引高の0.3%から0.35%程度を収益を出しています。応じた取引額が合計1億円となれば、30万円から35万円の利益が出ていることになります。

広くDeFiの扉を開く必要性

上記のような複雑な取引需要にも十分に応えられるDeFiマーケットを構築し、既存の金融では取りこぼしてしまうような世界中の人々へ安定したサービスを提供するためにも、各プロダクトに多額の流動性を作ることが求められます。

現在、DeFiで資金運用しているのは個人ユーザーが中心ですが、大きな企業などにもDeFiを利用してもらうことで、より流動性の高い、便利なDeFiを作り上げることが長期的には重要視されています。

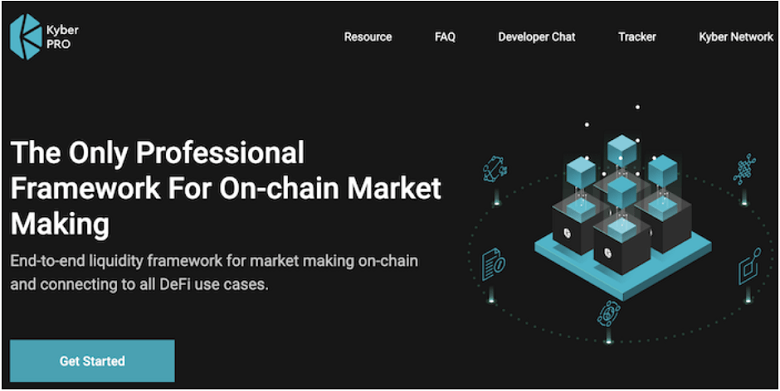

そういった背景もあり、「大きな企業に、いかにオンチェーン取引(DeFi)の世界へ飛び込んでもらうか?」がDeFi全体の大きなテーマでもあります。Kyber Networkでは例えば、KyberPROと呼ばれるフレームワークを企業などに開放し、オンチェーンでのマーケット・メイキングの扉を開いています。

これまで、DeFiでの流動性供給すなわちマーケット・メイキングは個人投資家の資金に大きく依存して成長してきました。しかし最近はKyberPROのようなフレームワークを利用し、大金を持つ企業もすぐにDeFiで収益機会を探ることができるようになっています。

実際、ビットコインなどへの投資で大きく成長したような仮想通貨に詳しいファンドは、すでにDeFiで数十億円から数百億円規模の運用を成功させています。

投機的な目的であれ、それらがDeFiの流動性向上の一翼を担っていることは間違いありません。一般ユーザーが簡単にDeFiにアクセスできるようにすることも大切ですが、同時にプロとして収益を狙う企業がDeFiに参入する障壁を低くすることも求められています。

通常の取引所で行われるマーケット・メイキングと、DeFiの世界でのマーケット・メイキングでは求められる専門的知識の種類が異なります。したがって、収益性が高いことが分かっていても、簡単に参入して成功できる世界ではありません。

そこで、長らくDeFiの世界で利益を挙げてきた主体が知識を共有するKyberPROのようなサービスや、よりシンプルで分かりやすいDeFiプロダクト開発こそ、大きな資金をDeFiに招き入れる鍵となります。

DeFiプロダクトに提供されている資金の総額を確認する目安であるTVL (Total Value Locked)は、年々衰えること無く増加傾向にあります。

DeFi Pulse 資金流入の二重カウント等もあるため、あくまでも目安

成長したとはいえ、まだまだ総額1兆5000億円ほどの資金に留まっており、安定した金融システムに成長するには十分であるとはいえません。BTCとステーブルコインの交換一つとっても、流動性が低いと良心的レートで交換することすらできないからです。

2021年、企業がDeFiの世界へ飛び込みやすい仕組みを充実させることも、DeFi開発の一つのポイントとなるでしょう。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX