グレースケール投信、マイナス乖離の要因とは

先週現物のビットコイン(BTC)との価格乖離が初めてマイナスに転じた米仮想通貨投資企業グレースケール社の投資信託商品(GBTC)について2日、JPモルガンのアナリストが要因と現物市場への影響を分析した。CoinPost提携メディアのThe Blockが報道した。

グレースケール社の仮想通貨信託の重要性

グレースケール社は米国の大手仮想通貨投資企業。機関投資家や適格投資家などを対象に仮想通貨に連動した投資信託などの商品を提供しており、GBTCと呼ばれるビットコイン投資信託が同社の運用する資産(AUM)の内、約90%を占める。

3月2日時点では、同社のビットコイン投資信託(GBTC)には総供給量の約6%に相当するおよそ65万BTCが保管されており、特に2020年は同社のビットコイン流入数が市場の材料視されてきた。

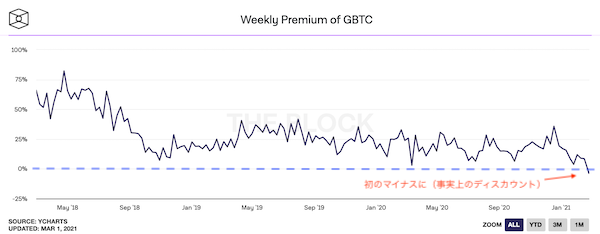

過去数年間は現物価格より高い価格がつく価格乖離(≒プレミアム)が発生していたが、20年12月から35%だったプレミアムは徐々に減少傾向に入り、先週26日時点では初のマイナスの価格乖離(≒ディスカウント)に転じた。

JPモルガンのアナリストらは、グレースケールのビットコイン投信がマイナスに転じた要因として機関投資家が利確に走った可能性を指摘している。

「一部の機関投資家はGBTCを売却し、GBTCプレミアムの収益化を試みている」とJPモルガンのアナリストは分析。上述した通り、GBTCの規模はBTC供給量で見ても大きなシェアを占める為、GBTCの価格乖離のマイナスで推移する状況は、新たな投信の契約に結びつかず、現物市場にもこれまでの様なプラスの影響は与えない可能性が考察された。(マイナスプレミアムの状況下では、GBTCの魅力が少なくなり、現物の買い圧も緩む)

GBTCの価格乖離がマイナス化に転じた要因として挙げられるのは、2月にカナダのオンタリオ州証券委員会(OSC)で承認されたビットコインETFを筆頭とする仮想通貨関連の投資商品を提供するマーケットが拡大した事だ。GBTCの他に、現物を分別管理保管し、証券口座経由で取り扱える金融商品が出てきている中で、GBTC唯一だった優位性が薄れていることを示す。

1月に公開した文書では米国の投資家がアクセスできるビットコインETFはGBTCの流入数(Inflow)の低下、そしてプレミアム(価格乖離)の倒壊に繋がるだろうと予測していた。

またInflowの低下とGBTCプレミアムの消失は、短期的には現物価格にもマイナスの影響を及ぼすと提唱している。

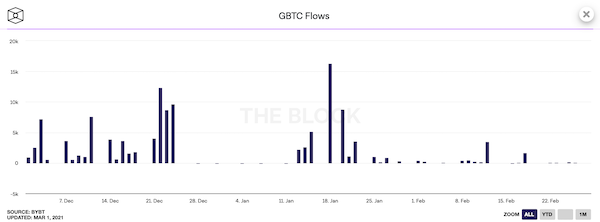

実際、GBTCへの新規流入数(Inflow)は1月18日以降、減少傾向にある。

GBTC以外の仮想通貨関連商品の台頭

仮想通貨黎明期の2013年に設立されたグレースケール社は長らく機関投資家が現物の保有リスクを負わずにビットコインの投資エクスポージャーを受ける数少ない選択肢だった。

また2018年以降は仮想通貨市場の拡大のカギとして、機関投資家の参入が有力視され、その上で必要なステップとして米SEC(証券取引委員会)によるビットコインETF(上場投資信託)の承認に期待が集まっていた。しかし2021年3月現在、SECは未だにビットコインETFの申請を全て却下しており、世界でも注目の集める米国市場での仮想通貨ETFは実現していない。

欧州のスイス証券取引所(SIX)などでは仮想通貨ETP(投資金融商品)が取引されているが、先月承認されたカナダのビットコインETF(Purpose Bitcoin ETF:BTCC)は取引開始から運用資産は累計1万BTC(執筆時点で約500億円)に達していた。米国の隣接国という点と、ビットコインETFということもあり、注目度は高い。

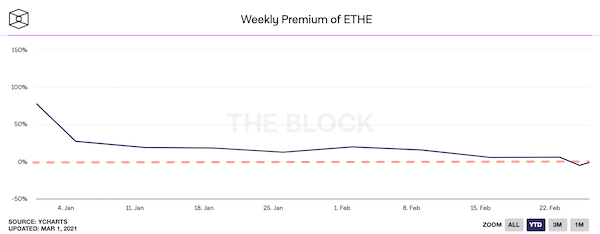

イーサリアム投信も現物比でマイナスに

なおグレースケール社は時価総額2位のイーサリアム(ETH)の投資信託(GETH)も提供しており、こちらもGBTCと同日、価格乖離が初めてマイナスになっていた。

2月末時点ではグレースケール社のGETHはイーサリアムの総流通量の3%に相当する317万ETHが保管する反面、GETHはビットコイン投信ほど現物市場への影響は懸念されていない。

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX