マクロ経済と金融市場

20日の米NY株式市場では、ダウは前日比90ドル(0.3%)安と続落して取引を終えた。

米長期金利の上昇が止まらずリスク資産の下押し圧力が掛かっている。昨日には日米金利差拡大などを背景に、ドル円が1990年以来32年ぶりの円安水準を付ける場面も見られた。

Kevin Svenson(@KevinSvenson_)氏は、今年2月以降の「ドル指数」の放物線の上昇はそろそろピークを迎え、転落する可能性があると指摘。そうなれば、ビットコインの大規模なショート・スクイーズ(空売りの踏み上げ)につながる可能性もあるとの見立てを示した。

The $DXY is about to break below the parabola folks. If it does a huge #BTC rally is likely to occur. pic.twitter.com/iXb0vGp2hY

— Kevin Svenson (@KevinSvenson_) October 18, 2022

なお、11月3日には米連邦公開市場委員会(FOMC)では通常の3倍水準となる0.75%の追加利上げが見込まれているが、先物金利市場ではほぼ織り込み済みで、焦点は関係者の発言と12月のFOMCに移っている。

仮想通貨市況

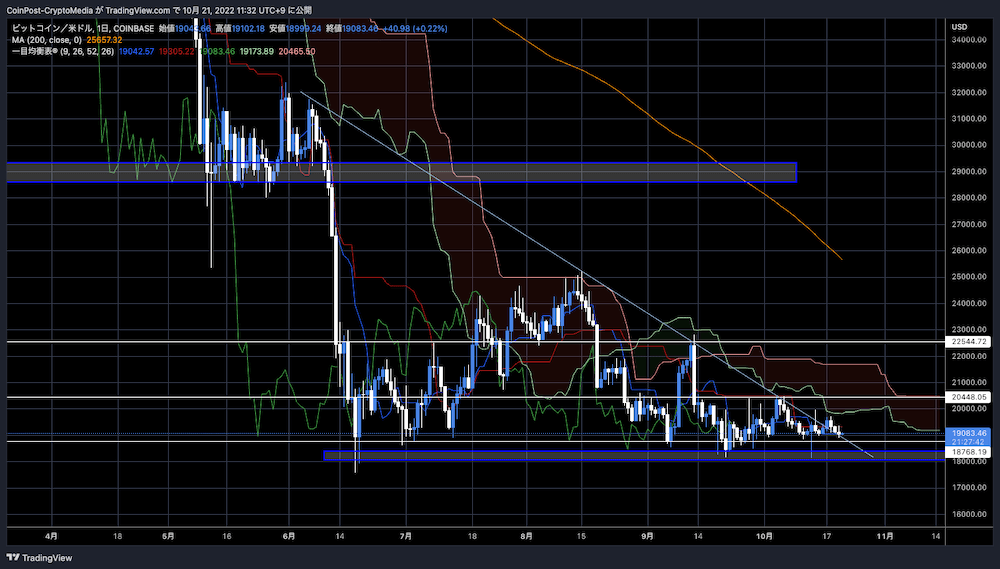

暗号資産(仮想通貨)市場では、ビットコインは前日比0.21%高の19,105ドル。

狭いレンジ内で小幅な値動きとなっており、引き続き際どいラインでの推移が続く。

CoinGeckoの四半期分析

データアグリゲーターのCoinGeckoが、2022年第3四半期(3Q:6〜9月)暗号資産レポートを発表した。

レポート冒頭では、テラ(LUNA)ショックやThree Arrows Capital(3AC)の破綻で仮想通貨市場の暴落と混乱に陥った前四半期と比較すると「比較的静か」だったとするも、シーズン半ばでイーサリアムのThe Merge(ザ・マージ)期待があるも、調整期間が長引き、結果的に不発に終わったと指摘した。

仮想通貨市場の全体時価総額では、7月19日の安値で一旦底を打ったと言及。年初来安値と比べると約1,000億ドル増となった。

3Qに目立った個別銘柄としては、前四半期比+60%で時価総額6位に浮上したXRP、同+66%で19位から15位に上昇したポリゴン(MATIC)、同+129%で27位から18位に上昇したユニスワップ(UNI)を取り上げた。

XRPはRipple社が米SEC(証券取引委員会)から提訴された裁判の進捗が好感され、MATICは米ウォルト・ディズニーの事業開発支援である「アクセラレータープログラム」に採用されたことなどが材料視された。

関連:米ディズニー、ポリゴンら6社を事業開発プログラムに選出

2022 Disney Accelerator participants announced: https://t.co/3bl8XP8iyL pic.twitter.com/3bkmUq8MYd

— Walt Disney Company (@WaltDisneyCo) July 13, 2022

株との相関は

昨今取り沙汰される米国株式市場(S&P 500)との相関係数については、前四半期の0.92からわずかに減少したものの、依然として0.85と高い位置にあると指摘した。相関係数1.00は完全に連動していることを示しており、マイナスになるほど逆相関の値動きとなる。

Arcane Researchによれば、ビットコインと伝統金融市場の相関が強まったのは、コロナショック後の経済政策(大規模金融緩和)で、株などのリスク資産が高騰し始めた20年7月頃から。機関投資家の流入が影響しているものとみられる。

関連:ビットコインと米株指数の相関係数(90日間)が過去最高水準に

金融資産別のビットコイン(BTC)のパフォーマンスでは、年初来では-58%と他資産よりも下落率が高かったものの、前四半期はドル・インデックス(DXY)を除き、他の資産クラスをアウトパフォームした。

関連:クリプト指標導入「CoinPostアプリ」の使い方をトレーダー目線で解説

過去に掲載したマーケットレポート一覧はこちら

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX