- 政府による規制がある有価証券と規制されつつあるICOのトークン

- 従来の有価証券は政府により規制されているがICOトークンはこれから規制されていくようになる

- パチンコをうちに行くこととICOに参加することの意味は似ている

- パチンコ玉を換金して現金を得ることはICOに参加してトークンを得ることと関連がある

- ICOトークンの構造と変動性を考える

- 発行上限があることで市場への供給制限があり、需要と供給のバランスにより価値に変動性が生まれる

ICOで発行するトークンのわかりやすい使用事例をあげるとするならば、従来の有価証券(株、負債、利益分配など)としての使用です。

しかし従来の証券の『提供、販売』は厳しく取り締まりをされているため、複数のスタートアップ企業はこれらの規制を避けるために新しいICOによる配当モデルを考案せざる得ませんでした。

このICOで得たトークン保持者はそのプロジェクト特有のサービスやボーナスなどの特典を受けることができ、またそのトークンを市場で取引できるようになります。

米国証券取引委員会(SEC)は、市場関係者に警告を兼ねて調査報告を発表し、その中でお金と引き換えにトークンの提供や販売することは連邦証券法の対象になるため、トークンは証券に分類されることを示唆しました。

SECの見解とは裏腹に、米国、世界的にトークン発行の法規制は未だ明確ではなく、仮想通貨とICOは金融業界の『Wild West(開拓時代の無法な米国西部地方)』と称され、発行者の人気が上がるとそのファンが増えトークンの価値も上がり、市場で売買されるようになります。

例えば有名人がICOに参加することでトークン価値を引き上げ運営側は資金を増大させることができるなど、この市場には様々な問題があり、規制が必要だと言われています。

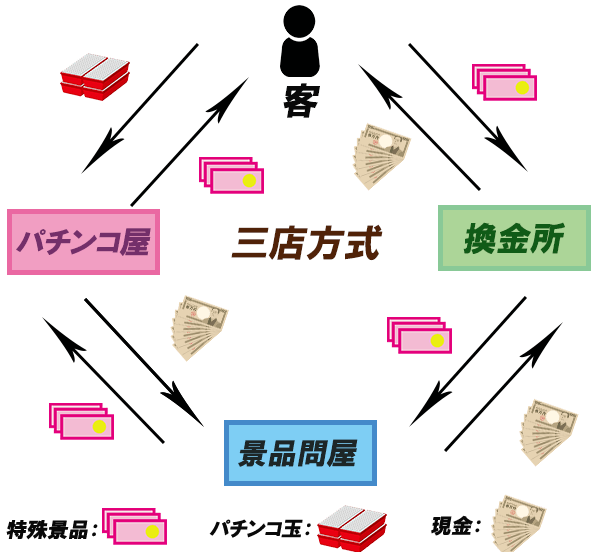

パチンコの仕組み

これら新興市場の理解を深めたければ、あまりよく知られていない日本の賭博『パチンコ』に注目するとよいでしょう。

2016年まで日本での競馬、ボートレース、競輪、宝くじを除く賭博は違法でした。

それにもかかわらず起業家たちは長い間とてもシンプルかつ効果的な方法で日本の賭博法をすり抜けてきました。

最も人気のある方法の一つは、パチンコと呼ばれるピンボールスタイルのアーケードゲームです。

日本以外では殆ど耳にしたことがないでしょうが、パチンコは賭博市場の繁栄を先導し、パチンコ店の数は約11,000店舗にも上り、2015年の総収入は209億米国ドルを記録し、これは日本のGDPの約4~5%に匹敵します。

利用者は『パチンコ玉』という小さな鉄球を買い、それらをパチンコの機械に入れ、レバーを引きゲームを始めます。鉄球は上から下へ落ち、障害物や的に当たることによりさらに鉄球がもらえるという仕組みです。

パチンコ玉は運営店舗に属するため本質的価値があります。利用者がゲームを終了した場合、残りの玉(ゲーム中に増えた玉を含め)を店舗内にある景品交換所で景品と交換をすることができます。

ここからがパチンコのシステムの面白いところです。法律上パチンコ店は金銭を賞金として提供することを禁じられているので、『金銭価値同等の景品』をパチンコ玉に換えて渡します。パチンコ店の外には提携している独立事業があり、利用者はこのお店で景品をお金に換えられるのです。

これによりパチンコ玉がお金に換えられるということが約束されているのです。

この営業形態を「三店方式」と呼びます。

このようにしてパチンコ運営者は賭博に近いこの市場を繁栄させてきました。

これは日本でパチンコの需要が大きいのか、または新しいスタイルの賭博が生まれているのかどちらかを示しています。はたしてどちらなのでしょうか?

パチンコ効果

パチンコ店は日本市場に存在する賭博の需要を満たすための一番容易な方法の一つであり、カジノのように現金で賭博することを禁じている法規制を克服するために考案された仕組みなのです。

日本政府は賭博市場への課税、外国人観光客の増加により有望な経済効果が見込まれると気づき、カジノ合法化を促しています。日本国内の賭博市場はこれらの法律によってさらなる拡大をしていくでしょう。

パチンコ市場はこの動きによって少なからず影響を受けるでしょうが、パチンコ業界は新しい環境の中でも従来のように適応していくでしょう。

ICOの本質とは

例えば、あるICOトークンが将来的にそのプロジェクトのサービス等に使用可能となり、色々なことに対応できるようになればトークンの価値は上がるでしょう。

そして、ICO参加者はそのトークン価値の上昇によって利益を得ることができます。

しかし、株式のようにトークンを大量に保有していたとしてもプロジェクト内容や運営方針に直接発言できる権利はなく、出資したプロジェクトの応援するようなものです。

トークンの価値があがればその分の利益を得ることができ、プロジェクトが提供するサービスを使用することができるなどは有価証券と同じため2つの違いを理解することは難しいです。

経済的な現実をみると、人々は有望な企業やプロジェクトのために仮想通貨を出資し、参加者はその企業、プロジェクトを通して利益を得ることを望みます。

その利益はトークンを保有していることで受けられるサービスや商品、プロジェクトが成功することで得られるキャピタルゲインなど出資の対価として様々なものがあり、Kickstarterプロジェクトのように金稼ぎではなく、プロジェクトに出資(寄付)することで得られる報酬目的のクラウドファンディングとは違います。

本質的にICO参加者は開発途中プロジェクトの可能性や実現し成功すること、トークンの価値が上昇することを期待しています。

また、割安でトークンを得ることができるため、価値が上昇すれば売買し大きな利益を得たり、そのサービスや商品を利用できます。

いずれにしても、ICO参加者の見返りは出資した資金を元に運営者がそのプロジェクトを実現するために努力をしなければ得られません。

つまり参加者は実現するのかわからない開発途中のプロジェクトに出資するリスクがあるわけです。

これらICOのトークンと従来の有価証券の区別をすることはますます困難になります。

ICOのプロジェクトの将来に期待して出資(投資)し得るトークン、トークンを保有していることで受けられるサービスや商品もあり、有価証券とはどのように異なるのでしょうか?

これは、トークン発行者が回答しなければならない重要な質問です。

規制対象となるICO

このような事例が増加すれば、将来ICOが証券に共通する厳しい規制監督下に置かれることになるでしょう。

人々はこれまでブロックチェーンに適用されてき規制には一貫性があると主張しています。

一例では、英国金融行為監督機構が近日行った『分散型レッジャー技術』の協議において、欧州金融市場協会(AFMF)は『規制は取引の活動にかけられるべきで、提供する技術自体にかけるべきではない』と反論をしました。

既存する規制と新しい規制はトークン発行のコストや複雑性を高めますが、このようなトークンの存在は新しい投資家を招くことになり、市場がより大きくなる利点があります。

その結果、この市場ではしっかりと規制された取引プラットフォームが構築され、流通市場ではトークンの発行や取引が可能になるでしょう。

それによって、ICOを監視する厳重な規制はプロジェクト特有のトークンの本質を見出し、実際の使用事例を改善させるでしょう。

この結果トークンは資産と見なされ、そのための危機管理、投資家を保護する取り組みが必要となります。

さらに、この市場の規制はまだ不明確なため、法的に曖昧なICOや誤って規制違反ではないとみなされるICOが発生する可能性もあります。

それらが証券法を犯しているか否かはいずれ明らかになることでしょう。

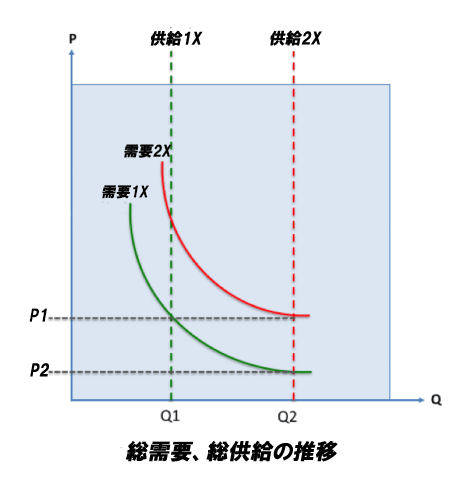

トークンの構造と変動性

色々な危険性を考慮すると、トークンを管理・発行する難しさを改善する必要があります。

これには二つの見方があり、一つはトークン発行に関連する構造的性質、二つ目は利益と価格推移に影響を与える市場の動向です。

この構造的性質はいわゆる金融政策です。すなわちトークンが市場に出回り、トークン不足の場合を考慮された供給上限を設定し管理された発行をすること。

またはさらに新しい『財政政策』、つまりトークン保有者に提供するサービスや割引などの商業的利得を与えること。

例として、発行者は財政政策を提案しトークンの商業的利得を増やすことができます、結果としてトークンの総需要の増加につながります(下図の需要1Xが需要 2Xに移動)。その案は、仲介者が保有しているトークンを解放するなどの金融政策と組み合わせることができ、結果として総供給の循環につながります(下図の供給1Xが供給2Xに移動)。商業的成果により増加した供給と需要は現在の価格に影響します。

全体的な市場観点から、市場に出回っている情報には平等性がなく人々がそれらの情報を元にどのような行動をするのか判断しすることで、市場を動かすモデルを作ることができます。

重要な点はそれに対し人々がどれだけ効率的に行動し市場に影響を与えるのかです。

効率的な市場とは『良い』ソーシャルネットワークであるが、これらのソーシャルネットワークが市場の効率化につながるわけでもありません。

なぜならソーシャルネットワークは、情報を容易に広めることができ取引を促進させることができますが、社会的に影響がある者は偏った情報を流すことで、その情報を元に人々を行動させることができてしまうからです。

実験に基づく証拠として、社会に与える影響は多様性や個々の考えを歪曲させ、集団で同じ方向に向かってしまうように個人の知性を低下させると表しています。

それにより、多くのフォロワーを持ち社会的影響力のある有名なICOアドバイザーはプロジェクトの質に関係なく、宣伝し購入することを促すことがあります。

彼らの与える社会的影響は情報が不平等であったり、市場の透明性が欠けているときにさらなる害をもたらすことになります。

このような場合、間違った選択をすることになり、市場を不安定にする可能性を高めます。

これからICOはどうなるのか

トークンの構造、変動する性質、市場全体が把握できるICOモデルを作りあげてもICOとトークンが新しい概念であることは事実です。

ICOがKickstarterのような報酬型のクラウドファンディングや株式のような有価証券から独立するために作られた次世代の資金調達方法と考えられ、ICOに参加することで短期的な利益が得られるかもしれませんが、それよりずっと大きな機会利益を逃してしまう可能性もあります。

考察

毎日新しいICOがあると言っても過言ではないほど、ICOは盛り上がりを見せています。

プロジェクト内容、資金調達方法も様々です。国によっては規制をかけ、ICO運営側はその規制に違反しないように、対策しプロジェクトを実行、成功させようとしています。

パチンコシステムは日本の賭博法をすり抜けて市場を拡大していきました。

現在ICOを明確に規制する法律等は完成していませんが、今後は監視され規制がかかっていくでしょう。

その中でICOはどのように市場を拡大していくのか、またどのような構造作りをしていくのか注目です。

The New Pachinko? Exploring the Economics of Initial Coin Offerings

Aug 20, 2017 at 12:00 UTC by Avtar Sehra

原文はこちらから

はじめての仮想通貨

はじめての仮想通貨 TOP

TOP 新着一覧

新着一覧 チャート

チャート 取引所

取引所 WebX

WebX